美國政府重啟,2.5萬億美元流動性即將回歸:加密市場的沉默,即將被打破

過去 40 天,美國政府陷入凍結。

支付停滯、合約中斷、流動性枯竭——

整個市場陷入一種詭異的寂靜。

但這一切將在 4 天內結束。

參議院已投票通過重啟方案(60 票贊成、40 票反對),

根據 PolyMarket 數據,政府在 11 月 15 日前重新開放的機率高達 86%。

這意味著財政部將解凍其 9530 億美元的 TGA 帳戶餘額,

重新啟動支付系統——

這不僅是政府復工,更是一場巨量流動性重啟的信號。

1. 資金解凍:2.5 萬億美元流動性重新注入系統

一旦美國政府恢復支出,

政府支付、國債、ETF 與基金的資金流將全面回暖。

歷史數據顯示:

「當美國重新印鈔,風險資產就會騰飛。」

每一次財政流動性釋放,都成為市場反轉的關鍵時刻。

而這次的規模,遠超以往。

2. 歷史規律:停擺後的市場總會反彈

回顧歷史——

在過去 22 次政府停擺中,只有 3 次以年度虧損收尾;

標普 500 的平均漲幅達 +12%。

更值得注意的是:

2018 年,美國政府上一次長期停擺結束後,

bitcoin 正是在 3,000 美元附近見底,隨後開啟新一輪上漲週期。

歷史不會簡單重複,但往往押韻。

市場已在等待這一刻。

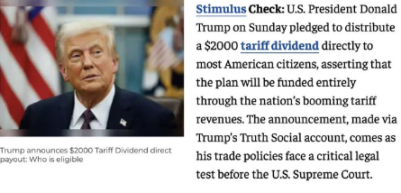

3. Trump 政府準備「隱形刺激」

更具戲劇性的是,

Trump 團隊正籌備一項 **「2000 美元直接支付」計畫 **——

雖然不被稱為「量化寬鬆(QE)」,

但其效果完全一致:

新增流動性注入市場

美元短期走弱

風險偏好全面回升

這意味著,不僅宏觀面迎來復甦,

加密資產將成為流動性溢出的第一批受益者。

4. 宏觀聯動:降息、ETF 與風險回流

政府重啟後,聯準會將獲得新的經濟數據,

這為 12 月降息提供了理由。

屆時:

機構資金將重新配置風險資產;

ETF 資金流入恢復;

bitcoin 與 ethereum 率先走強。

從當前趨勢看,

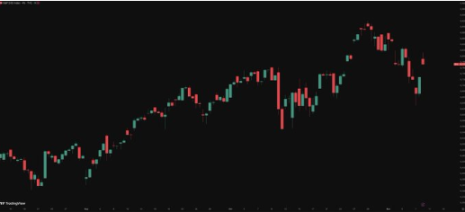

BTC 上漲、美元指數(DXY)下跌、黃金企穩——

典型的風險資產重啟信號,正在形成。

5. 對加密市場的直接影響

一旦政府支出恢復、流動性重新注入系統,

這將對加密資產帶來五重利好:

💧 流動性回歸:資金重新進入風險資產板塊

📉 降息預期強化:資本成本下降,估值上升

📊 ETF 勢能延續:機構配置意願回升

🏦 風險偏好復甦:資金從債市流向加密

🚀 bitcoin 與 ethereum 引領反彈

這將成為 2025 年初加密市場新週期的導火索。

6. 投資者應如何應對

當市場沉寂即將被打破,

策略的關鍵不在於「追漲」,而在於「提前布局」。

建議:

不要 FOMO(害怕錯過)

持續關注宏觀流動性趨勢

提前配置強勢山寨幣與主流公鏈

關注美債收益率、美元指數與 ETF 流向

保持耐心,下一輪牛市啟動往往「瞬間爆發」

結論:

流動性是市場的血液,

而美國政府的重啟,將成為注入全球風險資產的第一針強心劑。

過去 40 天的沉默,不是終點,而是壓抑的積蓄。

當 9530 億美元財政資金重新流動,

當降息與 ETF 浪潮疊加,

加密市場的下一個篇章——

將從「恐懼」走向「重生」。

真正的行情,往往誕生於最安靜的時刻。

這一次,也不例外。

免責聲明:文章中的所有內容僅代表作者的觀點,與本平台無關。用戶不應以本文作為投資決策的參考。

您也可能喜歡

在 DeFi 回購潮下,Uniswap、Lido 陷入「中心化」爭議

隨著 Uniswap、Lido 等平台紛紛推行代幣回購,在中心化疑慮日益加劇的背景下,各協議正面臨控制權與可持續性相關的質疑。

Circle 親兒子 Arc 要發幣了,散戶能否分一杯羹?

Arc 早前已推出公共測試網,並對開發者及企業開放。目前已有超過 100 間機構參與。

ETH行情震盪暴跌:機構清倉與宏觀不確定性引爆劇烈波動

從繁華到復興:Arbitrum的三支箭,能否再造L2榮耀?

Arbitrum基金會通過DRIP激勵計劃、孵化PerpDEX Variational Protocol以及押注美股代幣化三項措施,旨在重振生態活力並布局未來金融基礎設施。