幣圈最強的多空雙方對話:四年加密週期是否失效?

在周期與結構不斷變化的時代,唯有理解宏觀驅動與產業演變,才能在波動中找到前進的方向

原文標題:Markets Are Broken: The Crypto Liquidity Crisis Explained

原文作者: Raoul Pal The Journey Man, Youtube

編譯:Peggy,BlockBeats

編者按週期熱潮吸走資金,傳統金融科技巨頭加速擁抱區塊鏈。在這樣的背景下,市場結構出現異常,長尾資產買盤缺失,Solana 等高性能公鍊錶現疲軟,投資者情緒在極度樂觀與恐慌之間搖擺。

本期《The Journey Man》對話,Raoul Pal(前全球宏觀投資經理、Real Vision 創辦人)與 Chris Burniske(Placeholder 合夥人)深入探討了市場週期、流動性驅動、投資心理,以及產業結構性變化。

四年周期是否仍然有效?流動性與宏觀框架如何影響加密資產?投資人該如何在不確定性中建構認知與策略?從 Solana 異常表現到長尾資產困境,從 ETF 效應到 VC 模式轉型,兩位嘉賓不僅分享了各自的偏執點,更揭示瞭如何在分歧中構建穩健的投資策略。

節目錄製於 11 月 13 日,以下為原文編譯:

111_0

市場現況與週期大家大論. Pal,歡迎收看我的節目《The Journey Man》。在這裡,我們一起探索宏觀經濟、加密貨幣以及科技指數時代之間的交會與理解。能夠坐在這個位置,擁有這樣的資源和網絡,並將這些知識整合在一起,對我來說是一種難得的特權。

今天,我邀請到我最喜歡交流的嘉賓之一,Chris Burniske。他是這個領域裡極具洞察力的思想家之一,在如何應對市場波動、如何進行投資方面,他一直是我的靈感來源。

一場有價值的對話,不僅在於發現觀點的共鳴,更在於探討分歧。 Chris 的看法和我有所不同,他認為這個週期可能已經結束,而我則認為週期仍在延續。我們都在機率框架下思考,沒有絕對的確定性。因此,我們將深入討論這些差異,以及人們如何在面對不同觀點時,建構自己的認知框架。

Chris 在投資心理學方面有著深厚的造詣,懂得如何思考、如何管理投資組合,以實現生存與繁榮。接下來,讓我們聽聽 Chris 的觀點。

Chris,很高興再次見到你,我的朋友。

Chris Burniske:謝謝你再次邀請我。

Raoul Pal:是啊,今天是 11 月 13 日,我猜這期節目會在一週後播出。嗯,現在市場、加密貨幣、Twitter,一切都在混亂中,大家都在試圖弄清楚我們到底處於什麼位置。所以,我覺得我們先從這個話題開始,然後再深入聊一些更有趣的東西,像是你最近看到的情況。

那麼,你是怎麼思考我們現在在周期中、在市場中,或是它們的結構?

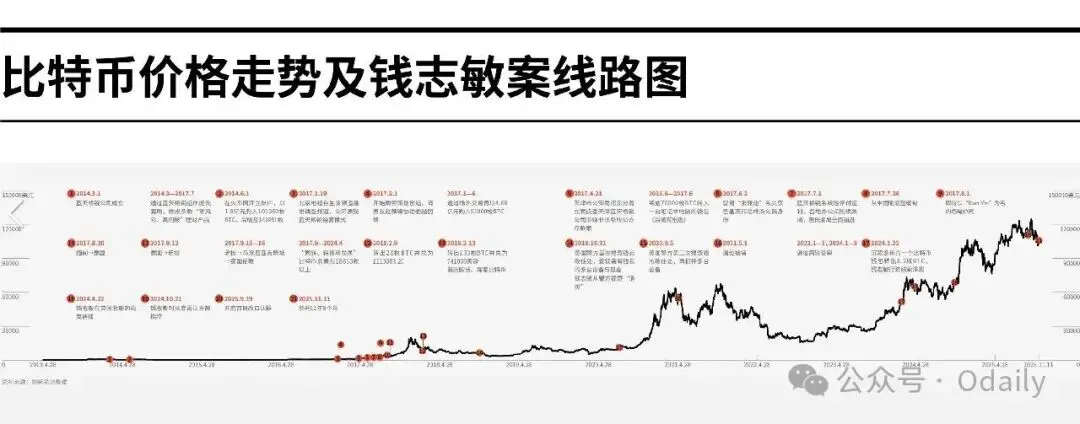

Chris Burniske:好的。截至今天,比特幣從高點下跌了大約 20%,對吧?在傳統金融中,這會被認為是熊市,對吧?而在加密產業,這要不是一個「速度晃動」,就是會跌得更深,對吧?我認為我們必須保持足夠的尊重,因為比特幣始終是其他加密資產的引力中心。

所以,有很多方式可以看待這個問題,我覺得這也是讓人感到痛苦的地方。你和我可能會討論不同的觀點,我們都知道這些觀點在我們心中是機率加權的,而且我們都準備好接受自己可能錯了,對吧?而這正是網路上遺失的細微差別,因為人們要麼希望你是多頭,要麼希望你是空頭。但我覺得每個專業資產管理人總是某種程度上的多頭和空頭,或者多頭並偏執,或者空頭並偏執,或者其他組合。

Raoul Pal:是的,一般來說,如果你有一個非常強烈的觀點,那麼你的整個工作就是對這個觀點保持偏執。這是我的理解方式。

Chris Burniske:對。所以,在最簡單的框架中,如果你遵循四年周期框架,那麼比特幣現在正在形成頂部,如果你相信這個四年框架,對吧?然後你會預計大約 12 個月後出現底部。你可以說這是由於減半,我認為隨著比特幣通膨率的下降,這個論點變得越來越可疑。特別是當你真正思考減半論點的核心,以及支付給礦工的幣數量、工作量證明、生產比特幣的成本等等。

所以,這裡有減半論點,還有流動性論點,而你在教育大家理解流動性方面做得非常出色。比特幣與四年商業週期對齊,然後在商業週期之上還有流動性週期。但問題就在這裡,因為現在比特幣與流動性週期有些偏離,對吧?

所以我認為我們必須承認,這對我來說是一個讓我有點焦慮的點。我會想,嘿,流動性週期表明比特幣在某個時候應該表現得很好,但現在它有點掙扎。不過,我也不敢對這個觀點過於自信,因為如果我在上漲時配置不足,而流動性動態突然發揮作用,我可能會被打臉。

總體來說,我在 10 月 10 日那次暴跌後開始發出一些謹慎信號,原因是市場給我的感覺很沉重。有人在加密推特上評論說,他看市場的方式更像是看一個有機體,而不是盯著某些具體指標。我自己也不是那種特別專注於某個點的人,也沒有像你一樣接受過深入的市場細節訓練。所以我會試著退一步,把市場當作一個整體,綜合各種變量,看看這些變數的組合暗示了什麼。

對我來說,市場開始變得奇怪,是從 Solana 在預期 ETF 推出時沒有獲得明顯買盤開始的。你看,比特幣的 DAT 買盤推動了行情,然後轉向以太坊的 DAT 買盤,同時還有比特幣和以太坊的 ETF,這些事件對 BTC 和 ETH 都非常有利。照理說,類似的事件也應該對 Solana 有利,因為它是我這一周期選擇的高風險資產。但事實並沒有發生。

Raoul Pal:我之前也有關注 Solana,後來才切換,但邏輯是一樣的。

Chris Burniske:對,我們都在關注高性能的 Layer1,核心工程能力強,生態有趣。但當 Solana 在數據預期和 ETF 公告期間表現疲軟時,我覺得非常不對勁。這說明市面上沒有買盤,反而有大量拋售。

然後是 10 月 10 日的暴跌,我唯一見過類似的情況是 2020 年 3 月的疫情崩盤。當時我看著自己的投資組合,有些資產在一天之內下跌了 60% 到 90%,簡直是瘋狂。我不喜歡這種情況,因為這一週期市場對長尾資產一直存在焦慮:長尾資產的買盤在哪裡?它們的基本價值是什麼?該如何估值?這些都是我們長期以來預期會解決的問題,例如加密資產估值的專業化,而你和我都曾在這方面做過早期探索。現在,這種專業化正在到來,但長尾資產仍然沒有買盤。同時,還有一個 AI 泡沫。

而 10 月 10 日的暴跌揭示了許多資產的真實買盤位置。我的擔憂是,我們是否必須回到那些暴跌的低點?因為其中一些低點暗示了熊市水平,尤其是在長尾資產上。

Raoul Pal:是啊,這取決於你看哪個低點。如果用 Binance 的低點,那就很糟糕;如果用 Coinbase 的低點,很多資產現在基本上已經回到那個位置了。

Chris Burniske:完全正確。這也是其中的細微差別。還有其他訊號,像是你提到的 Binance 和 Coinbase。 Coinbase 溢價已經消失,現在 Coinbase 上的幣種普遍比 Binance 上的價格低,這說明美國的買盤不像以前那麼強勁。我們也看到一些定價非常積極的創投交易,儘管加密領域並沒有真正的創投泡沫。

Raoul Pal:Chris,回到那個閃崩清算事件,誰在裡面受到了真正的重創?因為有人肯定損失慘重,但目前還不清楚是誰。大多數美國使用者並沒有高槓桿。

Chris Burniske:是的,人們顯然有被清算,但真正的損害在哪裡我覺得我們還沒看到全部答案。我不想傳播謠言,我相信大家都在加密推特上看到一些傳言,但我沒有確鑿的資訊。不過,確實有人在質疑某些做市商。

Raoul Pal:那散戶呢?他們是被清算,還是只是驚恐地看著?我在想,這是不是對人們造成了某種心理創傷,還是只是像股票市場的閃崩那樣,讓人一臉懵逼?

Chris Burniske:我覺得,任何使用槓桿的人都受到了傷害,尤其是那些根據 Binance 價格加槓桿的人,肯定損失慘重。所以,部分散戶確實受到了影響。

但更重要的損害是,長尾資產的買盤本來就暫停了,這次事件讓這種暫停更加嚴重。因為突然之間,即使交易所之間的價格有差異,人們還是會問:長尾資產的買盤在哪裡?然後出現這種災難性的事件,顯示出一些極端的低點,這真的會讓人懷疑,那些低點是否才是真正的買盤位置。這就是心理上的衝擊。

Raoul Pal:還有一個問題,我覺得很重要但很多人沒意識到:是不是因為大家都相信“四年周期”,結果大家一起把它變成現實?

Chris Burniske:是的,這確實是個棘手的問題。我通常的原則是,「這次不會不一樣,除非有足夠強的理由讓它不一樣」。我們在很多場景都看到這種規律,因為人性從未改變,這是你我知道的。

但這次確實有很多理由可能讓情況不同,例如美國的立法和監管明確化,傳統金融和科技巨頭大規模擁抱穩定幣和區塊鏈技術,ETF 首次進入市場,流動性正在向我們靠攏。

所以,有很多跡象表明,我們可能會迎來轉折。我也做好了準備,像現在 BTC 在 98000,ETH 剛過 3000,Solana 在 140。我完全準備好市場從這裡反轉,這不是不可能的。

Raoul Pal:是啊,記得 2021 年也是瘋狂的一年,比特幣跌了 50%,然後又迅速反彈,那可不容易。

Chris Burniske:對,現在 BTC 從高點跌了 20%,ETH 已經跌了約 40%,Solana 從去年 12 月的高點算起,跌了大約 50%。我覺得這可能已經夠洗盤了。如果我們從這裡反彈,我可以想像這會讓很多人很痛苦。

這也是我在加密推特上看到的一個問題:情緒太極端了,要嘛全倉梭哈,要嘛徹底清倉。相較之下,我一個月前分享過我的部位,大約 39% 現金,61% 長期持有資本主義資產,這裡麵包括一籃子資產,加密貨幣當然是其中一部分。

所以,我仍然是多數倉位押注資本主義,因為資本主義的設計就是為了成長資本。然後,當行情好時逐步增加現金,當價格足夠有吸引力時再部署現金。現在貨幣市場基金的殖利率高於通膨,所以慢慢累積購買力,雖然不是什麼驚人的策略,但我真的建議大家,如果現在對市場感到焦慮,可以用更機率化、更逐步的方式去思考。

Raoul Pal:但問題是,你的入場點非常好,所以你能在 Solana 沒有創新高的情況下,提前把錢拿出來,這其實是你的優勢。我會把這歸類為「偏執」範疇,因為除了比特幣之外,幾乎所有資產都沒有創新高,而且整個市場基本上在一月份就見頂了,這對今年來說很奇怪。

但問題是,大多數人沒有顯著的收益,因為他們從來不會在最低點買入。你我都在低點時大聲呼籲,但大多數人沒有買在低點,他們是在 2023 或 2024 年某個時候買入,現在基本上是持平。

對,這在心理上非常難受。因為而當你持平時,要在心理上接受「減倉」是非常困難的,尤其當你所有的希望和夢想都押在這筆交易上。我能理解為什麼大家都在糾結,因為這確實很難。

Raoul Pal:是啊,人們會忽略你在創投上的入場,但你很多倉位其實也是在公開市場買的。

如何在幣圈建立正確的投資架構?

投資人心理

Raoul Pal:對,例如你的 Solana,就是公開市場買的,而且是在大家面前公開操作的。

Chris Burniske:是的,我一直告訴那些剛進入加密市場的人,如果他們在第一個週期結束時只是持平,那其實是勝利,因為他們在這個過程中學到了很多,經歷了痛苦的波動。

所以,如果有人現在沒有收益,只是持平,但學到了很多,那就是一種勝利。當然,如果他們在這個價位持平,我能理解這會讓人難受。

我最近一直鼓勵朋友們用一個框架來思考,這些朋友都有自己的投資組合,我們聊天時我會分享一些我認為最好的方法。

這個框架是這樣的:假設你現在賣出,如果價格下跌,你會有多高興?如果價格上漲,你會多難過?再假設你不賣,如果價格上漲,你會有多開心?如果價格下跌,你會多難過?

用這個四象限去比較不同情境下的情緒反應,提前預判未來的感受,避免做出愚蠢的決定。

Raoul Pal:我覺得這個方法對理性投資者很有幫助,尤其是那些認真思考如何累積財富的人。但問題是,年輕投資人無法買房,他們會覺得這是唯一的機會,改變命運的機會。

這種情緒太強烈了,他們把所有的希望和夢想都押在一筆交易上,這顯然不是正確的投資方式。但他們又無法承受錯過上漲的痛苦,同時也無法承受下跌的風險。這兩種力量交織在一起,真的會讓人發瘋。

Chris Burniske:是的,的確是這樣。不過我想補充一點,就是即時滿足的需求。因為當我在 2014 年作為專業人士進入這個行業時,我名下不到一萬美元,沒有什麼積蓄,行業也完全不同,機會也不同。

我是從買一些很小的部位開始,慢慢學習,逐步累積。後來在 2016 年末,因為遭遇了一次駭客攻擊,我的資產幾乎被徹底清空。那時我剛開始寫 crypto 相關的文章,然後進入 2017 年。

Raoul Pal:順便問一下,你在心理上是怎麼調適的?

Chris Burniske:那太糟了。我是最早一批 SIM 卡交換攻擊的受害者之一。他們先關閉了我在一個運營商的帳戶,然後在另一家運營商開了新帳戶,用這個帳戶重置我的 Gmail,再用 Gmail 重置我的 Apple 帳戶,最後我的所有設備都被清空,我徹底被鎖在門外。

這是一個非常糟糕的經驗。現在我的安全措施好多了,我對此心存感激,但當時真的很痛苦。心理上被清空的感覺,就像風帆被徹底吹掉。而且,當你遭遇網路攻擊時,很難確定那些人是否真的離開了你的「數位房子」。如果有人闖入你的實體房子,你很容易知道他們已經離開了,但在數位世界,這種安全感很難獲得。

不過,凡事都有利有弊,我從中學到了很多網路安全知識。

Raoul Pal:那你是怎麼調整心態,重新站起來的?因為我覺得這對很多人來說都是很好的建議,學會如何在失敗後重建。

Chris Burniske:我覺得,失敗是最好的老師,比成功更能讓你成長。對我來說,沒有選擇。你可以坐在那裡抱怨,把責任推給別人,或者你可以說:「是的,這事發生在我身上,真糟糕。」

有些是命運的安排,有些是我的責任。我必須改進自己負責的部分,然後捲起袖子重新開始。這就是我想對年輕人說的話:是的,現在世界很艱難,我能感受到焦慮,但從很多方面來看,現代生活比過去容易得多。心理上確實很難,但你必須繼續前進。

Raoul Pal:你失去了一切,然後只能說:「好吧,我必須繼續生活。」那之後,你有沒有改變交易風格,變得更保守?在重建財富的過程中,這對你心理上有什麼影響?因為我們看到很多人經歷過清倉,不管是駭客攻擊,還是投資失誤、槓桿爆倉。有人現在可能坐在電腦前,26 歲,剛剛在這輪週期裡把 5 萬美元虧光,他們會想:「我該怎麼重新開始?」

Chris Burniske:我覺得我算是幸運,因為當時以太坊在 DAO 攻擊後處於下跌階段。 DAO 攻擊發生在 2016 年夏天,如果我沒記錯的話,然後以太坊一路下跌到年底。所以我可以重新買入不少 ETH。回頭看,現在這些東西的價值,我損失最大的是 ETH,因為我在 ETH 上的入場非常早,而比特幣相對沒那麼早。作為一個年輕人,我的購買力在 ETH 上發揮得更大,因為當時 ETH 只有幾美元,而比特幣已經幾百美元。所以我重新累積了一些 ETH,這在 2017 年幫了我很多。

然後我們經歷了 ICO 狂潮,幾乎每個 ICO 我都投了,但用 ETH 計價的話,我虧了錢。你會覺得自己賺錢了,覺得一切都很美好,2017 年你碰到的每個東西都在賺錢,但到 2018、2019 年,一切又崩塌了。回頭看那些交易,我會想:「天啊,我虧了這麼多 ETH,還以為自己是天才,其實是個傻瓜。」

所以,我經歷過很多次犯傻,然後再恢復過來。

Raoul Pal:我甚至給自己設定過一個規則:最多只允許 10% 的部位去做那些「愚蠢」的高風險投資,例如 Meme 幣或其他超高風險的東西,因為有時你就是想參與一下,不然我基本上不做短線交易。最近我檢查了一下,發現我在這個高風險部位裡的每一筆投資都虧錢了。

Chris Burniske:哈哈,是的。

Raoul Pal:每一筆都虧。我其實是故意這麼做的,因為我想證明給自己看,大多數時候這些投資都是虧損的。如果我只是持有 Solana,或者做一些合理的調倉,結果會好得多。

Chris Burniske:完全同意。所以,重新站起來的過程,其實就是不斷學習、不斷調整。你剛剛讓我想到 Lyn Alden 寫過一篇文章,標題是《大多數投資都是糟糕的投資》。如果你被清倉了,也許這反而是個機會,讓你擺脫一堆糟糕的投資,學到教訓,然後把資金集中在真正優質的資產上。

因為加密資產投資的歷史告訴我們,真正的大贏家只有幾十個,而能跨越多個週期持續增長的資產更是屈指可數。其他大多數東西都是「一次性奇蹟」,最終會變成乾擾項。如果你在這些「一次性奇蹟」上沒有把握好時機,就會虧錢。所以,長期來看,你應該專注於累積你最看好的資產,並確保它的走勢能證明它在創造價值。換句話說,圖表要能顯示它在每個熊市都能保持更高的低點,整體趨勢向上。

掌握長尾資產

Raoul Pal:另一個問題是長尾資產。

Chris Burniske:對,長尾越來越長,因為發行量太多了。人們總覺得長尾資產才是他們實現百倍、千倍收益的機會,結果錯過了主要的交易。

過去三年最主要的交易其實是 Solana,這個邏輯非常清晰:鏈上活動活躍,開發者生態繁榮,機會顯而易見。但很多人錯過了,因為他們想去風險曲線更遠的地方。現在長尾資產已經過度飽和,代幣太多了,甚至無法再用冪律分佈來衡量,因為數量太龐大。

Raoul Pal:完全同意。現在的發行來自 VC 工業體系,還有大量的 Meme 幣,我們簡直被代幣淹沒了。

Chris Burniske:如果我們回顧整個週期,大多數資產在 2022 年 12 月左右見底,然後 2023 年表現比較疲軟,直到 10 月才開始發力。

從 2023 年 10 月到第四季末,市場出現了強勁上漲,那是大多數代幣的「山寨季」。接著在 2024 年第一季度,比特幣 ETF 獲批,比特幣表現很好,整個市場都很樂觀,大家都覺得:「天啊,這一切會像上次一樣再次發生。」但那其實是峰值,發生在 2024 年第一季末。

也是在那個時候,Meme 幣開始流行,發行量激增,隨後大家開始擔心 FDV(完全稀釋估值)和 VC 的拋壓。我覺得這是好事,表示大家在教育自己。結果就是,從 2024 年第一季的高峰開始,大多數資產進入了痛苦的熊市,一路下跌。

現在,我認為我們正處於一個整合過程,大家需要重新調整投資組合,接受必要的虧損。很多人覺得你我從不虧錢,但事實是,我們也常常虧錢。關鍵在於如何處理這些虧損,把它們和盈利相抵,結算年度收益,繳稅,然後重新開始。

我理解,很多人起步資金只有 500 美元、1000 美元、5000 美元或 1 萬美元,這會讓人覺得進展太慢。但我想說,財富的複利累積是一個枯燥的過程。例如巴菲特,他不是世界上最刺激的人,但他是世界上最富有的人之一,因為他的方法穩定、持續、按部就班。相較之下,馬斯克是另一種極端,高風險、大膽,許多年輕人更崇拜馬斯克。

但問題是,許多年輕人從小沉浸在遊戲和腎上腺素文化中,網路充滿多巴胺,所以他們自然會被 Twitter 上的交易員吸引。那些交易員曬出買進、賣出、10 倍收益的截圖,讓人覺得很刺激。

但我們都知道,真正能長期賺錢的交易員極少,交易非常非常難。而人們之所以被吸引,是因為他們看到某某在某個幣上賺了 10 倍,自己也想要這種結果。但實際上,慢慢累積才是王道。延長你的時間週期,什麼都不做,反而更不容易犯錯。尤其是如果你持有一個規模較大的 Layer1,你出大錯的機率非常低。

Raoul Pal:完全同意。而且我覺得交易文化裡有個問題,就是大家喜歡炫耀利潤,這會讓人們對收益有不切實際的期待。我甚至懷疑,有不少炫耀是假的,用 Photoshop 或 AI 偽造截圖太容易了。所以,這種假訊息也混在裡面。我甚至想說,對於大多數剛進入加密市場的人,應該至少把 50% 的部位配置在比特幣上,然後剩下的 50% 再去嘗試其他資產。

如果你在合適的時間買入比特幣,比如在 200 週均線附近,基本上可以做到“永不賣出”,長期持有,把它當作錨定資產。這樣你始終是行業的多頭,可以保持冷靜,跟隨週期波動,同時不斷學習。

如果比特幣回到 200 週均線,你可以再加倉,然後再考慮 Solana、以太坊、Sui 等其他資產。當市場過熱時,你可以減倉,累積現金,等到比特幣再次接近 200 週均線或出現壓力時再重新買入。

Raoul Pal:我也一直在教大家一個原則-不要把事情搞砸。具體來說,就是長尾資產只佔很小比例。如果你採取槓鈴策略,50% 配置比特幣,你不會出錯;再拿 10% 去嘗試學習,可能會有一次成功,讓你覺得自己是天才,但大多數時候你會學到一些痛苦的教訓。

中間的部位也不要冒太大風險,可以選擇一些稍微高風險但仍有基本面的資產,例如 ETH、Solana,但不要走得太遠,因為那會帶來很多後悔。最小後悔的投資組合就是:大部分比特幣,一點長尾,再加一些中間資產,既有成長潛力,又沒有生存風險。

Chris Burniske:對,如果你以比特幣為錨,就能在每個週期中保持穩定的心態,知道自己處於什麼位置,暴露度如何,行情是低點還是高點。所以,希望大家能做到這一點。當然,比特幣也有一些補充資產,例如 Zcash 最近表現很強。

Raoul Pal:好,我們回到剛才的話題。你現在看市場結構、整體感覺、細微差別,你覺得交易狀況不佳,有些地方對不上,還有可能存在某種「自我實現」的四年周期效應,導致大家一起推動這個結果。我們看到一些 OG 在賣幣,因為為什麼不賣呢?他們以 10 美元買入,現在在 10 萬美元賣出,這是一個整數關口,而且他們過去每次都在這個時間賣出,並且總是奏效。再加上 10 月的市場結構性崩潰,可能造成了比我們目前看到的更大的傷害。

Chris Burniske:是的,所以從機率角度來看,我們可能處於一個頂部位置。現在市場上意見幾乎是五五開,一半人認為已經見頂,另一半認為還沒。

Raoul Pal:對,而且這不是一個狂熱的頂部,更像是一個「分配型頂部」。

Chris Burniske:沒錯。

Raoul Pal:還有一個奇怪的地方,如果回到你提到的「偏執點」,我覺得很有意思。你的觀點的反面是:我們沒有出現新的歷史高點,黃金在瘋狂上漲,流動性在向我們靠攏,但大多數資產在一月份見頂,而不是年底。這些都是讓我對你的觀點產生偏執的地方。

Chris Burniske:對,這也是我的擔憂。雖然比特幣在下半年創新高,但這是第一次出現這種情況,其他市場都沒有跟隨。

Raoul Pal:如果真是這樣,這將是第一次出現這種結構性差異。

Chris Burniske:是的,但我們也要記住,每個週期都會打破一些舊規則。例如上一個熊市,比特幣首次突破了前一輪牛市的高點,這在歷史上從未發生過。所以,總是會有一些細微差別讓舊規律失效。

當我思考 ETH 和 Solana 是否能回到先前的高點時,我得出的結論是,整個市場現在都在關注「基本面」。這裡的基本面,我不是指估值,而是指現金流、回購、以及支撐資產估值的結構。

所以,現在市場對基本面的執著,導致像 Hype 這樣的專案表現很好,因為它有強勁的回購和獲利能力。但人們沒有意識到,這種執著不僅打擊了長尾資產,也影響了 ETH 和 Solana。在 2021 年,ETH 和 Solana 完全被豁免於基本面考量,但如果你現在看 ETH,以手續費倍數來衡量,它比 2021 年貴得多。

Raoul Pal:我們之前聊過這個。我認為 Layer1 可以被豁免,因為它們遵循梅特卡夫定律,價值不是來自協議層的現金流,而是來自網路上的經濟活動。當我用這個邏輯回推時,發現估值更合理。但對於 DeFi,用手續費倍數來衡量就完全合理。

Chris Burniske:我覺得最終一切都會歸結到收益率。這些質押資產最終會像數位國家的國債一樣,殖利率市場會根據真實手續費來定價,而不是通膨獎勵。我認為,隨著穩定幣的廣泛使用,這種模式會變得更穩定,減少劇烈的週期波動。

我的預期是,如果以太坊作為一個更成熟、更廣泛使用的網絡,能提供 5% 的真實質押收益率(來自手續費,而非通膨),那麼我希望 Solana 至少能給 7%,Sui 至少 9%。資產價格會重新校準,以符合這些收益水準。這是最簡單的邏輯,最終決定資產價值的是持有者的收益預期,而這些持有者在所有情況下都是質押者。

Raoul Pal:這很有道理,但感覺我們還沒到那個階段,市場還無法穩定定價。

Chris Burniske:我覺得我們正在接近這個階段。如果我們真的進入熊市,這會是一種「清算」,長尾資產已經在熊市中待了很久,從 2024 年第一季開始就如此。這是煤礦裡的金絲雀。我認為,估值壓力很快也會傳導到 ETH、Solana、BNB、Sui 等資產。越是成熟的資產,越會被當作「數位國家公債」來定價,殖利率越重要。

Raoul Pal:如果我們真的進入熊市,你覺得機率有多大?比如說,按照慣例,我們可能會經歷一個 12 個月的下跌週期,你會給這個情景多少機率?

Chris Burniske:大約 65% 到 70%。

Raoul Pal:好,那你基本上認為這個可能性很高。那麼在你的框架裡,這次的熊市會像過去一樣深嗎?

Chris Burniske:不會。

Raoul Pal:哦,這很有趣。

Chris Burniske:是的,這也是讓情況更複雜的地方。如果我看比特幣,現在它的 200 週均線在 55,000 美元左右,這是我首先關注的極端水平。比特幣在 2015 年、2019 年以及疫情崩盤時都尊重這個均線。 FTX 崩盤時曾短暫跌破,但整體 200 週均線是一個很好的參考。

如果跌到 55,000 美元,那意味著從 125,000 美元的高點回撤 56%,這比過去的回撤幅度小得多。之前的回撤大約是 80%,再之前是 85%。所以這次可能更淺,我甚至可以看到 50% 的回撤,大約在 62,500 美元,或者 70,000 到 75,000 美元,基本上守住關稅低點。如果守住那個位置,那隻是 40% 的回撤,對加密來說幾乎不算熊市。

Raoul Pal:對,別忘了,在過去的週期裡,我們經歷過七次 30% 的回檔。

Chris Burniske:是的,如果我們從那個位置反彈,你甚至可以說比特幣仍然處於牛市。令人沮喪的是,你是看多還是看空,完全取決於時間框架。

如果你給我一個 10 年的時間框架,我當然看多。但如果你問我過去一個月到未來 3 到 9 個月的機會,我會稍微謹慎一點,但這並不代表我會徹底看空。

所以,我非常關注 ETH 和 Solana 的底部位置,以及它們相對於先前低點的表現。

Raoul Pal:這輪週期還有一個奇怪的地方,比特幣的主導地位並沒有像往常那樣變化。

Chris Burniske:對,這也是讓人困惑的地方。並不是說「這次不同」,而是結構上有很多不一樣的地方。雖然四年周期的邏輯還在,但大部分結構都改變了,這也是可能的。我們總是會遇到這種情況,但這確實讓我覺得奇怪。

我現在的準備是這樣的:還記得 2021 年嗎?那時大家都說比特幣是「寵物石」,沒人看好它,因為它在 2021 年的表現相對平淡。

從 2017 年高點到 2021 年高點,比特幣只漲了 3 倍,而從熊市低點到 2021 年高點,它漲了大約 20 倍。但這次情況不同,比特幣現在非常受歡迎,甚至可能在下一個週期表現不如預期。如果它遵循更平緩的對數通道,回報率會顯著下降。

我擔心的是,人們在這輪熊市中過度配置比特幣,因為他們覺得「比特幣才是安全的選擇」。我仍然認為,如果你在加密市場,應該持有大量比特幣,但我們必須考慮另一種可能性:MicroStrategy 或比特幣相關的某些結構出現問題,導致比特幣表現不如 ETH、MicroStrategy 或其他資產。

所以,我認為有一種可能性是,比特幣從“市場寵兒”變成“失寵”,而真正的高回報可能來自一些意想不到的加密資產。

Raoul Pal:我來分享我的框架,這是我最大的經驗教訓之一:每次我用情緒去推翻宏觀框架,結果都會非常糟糕。 2009 年是我最糟糕的一年,因為我犯了這個錯誤。所以我建立了一個非常穩健的框架,叫做「Everything Code」,它也是機率性的,因為我承認還有很多其他可能的結果。

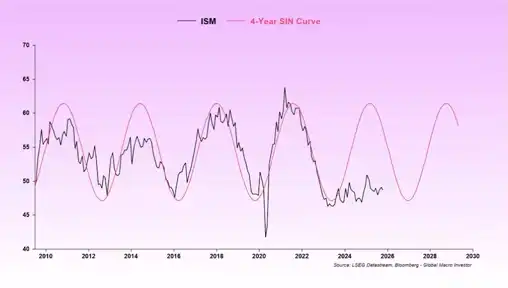

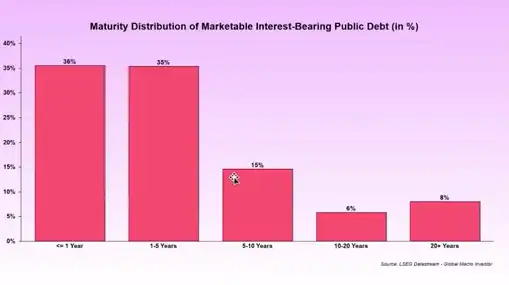

但我發現一個有趣的現象:ISM(商業週期指標)過去一直是一個完美的四年周期,直到最近突然失效。我想,發生了什麼事?為什麼這個週期不再奏效?後來我重新計算,發現這是一個債務到期週期。

2008 年金融危機後,我們經歷了一次債務「重置」,大家推遲了利息支付三到五年,並重組了債務,所以形成了一個三到五年的周期。這就是比特幣減半週期的根源。然後突然它停止了。

我重新計算後發現,2021 年和 2022 年因為利率回到零,週期延長到大約 5.4 年。所以,當我把它放回一個正弦波模型時,一切又合理了。我們現在仍處於週期的低谷,接下來應該進入商業週期的成長階段,因為我們還沒看到它真正成長。

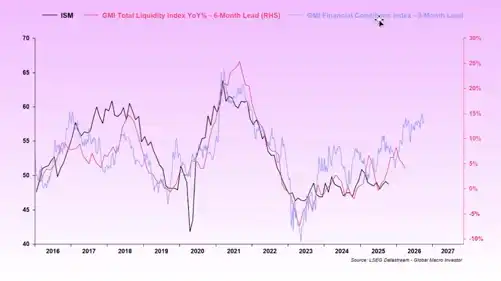

111_3

然後我用流動性作為核心債務。這裡是到期的利息支付,這裡是匹配它的流動性。這是美國的總流動性,包括聯準會淨流動性、銀行和 M2。我發現金融條件(美元、利率、大宗商品)領先總流動性六個月,而總流動性又領先 ISM 三到六個月。所以我們有一個九個月的領先指標,暗示流動性應該會回升,商業週期也會回升。這就是我一直使用的框架,它非常有效。

當我把比特幣趨勢和 ISM 比較時,它們幾乎完全一致。這告訴我們,比特幣現在疲軟,是因為商業週期疲軟。而商業週期疲軟的原因,是因為今年不是債務重置年,而是明年。所以,債務重置年才是關鍵因素。

然後我看全球流動性,它和加密市場總市值(除比特幣)高度相關,相關性達到 90% 到 97.5%。這意味著流動性是歷史上最強的宏觀因素,由債務再融資週期驅動,而商業週期只是其中一個組成部分。

所以問題是:流動性是否會因為債務重置而上升?如果會上升,那麼忽視這個因素就是忽略史上最強的宏觀驅動,這樣任何預測都不會奏效。再加上財政刺激、選舉因素,政府需要讓「主街」賺錢,而不僅僅是華爾街,這意味著商業週期必須回升,企業獲利和家庭收入必須提高,而不僅僅是「七巨頭」。

這就是我為什麼很難放棄這個框架,儘管我也看到市場結構不佳、交易疲軟,以及你提到的那些問題。

Chris Burniske:是的,這就是你的「偏執點」,而我的偏執點正好相反。

Raoul Pal:這也是我為什麼想跟你聊,因為我需要聽到那個在我腦海裡低語的聲音:「Raoul,你可能錯了。」這是最重要的聲音。

Chris Burniske:我覺得,你可能是對的,只是時間上稍微早了一點。例如,你的框架是基於債務再融資週期,而真正的債務再融資高峰是在 2026 年。

Raoul Pal:是的,這就是我的觀點。所以,我很難相信我們會進入一個深度熊市,除非所有的流動性都被吸走,例如流入 AI 泡沫之類的其他領域。

Chris Burniske:我明白你的意思。問題是,加密推特的節奏太快了,這也是我最近減少使用推特的原因之一。它不僅對我個人不健康,還影響我的投資判斷,因為當你看起來「錯了」,即使只是時間錯配,壓力就會非常大。我在 2021 年就經歷過這種情況,那一年市場瘋狂,但我沒有做太多風險投資,因為我覺得估值太高了。結果,我承受了很多壓力,甚至有人質疑我是否還在市場裡,是否還「有影響力」。

但事實證明,我的選擇是對的,只是這個正確性要到 2022 年底才顯現出來,整整兩年。而當我在 2022 年底準備買進 Solana 時,那些在 2021 年質疑我的人,反而沒有勇氣在低點買。這就是問題所在,推特是最糟糕的,因為任何人都可以隨意評論,這種壓力會讓人偏離長期正確的決策。

Raoul Pal:是的,這真的很難。我也常常因為試圖幫助別人而遭受大量攻擊。你看,我猜你的投資風格有一個偏好,就是你會更早地減倉,但也會更早地在底部買入,因為底部比頂部更容易掌握。我感覺這是你的結構性偏好。

Chris Burniske:你說得對。

Raoul Pal:要做到這樣其實很不容易,對我來說,我更擅長在底部買入,而不是在頂部賣出。頂部真的很難把握,所以我寧願早點減倉,減輕心理壓力。

Chris Burniske:我明白你的意思,我有幾個結構性的偏好。例如,我有兩個朋友,他們是非常優秀的交易員,他們的策略是只追求「多頭市場的肩膀以上」和「熊市的膝蓋以下」。

換句話說,不追求頂部和底部,只要能在牛市中間偏高的位置賣出,在熊市中間偏低的位置買入,就足夠了。如果你能在 3500 到 5000 美元之間賣掉 ETH,而你是在 1000 到 2000 美元之間買入的,那已經非常不錯了,這個邏輯可以應用到其他資產上。

還有一個例子,我的合夥人 Joel 提醒我,JP 摩根曾被問到:「你是怎麼在生活中取得如此成功的?」他的回答是:「透過過早賣出。」這句話讓我印象深刻,因為他經歷了很多次市場的繁榮與崩潰。我敢肯定,他在賣出時一定遭受過很多質疑,別人會說:「我賺了這麼多錢,你怎麼不參與?」但他在別人狂熱時不斷套現,積累現金,這樣在市場不好的時候,他就有資金可以重新佈局。這其實是一個非常簡單但有效的策略。

我自己也有類似的感受。例如,當 ETH 瘋狂上漲,Tom Lee 宣布 200 億美元的場外交易設施,那是去年夏天,非常瘋狂的時刻。我會退一步,提醒自己:「哇,我感覺很好,周圍的人也感覺很好,推特上的人更是興奮。」這就是該獲利了結的信號。當然,如果我在推特上分享這個觀點,人們會罵我:「你是傻子嗎?ETH 要漲到 2 萬美元!」但你必須承受這種壓力。

資產輪動:Zcash 和隱私幣

Raoul Pal:如果你當時看流動性圖表,也會得出同樣的結論:流動性沒有快速上升,市場無法繼續加速。

Chris Burniske:對,那就是你展示的紅色拐點,價格超出了流動性支撐。

Raoul Pal:沒錯,原因是從 7 月開始,M2 圖表出現脫鉤,所有指標都脫鉤。我們當時在想:「到底發生了什麼事?」後來我們發現,解釋是財政部開始重建 TGA(財政部一般帳戶),這抽走了流動性,而逆回購已經沒有空間再釋放。所以突然出現了一個重大事件,加上政府關門,導致市場失去動力。

你的直覺在那一刻非常準確,因為價格已經到達區間頂部,但沒有燃料繼續上漲,結果就是暴跌,Solana 也一樣。如果沒有這些因素,我們可能只是繼續在加密市場內部做輪動,就像「擊鼓傳花」一樣。現在我在想,Zcash 的上漲是否只是這種輪動的一部分,還是一個真正有意義的訊號?這真的很難判斷。

Chris Burniske:Zcash 最近的上漲確實很有意思,但不僅僅是它,Dash、Monero、Decred 這些老牌隱私幣也都在上漲,只是 Zcash 漲得最猛。這說明它有一定的差異化優勢,但整體來看,隱私幣板塊都在動。我聽一些比特幣 OG 說過,有些鯨魚會在週期末用這些隱私幣來隱藏利潤,或是再博取一些額外收益。這類傳聞我沒有確鑿數據,也不參與,但這可能解釋了為什麼每個週期末隱私幣都會集體上漲。

不過,真正的訊號要等到熊市來臨時才能看清楚。如果 Dash、Monero、Decred 這些隱私幣在熊市中都回到之前的低點,而 Zcash 能守住一個明顯更高的低點,那就是強烈的正面訊號。我現在關注的是它的 50 週均線,大約在 50 美元附近。

Raoul Pal:如果你的假設錯了,週期沒有結束,反而繼續上漲,你會怎麼做?例如,你堅信 Zcash 是一個長期大機會,它的市值佔比應該逐漸提升,因為隱私需求會越來越大,這個邏輯我完全理解。但如果市場繼續上漲,你會怎麼處理?是繼續長期持有,還是調整策略?

Chris Burniske:我會這樣做:我有一部分 Zcash 部位是「永不賣出」的,就像我對比特幣的態度一樣。歷史告訴我們,只有那些在 1 美元、10 美元、100 美元買入比特幣並長期持有的人,才獲得了驚人的回報。所以,我會把一部分 Zcash 當作長期持倉,永不賣出。至於其他部位,我會根據比特幣的走勢來決定。如果比特幣確認築底,我會考慮加倉其他優質資產,包括 Zcash。

我會根據比特幣的走勢來做決定。這也回到我之前說的「錨定比特幣」的邏輯。比特幣是潮水,潮水必須先轉向,其他資產才會跟著走。也許更好的類比是海洋洋流:宏觀環境就像深海的洋流,比特幣是穿過珊瑚礁的主流,而市場微觀結構則是那些小漩渦和暗流。所以,你必須先關注宏觀,再看比特幣在其中的變化,最後才是其他資產的機會。

我還在關註一些風險,例如槓桿已經被清理得差不多,但仍有隱患。例如我們之前討論過的 DAT(數位資產信託),我們還不知道它們在熊市中會怎麼表現,尤其是當它們以大幅折價交易時。另一個風險是那些「收益型穩定幣」。我們在 Binance 上已經看到它們脫錨的情況,這讓我擔心,因為這種故事我們以前見過。我估計主要玩家加起來可能有 180 億美元的規模,本質上是風險套利基金,但它們在市場上並不顯眼,這讓我警覺。如果有人理論上有大量槓桿或頭寸,但市場上看不到,這就是紅旗。

Raoul Pal:是的,我們以前見過這種情況。

Chris Burniske:我現在甚至更傾向於稱它們為「收益工具」,而不是穩定幣。我覺得如果產業能把它們稱為「穩定但有風險的收益工具」,而不是「穩定幣」,會更好,因為這樣能暗示其中的風險。

Raoul Pal:好的,最後一個問題。我的論點是,我們幾乎沒有看到資金流入加密領域的 VC 或對沖基金,唯一的資金流入來自 ETF,其他管道幾乎沒有。這是為什麼?我知道 AI 熱潮吸走了很多資金,但為什麼加密沒能像以前那樣吸引資本?過去你們在 VC 領域總是應接不暇,但現在幾乎沒人募款。

Chris Burniske:首先,泡棉確實在 AI,那吸走了所有的熱錢。我覺得這對加密產業整體來說是健康的。同時,我們之前也談到過代幣供應過剩的問題。我認為「代幣工業複合體」已經走到盡頭,人們開始意識到它的運作方式以及它的問題。我自己以前也有點天真,現在不得不修正這種想法。

現在,估價的警鐘已經敲響,一切都必須證明自己的合理性。這不僅是估值問題,還涉及資金流。例如,我經常和 Celestia 團隊討論,他們需要做到這一點:隨著解鎖完成、通膨降低,他們的通膨率可能降到 0.25%,如果對數據可用性的需求夠大,就能形成結構性買盤。 BNB 在多個週期表現出色,因為它有結構性買盤,Hype 也是如此,比特幣和以太坊也是。所以,未來的重點是尋找那些有結構性資金流的資產。

回到 VC,很多加密 VC 過去是押注新概念和新模式,但現在這些模式面臨結構性拋壓,因為代幣發行方式的問題。所以,大家必須回到起點,重新思考模式。例如,是否應該在更低的估值發行?我一直是低估值發行的倡導者。或者,在更好的監管環境下,是否可以從第一天就讓 100% 的供應流通,就像 Solana 在 2020 年底所做的那樣?他們在一天內解鎖了約 80% 的供應,從那時起,Solana 開啟了瘋狂的一年,因為市場實現了真正的價格發現。

總的來說,我認為過去十年來流行的加密代幣 VC 模式現在面臨壓力,大家必須重新設計。我們會看到更多「真正賺錢的公司」的投資,例如穩定幣領域,或是更成熟的「傳統化」板塊,或是在更小、更低估值的規模上進行投資。還有一個重要的趨勢是,區塊鏈技術的分發管道正在被大科技和大金融公司壟斷,因為它們擁有數千萬甚至上億的用戶,可以直接引流到這些協議。

我們原本期待加密原生的分發者,但實際上只有 Coinbase、Robinhood、MetaMask、Phantom 等少數幾個,規模有限。現在,分發優勢正在轉向大科技和大金融,這擠壓了加密 VC 的機會。

Raoul Pal:那這些中間層專案會不會被收購?例如,你在早期以 2,000 萬美元估值投資,最後它們被收購價可能是 1 億或 2 億,而不是像以前那樣動輒幾十億。就像最近 Coinbase 收購了 Kobe 的專案一樣。

Chris Burniske:是的,這種情況會發生。我看到 Arthur Hayes 最近在籌集一檔基金,看起來像是專門收購困境資產的基金。我不確定,但我猜他的邏輯是,市場上有很多中型公司,它們賺的錢不夠多,可以被廉價收購,然後整合,或是重新包裝到傳統金融。這可能會出現一種「加密版私募股權」,專門收購困境資產。

毫無疑問,季節變了,策略也變了。我現在更傾向於在流動性強、表現優異的加密資產上建立大部位。創投確實能帶來驚人的倍數,但從現金報酬率來看,最大的收益往往來自於在適當的時間買入並賣出大型流動性資產,而且集中在一個非常短的時間窗口內。我的長期觀點一直是,如果你能掌握好時機,流動性資產的收益甚至比創投更高,而且週期更短。

Raoul Pal:我完全同意,而且這種機會對所有人都開放。但問題是,人們必須接受一個事實:這種策略很「無聊」。例如,比特幣對那些不是 Z 世代或千禧世代的人來說,已經是高風險資產了。所以,持有比特幣和它的幾個朋友,讓價值慢慢複利成長,這才是最好的策略。

我認為關鍵始終是保持一定的比特幣敞口,同時根據市場機會動態調整現金比例,建立一個可以隨時進退的現金緩衝。

我兩種方式都嘗試過。我曾完整經歷過整個週期。例如 2013 年那一輪,我一路持有到高點再跌回低點,然後繼續持有到 2017 年。那次我太早減倉了,真的太早了,比特幣在 2000 美元時我就賣掉了,結果它一路漲到 2 萬美元。上一個週期我幾乎沒減倉,反而在低點瘋狂加倉,這次效果非常好。

這次週期,我可能會減一部分倉,但絕對不會賣掉大部分,因為我的時間框架很長,我認為比特幣是最好的財富複利工具,不能搞砸。

[原文連結]

免責聲明:文章中的所有內容僅代表作者的觀點,與本平台無關。用戶不應以本文作為投資決策的參考。

您也可能喜歡

Info Finance 雛形:預測市場如何從「下注未來」,進化為「影響未來」?

當「用錢影響結果」有利可圖時,預測市場便獲得了改變事實的能力。

Matrixport 投研:比特幣進入極度恐慌區間,短期或迎反彈但中期壓力仍在累積

“情緒觸底往往帶來反彈窗口,但真正決定行情方向的,仍是 ETF 資金與宏觀政策變化。”