德州建立比特幣儲備,為何首選貝萊德 BTC ETF?

德克薩斯州已正式邁出第一步,有望成為美國首個將bitcoin列為戰略儲備資產的州。

德克薩斯州已正式邁出第一步,有望成為美國首個將比特幣列為戰略儲備資產的州。

撰文:Oluwapelumi Adejumo

編譯:Saoirse,Foresight News

德克薩斯州已正式邁出第一步,有望成為美國首個將比特幣列為戰略儲備資產的州。

11 月 25 日,德克薩斯區塊鏈委員會主席 Lee Bratcher 透露,這個經濟規模達 2.7 萬億美元、位列全球第八的經濟體,已購入價值 500 萬美元的貝萊德現貨比特幣 ETF(代碼 IBIT)。

他補充稱,一旦該州敲定新儲備法案要求的託管與流動性框架,第二筆 500 萬美元撥款將用於直接收購比特幣。

這兩筆資金將在當前的機構運作模式與未來政府「不僅購買比特幣、更持有比特幣」的模式之間,搭建起一座橋樑。

德克薩斯州打造首個州級比特幣儲備藍圖

德克薩斯州最初並未通過鏈上直接持有比特幣,而是選擇以 IBIT 為切入點。對於希望在熟悉的監管與運營體系內配置比特幣的大型資金方而言,IBIT 已成為默認選擇。

此次購買行為的法律依據是《參議院第 21 號法案》—— 該法案由州長 Greg Abbott 於今年 6 月簽署,正式設立「德克薩斯州戰略比特幣儲備」。

根據法案框架,只要比特幣保持 24 個月平均市值不低於 5000 億美元,州審計長就有權持續增持該資產。目前,比特幣是唯一符合這一市值門檻的加密貨幣。

該儲備體系獨立於州財政庫之外,明確了資產持有相關的治理流程,並設立諮詢委員會負責風險監控與監督工作。

儘管 500 萬美元的初始投入相較於德州整體財政規模而言數額不大,但這筆交易的運作邏輯遠比資金規模更具意義。

德克薩斯州正通過此舉測試:在一個已管理數千億美元多元資金池的州級金融體系內,比特幣能否被正式納入公共儲備工具範疇。

一旦相關運營流程落地,第二筆資金將用於「自持比特幣」—— 這一模式將對資產流動性、透明度及審計流程產生截然不同的影響。

德州目前正在設計一套「主權級託管」流程,而非採用傳統機構經紀模式。該儲備體系將要求配備合格託管方、冷存儲設施、密鑰管理協議、獨立審計機制及定期報告制度。

這些要素將構成一套可複製的模板,其他州無需重新設計治理架構,即可直接借鑑採用。

為何貝萊德 IBIT 成為德州首選?

選擇通過 IBIT 切入比特幣市場,並不意味著德州更偏好 ETF 而非原生比特幣,這本質上是一種基於現實操作的變通方案。

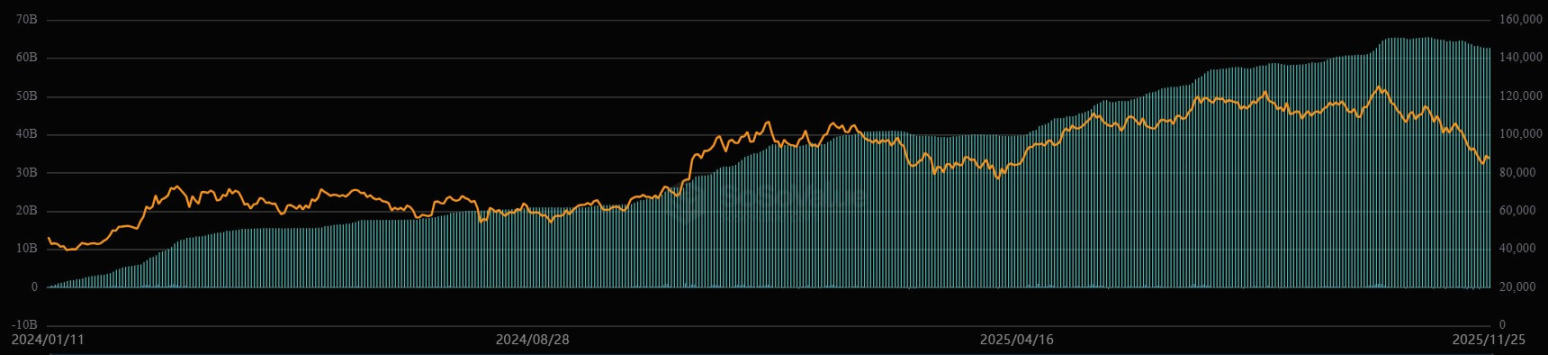

IBIT 推出僅兩年,卻已成為主流機構持有最廣泛的比特幣 ETF。作為目前規模最大的比特幣 ETF 產品,其累計淨流入額已超 620 億美元。

(配圖說明:貝萊德 IBIT 累計淨流入數據,來源:SoSo Value)

此外,多數地區尚未建立公共部門比特幣自持託管體系,而搭建這類基礎設施需要完成採購、安全建模與政策審批等一系列複雜流程。因此,德州將 IBIT 作為「過渡工具」—— 在完善永久儲備架構期間,先通過 IBIT 實現比特幣資產配置。

這一「迂迴策略」具有很強的參考意義,因為它與其他大型資金方的佈局路徑高度相似。

哈佛大學披露,今年三季度 IBIT 已成為其最大美股持倉之一;阿布扎比投資委員會同期將 IBIT 持倉量提升至約 800 萬股,較此前增長兩倍;威斯康辛州養老金體系今年早些時候也通過 IBIT,在現貨比特幣 ETF 領域配置了超 1.6 億美元資金。

趨勢已十分明確:儘管不同機構的投資目標、地域屬性與風險框架存在差異,但都不約而同地選擇了 IBIT 這一工具。IBIT 的核心優勢在於:通過知名中介機構提供託管服務、簡化報告流程,且能符合 2025 年生效的新公允價值規則下的清晰會計核算要求。

這些便利條件使 IBIT 成為公共及準公共機構配置比特幣的「默認入口」。而德州的特殊性僅在於,其通過 IBIT 配置比特幣屬於「臨時過渡」行為。

若其他州跟進,會產生哪些影響?

更關鍵的問題在於:德克薩斯州的這一舉措,究竟是個案,還是將成為其他州效仿的藍圖?

比特幣分析師 Shanaka Anslem Perera 表示:

「這一連鎖反應具有可預見性。未來 18 個月內,預計將有 4 至 8 個州跟進,這些州合計掌控的儲備資金規模超 1.2 萬億美元。短期內,受『跟風效應』推動,機構流入資金規模預計將達 3 億至 15 億美元。這並非投機,而是正在發生的博弈論實踐。」

目前,新罕布什爾州、亞利桑那州等政治立場相近的州已出台比特幣儲備相關法律 —— 它們將比特幣視為對沖全球金融體系風險的戰略資產。

未來或有更多州加入這一行列:在新會計準則消除了此前「按市值計價」的懲罰性條款後,這些州可利用結構性盈餘資金配置比特幣,實現資產多元化。

此外,州級政府參與比特幣市場的影響遠不止於「象徵意義」。ETF 購買不會改變比特幣流通供應量,因為信託結構在發行與贖回份額時,不會從流動性市場中移除比特幣。

而「自持託管」則會產生相反效果:一旦比特幣被購入並轉入冷存儲,就會退出可交易流通池,導致交易所與做市商可動用的比特幣供應量減少。

若德州將比特幣儲備規模從初始 1000 萬美元進一步擴大,上述差異將產生顯著影響。即便州級需求規模不大,也會引入一類全新的買方參與者 —— 這類參與者的行為與「噪音交易者」(指在金融市場中,並非基於理性分析、真實市場信息或基本面邏輯進行交易,如公司盈利、宏觀經濟數據,而是受非理性因素驅動的投資者或交易主體。)呈反週期性,且不會頻繁調整持倉。

這種影響更像是「穩定錨」,而非波動來源。若其他州採取類似政策,比特幣供給曲線的彈性將進一步降低,價格敏感性則會提升。

免責聲明:文章中的所有內容僅代表作者的觀點,與本平台無關。用戶不應以本文作為投資決策的參考。

您也可能喜歡

炒幣大賺、投行收入超過10億美元!美國商務部長的「華爾街前東家」創下歷史最佳業績,其兒子擔任董事長

隨著盧特尼克進入政界,其子Brandon Lutnick已接任董事長,掌舵這家在加密領域大舉擴張並與穩定幣巨頭Tether關係密切的華爾街公司。

Bitcoin反彈至七日高點,但BTC能在感恩節突破95,000美元嗎?

XRP ETF吸收8,000萬枚代幣:這是否意味著該山寨幣將開啟新一輪牛市?