USDT評級墊底:標普與Tether的儲備金策略為何對立

撰文:KarenZ,Foresight News

原標題:評級墊底!標普為何不認可 USDT?

11 月 26 日晚,標普全球評級(S&P Global Ratings)發布對 Tether 的穩定幣穩定性評估報告,將 Tether(USDT)的評級從 4 級(受限)下調至 5 級(弱)。

這一評級處於標普 1-5 級評估體系的最低檔,標誌著該評級系統對這一流通量超過 1800 億美元的穩定幣安全性的擔憂達到新高度。

為何下調?

標普的評級下調並非空穴來風,而是基於 Tether 儲備資產結構和資訊披露的多重隱患。

1、比特幣敞口超過安全緩衝

最核心的問題在於比特幣敞口的失控增長。截至 2025 年 9 月 30 日,Tether 所持比特幣價值佔流通中 USDT 的 5.6%,已超過其 103.9% 抵押比率所對應的 3.9% 超額抵押保證金。

這一對比尤其發人深省:一年前的 2024 年 9 月 30 日,相同指標僅為 4%,低於當時 105.1% 抵押比率隱含的 5.1% 超額保證金。換句話說,Tether 的安全緩衝正在逐年侵蝕。

當比特幣在 10 月、11 月經歷月度大幅下跌時,這種風險從理論威脅轉化為現實隱患。如果比特幣繼續進行更大深度的回落,Tether 的儲備金價值可能低於發行的 USDT 總值,導致抵押不足的局面。這對標普來說已不是假設情境,而是需要客觀評估的真實風險。

2、高風險資產佔比激增

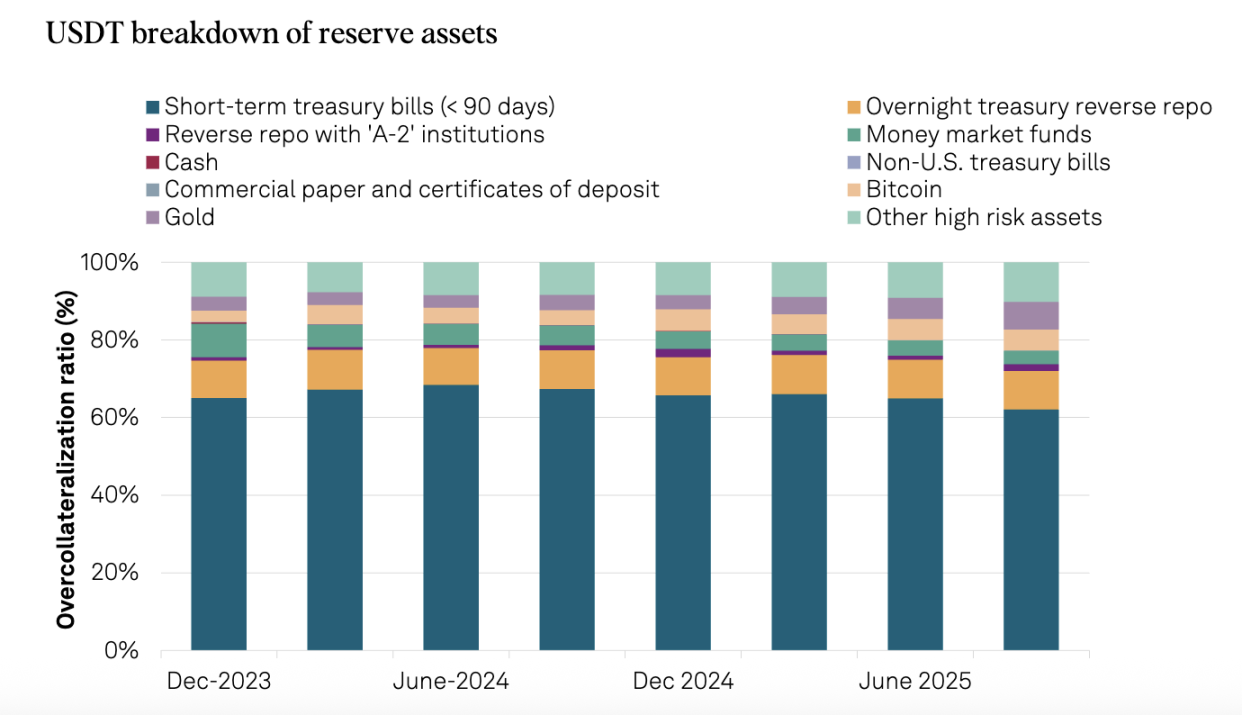

2024 年 9 月 30 日至 2025 年 9 月 30 日,Tether 儲備中的高風險資產佔比從 17% 飆升至 24%。這些高風險資產包括公司債券、貴金屬、比特幣、擔保貸款和其他投資等,它們面臨信用、市場、利率和外匯風險,相關資訊披露卻仍然有限。

與此同時,低風險資產(短期美國國庫券和隔夜逆回購)從 81% 下降至 75%,而高風險資產則相應擴張。這直觀反映了 Tether 儲備組合的市場波動敏感性在顯著上升。

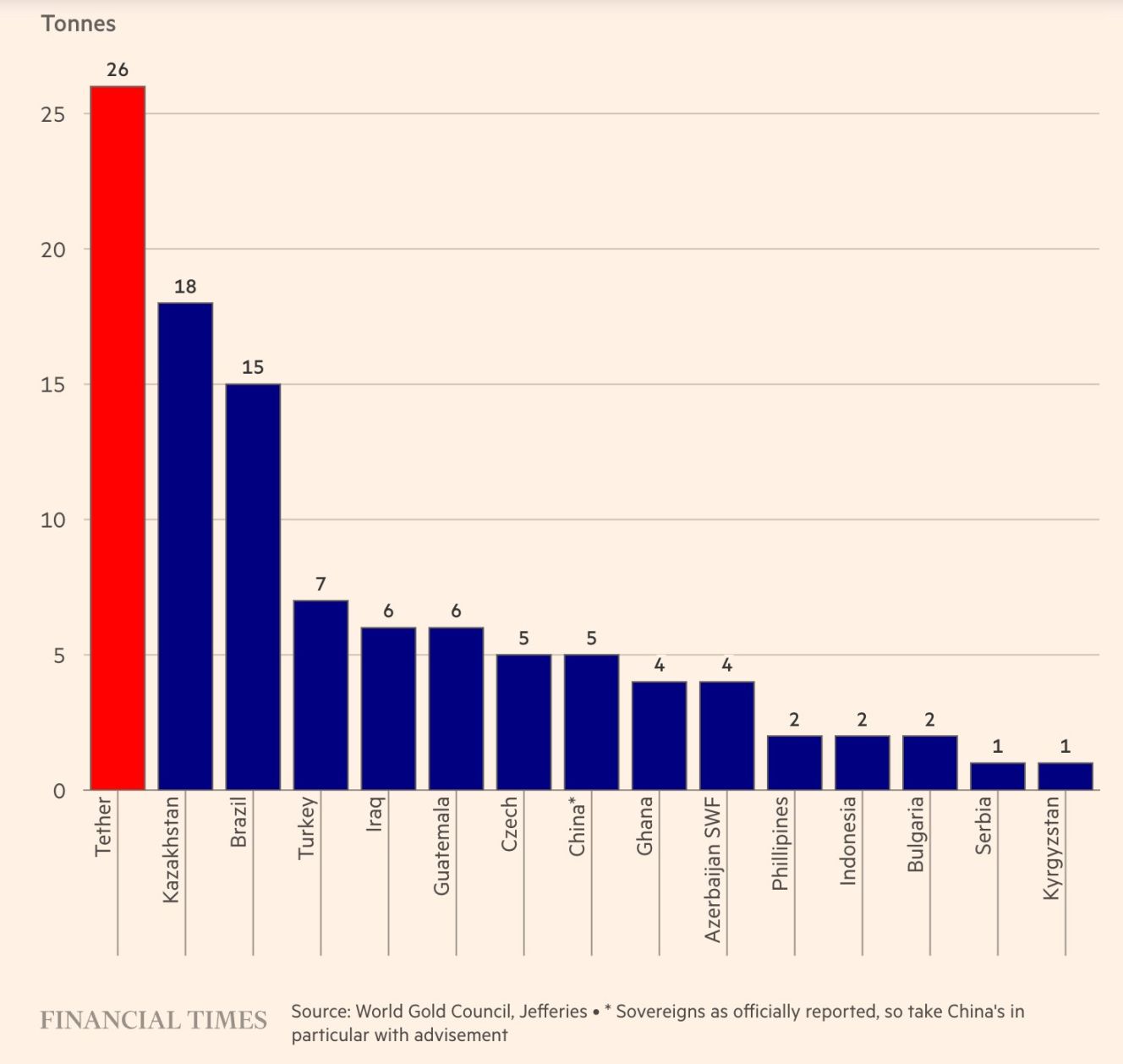

值得一提的是,Tether 對黃金的熱情尤其值得關注。該公司在 2025 年三季度購買了 26 噸黃金,截至 9 月底累計持有約 116 噸。令人意外的是,黃金儲備(129 億美元)已超過比特幣儲備(99 億美元),成為其第一大非美債資產。這種快速擴張背後,是 Tether 試圖對沖法幣貶值、尋求保值增值的戰略意圖。

來源:Financial Times

3、監管框架相對薄弱

Tether 從英屬維爾京群島遷至薩爾瓦多後,受薩爾瓦多國家數字資產委員會(CNAD)監管。雖然 CNAD 要求 1:1 的最低儲備比率,但標普認為這一框架存在關鍵缺陷。

首先,規則定義過於寬泛。CNAD 允許在儲備資產中包含貸款和比特幣等相對高風險的工具,以及價格波動幅度大的黃金。其次,缺少對儲備資產隔離的要求。

4、不透明管理和資訊披露匱乏

標普再次強調了老生常談的問題:

-

缺乏關於託管人、交易對手方和銀行帳戶提供商的信用評級資訊。

-

儲備金管理和風險偏好的透明度有限。

-

在公司於金融、數據、能源和教育領域擴張之後,關於集團層面的治理、內部控制以及這些活動隔離的公開披露有限。

-

沒有關於 USDT 資產隔離的公開資訊。

Tether CEO 的反擊

面對評級下調,Tether CEO Paolo Ardoino 表現出了其一貫的「戰鬥姿態」,其回應核心邏輯是:標普的評級模型是為破碎的傳統金融體系設計的。

他指出,「我們將你們的厭惡視作榮耀。那些為舊式金融機構設計的經典評級模型,歷史上曾誤導私人和機構投資者將財富投入到一些公司——這些公司雖被評為投資級,最終卻轟然倒塌。這種局面迫使全球監管機構不得不質疑這些模型,以及所有主要評級機構的獨立性和客觀評估能力。Tether 則打造了金融業歷史上第一家超額資本化的公司,依舊保持著極高的盈利能力。Tether 是活生生的證明——傳統金融體系已經破碎到令那些虛偽的統治者感到恐懼的程度。」

這一反駁並非全無道理。過往,Tether 從每次 FUD 事件中存活下來。2025 年前三季度 Tether 淨利潤已達 100 億美元,Tether 已成為全球最大的美債持有者之一,持有超 1350 億美元的美國國債——這種體量本身就是一種信用背書。

深層思考

穩定幣在穩定什麼?

Tether 增加比特幣和黃金敞口的戰略本質上是在賭「法幣貶值」。如果未來美元通脹失控,這種多元化儲備結構反而可能比純美債支撐的穩定幣更具購買力穩定性。

但在現行以美元為錨的會計準則下,這種做法註定被評價為「高風險」。這暴露了一個根本問題:穩定幣究竟應該穩定什麼?穩定貨幣面值,還是穩定實際購買力?

傳統評級體系選擇了前者,而 Tether 則在追求後者。兩者的評價標準天然不對齊。

私人企業與央行職能的角色混淆

當一家私人公司試圖扮演央行角色時,它必然面臨央行面臨的困境。Tether 需要維持儲備安全性,同時又要追求盈利。

Tether 對比特幣和黃金的囤積,既是對沖法幣風險的理性選擇,也是為公司資產增值的商業考量。但這種混合動機與「確保本金安全」的穩定幣承諾相悖。

機構與散戶的平行世界

對於散戶,標普的評級可能只是又一次短暫的 FUD;但對於傳統機構,這可能是不可逾越的合規紅線。

追求合規的大型基金和銀行可能會轉向 USDC 或 PYUSD,因為後者的資產主要由現金和短期美債構成,符合傳統風控模型。標普評級對 USDT 的批評,與美國新興穩定幣監管框架的要求高度重合。這種標準的差異直接反映到評級差異上:標普在 2024 年 12 月份給予標普「強」級(2 級)評級。

評級標準的代際差異

加密世界更看重「流動性與網絡效應」——這是 21 世紀數字金融的邏輯。USDT 已經通過 10 年的運營證明了其網絡效應的韌性。但是否會出現更適應加密原生資產特徵的評級系統,是一個值得探討的開放問題。

小結

標普下調 Tether 評級是對 Tether 未來風險的預警。作為加密市場的「流動性支柱」,USDT 若發生風險暴露,不僅關乎自身存續,更影響著整個行業的健康發展。

然而,這不會在短期內擊垮 Tether,因為其龐大的網絡效應已形成護城河。但這也為市場埋下了一個長期隱憂:當一家私人公司試圖用過多的風險資產支撐一個全球性的價值錨定工具時,它是否還能確保持有人的本金絕對安全?

這個問題不僅關乎 Tether 的未來,更涉及整個穩定幣生態的可持續性。答案只能留給時間來揭曉。

免責聲明:文章中的所有內容僅代表作者的觀點,與本平台無關。用戶不應以本文作為投資決策的參考。

您也可能喜歡

Solana價格面臨3,600萬美元Upbit被盜事件壓力——多頭能否突破150美元阻力?

「我們以你的厭惡為榮」:為何S&P在Tether購買超過任何國家黃金後將其評級下調

Pi Coin因網絡宣布與CiDi Games達成GameFi合作而上漲

Pi Ventures投資於CiDi,旨在擴展Pi持有者的Web3遊戲應用場景。社群反應推動Pi價格上漲7%,凸顯GameFi市場潛力雖增長但仍具不確定性。此次合作顯示Pi Network正積極進軍大規模Web3遊戲機會。

重新想像全球支付:PayPal 對 AI、創新與 Agentic Commerce 的願景

全球商業的未來、由AI驅動的消費體驗、規模化信任體系的構建,以及跨境支付的下一階段。