Können Stablecoins zur wahren Stütze der US-Dollar-Hegemonie werden?

Autor: Spyros Andreopoulos

Übersetzung: TechFlow

Originaltitel: Stablecoins können die Dollar-Hegemonie nicht retten

Kurzfristig könnte das Wachstum von Stablecoins die fiskalischen Zwänge der USA mildern und die Position des US-Dollars als Leitwährung weiter festigen. Langfristig jedoch fügen Stablecoins der Diskussion über die Qualität der US-Institutionen lediglich eine weitere Komplexitätsebene hinzu.

Letztendlich wird die Stellung des Dollars weiterhin durch die fiskalische Solidität der USA sowie durch die Fähigkeit ihrer Zentralbank, eine niedrige und stabile Inflation zu gewährleisten, bestimmt.

Quelle: Foto von SpaceX auf Unsplash

Die Trump-Regierung scheint große Hoffnungen darauf zu setzen, die Nachfrage nach Stablecoins zu steigern, um das Bundesdefizit auszugleichen – diese Nachfrage ist einer der Hauptgründe, warum das US-Finanzministerium die durchschnittliche Laufzeit der Schulden verkürzt (durch die Ausgabe von mehr Schatzwechseln bei gleichbleibendem Volumen von Notes und Anleihen).

Übrigens denke ich, dass die Verkürzung der durchschnittlichen Laufzeit der Schulden auch eine Möglichkeit ist, den Druck auf die Federal Reserve zur Zinssenkung zu erhöhen.

Es gibt zudem einige Hinweise darauf, dass die Nachfrage nach Stablecoins bereits die Zinssätze für kurzfristige US-Schulden gesenkt hat.

Darüber hinaus betrachtet die Regierung die Nachfrage nach Stablecoins als eine der wichtigsten Stützen für die dominante Stellung des US-Dollars.

Die Gründe dafür sind leicht nachvollziehbar.

Finanzministerin Bessent prognostiziert, dass das Volumen der Stablecoins auf 2 Billionen US-Dollar anwachsen wird (ich habe sogar noch höhere Zahlen gesehen). Da die überwiegende Mehrheit der Stablecoins an den US-Dollar gekoppelt ist, dürfte die Nachfrage nach Stablecoins im Wesentlichen eine Nachfrage nach US-Dollar sein.

Gemäß dem GENIUS Act werden US-Dollar-Bargeld, inländische versicherte Bankeinlagen sowie Staatsanleihen mit einer Restlaufzeit von höchstens 93 Tagen als zulässige Reserveinstrumente eingestuft, sodass ein großer Teil dieser Nachfrage in Bundesanleihen fließen wird.

Aus rein US-amerikanischer Sicht ist jedoch noch nicht abschließend geklärt, ob Stablecoins tatsächlich die Nettokaufnachfrage nach Staatsanleihen erhöhen – das hängt davon ab, was Stablecoins tatsächlich ersetzen.

Wenn Menschen keine Anteile an Geldmarktfonds halten, die in kurzfristige US-Staatsanleihen investieren, sondern stattdessen einen Teil ihres Vermögens in Stablecoins halten, erhöht sich die Nettokaufnachfrage nach Schatzwechseln tatsächlich nicht.

Mein Gefühl ist – bisher nicht mehr als das –, dass der wichtigste Kanal für eine Netto-Nachfrage nach US-Dollar und US-Staatsanleihen der internationale Kanal ist: der Dollarization-Kanal der Stablecoin-Nachfrage.

Stablecoins erleichtern es Millionen von Menschen außerhalb der USA, Zugang zum US-Dollar zu erhalten, insbesondere in Ländern mit hoher Inflation, schwacher Währung und unterentwickeltem Bankensystem.

Allerdings könnte das Wachstum der Stablecoin-Nachfrage im privaten Sektor außerhalb der USA teilweise durch einen Rückgang der offiziellen Dollarnachfrage kompensiert werden. Warum?

Stablecoins könnten durch die Erhöhung des Anteils von US-Dollar-Assets auf Bilanzen außerhalb der USA die globale Finanzstabilität verbessern. Sollte dies tatsächlich der Fall sein, könnte dies die Währungsmissverhältnisse in Schwellenländern verringern – und genau diese Missverhältnisse sind einer der Hauptgründe für die präventive Dollarnachfrage der offiziellen Stellen in Schwellenländern.

Erneut zur institutionellen Basis des US-Dollars

Ich habe jedoch tiefere Bedenken hinsichtlich des Beitrags der Stablecoin-Nachfrage zur Rolle des US-Dollars. Dies betrifft den Dollar selbst und die Institutionen, die ihn stützen.

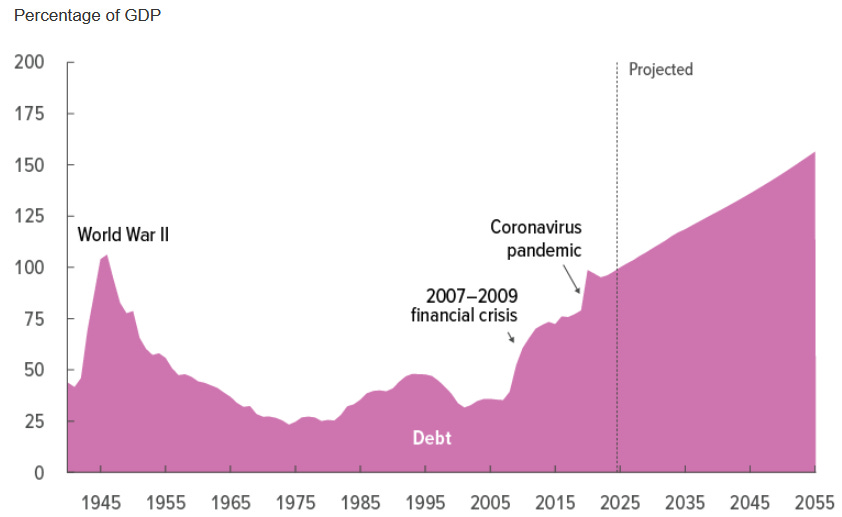

Die fiskalische Lage der USA ist allgemein bekannt und muss hier nicht weiter ausgeführt werden.

Quelle: Congressional Budget Office (März 2025)

Als Europäer, der die USA seit langem bewundert, bin ich vermutlich nicht allein mit der Diagnose einer durch politische Spaltung ausgelösten „fiskalischen Doomsday-Maschine“.

Einer der Hauptgründe, warum diese „Doomsday-Maschine“ weiterlaufen kann, ist die dominante Stellung des US-Dollars und die daraus resultierende Nachfrage nach US-Staatsanleihen: Das „übermäßige Privileg“ des Dollars erweitert den fiskalischen Spielraum der US-Bundesregierung.

Doch letztlich entbindet dies nicht von der Notwendigkeit grundlegender fiskalischer Reformen. Diese Reformen sollten sich vor allem auf die Erhöhung der Bundeseinnahmen konzentrieren (übrigens im Gegensatz zu Europa, wo fiskalische Reformen auf Ausgabenkürzungen abzielen sollten).

Zurück zu den Stablecoins.

Eine erhöhte Nachfrage nach US-Staatsanleihen durch Stablecoins könnte kurzfristig die fiskalischen Beschränkungen lockern. Doch das löst kein langfristiges Problem – es zerstört diese Doomsday-Maschine nicht.

Tatsächlich könnte es dringend benötigte fiskalische Reformen sogar behindern.

Mit anderen Worten: Ich befürchte, dass Stablecoins für US-Politiker lediglich ein Strick zum eigenen Strangulieren sein könnten – und für das damit verbundene übermäßige Privileg.

Und dann ist da noch die Federal Reserve.

Ich habe immer geglaubt, dass angesichts des relativ lockeren Zwangs durch das übermäßige Privileg für die Fiskalbehörden auch die Geldpolitik beschränkt werden muss: Die Geldpolitik darf sich nicht den Bedürfnissen der Fiskalpolitik unterordnen (wie es Trump und seine Bewegung fordern). Eine notwendige (wenn auch nicht hinreichende) institutionelle Bedingung, um dies zu vermeiden, ist die Unabhängigkeit der Federal Reserve.

Wichtig ist hier: Sollte in dieser Zeit die Unabhängigkeit der Federal Reserve geschwächt werden und zu höherer Inflation führen, dann nützt auch das Wachstum der Stablecoins der Stellung des US-Dollars letztlich nichts.

Die Absicherung der Stablecoins

Letztlich, wie Pierpaolo Benigno sagt, kommt es darauf an, wie Stablecoins abgesichert werden.

In einem geldpolitisch dominierten System (d. h. die Zentralbank sorgt für Preisstabilität, während die Fiskalbehörden allein für die Tragfähigkeit der Schulden verantwortlich sind) werden Stablecoins und die dahinterstehenden Staatsanleihen letztlich durch Steuern abgesichert: „Um Stablecoins sicher zu machen, müssen die Staatsanleihen selbst sicher sein.“

In einem fiskalisch dominierten System werden Stablecoins letztlich von der Zentralbank gestützt. In diesem Fall könnten Stablecoins Inflation auslösen, da die Federal Reserve gezwungen sein könnte, die entsprechende Emission zu monetarisieren.

Mein Fazit: Während das Wachstum von Stablecoins kurzfristig die fiskalischen Zwänge der USA mildern und die dominante Stellung des US-Dollars stärken könnte, fügen Stablecoins der Diskussion über die Qualität der US-Institutionen langfristig lediglich eine weitere Komplexitätsebene hinzu. Letztlich wird die Stellung des US-Dollars weiterhin durch die fiskalische Solidität der USA sowie durch die Fähigkeit ihrer Zentralbank, eine niedrige und stabile Inflation zu gewährleisten, bestimmt.

Haftungsausschluss: Der Inhalt dieses Artikels gibt ausschließlich die Meinung des Autors wieder und repräsentiert nicht die Plattform in irgendeiner Form. Dieser Artikel ist nicht dazu gedacht, als Referenz für Investitionsentscheidungen zu dienen.

Das könnte Ihnen auch gefallen

Analysten fragen sich, ob Solana auf dem Weg zu 500 Dollar ist

Mars Morgenreport | Die SEC wird voraussichtlich in „etwa einem Monat“ eine „Innovationsausnahme“ für die Kryptoindustrie veröffentlichen

Die SEC wird voraussichtlich eine Innovationsausnahme für die Kryptoindustrie veröffentlichen, das britische "Gesetz über digitale Vermögenswerte und ähnliches Eigentum" ist in Kraft getreten, der CEO von BlackRock hat offenbart, dass Staatsfonds Bitcoin kaufen, die Bank of America empfiehlt ihren Kunden, Krypto-Assets zu halten, und der Verkaufsdruck auf Bitcoin nähert sich dem Ende. Zusammenfassung erstellt von Mars AI. Diese Zusammenfassung wurde vom Mars AI Modell generiert; die Genauigkeit und Vollständigkeit der Inhalte befinden sich noch in der Weiterentwicklung.