Das mysteriöse Team, das drei Monate lang Solana dominierte, wird nun einen Token auf Jupiter herausgeben?

Ohne Marketing und ohne Unterstützung von VCs: Wie HumidiFi innerhalb von 90 Tagen den Kampf der eigenständigen On-Chain-Market-Maker auf Solana gewonnen hat.

Ein Team ohne offizielle Website, ohne Community und mit anonymem Team hat innerhalb von 90 Tagen fast die Hälfte des Handelsvolumens auf Jupiter übernommen.

Um dieses mysteriöse Projekt besser zu verstehen, müssen wir zunächst in eine stille Revolution des On-Chain-Handels auf Solana eintauchen.

Das gesamte von HumidiFi abgewickelte Handelsvolumen macht 42% des Jupiter-Handelsvolumens aus

Quelle: Dune, @ilemi

Wie Prop AMMs den On-Chain-Handel neu strukturieren

Im Kontext von AMMs bezeichnet toxischer Orderflow Hochfrequenz-Arbitrageure, die mit niedriger Latenz und fortschrittlichen Algorithmen Preisunterschiede frühzeitig erkennen und schnell die Preisdifferenz zwischen On-Chain und Preisfindungsorten (in der Regel zentralisierte Börsen wie Binance) ausgleichen. Die durch diese toxischen Orderflows erzielten Gewinne werden letztlich von Tradern, Liquiditätsanbietern und On-Chain-Market-Makern getragen.

In traditionellen Finanzmärkten, die mit zentralisierten Orderbüchern (im Folgenden „CLOB“) arbeiten, können professionelle Market Maker auf verschiedene Weise (z. B. durch Anpassung des Spreads oder Aussetzen von Quotes) auf toxischen Orderflow reagieren. Sie analysieren Orderflow-Muster, identifizieren Trader mit Informationsvorteil und passen ihre Quotes entsprechend an, um Verluste durch „Adverse Selection“ zu minimieren. Daher haben sich Market Maker auf Solana, die auf CLOBs wie Phoenix setzen, für diese DEX entschieden. Doch während des „Meme-Hypes“ auf Solana von 2024 bis Anfang 2025 war das Netzwerk durch die enorme Nachfrage überlastet, Orders der Market Maker konnten oft nicht auf die Chain gebracht werden und das Aktualisieren von Quotes verbrauchte viele teure Compute Units, was die Kosten für Market Maker stark erhöhte.

Eine Reihe praktischer Probleme zwingt einige der erfahrensten AMM-Market-Maker dazu, das On-Chain-Marktmodell grundlegend zu überdenken – eine revolutionäre neue Marktstruktur beginnt zu entstehen.

Dieses neue Paradigma wird als „Prop AMM“ (Proprietary AMM) bezeichnet. Ziel ist es, On-Chain eine effizientere Liquidität mit geringeren Spreads bereitzustellen und gleichzeitig das Risiko, von Hochfrequenz-Arbitrageuren ausgenutzt zu werden, zu minimieren.

SolFi, ZeroFi und Obric sind die ursprünglichen „drei Giganten“ der Prop AMMs. Sie veröffentlichen keine öffentlichen Contract-Interfaces, sondern bieten Schnittstellen direkt für wichtige Handelsrouter wie Jupiter an und verlangen, dass Jupiter Orders an ihre AMMs weiterleitet. Dieses Design macht es externen professionellen Arbitrageuren wie Wintermute nahezu unmöglich, direkt mit den Verträgen zu interagieren, da sie die Handelslogik nicht verstehen oder vorhersagen können. So wird verhindert, dass Quotes der Market Maker verdrängt werden und das Problem der „Adverse Selection“ durch Informationsvorteile entsteht.

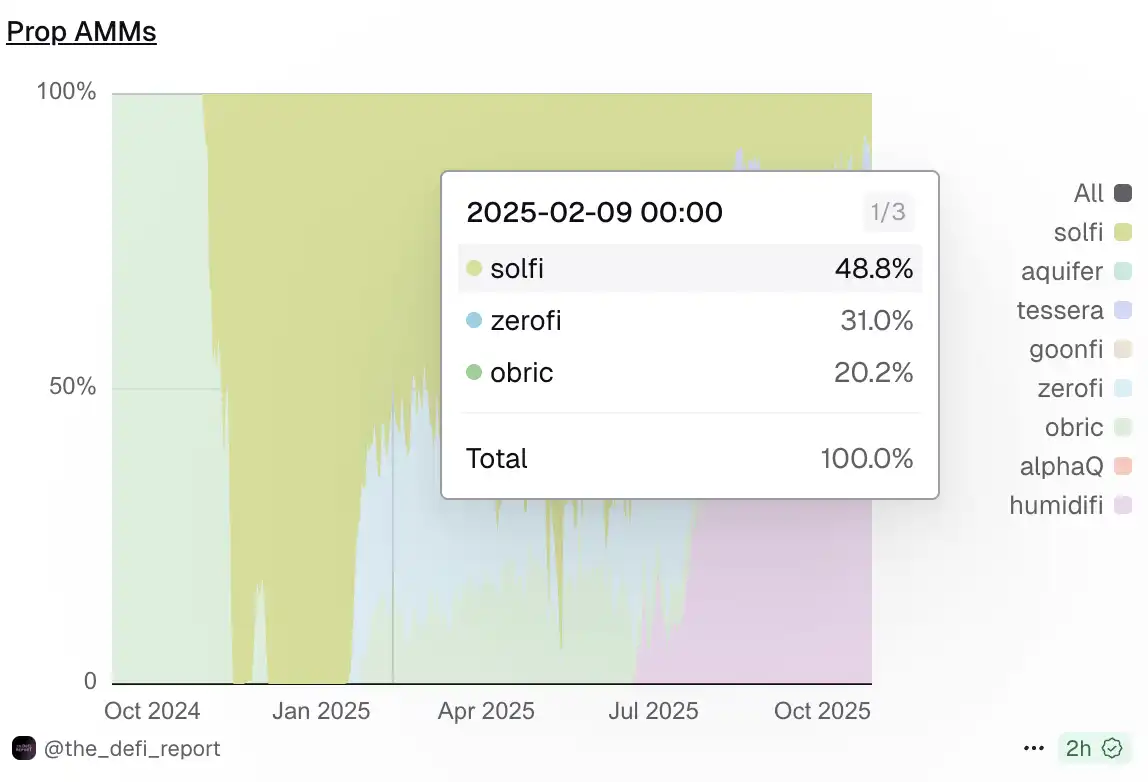

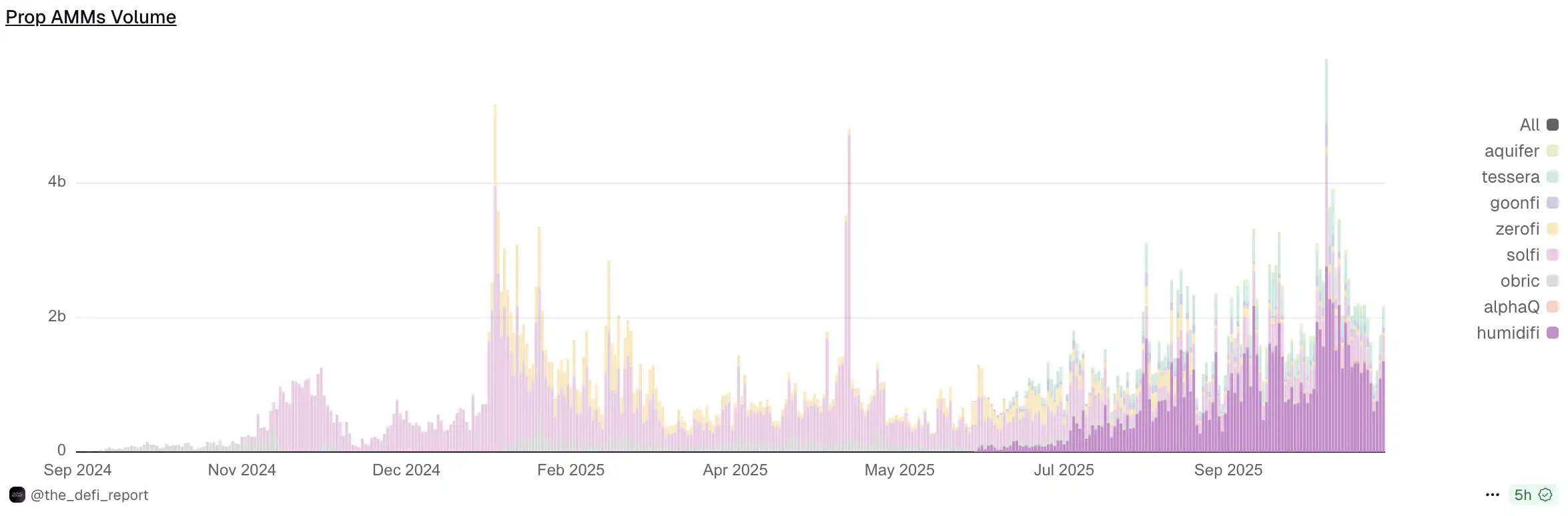

Im Februar 2025 waren SolFi, ZeroFi und Obric die drei wichtigsten Prop AMMs

Quelle: Dune @the_defi_report

Der Blitzkrieg von HumidiFi

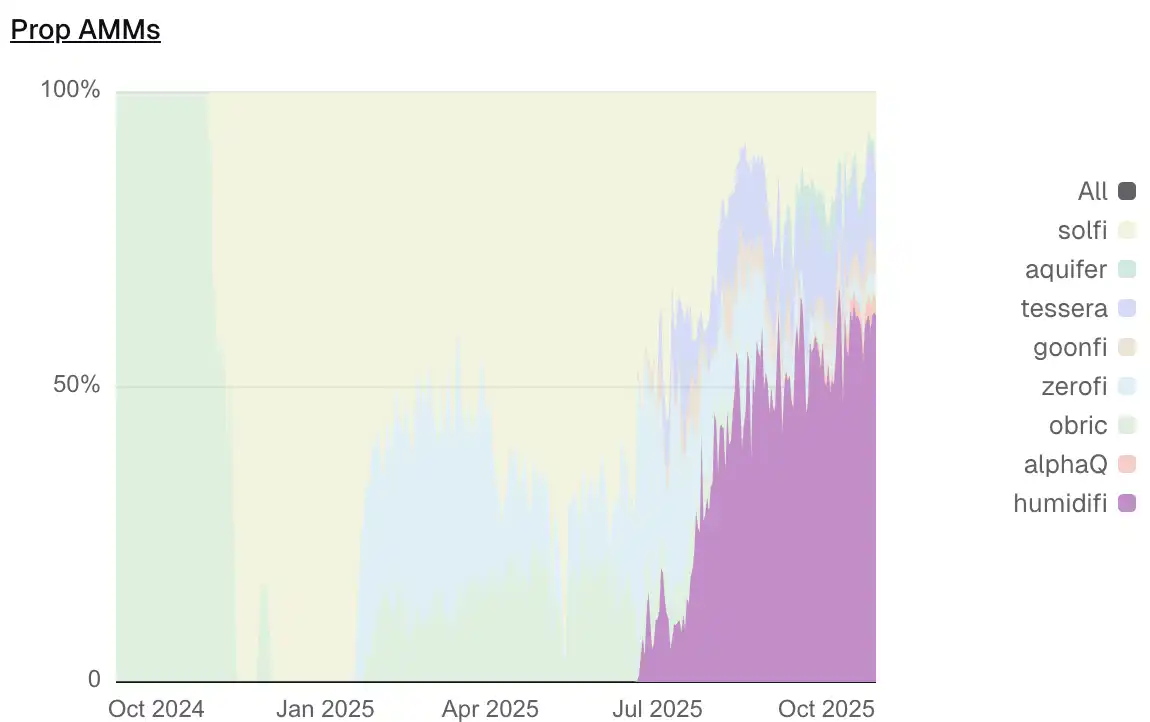

Der Wettbewerb unter den Prop AMMs erreichte im Juli 2025 seinen Höhepunkt, als ein Projekt namens HumidiFi mit atemberaubender Geschwindigkeit das gesamte Marktgefüge neu definierte.

HumidiFi ging Mitte Juni 2025 offiziell an den Start und erreichte bereits nach nur zwei Monaten einen Marktanteil von 47,1% am gesamten Prop AMM-Handelsvolumen – und wurde damit unangefochtener Marktführer. Zum Vergleich: Der einstige Platzhirsch SolFi fiel im gleichen Zeitraum von 61,8% auf nur noch 9,2% Marktanteil zurück.

Quelle: Dune @the_defi_report

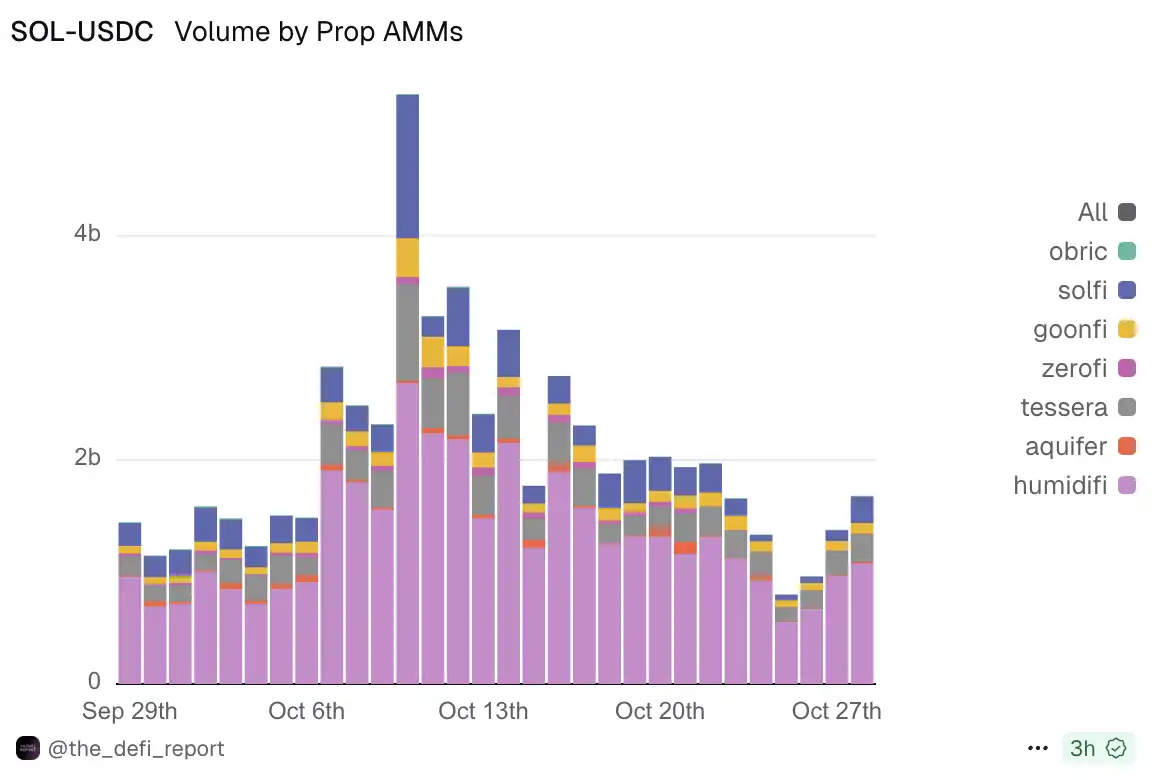

Die Dominanz von HumidiFi zeigt sich besonders deutlich beim Handelspaar SOL/USDC. Am 28. Oktober wickelte HumidiFi an nur einem Tag SOL/USDC-Transaktionen im Wert von 1,08 Milliarden US-Dollar ab, was 64,3% des Tagesvolumens dieses Paares entspricht.

Quelle: Dune @the_defi_report

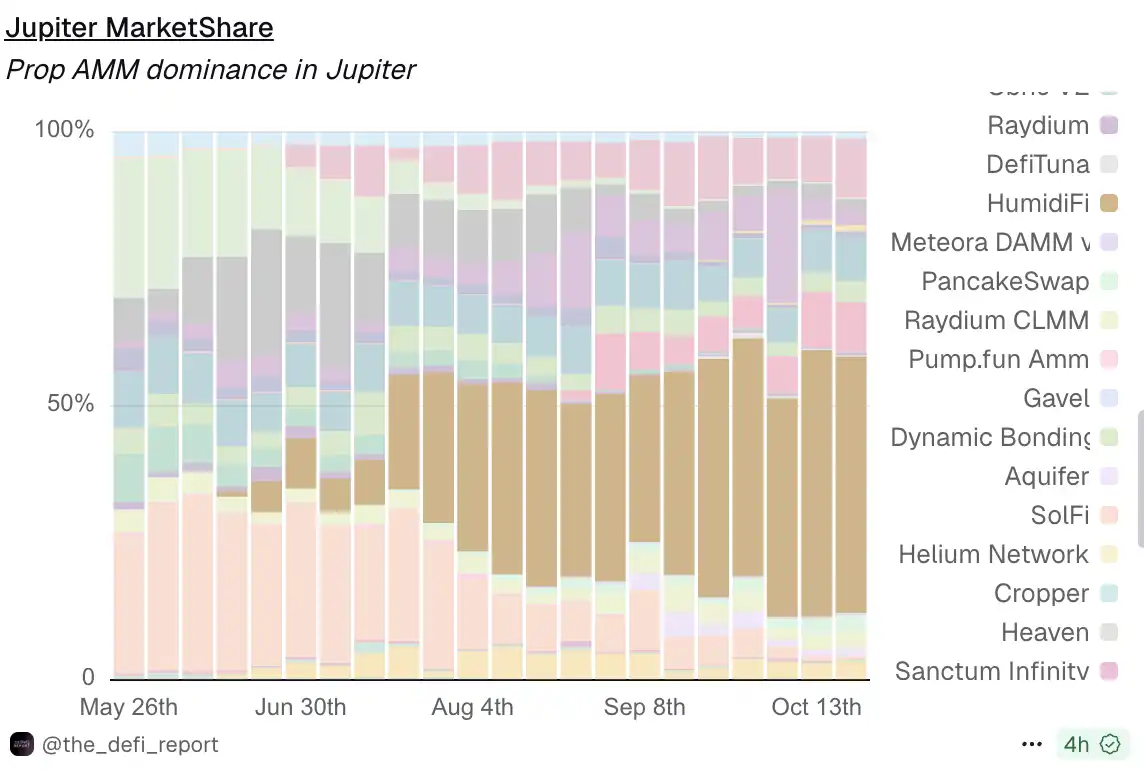

Auch bei der Jupiter-Routing-Durchdringung ist HumidiFi extrem präsent. Als Aggregator mit 86,4% Marktanteil auf Solana bestimmt Jupiter maßgeblich das tatsächliche Trading-Erlebnis der Nutzer. Am 20. Oktober erreichte HumidiFi auf Jupiter einen Marktanteil von 46,8% – mehr als das Vierfache des Zweitplatzierten TesseraV (10,7%).

Quelle: Dune @the_defi_report

Auch im gesamten Prop AMM-Ökosystem ist die Dominanz von HumidiFi ungebrochen. Am 28. Oktober erreichte das gesamte Handelsvolumen aller Prop AMMs 2,18 Milliarden US-Dollar, davon entfielen allein auf HumidiFi 1,35 Milliarden US-Dollar – ein Anteil von 61,9%. Damit übertrifft HumidiFi nicht nur den Zweitplatzierten SolFi (309 Millionen US-Dollar) deutlich, sondern auch die Summe aller Wettbewerber auf den Plätzen 2 bis 8.

Quelle: Dune @the_defi_report

HumidiFi hat diesen Siegeszug nahezu vollständig „unsichtbar“ vollzogen. Es gibt keine offizielle Website, anfangs keinen Twitter-Account und keinerlei öffentliche Informationen über Teammitglieder.

HumidiFi benötigt kein Marketing, keinen Airdrop, keine Geschichten. Es genügt, bei jedem Trade bessere Spreads und bessere Ausführungspreise als die Konkurrenz zu bieten. Wenn der Jupiter-Routing-Algorithmus immer wieder HumidiFi auswählt, hat der Markt auf seine eigene Weise abgestimmt.

Das Rennen um Geschwindigkeit und Kosten

Der Schlüssel zum Erfolg von HumidiFi liegt darin, die Berechnungskosten für Orakel-Updates auf ein Minimum zu reduzieren und diesen technologischen Vorsprung durch das Jito-Auktionssystem in absolute Marktdominanz umzuwandeln.

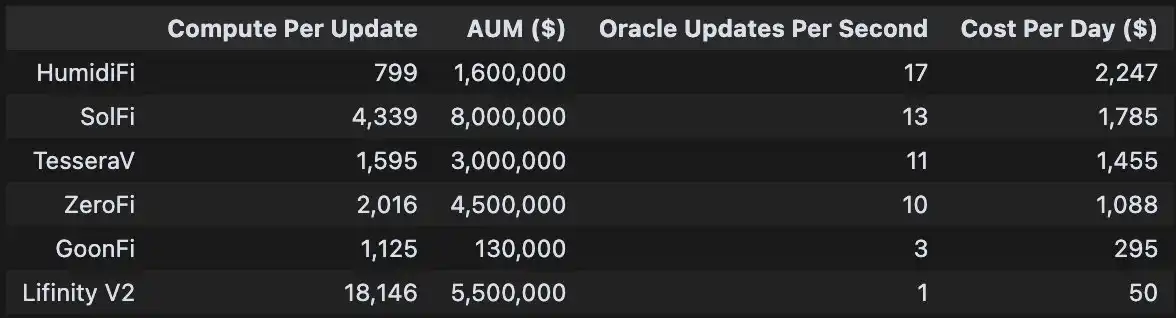

Erstens ist der Verbrauch von Rechenressourcen bei HumidiFi sehr gering. Laut Daten von @bqbrady verbraucht jedes Orakel-Update von HumidiFi nur 799 CUs (Compute Units). Zum Vergleich: Der Hauptkonkurrent SolFi benötigt 4.339 CUs. TesseraV, betrieben vom Top-Market-Maker Wintermute, benötigt 1.595 CUs – das Doppelte von HumidiFi.

Quelle: X, @bqbrady

HumidiFi nutzt diesen Vorteil des niedrigen CU-Verbrauchs voll aus und sichert sich im MEV-Infrastruktur-Jito-Auktionssystem von Solana absolute Priorität bei der Transaktionsausführung. In der Jito-Auktion wird die Priorität nicht durch das absolute Trinkgeld (Tip), sondern durch das Trinkgeld pro Compute Unit (Tip per CU) bestimmt. HumidiFi zahlt bei jedem Orakel-Update etwa 4.998 Lamports als Tip. Aufgrund des extrem niedrigen CU-Verbrauchs (799 CUs) erreicht das Tip-per-CU-Verhältnis beeindruckende 6,25 Lamports/CU.

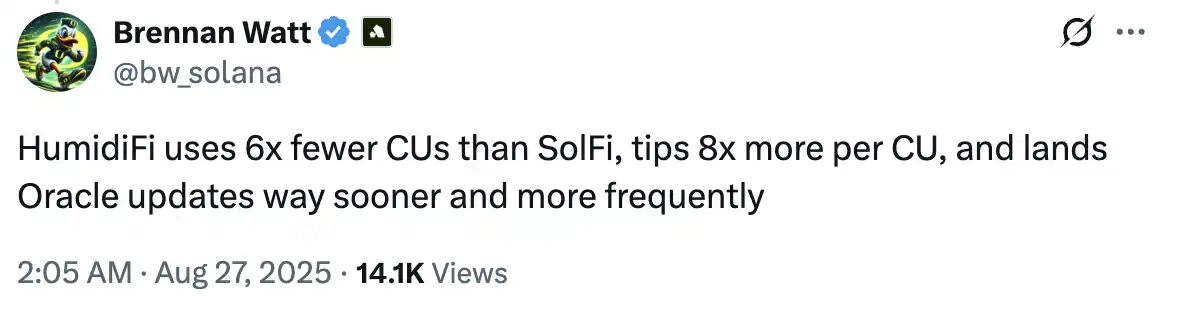

Laut Daten von Brennan Watt, Ingenieur beim Solana-Kernentwickler Anza, verbraucht HumidiFi sechsmal weniger CUs als der einstige Prop AMM-Marktführer SolFi und zahlt dabei mehr als das Achtfache an Trinkgeld.

Ein weiterer entscheidender Vorteil von HumidiFi ist die Update-Frequenz des Orakels. HumidiFi aktualisiert sein Orakel mit einer Frequenz von 17 Mal pro Sekunde – deutlich mehr als die Hauptkonkurrenten (SolFi: 13, TesseraV: 11, ZeroFi: 10).

In den volatilen Kryptomärkten ermöglicht diese nahezu Echtzeit-Preisverfolgung, stets nahe am Fair Value zu bleiben, Arbitrageuren keine Chance zu lassen und gleichzeitig ohne große Spreads engere Liquidität bereitzustellen.

Darüber hinaus ist HumidiFi auch bei der Kostenkontrolle sehr effizient. Die täglichen Betriebskosten von HumidiFi betragen nur 2.247 US-Dollar. Zum Vergleich: SolFi verwaltet zwar ein fünfmal größeres Vermögen (AUM) als HumidiFi (8 Milliarden US-Dollar vs. 1,6 Milliarden US-Dollar), hat aber nur 20% niedrigere tägliche Kosten (1.785 US-Dollar).

WET-Token-Launch auf Jupiter DTF

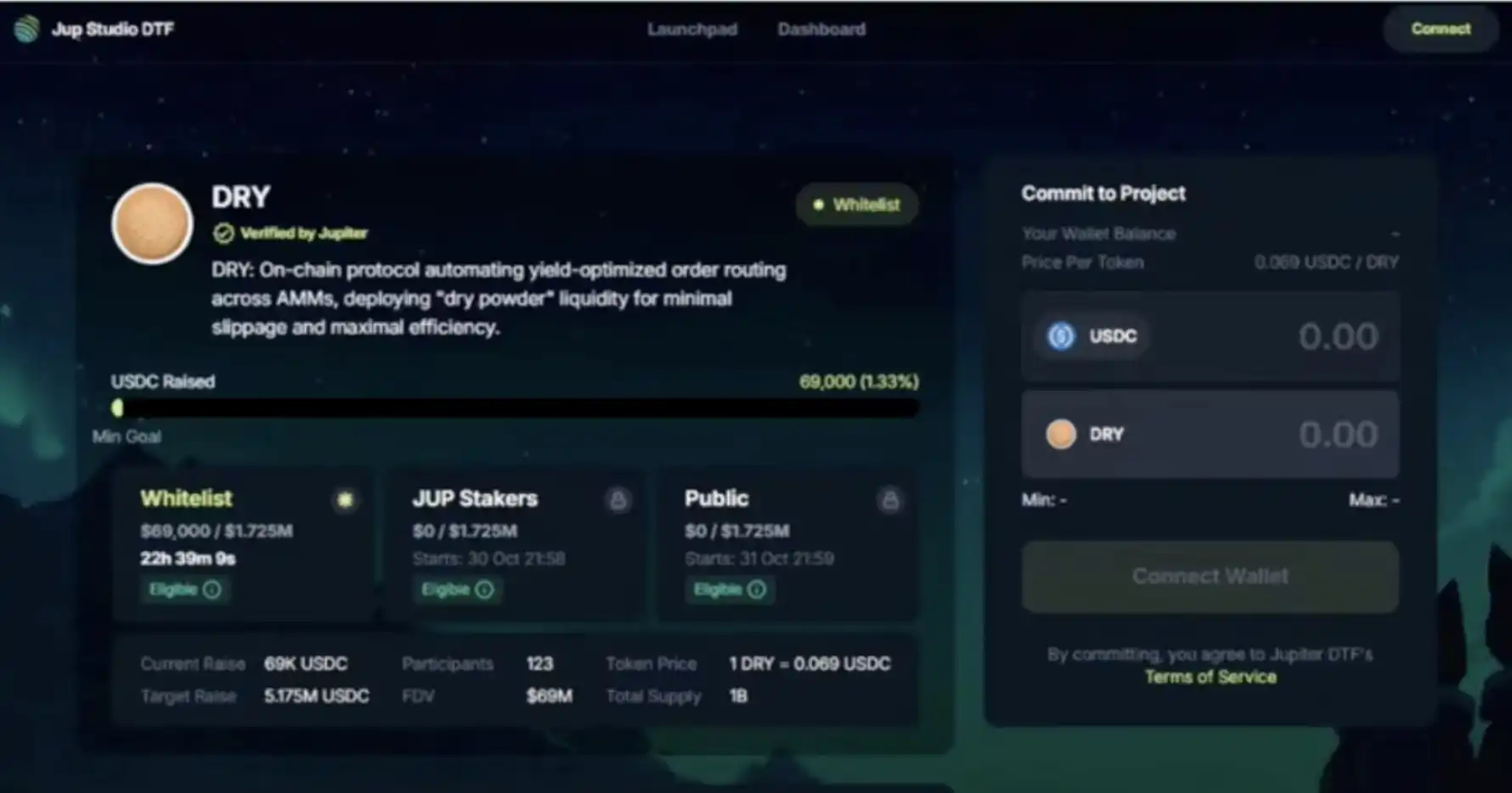

Am Abend des 30. Oktober kündigte das Jupiter-Team im Community Call das erste Launch-Projekt auf ihrer DTF-Plattform an: HumidiFi, Token-Symbol WET

Laut der veröffentlichten Demo-Webseite ist der Token-Sale in drei Teile gegliedert:

Whitelist (Regeln noch nicht festgelegt) garantiert einen Teil der Anteile

JUP-Staker erhalten anteilig Anteile entsprechend ihrer Staking-Menge

Der öffentliche Anteil wird nach dem FCFS-Prinzip (First Come, First Served) vergeben. Sobald das Ziel erreicht ist, startet der Handel sofort On-Chain, ohne Lockup- oder Wartezeit.

Bemerkenswert ist, dass das HumidiFi-Team auf Twitter ausdrücklich betont hat, dass es „keine VC-Anteile“ gibt – was in einem Marktumfeld, das von VC-Presales und niedriger Liquidität bei hoher FDV geprägt ist, besonders selten ist.

Prop AMM ist ein „Winner-takes-all“-Sektor. HumidiFi hat sich dank technischer Überlegenheit die heutige Dominanz erarbeitet. Doch das bedeutet auch: Sobald ein neuer Wettbewerber bei CU-Effizienz oder Orakel-Geschwindigkeit einen Durchbruch erzielt, könnte der Marktanteil schnell schwinden. Dieser Prop AMM-Krieg hat offensichtlich gerade erst begonnen.

Haftungsausschluss: Der Inhalt dieses Artikels gibt ausschließlich die Meinung des Autors wieder und repräsentiert nicht die Plattform in irgendeiner Form. Dieser Artikel ist nicht dazu gedacht, als Referenz für Investitionsentscheidungen zu dienen.

Das könnte Ihnen auch gefallen

Fed-Protokolle und globale Ereignisse prägen die Märkte in der letzten Woche 2025

Strategy wagt mit dem neuesten Bitcoin-Kauf einen kühnen Schritt

Die Zinssenkungsentscheidungen der Bank of Japan könnten die Kryptomärkte im Jahr 2026 erschüttern

Bitcoin-, Ethereum- und XRP-Preisprognosen für Januar 2026