Das mysteriöse Team, das Solana drei Monate lang dominierte, bringt jetzt ihre eigene Coin auf Jupiter heraus?

Ein anonymes Team ohne offizielle Website oder Community hat in nur 90 Tagen fast die Hälfte des Transaktionsvolumens auf Jupiter verschlungen.

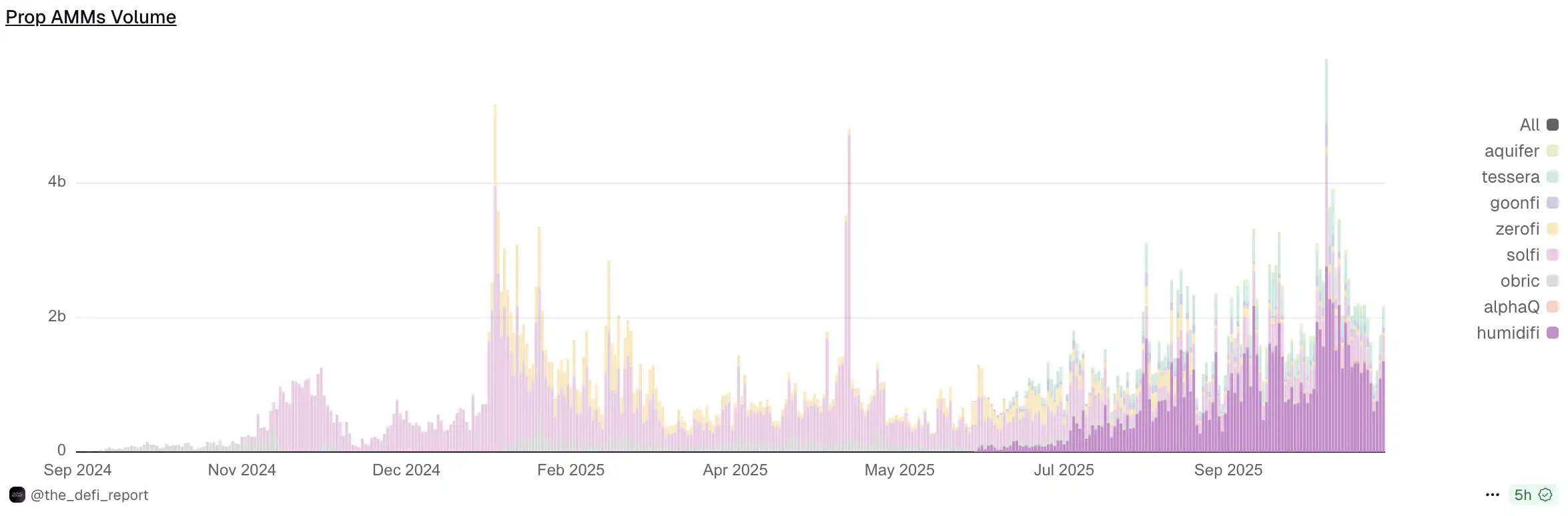

Um dieses mysteriöse Projekt näher zu beleuchten, müssen wir zunächst eine laufende Revolution der On-Chain-Transaktionen auf Solana beobachten.

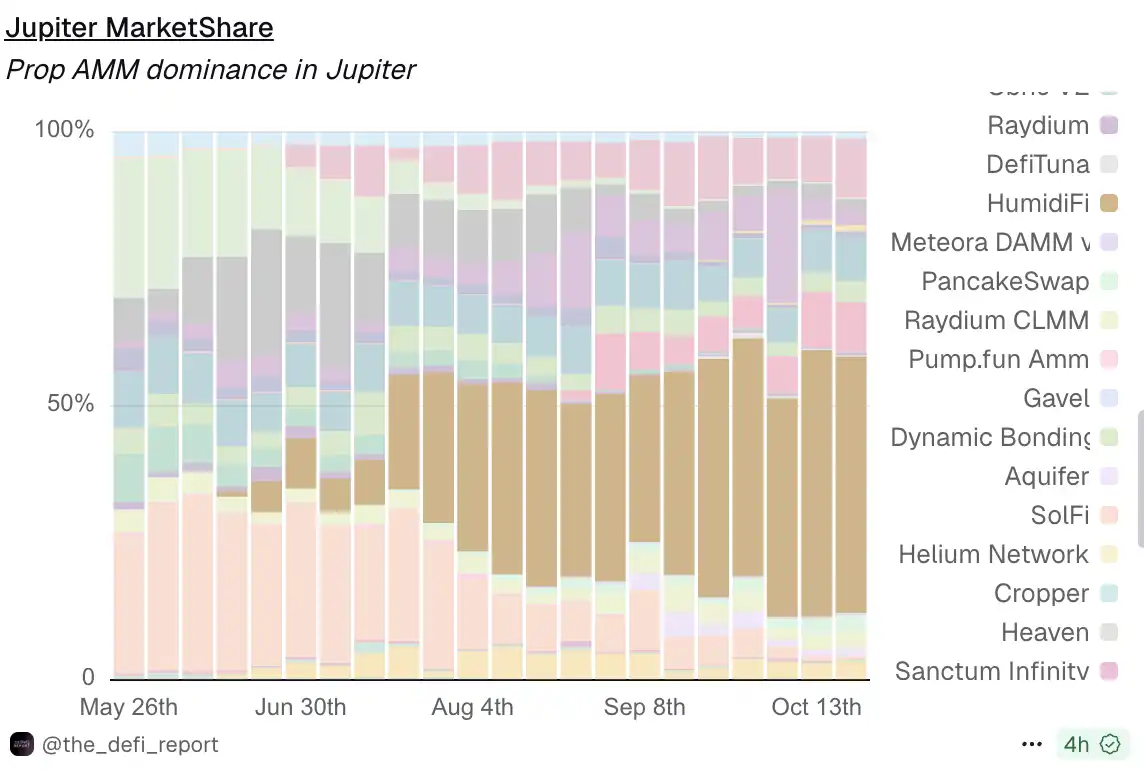

HumidiFi macht 42% des Transaktionsvolumens von Jupiter aus

Quelle: Dune, @ilemi

Wie proprietäre AMMs On-Chain-Transaktionen umstrukturieren

Im Kontext von AMMs bezieht sich toxischer Order Flow auf Hochfrequenz-Arbitrageure, die Verbindungen mit niedriger Latenz und fortschrittliche Algorithmen nutzen, um Preisunterschiede vorwegzunehmen und schnell die Preisdifferenz zwischen On-Chain- und Preisfindungsplätzen (typischerweise zentralisierte Börsen wie Binance) auszunutzen. Die Gewinne, die durch diese toxischen Order Flows erzielt werden, werden letztlich von Tradern, Liquiditätsanbietern und On-Chain-Market Makern getragen.

In traditionellen Finanzmärkten, die ein Central Limit Order Book (CLOB) zum Abgleich von Trades verwenden, können professionelle Market Maker auf verschiedene Weise mit toxischem Order Flow umgehen (wie z. B. durch Anpassung der Spreads oder Pausieren von Quotes). Durch die Analyse von Order Flow-Mustern können sie Trader mit Informationsvorteil identifizieren und Quotes entsprechend anpassen, um Verluste durch adverse Selektion zu minimieren. Daher entschieden sich Market Maker auf Solana natürlich für DEXes wie Phoenix, die ein CLOB verwenden. Während der "Meme-Frenzy"-Phase von Solana von 2024 bis Anfang 2025 war das Solana-Netzwerk jedoch von einer beispiellosen Nachfrage überfordert, konnte die Orders der Market Maker nicht mehr bewältigen, und das Aktualisieren von Quotes erforderte erhebliche, teure Rechenleistung, was zu einem starken Anstieg der Kosten für Market Maker führte.

Eine Reihe von schwierigen praktischen Problemen zwingt eine Gruppe der erfahrensten AMM-Market Maker dazu, die Funktionsweise von On-Chain-Märkten grundlegend zu überdenken, was zu einer revolutionären neuen Marktstruktur führt.

Dieses neue Paradigma ist als Proprietary AMM (Prop AMM) bekannt und zielt darauf ab, niedrigere Spreads und effizientere Liquidität On-Chain bereitzustellen, während das Risiko der Ausnutzung durch Hochfrequenz-Arbitrageure minimiert wird.

SolFi, ZeroFi und Obric bildeten das ursprüngliche Triumvirat der Proprietary AMMs, die keine öffentlichen Schnittstellen für ihre Verträge bereitstellten, sondern stattdessen direkt Schnittstellen zu wichtigen Handelsrouten wie Jupiter bereitstellten und verlangten, dass Jupiter Orders an ihre AMMs weiterleitet. Dieses Design macht es externen professionellen Arbitrageuren wie Wintermute extrem schwer, direkt mit den Verträgen zu interagieren, da sie die Handelslogik nicht verstehen oder vorhersagen können, wodurch das Ersetzen von Market Maker Quotes und das Problem der adversen Selektion durch informationsüberlegene Akteure verhindert wird.

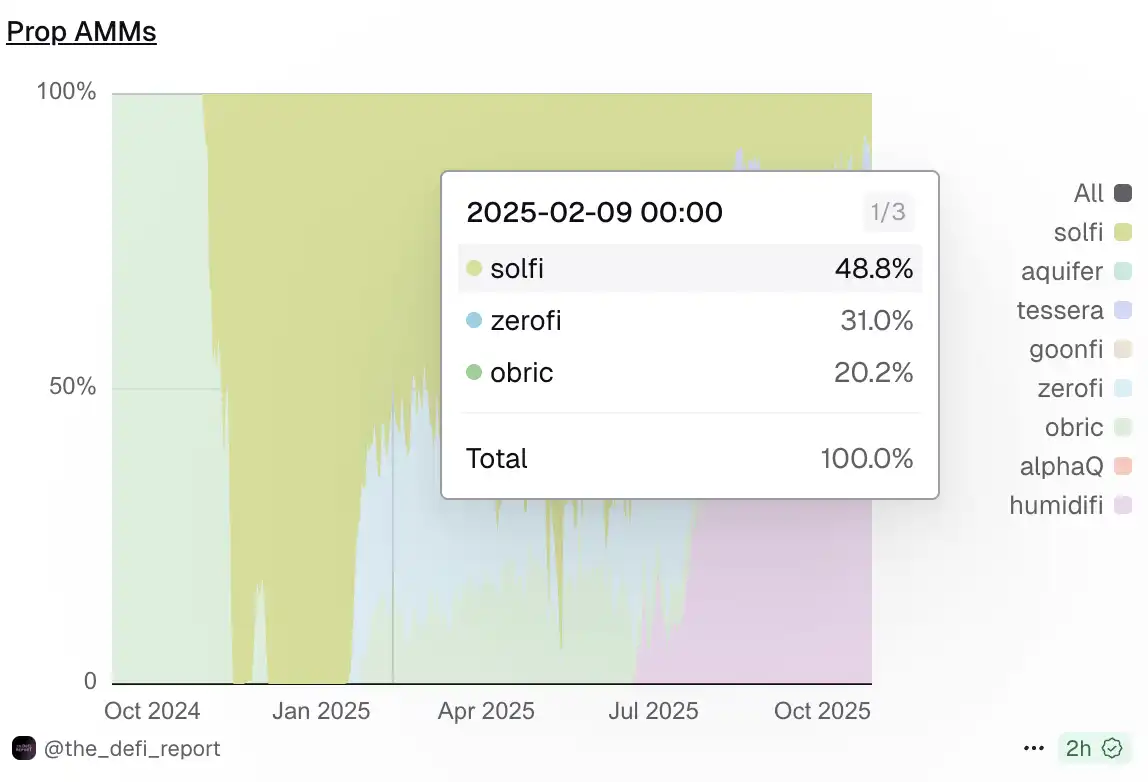

Im Februar 2025 waren SolFi, ZeroFi und Obric die drei wichtigsten proprietären AMMs.

Quelle: Dune @the_defi_report

HumidiFis Blitzkrieg

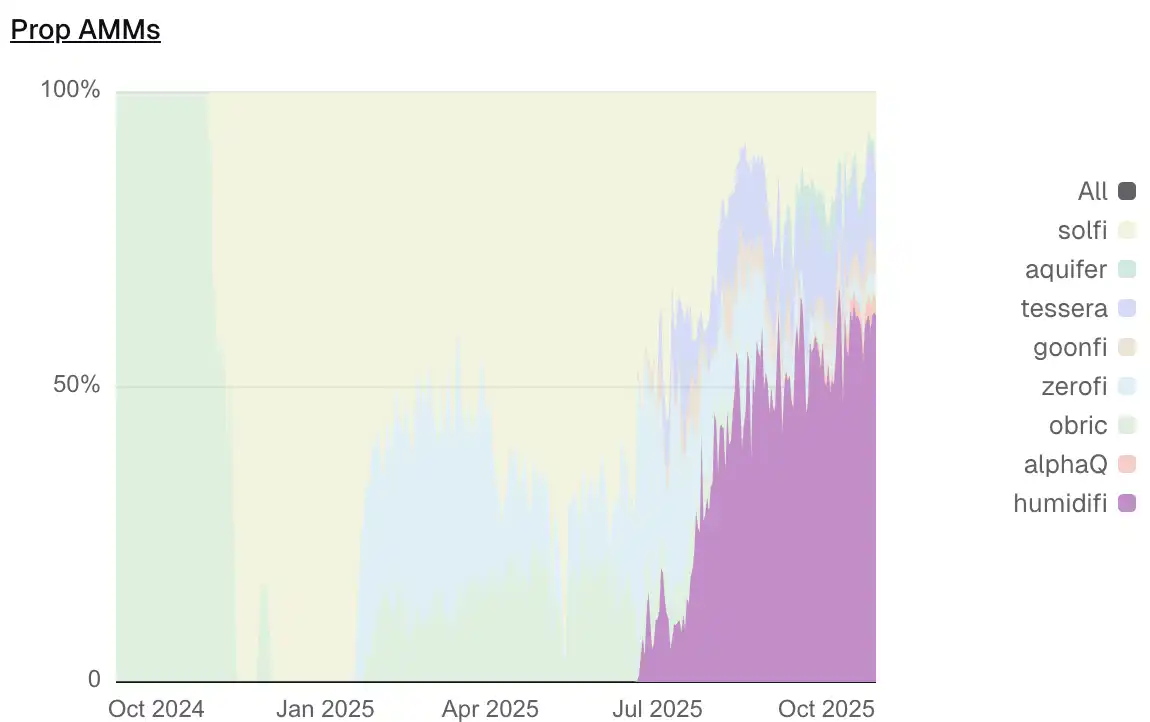

Der Wettbewerb unter den proprietären AMMs hatte sich bis Juli 2025 verschärft, und ein Projekt namens HumidiFi hat die gesamte Marktlandschaft rasch umgestaltet.

HumidiFi wurde offiziell Mitte Juni 2025 gestartet und hatte nur zwei Monate später bereits 47,1% des gesamten Handelsvolumens der proprietären AMMs erobert und sich damit als unangefochtener Marktführer etabliert. Im Gegensatz dazu fiel der Marktanteil des früheren Dominators SolFi von 61,8% vor zwei Monaten auf 9,2%.

Quelle: Dune @the_defi_report

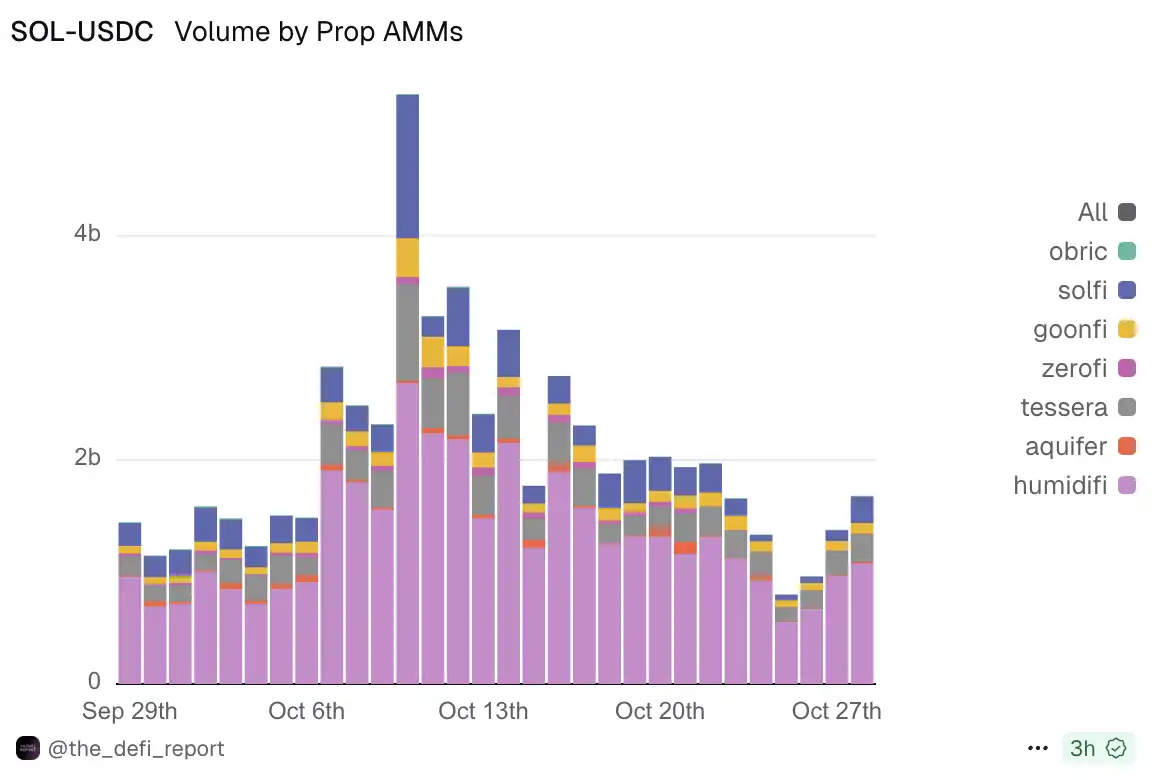

Die Dominanz von HumidiFi zeigte sich besonders deutlich beim Handelspaar SOL/USDC. Am 28. Oktober wickelte HumidiFi an einem einzigen Tag 1,08 Milliarden Dollar an SOL/USDC-Trades ab, was 64,3% des gesamten Tagesvolumens für dieses Paar entsprach.

Quelle: Dune @the_defi_report

HumidiFi zeigte auch eine hohe Durchdringungsrate beim Jupiter-Routing. Als Aggregator mit einem Marktanteil von 86,4% auf Solana bestimmen die Routing-Entscheidungen von Jupiter weitgehend die tatsächlichen Erfahrungen der Trader. Daten vom 20. Oktober zeigten, dass HumidiFi einen Marktanteil von 46,8% bei Jupiter hielt, mehr als viermal so viel wie der zweitplatzierte TesseraV (10,7%).

Quelle: Dune @the_defi_report

Betrachtet man das gesamte Self-Custody-AMM-Ökosystem, bleibt die Dominanz von HumidiFi stark. Am 28. Oktober erreichte das gesamte Handelsvolumen aller Self-Custody-AMMs 21,8 Milliarden Dollar, wobei HumidiFi allein 13,5 Milliarden Dollar ausmachte, was einem erheblichen Anteil von 61,9% entspricht. Diese Zahl übertrifft nicht nur die 3,09 Milliarden Dollar von SolFi auf dem zweiten Platz bei weitem, sondern sogar das gesamte Handelsvolumen der Wettbewerber auf den Plätzen 2 bis 8.

Quelle: Dune @the_defi_report

Dieser Sieg von HumidiFi wurde fast vollständig im "Stealth"-Modus errungen. Es gab keine offizielle Website, keinen frühen Twitter-Account, und es wurden nie Informationen über Teammitglieder veröffentlicht.

HumidiFi benötigt kein Marketing, keine Airdrops oder Storytelling. Es muss lediglich bei jeder Transaktion bessere Spreads und Ausführungspreise als die Konkurrenz bieten. Als der Routing-Algorithmus von Jupiter wiederholt HumidiFi auswählte, hatte der Markt bereits auf seine eigene Weise abgestimmt.

Das Rennen um die Grenzen von Geschwindigkeit und Kosten

Der Schlüssel zum Erfolg von HumidiFi liegt darin, die Rechenkosten für Orakel-Updates auf ein Minimum zu reduzieren und diesen technologischen Vorteil durch den Jito-Auktionsmechanismus clever in absolute Marktdominanz umzuwandeln.

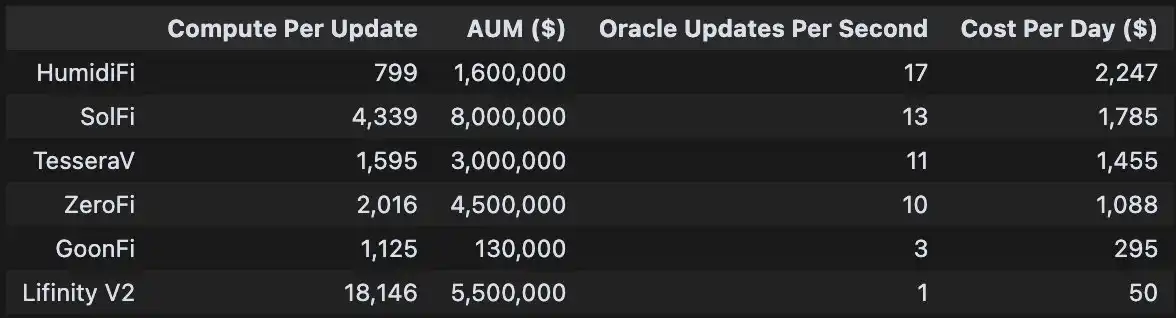

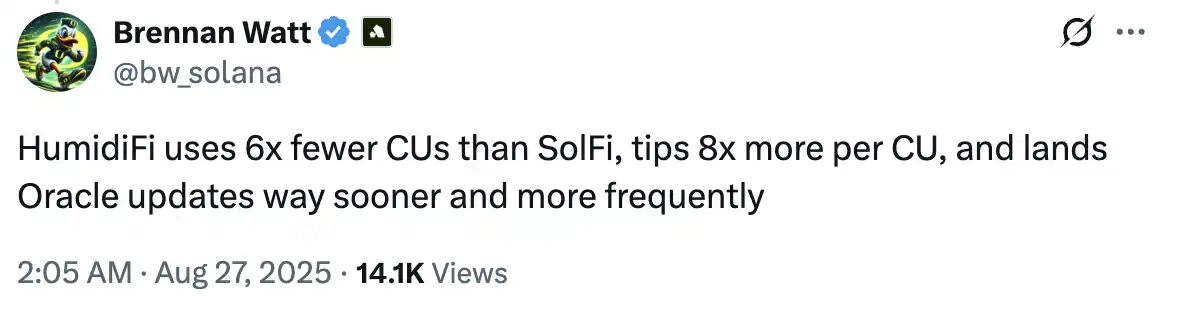

Erstens hat HumidiFi einen geringen Ressourcenverbrauch. Laut Daten von @bqbrady verbraucht jedes Orakel-Update von HumidiFi nur 799 CUs (Compute Units). Zum Vergleich: Der Hauptkonkurrent SolFi benötigt 4.339 CUs. TesseraV, betrieben vom Top-Market Maker Wintermute, benötigt ebenfalls 1.595 CUs, was doppelt so viel ist wie bei HumidiFi.

Quelle: X, @bqbrady

HumidiFi nutzte seinen Vorteil des niedrigen CU-Verbrauchs auch, um absolute Transaktionspriorität in Solanas MEV-Infrastruktur Jito-Auktion zu erlangen. In der Jito-Auktion wird die Transaktionspriorität nicht durch ein absolutes Trinkgeld bestimmt, sondern durch ein Trinkgeld pro CU. HumidiFi zahlt etwa 4.998 Lamports als Gebühr für jedes Orakel-Update. Aufgrund des extrem niedrigen CU-Verbrauchs (799 CUs) erreicht das Verhältnis Trinkgeld pro CU erstaunliche 6,25 Lamports/CU.

Laut Daten von Brennan Watt, einem Ingenieur bei Anza, einem Core-Entwickler von Solana, verbrauchte HumidiFi sechsmal weniger CUs als das frühere Flaggschiff SolFi Prop AMM und zahlte mehr als achtmal so viel an Gasgebühren.

Ein weiterer entscheidender Vorteil von HumidiFi ist die Frequenz der Orakel-Updates. HumidiFi aktualisiert sein Orakel 17 Mal pro Sekunde, was die Hauptkonkurrenten (SolFi mit 13 Mal, TesseraV mit 11 Mal und ZeroFi mit 10 Mal) deutlich übertrifft.

In der intensiven Volatilität des Kryptomarktes ermöglicht diese nahezu Echtzeit-Preisverfolgung, immer nahe am fairen Wert zu bleiben, Arbitrageuren keine Chancen zu bieten und engere Liquidität bereitzustellen, ohne sich durch breitere Spreads selbst schützen zu müssen.

Darüber hinaus hat HumidiFi auch bei der Kostenkontrolle gute Arbeit geleistet. Die täglichen Betriebskosten von HumidiFi betragen nur 2.247 Dollar. Zum Vergleich: Obwohl SolFi das Fünffache des verwalteten Vermögens (AUM) von HumidiFi verwaltet (80 Milliarden Dollar vs. 16 Milliarden Dollar), sind die täglichen Kosten mit 1.785 Dollar nur 20% niedriger als bei HumidiFi.

WET Token-bezogene Entwicklungen

Laut der veröffentlichten Demo-Webseite ist die Zuteilung in drei Teile unterteilt:

Eine Whitelist (Erwerbsregeln noch festzulegen) kann einen Teil der Zuteilung sicherstellen.

JUP-Staker können sich eine Zuteilung basierend auf ihrem gestakten Betrag sichern.

Die öffentliche Zuteilung folgt dem Prinzip "First Come, First Served" (FCFS), mit sofortiger On-Chain-Zirkulation nach vollständiger Zeichnung, ohne Sperrfrist.

Es ist bemerkenswert, dass das HumidiFi-Team auf Twitter ausdrücklich erklärte, dass es "keine VC-Zuteilungen" gibt, was im aktuellen Marktumfeld, das von VC-Vorverkäufen und Projekten mit niedriger Umlaufmenge und hoher FDV dominiert wird, besonders selten ist.

Proprietary AMM ist ein "Winner-takes-all"-Rennen, und HumidiFi hat seine heutige dominante Position auf Basis seiner technologischen Fähigkeiten erreicht. Das bedeutet jedoch auch, dass ein neuer Wettbewerber, der einen Durchbruch bei der CU-Effizienz oder der Orakel-Geschwindigkeit erzielt, seinen Marktanteil schnell erodieren könnte. Dieser Prop-AMM-Krieg hat offensichtlich gerade erst begonnen.

Haftungsausschluss: Der Inhalt dieses Artikels gibt ausschließlich die Meinung des Autors wieder und repräsentiert nicht die Plattform in irgendeiner Form. Dieser Artikel ist nicht dazu gedacht, als Referenz für Investitionsentscheidungen zu dienen.

Das könnte Ihnen auch gefallen

Fed-Protokolle und globale Ereignisse prägen die Märkte in der letzten Woche 2025

Strategy wagt mit dem neuesten Bitcoin-Kauf einen kühnen Schritt

Die Zinssenkungsentscheidungen der Bank of Japan könnten die Kryptomärkte im Jahr 2026 erschüttern

Bitcoin-, Ethereum- und XRP-Preisprognosen für Januar 2026