17 Jahre Bitcoin-Whitepaper: Vom unbeachteten Dokument zum Eintritt von Staaten

Vor siebzehn Jahren veröffentlichte eine anonyme Person namens Satoshi Nakamoto ein neunseitiges Paper in einem Forum – niemand antwortete, niemand schenkte Beachtung.

In jenem Jahr war Lehman gerade zusammengebrochen, das globale Finanzsystem schwankte auf den Trümmern des Vertrauens.

Niemand ahnte, dass das Whitepaper mit dem Titel „Bitcoin: A Peer-to-Peer Electronic Cash System“ siebzehn Jahre später Wall Street, die USA und ein kleines mittelamerikanisches Land gleichzeitig zum Wetten bringen würde.

Vom unbeachteten Nischenprojekt zum Objekt staatlicher Begierde – Bitcoin ist nicht nur eine Revolution des Geldes, sondern ein Experiment zur Rekonstruktion von Vertrauen.

1. 2008: Die Geburt des Whitepapers und der Zusammenbruch der alten Ordnung

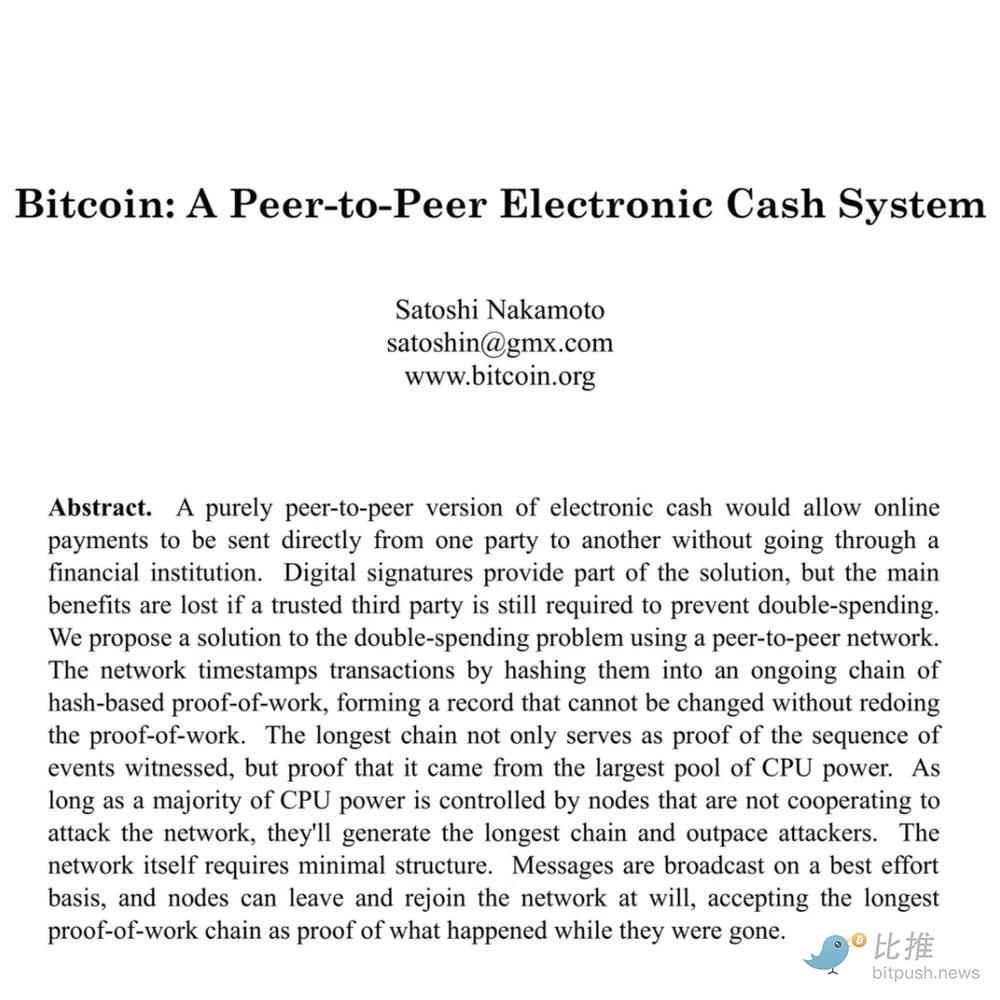

Am 31. Oktober 2008, im Schatten der globalen Finanzkrise, tauchte ein unbekannter Name im P2P Foundation Forum auf – Satoshi Nakamoto.

Er veröffentlichte ein neunseitiges Paper: „Bitcoin: A Peer-to-Peer Electronic Cash System“.

Dieses Whitepaper stellte eine radikale These auf:

„Geld von der Monopolstellung zentraler Institutionen befreien, Vertrauen durch Mathematik und Rechenleistung sichern.“

Niemand hätte erwartet, dass dieser in einer Kryptographie-Mailingliste vergrabene Beitrag nach 17 Jahren ein Gigant mit einer Gesamtmarktkapitalisierung von 2.18 trillionen US-Dollar hervorbringen würde.

2. 2009–2012: Die Insel des Idealismus

Am 3. Januar 2009 schürfte Satoshi Nakamoto den Genesis-Block und schrieb jene sarkastische Zeile:

„The Times 03/Jan/2009 Chancellor on brink of second bailout for banks.“

Der Ausgangswert von Bitcoin lag praktisch bei null.

Erst am 22. Mai 2010 tauschte der Programmierer Laszlo 10.000 BTC gegen zwei Pizzen – diese Transaktion wurde zum „ersten Brot“ der Krypto-Welt.

Damals lag der Bitcoin-Preis bei etwa $0,0025;

die Miner betrachteten ihn lediglich als Experiment des Glaubens.

Ende 2010 verschwand Satoshi Nakamoto vollständig und hinterließ ein autonomes, transparentes und unveränderbares System.

3. 2013–2016: Die erste Vertrauensprobe

2013 überschritt Bitcoin erstmals die Marke von $1.000.

Die Bankenkrise und Kapitalverkehrskontrollen in Zypern ließen die Menschen erstmals erkennen, dass Bitcoin der Schlüssel zum „Entkommen aus dem traditionellen Finanzsystem“ sein könnte.

Doch die Blase platzte sofort:

-

2014 wurden bei Mt.Gox 850.000 BTC gestohlen, der Preis fiel um 80%;

-

2015 startete Ethereum, die Blockchain-Technologie spaltete sich in das „Smart-Contract-Lager“;

-

2016 fand das zweite Halving statt, der Markt wurde zwischen Skepsis und Resilienz neu strukturiert.

In dieser Zeit blieb Bitcoin wie eine verborgene Strömung – scheinbar ruhig, doch unter der Oberfläche brodelnd.

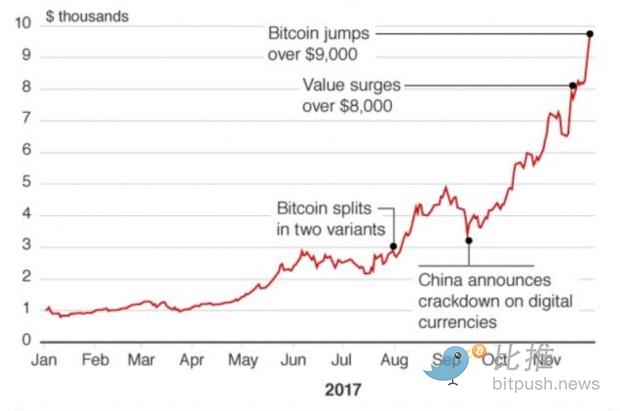

4. 2017–2020: Von der Wall Street zum Beginn der Institutionalisierung

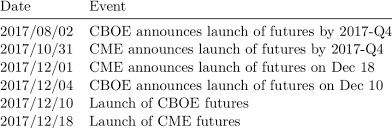

Im Dezember 2017 überschritt der Bitcoin-Preis erstmals $19.000.

CME und CBOE führten Bitcoin-Futures ein,

was den offiziellen Eintritt auf die Wall Street markierte.

Privatanleger und Institutionen wetteten Seite an Seite, die Medien nannten Bitcoin „digitales Gold“.

Doch nach dem Fest folgte der Sturm der Regulierung:

China schloss die Börsen;

die US-SEC lehnte die ersten ETF-Anträge ab;

Zentralbanken weltweit warnten vor „Schattenfinanzen“.

Die Blase platzte schnell – der Bärenmarkt 2018 ließ den Preis auf $3.000 fallen.

Doch dieser Krypto-Winter bereitete den Boden für die Institutionalisierung.

Zu dieser Zeit begannen Mainstream-Finanzinstitute, ihre Haltung zu ändern.

Morgan Stanley, Fidelity, Bridgewater und andere

veröffentlichten nach und nach Forschungsberichte und stellten erstmals fest:

„Digitale Vermögenswerte (Digital Assets) bilden eine neue, unabhängige Anlageklasse.“

Institutionelle Forscher erkannten, dass Bitcoin Eigenschaften besitzt, die traditionelle Anlagen nicht bieten:

-

Geringe Korrelation zu Aktien und Anleihen, Diversifikation des Portfoliorisikos;

-

Feste Angebotsobergrenze sorgt für die Knappheit des digitalen Goldes;

-

24/7 Handel und grenzüberschreitende Zirkulation schaffen eine nie dagewesene globale Liquidität.

2019 gründete Fidelity die Fidelity Digital Assets,

die ersten Verwahrdienste wurden institutionellen Investoren angeboten.

Gleichzeitig:

-

2019 startete das Lightning Network, Mikropayments wurden Realität;

-

2020 fand das dritte Halving statt, das Angebot wuchs erneut langsamer.

Als Pandemie, quantitative Lockerung und Inflation zusammenkamen,

wandelte sich Bitcoin von einem spekulativen Asset zu einem „systemischen Absicherungsinstrument“.

Von Euphorie zu Rationalität, vom Randphänomen zum Forschungsobjekt,

bereiteten diese drei Jahre den Boden für das Zeitalter der ETFs.

5. 2021–2023: Staaten treten auf, Glaube wird Realität

2021 wurde Bitcoin erstmals gesetzliches Zahlungsmittel eines Staates.

Der Präsident von El Salvador, Nayib Bukele, verkündete:

„Bitcoin ist das Symbol eines freien Landes, es gehört weder der Wall Street noch Washington.“

Diese Entscheidung stieß auf heftigen Widerstand von IWF und Weltbank.

Doch El Salvador setzte die „Vulkananleihen“, das Bitcoin-Reserveprogramm und den Bau der „Bitcoin City“ durch.

Obwohl der Preisverfall anfangs Druck ausübte, wurde damit ein historischer Präzedenzfall geschaffen –

das Zeitalter des Wettbewerbs um monetäre Souveränität begann.

Gleichzeitig vollzog sich in den USA auf den Kapitalmärkten ein pragmatischer Wandel.

MicroStrategy, Tesla und andere Unternehmen kauften Bitcoin;

institutionelle Investoren nahmen ihn erstmals in ihre Asset Allocation auf;

der Bitcoin-Preis stieg zeitweise auf $68.789.

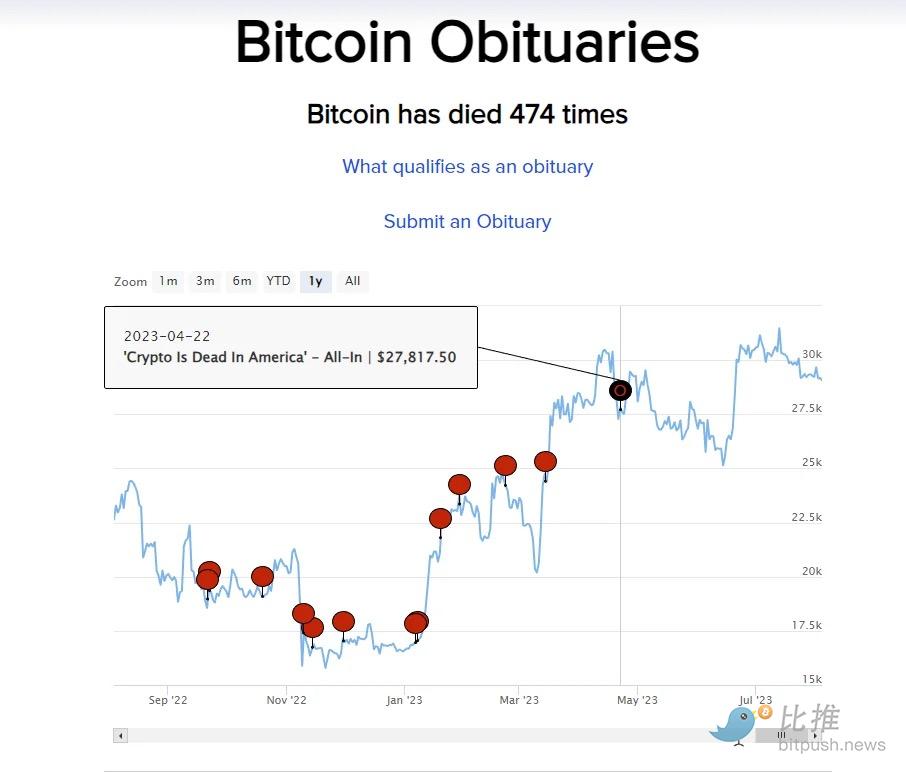

Doch 2022 erschütterten die aufeinanderfolgenden Zusammenbrüche von Luna und FTX das Vertrauen erneut.

Als der Preis auf $15.000 fiel, prophezeiten die Medien über 470 Mal „Bitcoin ist tot“.

Doch gerade nach dieser Bereinigung konzentrierte sich das zirkulierende Angebot von Bitcoin in den Händen langfristiger Halter, während Institutionen die Gelegenheit zum Einstieg nutzten.

6. 2024–2025: Trump-Ära und die ETF-Revolution

Am 10. Januar 2024 genehmigte die US-SEC die ersten Spot-Bitcoin-ETFs.

BlackRock, Fidelity und Grayscale traten gemeinsam an, das Handelsvolumen überstieg am ersten Tag 6 Milliarden US-Dollar.

Das Entgegenkommen der Regulierungsbehörden bedeutet:

Bitcoin steigt von einem „grauen Asset“ zu einem „regulierten Asset“ auf.

Im selben Jahr erlebten die USA einen politischen Wendepunkt.

Trump gewann die Präsidentschaftswahl 2024 und erklärte in mehreren öffentlichen Reden:

„Ich will, dass die USA das globale Zentrum des Kryptokapitals werden, Bitcoin soll in den USA geschürft, gehalten und verdient werden.“

Die neue Regierung führte „krypto-freundliche“ Maßnahmen ein, lockerte die Besteuerung von Mining und ETFs und zog so massive Rechenleistung und Kapital zurück in die USA.

Sogar innerhalb der Republikanischen Partei wurde vorgeschlagen, einen kleinen Teil der BTC als „nationale strategische Reserve“ zu halten –

Bitcoin wurde erstmals Teil des staatlichen Finanz- und außenpolitischen Diskurses.

Gleichzeitig:

-

El Salvador verkündete einen Gewinn von über 45% mit Bitcoin-Anleihen;

-

Staatliche Fonds im Nahen Osten begannen, direkt Bitcoin zu halten;

-

Der Bitcoin-Preis überschritt die Marke von $100.000, die Marktkapitalisierung überstieg 2.1 trillionen US-Dollar.

Dies ist nicht mehr nur Technikgeschichte, sondern eine Neuschreibung des geopolitischen Währungskampfs.

7. 17 Jahre im Überblick: Vom Ideal zur Institution

Phase Schlüsselbegriffe Repräsentative Ereignisse Preisspanne| 2008–2010 | Idealismus | Whitepaper-Veröffentlichung, Genesis-Block, Pizza-Transaktion | $0 – $0.1 |

| 2011–2013 | Erste Verbreitung | Erstmals über $1, Zypern-Krise | $1 – $1000 |

| 2014–2016 | Vertrauenskrise | Mt.Gox-Pleite, Halving, PoW-Debatte | $200 – $700 |

| 2017–2020 | Regulatorischer Wettstreit | CME-Futures, drittes Halving | $1000 – $20000 |

| 2021–2023 | Staatliche Experimente | Gesetzgebung in El Salvador, FTX-Krise | $15000 – $68000 |

| 2024–2025 | Mainstream-Etablierung | ETF-Genehmigung, Trumps „Krypto-Neupolitik“ | $30000 – $110000 |

8. Fazit: Vom Glauben zum System

Vor 17 Jahren schrieb Satoshi Nakamoto:

„Vertrauen sollte auf Kryptographie, nicht auf menschlicher Natur basieren.“

17 Jahre später ist Bitcoin nicht nur ein unverzichtbares „Asset“ auf den Finanzmärkten,

sondern auch ein Träger des Vertrauens, um den Staaten, Unternehmen und Privatanleger konkurrieren.

El Salvador nutzt ihn, um das Dollar-System herauszufordern,

die Trump-Regierung nutzt ihn, um die Wettbewerbsfähigkeit des US-Finanzsystems neu zu gestalten,

die Wall Street sucht mit ihm nach neuen Renditekurven,

und normale Menschen bewahren mit ihm das Licht ihres Vermögens.

Von neun Seiten Whitepaper zu einer Marktkapitalisierung in Billionenhöhe,

von der romantischen Fantasie der Geeks zum ernsten Strategiespiel der Großmächte.

Bitcoin hat seine Identität gewandelt –

es ist nicht mehr nur der Herausforderer der alten Ordnung,

sondern auch ein Mitgestalter der neuen Welt.

Siebzehn Jahre sind vergangen,

die Welt hat sich nicht grundlegend verändert,

doch wenn wir heute von „Geld“ sprechen,

hat sich die Bedeutung längst still und leise gewandelt.

Verfasst von: Bitpush-Redaktion

Haftungsausschluss: Der Inhalt dieses Artikels gibt ausschließlich die Meinung des Autors wieder und repräsentiert nicht die Plattform in irgendeiner Form. Dieser Artikel ist nicht dazu gedacht, als Referenz für Investitionsentscheidungen zu dienen.

Das könnte Ihnen auch gefallen

6,53 Milliarden US-Dollar Bitcoin-Wette enttäuscht: Trumps Krypto-Mentor erlebt ein schwaches Wall-Street-Debüt

Die „Saving Private Ryan“-Wette des Bitcoin-Evangelisten.

Hinter dem Einsatz von 2 Milliarden Dollar auf Polymarket steht die Selbstrettungsaktion der New York Stock Exchange.

Die Selbstrettungsmaßnahmen der New York Stock Exchange definieren im Kern das Geschäftsmodell traditioneller Börsen neu. Aufgrund des Abflusses vom IPO-Markt, rückläufiger Handelsvolumina und stagnierenden Wachstums im Datenbereich kann die Wettbewerbsfähigkeit traditioneller Börsen nicht mehr allein durch ihr klassisches Geschäftsmodell aufrechterhalten werden.

Wer erwartet nach der brutalen Ernte den nächsten COAI?

Von MYX bis COAI – die sogenannten Zehnfach- und Hundertfach-Legenden sind unter dem Scheinwerferlicht von Binance Alpha letztlich nur ein schnellerer Ausstiegsweg.

Fünf große Kryptowährungsprognosen für 2026: Zyklen überwinden und Grenzen durchbrechen

Das Ende des Vierjahreszyklus: Fünf disruptive Trends im Bereich Kryptowährungen im Jahr 2026.