El comerciante ballena de Ethereum es insultado como un simplón, ¿ha alcanzado su punto máximo ETH?

Andrew Kang contraataca a Tom Lee

Después de que la Fed anunciara un recorte de tasas, el mercado cripto no solo no experimentó el esperado ascenso continuo, sino que el 22 de septiembre vivió una violenta sacudida: el monto de liquidaciones en un solo día alcanzó los $1.7 mil millones, marcando el mayor récord de liquidaciones desde diciembre de 2024, con ETH acercándose a los $500 millones en liquidaciones. Sin embargo, en medio de la carnicería del mercado, durante este ciclo alcista, el frecuente defensor de Ethereum, Tom Lee, se mantuvo optimista en las redes sociales, llegando incluso a fijar un objetivo de precio a largo plazo de $60,000 para ETH y afirmando que no caería por debajo de los niveles clave de $4,300 y $4,000 en el corto plazo, niveles que posteriormente fueron superados a la baja.

El 24 de septiembre, Andrew Kang, fundador de la firma de capital de riesgo cripto Mechanism Capital, se pronunció en contra de esto, calificando sin rodeos la teoría de Tom Lee sobre ETH como "infantil" y presentando cinco puntos para refutarla, lo que causó gran revuelo en la industria.

Refutación de Andrew Kang

1. La adopción de stablecoins y RWAs no traerá los beneficios esperados

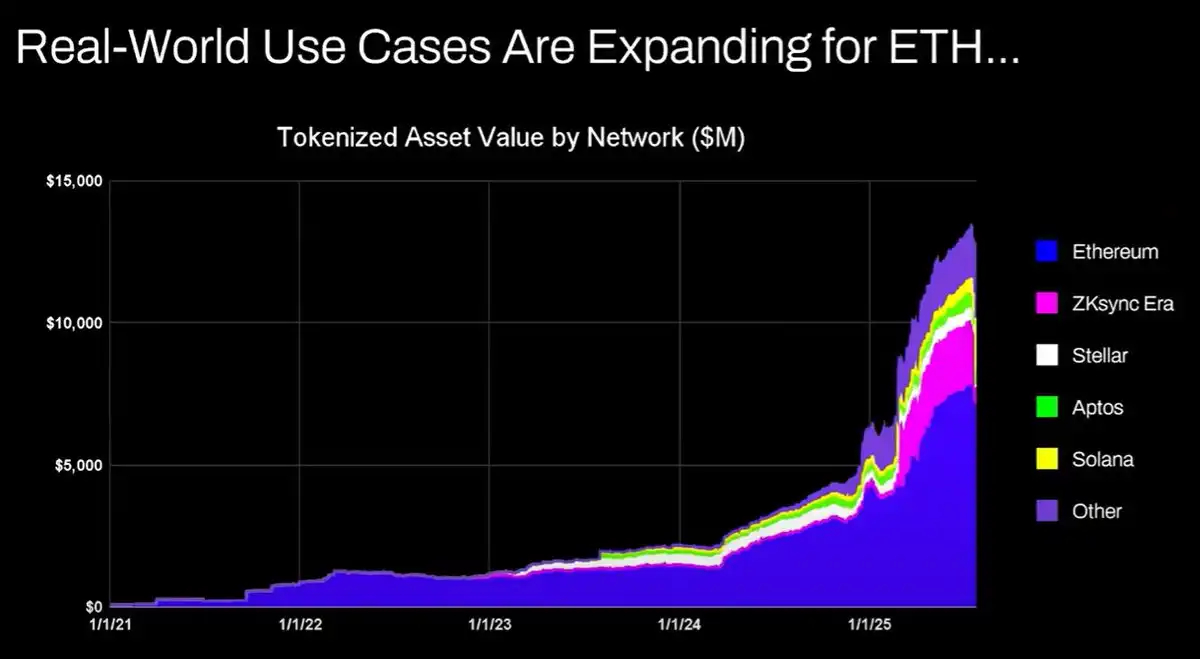

Uno de los argumentos centrales de Tom Lee es que, a medida que las stablecoins y los activos del mundo real tokenizados (RWAs) continúan creciendo, Ethereum como capa de liquidación subyacente se beneficiará de ello, con un mayor volumen de transacciones generando más ingresos por comisiones, lo que daría a ETH un potencial alcista a largo plazo.

A primera vista, esta lógica puede parecer razonable, pero al examinarla más de cerca, se observa que la realidad es todo lo contrario. A pesar de la enorme expansión del volumen de trading de stablecoins y la escala de los RWAs desde 2020, los ingresos por comisiones de la red Ethereum apenas han aumentado. La razón no es compleja: las actualizaciones de la red han mejorado la eficiencia de procesamiento, reduciendo el costo por transacción; además, una cantidad significativa de actividad con stablecoins ahora fluye hacia otras blockchains.

Además, el problema fundamental radica en que los activos financieros tokenizados en su mayoría "permanecen quietos", su circulación de baja frecuencia no puede aportar suficientes ingresos a la red de ETH. Se podrían registrar perfectamente billones de dólares en bonos on-chain, pero si solo se negocian una vez al año, tienen menos valor que una sola transferencia de USDT.

La imaginada ecuación "securitización de activos = apreciación de ETH" está siendo actualmente erosionada por cadenas como Solana, Arbitrum, Tempo, entre otras; incluso Tether ha construido audazmente sus propias cadenas Plasma y Stable, manteniendo el volumen de transacciones dentro de su ecosistema. Todo esto indica que la posición de ETH como "base financiera" está enfrentando una gran agitación en la realidad.

2. La analogía de "petróleo digital" no es precisa

Tom intentó comparar ETH con "petróleo digital", quizás buscando crear una narrativa de recurso indispensable y de crecimiento estable. Sin embargo, cualquiera que esté mínimamente familiarizado con el mercado de commodities sabrá que el precio del petróleo ha fluctuado en un rango amplio durante los últimos cien años, ajustado por inflación. Sus picos de precio suelen ser resultado de interrupciones a corto plazo, como conflictos geopolíticos y desajustes entre oferta y demanda, para luego retroceder rápidamente.

Por lo tanto, si ETH fuera realmente una mercancía digital, desde una perspectiva de inversión, se parecería más a un activo cíclico, cuyo valor a largo plazo no está respaldado por una lógica de crecimiento continuo. Esta analogía no ayudó al argumento alcista de Tom; por el contrario, expuso su falta de reflexión profunda sobre las "analogías".

3. ¿Instituciones comprando y haciendo staking de ETH? Pura fantasía

Tom también propuso que las instituciones financieras en el futuro comprarían masivamente ETH para hacer staking y así mejorar la seguridad de la cadena y usarlo como capital operativo. Esta afirmación suena grandilocuente, pero la realidad es sumamente cruda.

Hasta ahora, ningún banco importante ni institución de gestión de activos ha anunciado planes para añadir ETH a sus balances, y mucho menos usar ETH como "capital operativo", una noción totalmente desconectada de la realidad. ¿Acumularían los bancos gasolina porque constantemente pagan costos energéticos? No, solo pagarían cuando lo necesiten. ¿Comprarían los bancos acciones de las firmas de custodia de activos que utilizan? No. Por lo tanto, la lógica de que las instituciones compren ETH no se sostiene.

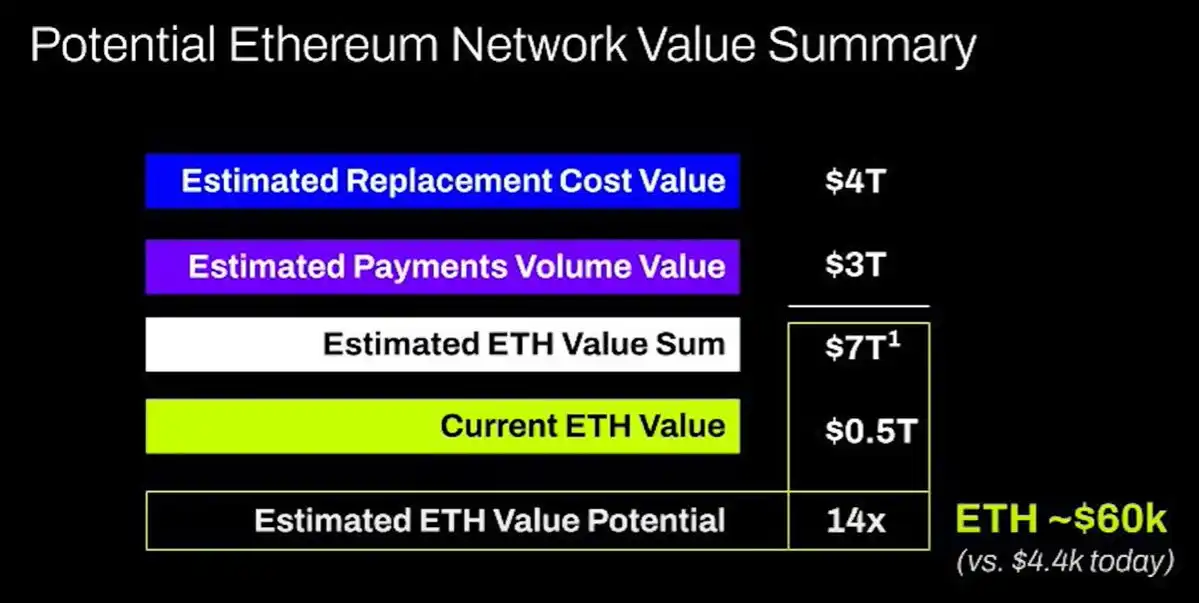

4. ¿ETH equivalente al valor total de todas las empresas de infraestructura financiera? Totalmente absurdo

El modelo de valoración de Tom puede describirse casi como "absurdo". Afirma que el valor de ETH será finalmente equivalente a la suma de todas las empresas de infraestructura financiera. Esta afirmación carece completamente de una lógica realista de captura de valor.

5. Análisis técnico

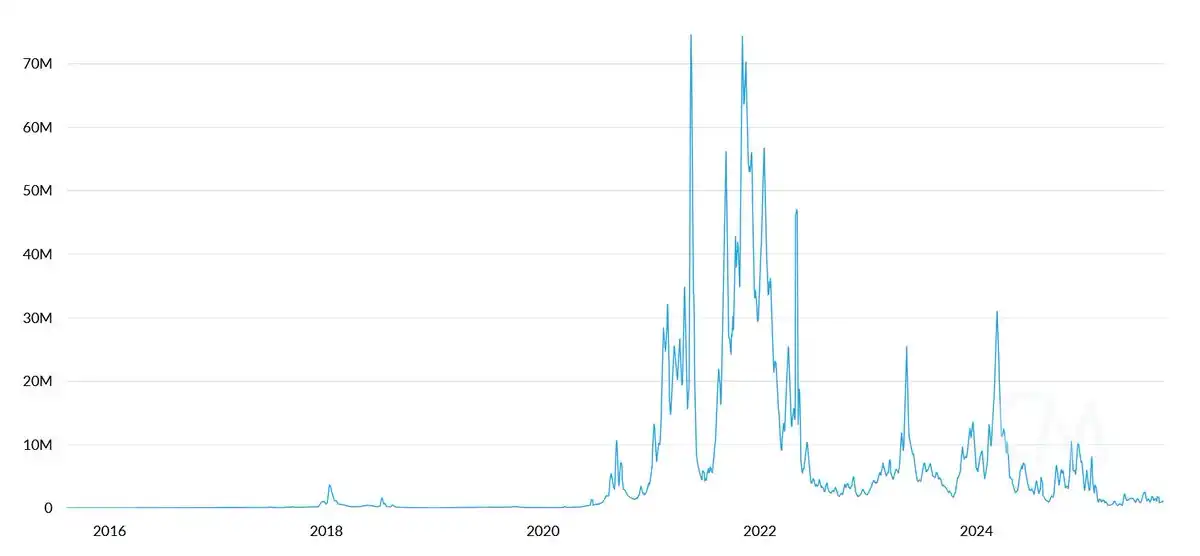

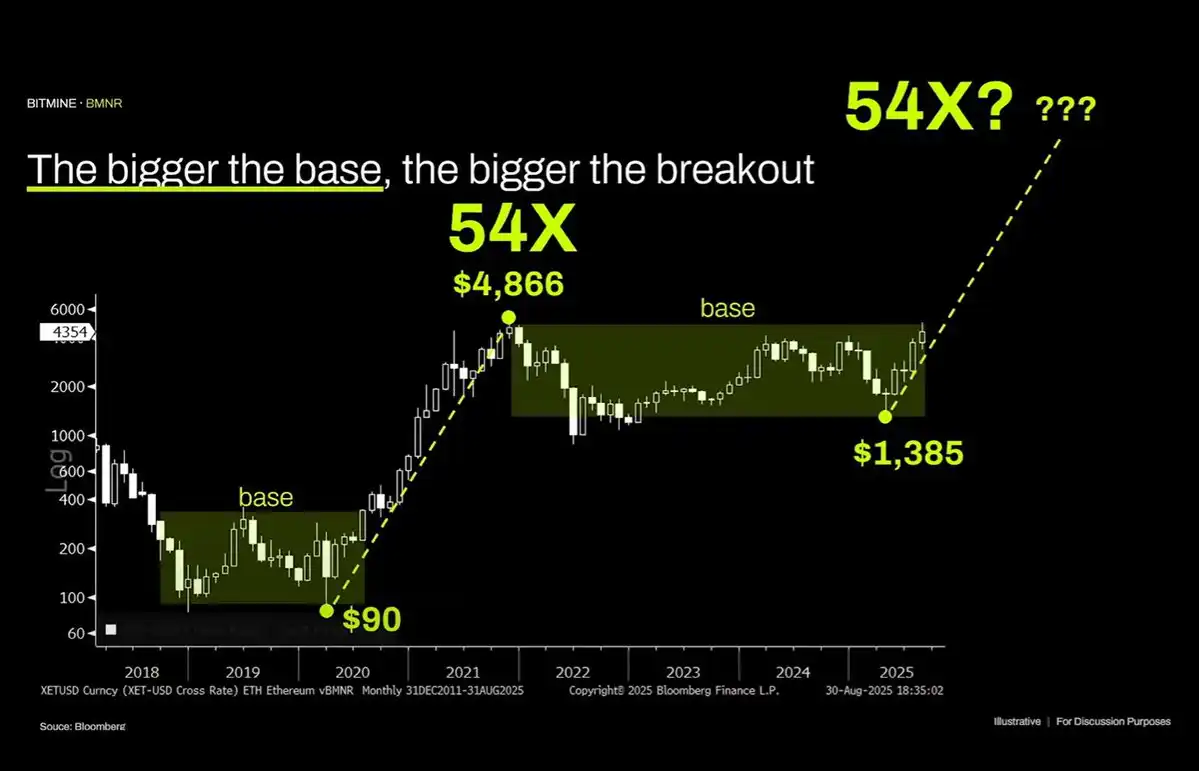

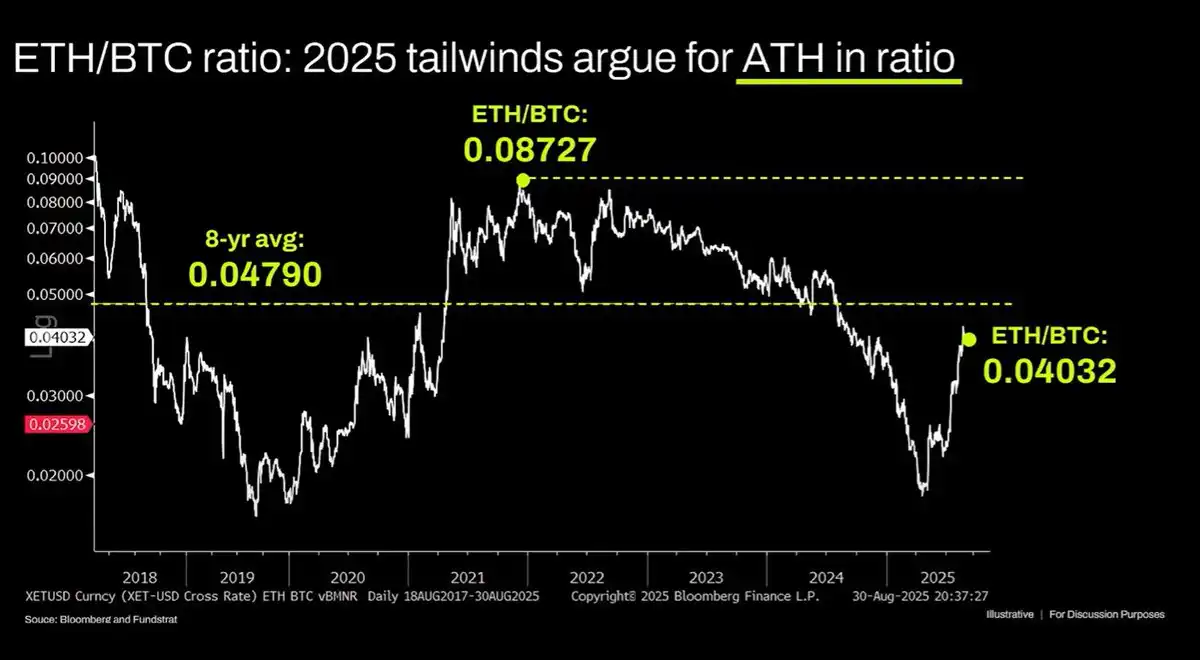

Tom finalmente presentó análisis técnico (TA) para respaldar ETH, intentando argumentar su potencial alcista usando líneas de tendencia y señales de ruptura. Sin embargo, desde la perspectiva de la estructura del gráfico, ETH evidentemente sigue dentro de un rango de consolidación de varios años, con el reciente repunte de precios siendo rechazado bruscamente tras alcanzar el límite superior. Esto no es diferente del patrón de oscilación de amplio rango de los precios del petróleo en los últimos treinta años: solo dentro de un rango; los intentos recientes de superar el límite superior han fracasado. Desde el punto de vista técnico, ETH muestra señales bajistas, y no se puede descartar la posibilidad de que oscile a largo plazo entre $1,000 y $4,800.

El hecho de que un activo haya tenido un ascenso parabólico en el pasado no significa que esta tendencia continuará indefinidamente.

Si significa algo, solo puede indicar que ETH está cayendo en un destino similar al de la "oscilación de amplio rango" del petróleo crudo. En los últimos tres años, el precio relativo de ETH/BTC ha estado en una tendencia bajista, con un reciente rebote breve cerca del soporte a largo plazo. La razón fundamental no ha cambiado: la narrativa central de Ethereum está saturada y no ha habido suficiente nueva fuerza estructural para respaldar una ruptura de valoración. Si la sobrevaloración de ETH proviene de algún lugar, es más bien una burbuja inflada por el frenesí de analfabetos financieros. Esta burbuja puede inflarse durante mucho tiempo, como ocurrió con XRP, pero no puede escapar para siempre al retorno a la ley del valor.

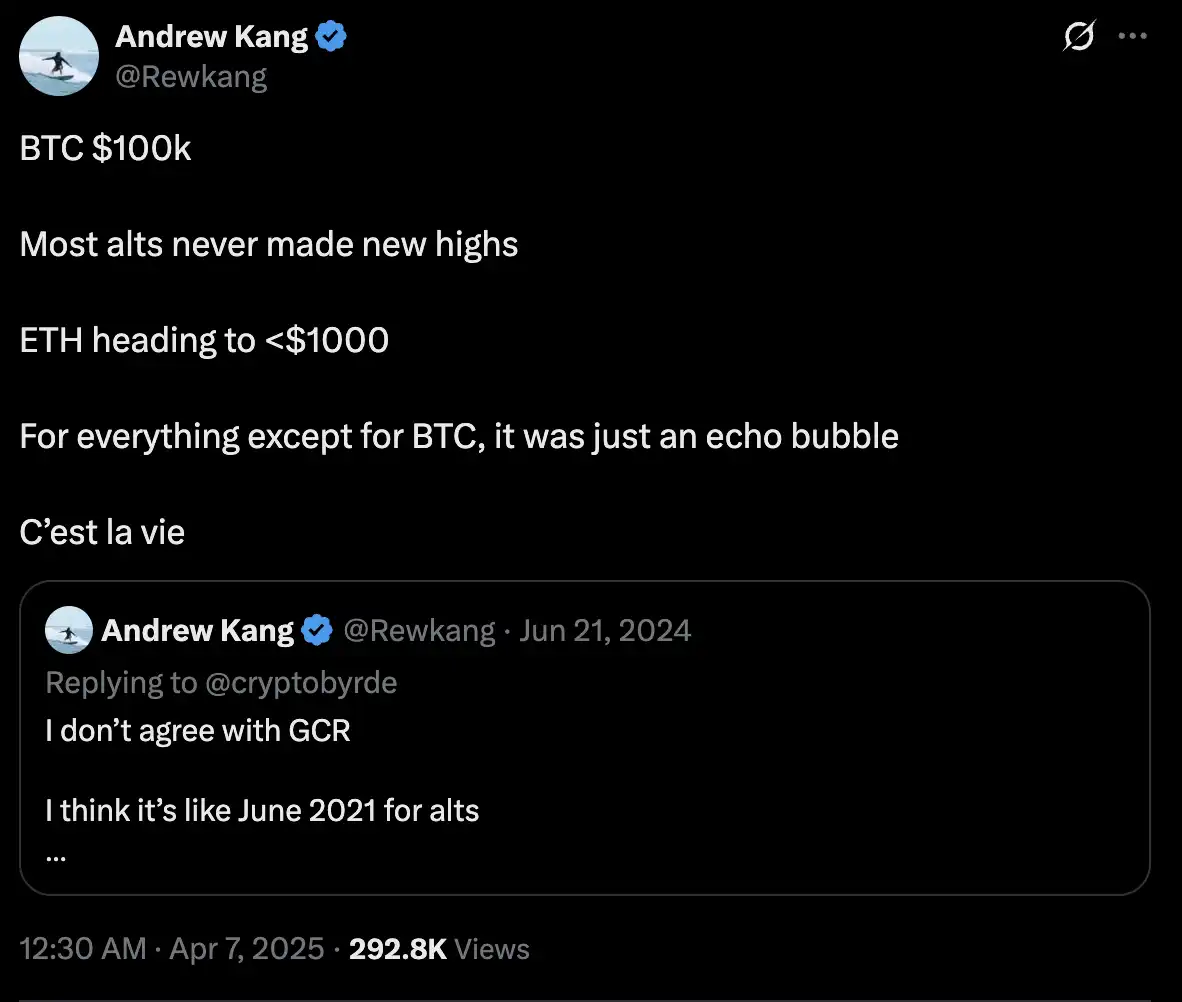

Cómo ver este debate

El punto de vista de Andrew Kang es ciertamente persuasivo en un momento en que el sentimiento del mercado es frágil, especialmente su cuestionamiento sobre la capacidad de ETH para capturar valor, lo que ha tocado la ansiedad de muchos inversores. Sin embargo, no debe tomarse completamente al pie de la letra: mirando hacia atrás en abril, cuando ETH aún estaba en un punto bajo, Kang predijo audazmente que caería por debajo de $1,000, pero en este ciclo alcista, ETH en un momento se acercó a los $5,000, muy lejos de su pronóstico bajista original.

No obstante, este debate sobre la lógica de valor de ETH ha trascendido la disputa sobre el precio en sí, y tendrá un profundo impacto en la tendencia futura de todo el mercado cripto. En los últimos tres meses de ascenso de ETH, el "campamento de Wall Street" representado por Tom Lee ha dominado el discurso e incluso el poder de fijación de precios de ETH: ha atraído a numerosas instituciones e inversores minoristas a través de grandes narrativas como "petróleo digital" e "infraestructura financiera global". En contraste, la contraofensiva de la comunidad cripto nativa liderada por Andrew Kang intenta despertar al mercado a otra dimensión de entendimiento: ¿estamos manteniendo expectativas demasiado optimistas para el futuro de ETH?

Si el argumento de Andrew Kang resuena en el mercado, los mayores beneficiarios serán las cadenas públicas de alto rendimiento y bajas comisiones representadas por Solana, o las soluciones Layer 2 de Ethereum representadas por Arbitrum, o emisores de stablecoins como Tether, que han lanzado cadenas públicas como Plasma para capturar el valor de USDT. Los proyectos que han logrado un despliegue multichain o están explorando ecosistemas cross-chain también obtendrán una ventaja de primer movimiento en el futuro multichain. Si el desempeño de ETH continúa desviándose de los grandes objetivos de Tom Lee, su propia reputación y la valoración y balance de su "estrategia ETH" Bitmine enfrentarán ciertos desafíos.

Descargo de responsabilidad: El contenido de este artículo refleja únicamente la opinión del autor y no representa en modo alguno a la plataforma. Este artículo no se pretende servir de referencia para tomar decisiones de inversión.

También te puede gustar

Cuatro razones por las que Bitcoin no logra replicar los máximos históricos de oro y acciones

El staking en casa está en riesgo a medida que la carga de datos de Ethereum aumenta de 70GB a 1.2TB

ING, UniCredit y otros siete bancos europeos desarrollarán conjuntamente una stablecoin en euros

Nueve bancos europeos, incluidos ING y UniCredit, han formado un consorcio para desarrollar una stablecoin respaldada por el euro. El consorcio tiene como objetivo emitir la stablecoin en la segunda mitad de 2026.