[Long thread] Entretien exclusif avec Pantera : La logique derrière l’investissement de 1,25 milliard de dollars dans les « actions tokens Solana »

Guide de Chainfeeds :

Selon Cosmo Jiang, partenaire chez Pantera, l’essor des « sociétés de trésorerie crypto » n’est pas un phénomène de spéculation, mais la naissance d’une nouvelle structure organisationnelle financière.

Source de l’article :

Auteur de l’article :

BlockBeats

Opinion :

Cosmo Jiang : Lorsque nous avons commencé à mettre en place cette stratégie, c’était en réalité un pari totalement non consensuel. Nous avions reçu de nombreux pitchs de projets similaires à l’époque, mais nous n’en avions pas pleinement compris la signification, jusqu’à ce que nous rencontrions Defi Dev Corp (DFDV) — une équipe qui tentait de répliquer une version Solana de MicroStrategy aux États-Unis. Leur positionnement était très clair : l’équipe est basée aux États-Unis, avec un accès direct au marché des capitaux américain ; la trésorerie principale est en Solana, et nous étions nous-mêmes très optimistes quant aux perspectives de Solana. Cette combinaison était extrêmement attrayante à l’époque. C’est pourquoi nous avons choisi d’investir dans DFDV. C’était un projet très en avance sur son temps, avec pratiquement aucune autre institution présente ; nous faisions partie des premiers et des rares investisseurs prêts à miser gros. Même si cela semblait très marginal à l’époque, nous étions prêts à assumer l’incertitude et à être les premiers à tenter l’expérience. Quelques autres investisseurs nous ont rejoints, mais nous étions le chef de file et l’investisseur principal. Nous pensions même alors qu’il s’agirait du seul projet de ce type, que ce serait la seule société de trésorerie d’actifs numériques aux États-Unis. Tous nos fonds ont en fait un objectif d’investissement à long terme — nous sommes des croyants de longue date dans ce secteur, et nous y participons avec la perspective d’investisseurs à long terme, et non de traders à court terme. Par exemple, notre fonds de capital-risque est un fonds fermé avec un cycle de vie de 10 ans et une période de blocage de 8 ans, véritablement conçu pour accompagner la croissance des projets en phase initiale, avec une durée de détention très longue. À l’autre extrémité, nous avons également un produit plus « liquide » — notre « hedge fund de tokens liquides », qui offre une liquidité trimestrielle. Bien sûr, nous espérons aussi que les investisseurs adopteront une perspective pluriannuelle avec nous, afin de réellement bénéficier de nos processus de recherche et d’investissement. Mais nous offrons tout de même une certaine liquidité. Ce fonds DAT (Digital Asset Treasury) se situe justement entre les deux. Puisque nous aidons ces sociétés à démarrer à partir de zéro, nous imposons une certaine période de blocage et des restrictions de liquidité. Mais en même temps, nous pensons que la réussite de ces projets peut se voir dans un laps de temps relativement court. Ainsi, la durée de détention de ce fonds sera un peu plus courte que celle des fonds de capital-risque traditionnels. De plus, comme nous investissons dans des « actions de sociétés cotées », nous souhaitons également que les investisseurs détiennent à long terme ce que nous considérons comme des « gagnants sur le long terme ». C’est pourquoi, pour la sortie, nous adopterons également la méthode de « distribution en nature » (in-kind distribution), c’est-à-dire que nous distribuerons directement ces actions aux investisseurs, leur laissant le choix de continuer à les détenir ou non, plutôt que de les vendre obligatoirement. De cette manière, nous pouvons mettre en œuvre une stratégie d’investissement à long terme tout en offrant aux investisseurs une plus grande liberté. Globalement, la valorisation de ces projets DAT (Debt Asset Tokenization) se situe généralement entre 1,5 et 8 fois. La prime actuelle reste donc assez élevée. Il convient de noter que de nombreux projets ont une faible liquidité au début, ce qui peut entraîner une valorisation initiale élevée lors des premiers échanges, mais lorsque les actions sont débloquées et réellement négociées, il y a généralement un certain ajustement à la baisse. Ainsi, certains projets affichent actuellement une prime élevée, mais ils sont soumis à ces restrictions de liquidité. À l’avenir, nous pourrions donc voir la valorisation de ce type de projets se corriger. Mais même après une pleine liquidité, beaucoup de projets restent entre 1,5 et 8 fois, ce qui, dans l’ensemble, demeure une fourchette de prime assez saine, n’est-ce pas.

Source du contenu![[Long thread] Entretien exclusif avec Pantera : La logique derrière l’investissement de 1,25 milliard de dollars dans les « actions tokens Solana » image 0](https://img.bgstatic.com/multiLang/image/social/e4144f1df2987ab2e7ecc787efe5d2b61756277434982.png)

Avertissement : le contenu de cet article reflète uniquement le point de vue de l'auteur et ne représente en aucun cas la plateforme. Cet article n'est pas destiné à servir de référence pour prendre des décisions d'investissement.

Vous pourriez également aimer

MetYa rejoint Astroon pour développer un univers de divertissement basé sur le Web3 et mené par des personnages

Ethereum se prépare à un saut monumental en 2026

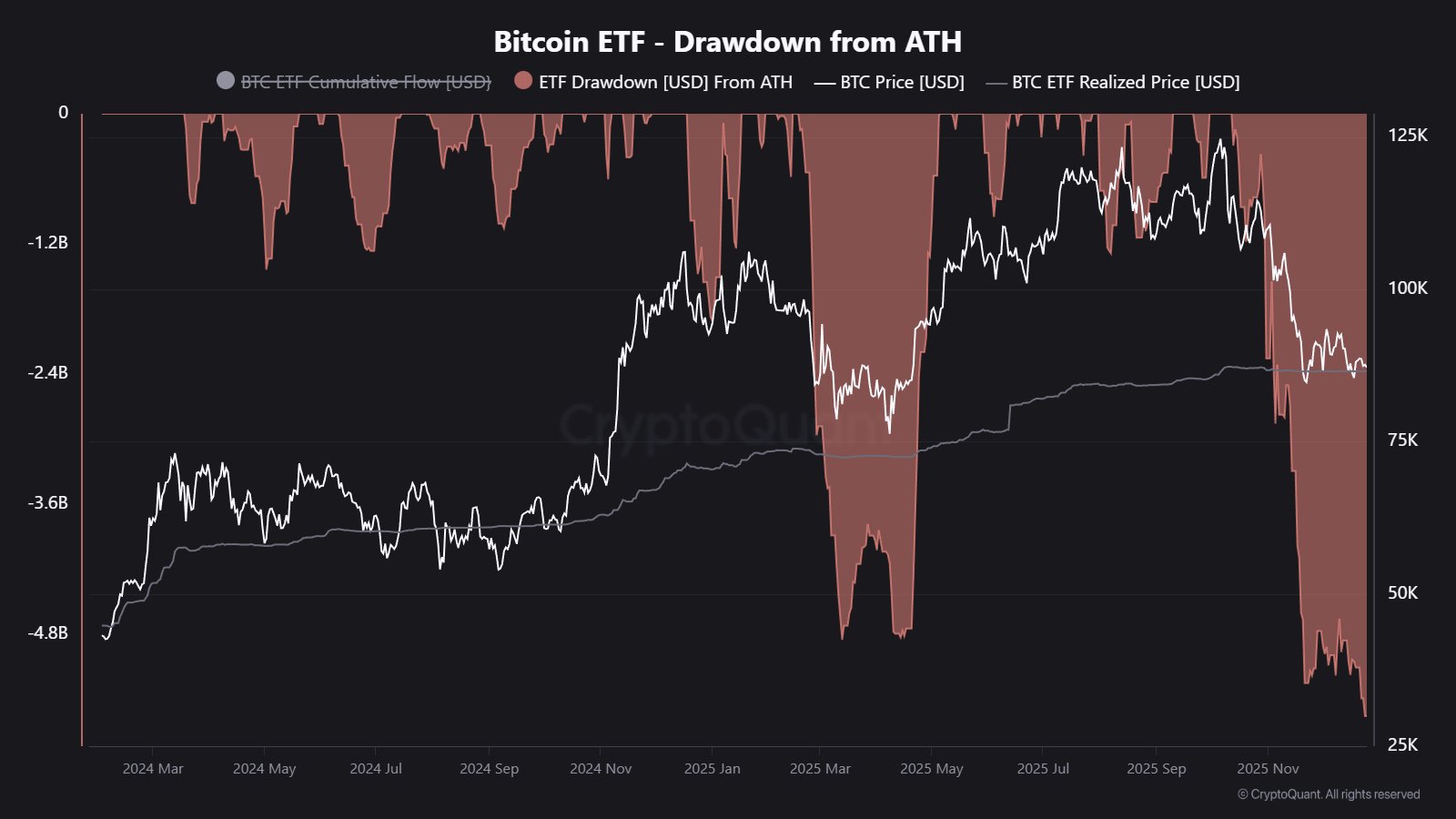

Le bitcoin chute de 32 % alors que l’argent des ETF s’en va – Pourtant, ce groupe ne recule pas

Comparaison des modèles de rendement crypto : les retours du staking de Digitap ($TAP), Ethereum et USDT