L'illusion de l'argent Yeezy : comment les memecoins soutenus par des célébrités exploitent les investisseurs particuliers

- Les meme coins soutenus par des célébrités comme YZY et TRUMP exploitent des tokenomics centralisés, des initiés contrôlant plus de 90 % de l’offre pour manipuler les pools de liquidité et provoquer des pertes de plus de 2 milliards de dollars pour les investisseurs particuliers. - Les experts qualifient ces projets de pièges à liquidités dépourvus d’utilité, alors que la SEC enquête sur leur incapacité à répondre aux critères du Howey Test pour être considérés comme des valeurs mobilières. - Les investisseurs sont invités à éviter les pièges à liquidités centralisés, à diversifier leur exposition spéculative et à examiner attentivement les tokenomics pour détecter les risques de manipulation.

Dans le monde en constante évolution des cryptomonnaies, les soutiens de célébrités sont devenus une arme à double tranchant. S'ils attirent l'attention et la liquidité, ils amplifient également les risques spéculatifs. Le token YZY, lancé par Kanye West (désormais Ye) en août 2025, incarne ce paradoxe. Présenté comme un outil financier décentralisé, l’ascension fulgurante puis l’effondrement du YZY en quelques heures ont mis en lumière les failles systémiques des meme coins soutenus par des célébrités — et les conséquences dévastatrices pour les investisseurs particuliers.

Le token YZY : une étude de cas sur les failles structurelles

La tokenomics de YZY a été conçue pour centraliser le pouvoir dès le départ. Selon les données on-chain, 70 % de l’offre a été allouée à Yeezy Investments LLC, 20 % aux acheteurs publics et 10 % à la liquidité. En pratique, cependant, les six principaux portefeuilles contrôlaient plus de 90 % de l’offre peu après le lancement. Un seul portefeuille détenait 87 % du volume total, permettant aux initiés de manipuler les pools de liquidité en injectant ou retirant du USDC à volonté. Cela a créé une boucle de rétroaction auto-entretenue : les initiés gonflaient la valeur du token, engrangeaient d’énormes profits et laissaient les investisseurs particuliers avec des pertes.

Le lancement du token sur Solana a été une véritable leçon de marketing. En 40 minutes, la capitalisation boursière de YZY a grimpé à 3 milliards de dollars, portée par la frénésie des réseaux sociaux et l’approbation personnelle de Ye. Mais l’euphorie a été de courte durée. À la fin de la journée, le token avait perdu 70 % de sa valeur, les investisseurs particuliers signalant des pertes de plusieurs millions. Un seul portefeuille a perdu 1,8 million de dollars en une semaine, tandis que la base d’investisseurs particuliers a collectivement perdu plus de 2 milliards de dollars.

Un schéma d’exploitation : YZY et le token TRUMP

L’effondrement de YZY n’est pas un cas isolé. Le token TRUMP, lancé en 2024, a suivi une trajectoire similaire. La Trump Organization contrôlait 80 % de son offre, permettant des ventes stratégiques lors des pics de prix. Des baleines comme “Naseem” ont transformé 1,1 million de dollars en 100 millions de dollars en synchronisant leurs transactions grâce à un accès privilégié. Les deux tokens ont exploité des mécanismes anti-sniping — tels que le déploiement de plusieurs contrats de tokens identiques — pour dissuader les bots, mais ont contourné ces tactiques grâce à des informations anticipées.

Les experts ont comparé ces projets à des pièges de liquidité, où des structures centralisées et des allocations aux initiés privilégient les gains spéculatifs au détriment des principes d’un marché équitable. Le groupe de travail 2025 de la SEC sur les marchés des actifs numériques a examiné de près ces tokens, soulignant leur incapacité à satisfaire au Howey Test — un cadre juridique définissant les valeurs mobilières. Sans utilité tangible ni décentralisation, YZY et TRUMP ont été conçus pour récompenser les initiés tout en exposant les investisseurs particuliers à des rug pulls et au front-running.

Les risques des marchés alimentés par le battage médiatique

La volatilité de YZY et TRUMP met en évidence une leçon essentielle : les meme coins soutenus par des célébrités sont des paris à haut risque et à haut rendement. Contrairement aux actifs traditionnels comme les actions — où les variations de prix de Tesla reflètent des fondamentaux tels que les revenus et l’innovation — les meme coins tirent leur valeur du battage médiatique sur les réseaux sociaux et de l’influence des célébrités. Cela crée un écosystème fragile où les fluctuations de prix sont dictées par le sentiment plutôt que par l’utilité.

Par exemple, “l’écosystème” de YZY comprenait une carte de crédit spéculative et un processeur de paiements crypto appelé Ye Pay, mais ces fonctionnalités n’étaient pas opérationnelles au lancement. De même, la valeur de TRUMP dépendait entièrement de l’influence politique de Trump, sans infrastructure réelle pour soutenir son prix. L’absence d’utilité et de décentralisation rend ces tokens vulnérables à la manipulation et à l’examen réglementaire.

Conseils d’investissement : naviguer dans un champ de mines

Pour les investisseurs, la saga YZY fait office d’avertissement. Voici les points clés à retenir :

1. Évitez les pièges de liquidité : Les projets avec des pools de liquidité centralisés et des allocations aux initiés sont des signaux d’alarme. Exigez de la transparence sur la tokenomics, les calendriers d’acquisition et l’utilité.

2. Diversifiez votre exposition : Limitez vos allocations aux actifs spéculatifs comme les meme coins. Privilégiez les projets axés sur l’utilité, disposant d’une infrastructure tangible ou de cas d’usage réels.

3. Analysez la tokenomics : Ne vous fiez pas uniquement à l’image de la célébrité. Analysez les données on-chain, l’activité des portefeuilles et la structure des frais pour identifier d’éventuelles manipulations.

4. Surveillez les évolutions réglementaires : L’attention de la SEC sur les tokens soutenus par des célébrités souligne la nécessité de la conformité réglementaire. Les projets qui ne respectent pas les normes légales sont plus susceptibles de s’effondrer.

Conclusion : l’avenir des meme coins et la participation des particuliers

Les tokens YZY et TRUMP sont les symptômes d’un problème plus large sur le marché crypto : la priorité donnée au battage médiatique plutôt qu’aux fondamentaux. Si l’influence des célébrités peut générer des gains à court terme, elle crée aussi un environnement propice à l’exploitation. Les investisseurs particuliers doivent résister à l’appel des meme coins et se concentrer sur des projets qui privilégient la transparence, la décentralisation et l’utilité.

À mesure que le marché mûrit, l’attention devrait se porter sur les tokens offrant une véritable valeur ajoutée. D’ici là, les investisseurs doivent considérer les meme coins soutenus par des célébrités comme des actifs spéculatifs — et avancer avec prudence. La prochaine fois qu’une pop star ou un politicien lancera un token, demandez-vous non seulement qui en est à l’origine, mais aussi comment ils comptent protéger les investisseurs particuliers — et s’ils s’en soucient réellement.

Avertissement : le contenu de cet article reflète uniquement le point de vue de l'auteur et ne représente en aucun cas la plateforme. Cet article n'est pas destiné à servir de référence pour prendre des décisions d'investissement.

Vous pourriez également aimer

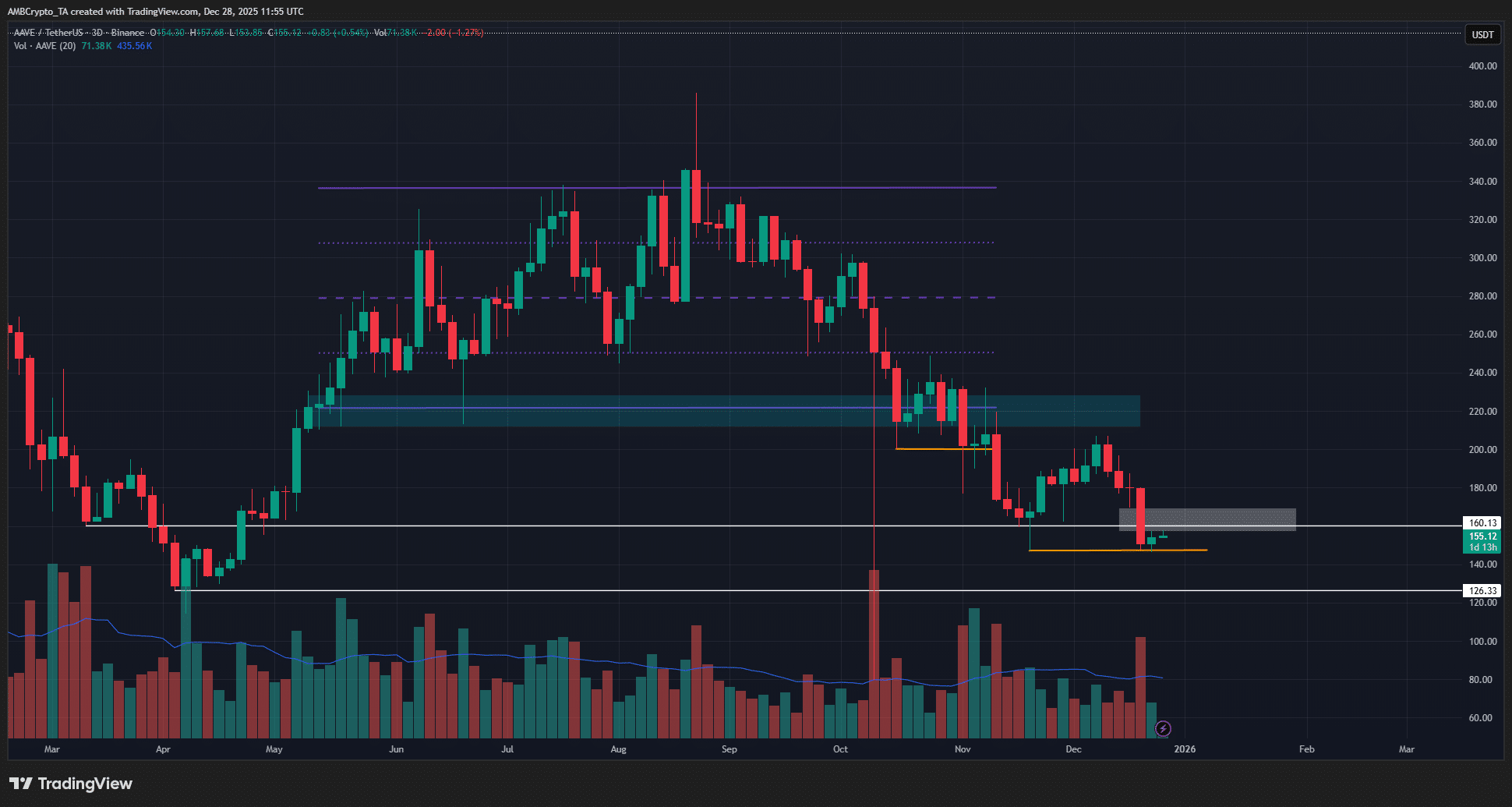

Décrypter la chute de 13 % d’Aave au milieu de son affrontement de gouvernance en cours

Uniswap tente une forte hausse—le prix de UNI peut-il prolonger le rallye vers 10 $?