Synergie entre les marchés crypto et actions : Naviguer le virage accommodant de la Fed et l’adoption institutionnelle des cryptomonnaies

- L’assouplissement de la politique monétaire de la Fed prévu en 2025 réduit les coûts de détention pour Bitcoin, stimulant ainsi l’adoption institutionnelle en tant que couverture contre l’inflation. - MicroStrategy, Harvard et CEA Industries allouent des milliards à Bitcoin/BNB, considérant la crypto comme une réserve centrale de trésorerie d’entreprise. - La combinaison d’une politique monétaire accommodante et du secteur crypto crée un cercle vertueux : baisse des taux → adoption accrue → pression haussière sur les prix. - Il est conseillé aux investisseurs de diversifier leur exposition aux crypto-actifs avec des ETF/obligations, car les risques de volatilité persistent malgré une plus grande clarté réglementaire.

Le pivot prudent de la Réserve fédérale vers des baisses de taux en 2025 a déclenché un bouleversement sismique sur les marchés mondiaux de capitaux, créant un point d’inflexion unique pour les investisseurs. Avec le FOMC signalant une à deux réductions de 25 points de base d’ici la fin de l’année, l’interaction entre la politique monétaire et l’adoption institutionnelle des crypto-monnaies de niveau institutionnel redéfinit le paysage de l’allocation d’actifs. Cet article analyse comment ces forces convergent pour créer un vent favorable aux actifs numériques et propose des stratégies concrètes pour les investisseurs cherchant à relier les marchés traditionnels et crypto.

Le pivot accommodant de la Fed : un catalyseur pour la réallocation du capital

Le compte rendu du FOMC de juillet 2025 a souligné une approche mesurée des baisses de taux, motivée par une croissance du PIB modérée, une inflation élevée (2,7 % PCE de base) et des incertitudes liées à la politique commerciale. Bien que le marché du travail reste robuste (4,1 % de chômage), l’accent mis par la Fed sur le maintien d’« attentes d’inflation bien ancrées » a conduit à une orientation plus accommodante. Ce changement a eu un impact direct sur les flux de capitaux : des taux d’intérêt plus bas réduisent le coût d’opportunité de la détention d’actifs non productifs de rendement comme Bitcoin, tandis que les rendements traditionnels à revenu fixe diminuent, poussant les investisseurs vers des alternatives.

L’anticipation par le marché des baisses de taux — reflétée par une probabilité de 89 % intégrée pour septembre 2025 — a déjà propulsé Bitcoin à un sommet historique de 117 000 $. Cette envolée n’est pas spéculative mais stratégique : les investisseurs institutionnels utilisent la crypto comme couverture contre l’inflation et la dévaluation monétaire, une tendance amplifiée par une plus grande clarté réglementaire (par exemple, le CLARITY Act et les révisions ERISA).

Adoption institutionnelle de la crypto : du créneau au courant dominant

Les stratégies de trésorerie crypto de niveau institutionnel sont passées de l’expérimentation à la fondation. Des entreprises comme MicroStrategy, Harvard University et CEA Industries allouent désormais des milliards à Bitcoin et BNB, considérant les actifs numériques comme un élément central de leur bilan. Par exemple, le placement privé de 500 millions de dollars de CEA Industries pour constituer la plus grande trésorerie d’entreprise en BNB — soutenu par Pantera Capital et Arche Capital — marque une nouvelle ère de légitimité pour la crypto en tant qu’actif de réserve d’entreprise.

Au-delà de Bitcoin, les stratégies institutionnelles se diversifient vers des altcoins à forte utilité. DeFi Development Corp. (NASDAQ : DFDV) et Mill City Ventures III (NASDAQ : MCVT) accumulent respectivement des tokens Solana (SOL) et Sui (SUI), tout en générant des revenus de staking. Ces initiatives illustrent la transition de la crypto du trading spéculatif vers des portefeuilles structurés et générateurs de revenus.

Synergie entre la politique de la Fed et la crypto : un cadre stratégique

L’orientation accommodante de la Fed et l’adoption institutionnelle ne sont pas des phénomènes isolés — ils se renforcent mutuellement. Des taux plus bas réduisent le coût du capital, permettant aux entreprises de financer l’acquisition de crypto et les opérations de staking. Inversement, le rôle de la crypto comme couverture contre l’inflation devient plus crucial à mesure que la Fed lutte contre les pressions tarifaires sur les prix. Cette synergie crée un effet boule de neige : baisses de taux → coût d’opportunité plus faible → adoption accrue de la crypto → demande plus forte pour les actifs numériques → pression haussière sur les prix.

Cependant, la volatilité demeure un défi. Les tendances historiques montrent que les marchés crypto connaissent souvent des corrections « acheter la rumeur, vendre la nouvelle » après les annonces de la Fed. Les indicateurs on-chain, tels que le RSI et le ratio MVRV de Bitcoin atteignant des niveaux de surachat fin 2025, soulignent ce risque. Les investisseurs doivent équilibrer l’optimisme avec des stratégies de couverture, telles que l’association d’allocations crypto avec des obligations du Trésor ou des ETF inversés.

Conseils pratiques pour les investisseurs

- Allouer à des véhicules crypto réglementés : Les ETF Bitcoin spot américains comme IBIT offrent un point d’entrée à faible friction, avec 132,5 milliards de dollars d’actifs sous gestion au deuxième trimestre 2025. Ces fonds offrent liquidité, transparence et conformité réglementaire.

- Diversifier vers des altcoins de niveau institutionnel : Des sociétés comme DFDV et MCVT construisent des trésoreries en SOL et SUI, offrant une exposition à des écosystèmes à forte croissance et utilité.

- Couvrir la volatilité macroéconomique : Utilisez des ETF inversés (par exemple, BIT) ou des obligations du Trésor pour compenser d’éventuelles baisses sur les marchés crypto.

- Surveiller les signaux dépendants des données de la Fed : La décision de la Fed en septembre dépendra des données sur l’inflation et l’emploi. Se positionner pour des résultats accommodants tout en se préparant à des surprises restrictives est essentiel.

Conclusion : Combler le fossé

Le virage accommodant de la Fed et l’adoption institutionnelle de la crypto ne redéfinissent pas seulement les classes d’actifs — ils redéfinissent les règles de construction de portefeuille. Pour les investisseurs, la voie à suivre consiste à exploiter cette synergie : utiliser les baisses de taux pour financer des allocations crypto, diversifier vers des tokens utilitaires et se couvrir contre les incertitudes macroéconomiques. À l’approche de la décision de la Fed en septembre, le défi est de rester agile, stratégique et informé dans un marché en évolution rapide.

L’avenir de la finance n’est plus confiné au traditionnel ou au numérique — c’est un paysage hybride où les deux prospèrent ensemble.

Avertissement : le contenu de cet article reflète uniquement le point de vue de l'auteur et ne représente en aucun cas la plateforme. Cet article n'est pas destiné à servir de référence pour prendre des décisions d'investissement.

Vous pourriez également aimer

TaskOn propose des services en marque blanche et un mode CEX dans sa dernière mise à jour

Prévision du prix de Cardano 2026 : DeepSnitch AI montre un potentiel de rallye de 400 % alors que le Ghana légalise le trading de crypto

Solana : Douleur à court terme, espoir à long terme ? SOL fait face à un test de liquidation

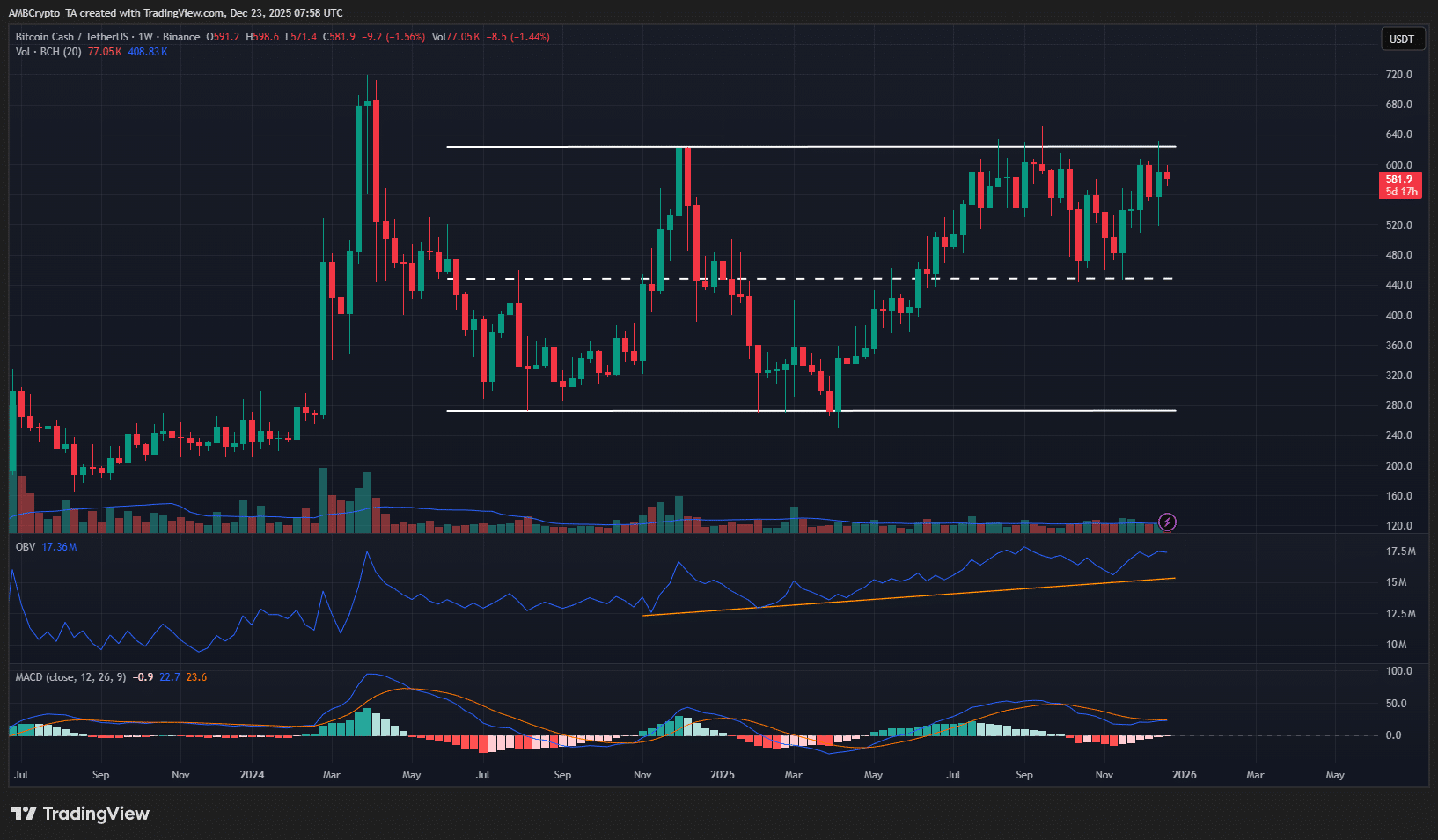

Bitcoin Cash – Pourquoi acheter du BCH avant une cassure à 624 $ est risqué