Risques systémiques des stablecoins et lacunes réglementaires : implications pour les investisseurs mondiaux

- Les stablecoins font face à une fragilité structurelle et à une divergence réglementaire, risquant un effondrement systémique en raison d'une supervision mondiale fragmentée. - Des modèles algorithmiques comme UST et USDC ont révélé des inadéquations de liquidité, des défaillances algorithmiques ayant provoqué des pertes de plus de 200 milliards de dollars en quelques heures. - Le MiCA de l'UE impose la transparence des réserves tandis que le GENIUS Act américain manque de protections pour les consommateurs, créant ainsi des niveaux de risque inégaux pour les investisseurs. - Les stablecoins contrôlés par l'État en Chine et l'adoption mondiale du DeFi mettent en évidence des risques systémiques croissants, y compris 63% des crimes liés aux crypto-monnaies.

L’essor des stablecoins a redéfini la finance mondiale, promettant efficacité et accessibilité. Pourtant, sous leur vernis de stabilité se cache une architecture fragile, sujette à un effondrement systémique. Les récents échecs, tels que l’implosion de TerraUSD (UST) en 2022 et le décrochage du USDC en 2023, soulignent les risques inhérents à la gestion de la liquidité et à la transparence des réserves [1]. Ces événements, associés à des approches réglementaires divergentes, posent des défis majeurs aux investisseurs évoluant dans un paysage fragmenté.

Fragilité structurelle : quand la stabilité échoue

Les stablecoins algorithmiques, conçus pour maintenir leur valeur via des mécanismes algorithmiques plutôt que par des réserves tangibles, se sont révélés particulièrement vulnérables. L’effondrement UST-LUNA en est l’exemple : une perte de confiance a déclenché une « spirale de la mort », où les rachats ont dépassé la capacité du système à se stabiliser, anéantissant 200 billions de dollars en 24 heures [2]. De même, le décrochage temporaire du USDC en 2023 — lié à son exposition à la faillite de la Silicon Valley Bank — a mis en lumière les risques même pour les stablecoins adossés à des monnaies fiduciaires [1]. Ces incidents révèlent un défaut commun : des inadéquations de liquidité entre les engagements des stablecoins et leurs réserves, similaires aux crises bancaires traditionnelles mais amplifiées par la rapidité et l’opacité du secteur crypto.

Les modèles hybrides, combinant approches algorithmiques et collatéralisées, offrent des solutions partielles. Une étude de simulation de 2025 a proposé une collatéralisation partielle avec des actifs comme USDT et BTC pour atténuer les risques d’effondrement, suggérant que même des réserves modestes pourraient stabiliser des systèmes volatils [3]. Cependant, de telles mesures restent à tester dans des scénarios de stress réels.

Divergence réglementaire : un patchwork d’approches

Les réponses réglementaires ont été aussi fragmentées que le marché des stablecoins lui-même. La régulation MiCA (Markets in Crypto-Assets) de l’UE, adoptée en 2023, impose des exigences strictes en matière de réserves et de transparence pour les tokens adossés à des actifs (ARTs) et les tokens de monnaie électronique (EMTs), visant à prévenir les ruées en garantissant un adossement 1:1 avec des actifs liquides [4]. En revanche, le GENIUS Act américain de 2025 se concentre sur les audits de réserves et la publication de rapports publics, mais manque de protections solides pour les consommateurs, telles que des garanties contre la fraude [2].

L’approche de la Chine est radicalement différente. Plutôt que d’interdire les stablecoins, elle développe des modèles adossés au yuan contrôlés par l’État pour internationaliser le renminbi, s’appuyant sur la blockchain pour des transactions traçables tout en maintenant des contrôles stricts des capitaux [3]. Parallèlement, le Japon met l’accent sur la sécurité via des règles de réserve et de conservation, privilégiant la liquidité et la transparence [1]. Le Royaume-Uni, quant à lui, équilibre innovation et prudence dans le cadre du Financial Services and Markets Act, évitant les excès tout en gérant les risques [2].

Implications pour les investisseurs

Pour les investisseurs mondiaux, la combinaison de fragilité structurelle et de divergence réglementaire crée un environnement à haut risque. Les stablecoins sont de plus en plus utilisés dans les paiements transfrontaliers et la finance décentralisée (DeFi), mais leurs risques systémiques — tels que les ventes massives d’actifs sûrs ou la fraude — restent sous-estimés [4]. Le GENIUS Act du Sénat américain, bien qu’il constitue un pas vers une meilleure supervision, a été critiqué pour ses lacunes en matière de protection des consommateurs, laissant les investisseurs exposés à des pertes dues à des transactions non autorisées [2].

De plus, la fragmentation réglementaire pourrait entraîner une fragmentation du marché. Par exemple, les stablecoins contrôlés par l’État chinois visent à défier la domination du dollar américain, ce qui pourrait remodeler les flux financiers mondiaux [3]. Les investisseurs doivent également faire face à l’utilisation croissante des stablecoins dans des activités illicites, 63 % des crimes liés aux cryptomonnaies impliquant désormais des stablecoins [4].

Conclusion

Les stablecoins représentent une arme à double tranchant : une innovation porteuse d’instabilité intrinsèque. Bien que des cadres réglementaires comme MiCA et le GENIUS Act visent à atténuer les risques, des lacunes persistent en matière de supervision et d’application. Les investisseurs doivent rester vigilants, en examinant non seulement la solidité technique des modèles de stablecoins mais aussi les environnements réglementaires dans lesquels ils opèrent. À mesure que le marché évolue, l’interaction entre fragilité structurelle et divergence réglementaire définira probablement la prochaine phase d’adoption des stablecoins — et ses risques.

**Source : [1] Full article: Stablecoin devaluation risk [2] Exploring the Risks and Failures of Algorithmic Stablecoins [3] Learning from Terra-Luna: A Simulation-Based Study on [4] The EU's Markets in Crypto-Assets MiCA Regulation

Avertissement : le contenu de cet article reflète uniquement le point de vue de l'auteur et ne représente en aucun cas la plateforme. Cet article n'est pas destiné à servir de référence pour prendre des décisions d'investissement.

Vous pourriez également aimer

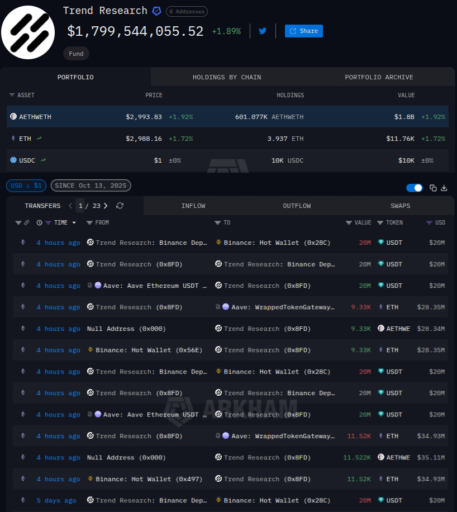

Une société d’investissement emprunte 1 milliard de dollars en stablecoins sur Aave pour acheter de l’Ethereum

La Chine dévoile un plan pour que les banques paient des intérêts sur le yuan numérique

Le Bitcoin franchit de nouveaux seuils de prix sous l'effet de facteurs imprévus

Le Ghana introduit une régulation étatique du marché des crypto-monnaies