Intégrité des stablecoins et atténuation des risques systémiques : le rôle des systèmes de vérification de niveau institutionnel dans la restauration de la confiance

- La croissance du marché des stablecoins a doublé en 18 mois, mais fait face à des risques systémiques après l’effondrement de TerraUSD en 2022, qui a effacé 200 milliards de dollars en 24 heures. - Le GENIUS Act américain de 2025 impose des exigences de réserves à 1:1 pour les stablecoins, vérifiées mensuellement par des auditeurs, afin de prévenir les pratiques opaques et d’appliquer la conformité à la lutte contre le blanchiment d’argent. - En classant les stablecoins comme instruments financiers et en priorisant les droits des détenteurs en cas d’insolvabilité, la loi réduit les risques systémiques tout en permettant l’adoption institutionnelle. - Les implications mondiales incluent des transferts transfrontaliers plus rapides.

L’explosion du marché des stablecoins—dont la circulation a doublé en 18 mois pour faciliter 30 milliards de dollars de transactions quotidiennes—a positionné ce secteur comme une force transformatrice dans les paiements mondiaux [1]. Pourtant, cette croissance s’est accompagnée de risques systémiques, illustrés par l’effondrement de TerraUSD (UST) en 2022, qui a effacé 200 milliards de dollars de valeur en 24 heures [2]. De tels événements soulignent la fragilité des stablecoins algorithmiques et la nécessité urgente de systèmes de vérification de niveau institutionnel pour restaurer la confiance dans les actifs numériques.

La fragilité des stablecoins algorithmiques

Les stablecoins algorithmiques, qui reposent sur des algorithmes complexes plutôt que sur une collatéralisation complète, se sont révélés particulièrement vulnérables aux crises de liquidité. L’effondrement de l’UST a montré comment la demande spéculative et la psychologie du marché peuvent déstabiliser même des modèles apparemment robustes [2]. À l’inverse, les stablecoins adossés à des actifs—indexés sur des monnaies fiduciaires ou des bons du Trésor à court terme—offrent une plus grande transparence mais restent exposés à des risques tels que la mauvaise gestion des réserves ou la fraude opérationnelle [4]. Sans mécanismes de vérification rigoureux, ces vulnérabilités persistent, décourageant l’adoption institutionnelle et érodant la confiance du public.

Vérification de niveau institutionnel : un nouveau paradigme

Le GENIUS Act de 2025 des États-Unis, promulgué le 18 juillet 2025, représente une étape clé vers une vérification de niveau institutionnel. La loi impose une exigence de réserve 1:1 pour les stablecoins de paiement, garantissant qu’ils sont adossés à des actifs sûrs tels que des dollars américains ou des bons du Trésor à court terme [1]. Surtout, elle exige des rapports mensuels sur les réserves, vérifiés par des cabinets comptables publics agréés, une mesure conçue pour prévenir les pratiques opaques qui ont contribué aux crises passées [3]. Ces exigences s’alignent sur la réglementation européenne MiCA (Markets in Crypto-Assets), qui met également l’accent sur la transparence des réserves mais manque de protections comparables pour les consommateurs [2].

La loi renforce également la confiance en classant les stablecoins comme instruments financiers au titre du Bank Secrecy Act, les soumettant ainsi à la conformité anti-blanchiment d’argent (AML) [1]. Cette supervision institutionnelle comble une lacune majeure : avant 2025, les émetteurs de stablecoins opéraient dans une zone grise réglementaire, échappant souvent à l’examen AML [4]. En traitant les stablecoins comme des instruments de paiement plutôt que comme des titres ou des marchandises, le GENIUS Act rationalise la supervision tout en favorisant l’innovation [5].

Atténuation des risques systémiques et confiance des investisseurs

Les systèmes de vérification de niveau institutionnel atténuent les risques systémiques en créant une boucle de rétroaction de responsabilité. Par exemple, l’exigence du GENIUS Act selon laquelle les détenteurs de stablecoins ont des droits prioritaires sur les réserves en cas d’insolvabilité—les plaçant devant les autres créanciers—réduit la probabilité de défaillances en cascade [4]. Cela contraste fortement avec l’effondrement de l’UST, où les passifs non garantis et les ancrages algorithmiques ont aggravé les pertes [2].

De plus, le cadre d’émission à trois niveaux de la loi—fédéral, étatique et étranger—garantit que seules les entités répondant à des normes strictes peuvent participer. Par exemple, les émetteurs non bancaires doivent obtenir l’approbation de l’Office of the Comptroller of the Currency (OCC), tandis que les émetteurs qualifiés au niveau des États sont plafonnés à 10 milliards de dollars de stablecoins en circulation [3]. Ces seuils préviennent une surexposition systémique et encouragent une croissance responsable.

Implications pour les investisseurs et le système financier mondial

Pour les investisseurs, le cadre du GENIUS Act réduit le risque de contrepartie en institutionnalisant l’intégrité des stablecoins. L’accent mis par la loi sur la vérification des réserves et la conformité AML s’aligne sur les pratiques de gestion des risques de la finance traditionnelle, rendant les stablecoins plus attractifs pour les capitaux institutionnels [5]. Cependant, des défis subsistent : les frais de transaction, l’incompatibilité des portefeuilles et les risques de fraude freinent encore l’adoption massive [4].

À l’échelle mondiale, l’impact de la loi pourrait remodeler les paiements transfrontaliers. En offrant des transactions plus rapides et moins coûteuses que les systèmes traditionnels, les stablecoins pourraient remettre en cause la domination du dollar dans le commerce international—à condition de maintenir une crédibilité réglementaire [3]. Pourtant, la fragmentation des réglementations, comme la MiCA de l’UE face à l’approche américaine, risque de créer des opportunités d’arbitrage et des environnements de risque inégaux [2].

Conclusion

La voie vers l’intégrité des stablecoins réside dans des systèmes de vérification de niveau institutionnel alliant transparence et responsabilité. Les exigences de réserve, les mandats d’audit et la conformité AML du GENIUS Act constituent un modèle pour atténuer les risques systémiques tout en favorisant l’innovation. Pour les investisseurs, ce cadre offre un nouveau socle de confiance—un préalable essentiel pour que les actifs numériques réalisent leur potentiel transformateur dans la finance mondiale.

Source :

[1] The GENIUS Act of 2025 Stablecoin Legislation Adopted in

[2] Stablecoin Systemic Risks and Regulatory Gaps

[3] The GENIUS Act: A Framework for U.S. Stablecoin Issuance

[4] Stablecoin Regulation Takes Effect Under Newly Enacted

[5] How will the GENIUS Act work in the US and impact

Avertissement : le contenu de cet article reflète uniquement le point de vue de l'auteur et ne représente en aucun cas la plateforme. Cet article n'est pas destiné à servir de référence pour prendre des décisions d'investissement.

Vous pourriez également aimer

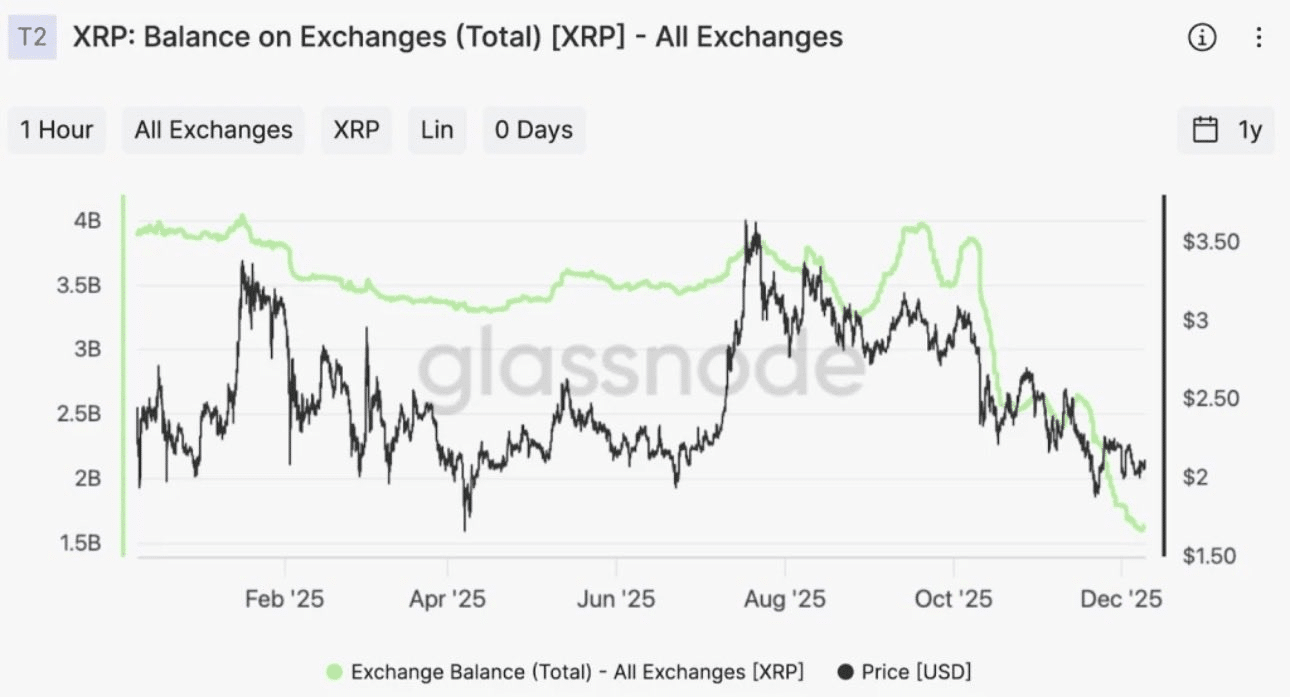

Les raisons pour lesquelles XRP est prêt à mener en 2026 MALGRÉ une chute en dessous de 2 $

Exode de BTC : les ETFs Bitcoin enregistrent 825 millions de dollars de sorties sur cinq jours de trading

Le Bitcoin s'approche d'une période record de 1079 jours sans forte vente alors que le marché reste stable à des niveaux élevés