Le mirage des meme coins : les biais comportementaux et l’illusion de contrôle en 2025

- La frénésie des memecoins en 2025 illustre les écueils de la finance comportementale, alimentés par des biais psychologiques et le battage médiatique sur les réseaux sociaux. - L’illusion de contrôle et la mentalité de troupeau mènent à des pertes excessives liées à l’effet de levier, comme observé chez les traders de DOGE et les tokens viraux tels que GoBanga. - La manipulation du marché via le wash trading et la pré-allocation de tokens (par exemple, l’effondrement de 74% de YZY) exploite les biais des investisseurs. - La discipline et les stratégies axées sur les fondamentaux, incluant une tokenomics déflationniste et l’analyse on-chain, offrent une résilience face à la volatilité spéculative.

La frénésie des memecoins de 2025 est devenue un cas d’école en finance comportementale. Alors que des tokens comme Dogecoin (DOGE) et TOTAKEKE ont enregistré des gains astronomiques, leurs trajectoires sont de plus en plus façonnées par des pièges psychologiques plutôt que par des fondamentaux. Les investisseurs particuliers, poussés par le battage médiatique sur les réseaux sociaux et des biais cognitifs, créent une bulle spéculative qui risque de s’effondrer sous son propre poids.

L’illusion de contrôle et la confiance excessive

L’un des biais les plus répandus dans le trading de memecoins est l’illusion de contrôle, où les investisseurs pensent pouvoir prédire ou influencer les résultats sur des marchés fondamentalement imprévisibles. Cela a été évident dans le cas de James Wynn, un trader particulier qui a utilisé à plusieurs reprises un effet de levier de 10x sur DOGE, en supposant qu’il pourrait atteindre son objectif de prix de 0,298 $ en septembre 2025 [1]. Lorsque le prix du token est retombé à 0,22 $ à la fin de l’année, les positions de Wynn ont été liquidées, anéantissant son capital. Les études comportementales montrent que la confiance excessive dans le trading à effet de levier conduit souvent à un optimisme irrationnel, les traders ignorant les risques structurels des modèles à offre infinie et la dépendance aux réseaux sociaux [2].

Effet de troupeau et biais de confirmation

L’effet de troupeau a transformé des plateformes comme Reddit et X en chambres d’écho pour la ferveur spéculative. Par exemple, des tokens comme GoBanga et Useless Coin ont explosé en 2025 malgré l’absence de livres blancs ou d’utilité, portés par des publications virales et des recommandations d’influenceurs [3]. Ce comportement est renforcé par le biais de confirmation, où les investisseurs sélectionnent les informations qui valident leurs positions. Un trader optimiste sur TOTAKEKE pourrait ignorer son offre en circulation de 582 millions ou sa volatilité de 390 % sur 24 heures, préférant se concentrer sur des tweets haussiers de soi-disant « gourous ».

Biais de récence et heuristiques d’ancrage

Le biais de récence déforme encore davantage la prise de décision. Les traders accordent trop d’importance aux gains récents, supposant que les tendances vont se poursuivre. Cela s’est vu lors de la hausse de 41 % en une seule journée de GoPro (GPRO) en juillet 2025, qui ne reposait sur aucun catalyseur fondamental mais a été amplifiée par des plateformes algorithmiques mettant en avant la dynamique à court terme [1]. Parallèlement, les heuristiques d’ancrage poussent les investisseurs à se fixer sur des données de prix récentes, comme le niveau de 0,23 $ de DOGE en août 2025, créant des attentes irréalistes quant à sa valeur future.

Manipulation du marché et effets de contagion

Le marché des memecoins est également truffé de manipulations. Le wash trading et l’inflation des prix basée sur les pools de liquidité (LPI) faussent les signaux, attirant les traders vers des positions surleviérisées. Le token YZY, par exemple, a connu une hausse de 1 400 % en 2025, pour s’effondrer de 74 % lorsque 70 % de son offre s’est révélée pré-allouée à des initiés [2]. Ces tactiques exploitent les biais comportementaux, créant un faux sentiment de légitimité.

Une voie à suivre : discipline et fondamentaux

Pour atténuer les risques, les investisseurs doivent privilégier les fondamentaux au détriment du sentiment. Des tokens comme Arctic Pablo Coin (APC) et MAGACOIN FINANCE (MAGA) démontrent comment des tokenomics structurés — tels que des mécanismes déflationnistes et l’interopérabilité multi-chaînes — peuvent offrir de la résilience [1]. De plus, les analyses on-chain peuvent révéler l’activité des baleines et les risques de liquidité, offrant un contrepoids à la prise de décision émotionnelle [3].

Une étude de 2022 sur les interactions entre Bitcoin et les meme stocks souligne encore la nécessité de la prudence. Si les meme stocks entraînent des transferts de richesse vers Bitcoin, leur volatilité demeure un signal d’alarme pour les investisseurs à long terme [4].

Conclusion

L’essor des memecoins en 2025 est un avertissement sur la finance comportementale en action. En reconnaissant des biais tels que l’illusion de contrôle et l’effet de troupeau, les investisseurs peuvent éviter les pièges du trading spéculatif. À mesure que le marché mûrit, seuls ceux qui adoptent des stratégies disciplinées et se concentrent sur l’utilité — plutôt que sur la viralité — sauront naviguer dans la turbulence à venir.

Source : [1] Meme Coin Volatility vs. Utility-Driven Resilience [2] The Illusion of Control: How Behavioral Biases and Market Manipulation Fuel the Collapse of Leveraged Memecoin Strategies [3] Meme Coins in 2025: Why They're Still Outperforming the Crypto Market [4] Spillovers between Bitcoin and Meme stocks

Avertissement : le contenu de cet article reflète uniquement le point de vue de l'auteur et ne représente en aucun cas la plateforme. Cet article n'est pas destiné à servir de référence pour prendre des décisions d'investissement.

Vous pourriez également aimer

Prévision critique pour Bitcoin en 2026 : un dirigeant de Fidelity prévoit des difficultés sur le marché

Mouvement révolutionnaire : Forward Industries va tokeniser ses actions, libérant un trésor de 6,8 millions de SOL

Percée pour l’euro numérique : la BCE achève des préparatifs techniques cruciaux, révèle Lagarde

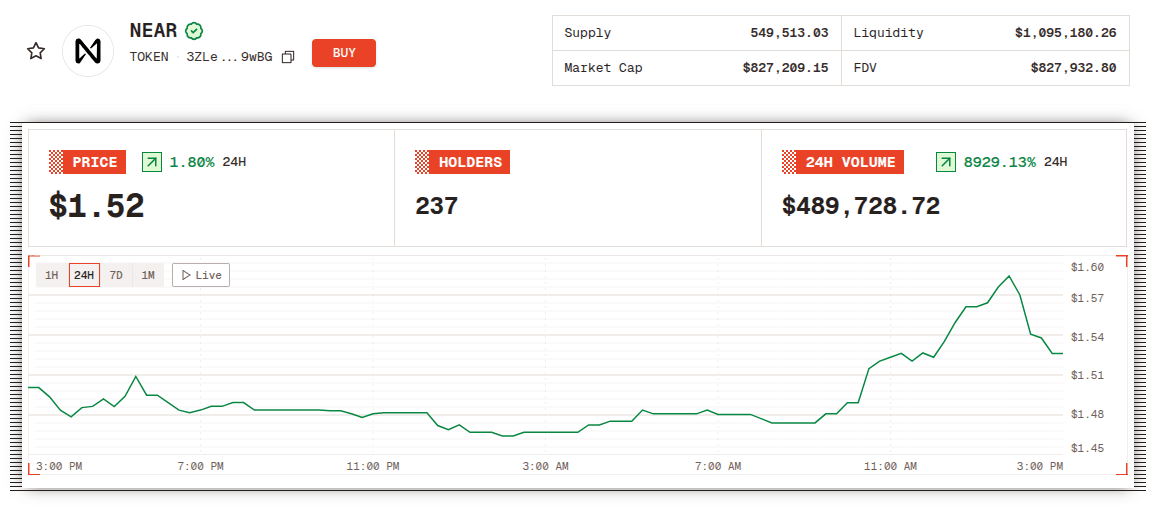

NEAR est désormais disponible sur Solana alors que le post “Attention Is All You Need” devient viral