Changements sur le marché immobilier : les fondamentaux économiques remplacent la spéculation

- Les prix des logements aux États-Unis ont baissé pour le quatrième mois consécutif en juin, l’indice des 20 principales villes reculant de 0,3 % sur un mois et de 2,1 % sur un an, enregistrant ainsi la plus faible croissance depuis 2023. - Ajustée à l’inflation, la croissance réelle des prix est devenue négative, la valeur des logements n’ayant pas suivi l’augmentation annuelle de l’IPC de 2,7 %, indiquant un marché en refroidissement face à l’augmentation de l’inventaire et à des coûts d’emprunt élevés. - Un écart régional est apparu, New York (7,0 %) et Chicago (6,1 %) surperformant les villes du Sun Belt en difficulté comme Tampa (-2,4 %), portées par une dynamique plus solide.

Les prix de l'immobilier aux États-Unis ont continué de baisser pour le quatrième mois consécutif en juin, selon les indices S&P CoreLogic Case-Shiller, signalant un changement du rôle du marché immobilier, passant d’un moteur de création de richesse à un secteur peinant à suivre le rythme de l’inflation. L’indice composite des 20 plus grandes villes a chuté de 0,3 % sur un mois et n’a augmenté que de 2,1 % sur un an, soit la plus faible hausse annuelle depuis juillet 2023. Ajustée à l’inflation, cela signifie que la croissance réelle des prix de l’immobilier est devenue négative au cours de l’année écoulée, alors que l’indice des prix à la consommation a augmenté de 2,7 % sur la même période [1].

Cette tendance reflète un refroidissement plus large du marché immobilier, avec une demande sous-jacente faible malgré la saison traditionnelle d’achats estivale. Les niveaux d’inventaire augmentent depuis 21 mois consécutifs, avec une hausse des annonces immobilières de 25 % par rapport à l’an dernier. Les analystes d’EY-Parthenon prévoient que les prix de l’immobilier pourraient devenir négatifs sur une base annuelle d’ici la fin de l’année en raison de la faiblesse de la demande et de l’augmentation de l’offre [1]. Le marché est également freiné par des coûts d’emprunt élevés et des coûts de construction élevés, ce qui réduit l’activité des promoteurs immobiliers [1].

La divergence géographique est devenue une caractéristique marquante du marché immobilier, certaines grandes villes connaissant des hausses de prix significatives tandis que d’autres enregistrent des baisses. New York, par exemple, a enregistré une hausse annuelle de 7,0 %, la plus élevée parmi toutes les zones métropolitaines suivies. Chicago et Cleveland ont également connu une forte croissance, respectivement de 6,1 % et 4,5 %. En revanche, les villes traditionnelles du Sun Belt comme Phoenix, Tampa et Dallas ont eu du mal, Tampa affichant la pire performance avec une baisse annuelle de 2,4 %. San Diego et San Francisco ont également rejoint les marchés affichant des variations de prix négatives, marquant un changement notable par rapport à leurs années de forte croissance [2].

Ce changement régional semble être motivé par des fondamentaux économiques plus durables, tels que la croissance de l’emploi et l’accessibilité relative. Les centres industriels traditionnels surpassent les villes du Sun Belt, auparavant privilégiées pour leur croissance explosive des prix. Les analystes suggèrent que ce réalignement reflète une trajectoire à long terme plus stable pour le marché immobilier, où l’appréciation est davantage liée aux conditions économiques générales qu’à la spéculation [2].

La transition du marché immobilier d’une période de gains à deux chiffres à une stagnation ajustée à l’inflation est historiquement significative. Pendant la pandémie, la valeur des logements a augmenté à un rythme bien supérieur à l’inflation, créant une richesse substantielle pour les propriétaires. Désormais, avec des prix qui ne suivent plus l’inflation, la valeur réelle de la richesse immobilière a diminué au cours de l’année écoulée [1]. Nicholas Godec de S&P Dow Jones Indices a noté que ce nouvel équilibre pourrait représenter un marché immobilier plus sain à long terme, où l’appréciation est davantage alignée sur des fondamentaux économiques tels que la croissance de l’emploi et les évolutions démographiques plutôt que sur l’activité spéculative [2].

À l’avenir, le marché reste en phase de transition. Bien que les tendances saisonnières d’achat aient apporté quelques hausses temporaires des prix au premier semestre de l’année, la tendance générale reste à la modération. Les analystes prévoient que la croissance annuelle deviendra probablement négative dans les mois à venir, la pression persistante sur la demande et l’augmentation de l’offre empêchant toute hausse des prix. Le marché immobilier n’est plus le moteur de création de richesse qu’il était ces dernières années, mais il pourrait s’aligner sur une trajectoire plus durable et économiquement fondée.

Source :

[1] Housing Market Wealth Decline: Prices Fall Behind Inflation

[2] S&P Cotality Case-Shiller Index: Home Prices Fall for ...

[3] United States Case Shiller Home Price Index YoY

Avertissement : le contenu de cet article reflète uniquement le point de vue de l'auteur et ne représente en aucun cas la plateforme. Cet article n'est pas destiné à servir de référence pour prendre des décisions d'investissement.

Vous pourriez également aimer

Réflexion approfondie : J'ai perdu huit ans de ma vie dans l'industrie des crypto-monnaies

Ces derniers jours, un article intitulé « J'ai perdu huit ans de ma vie dans l'industrie crypto » a suscité plus d'un million de lectures et une large résonance sur Twitter, pointant directement la nature de casino et les tendances nihilistes des cryptomonnaies. ChainCatcher a désormais traduit cet article pour permettre à tous d'échanger et de discuter.

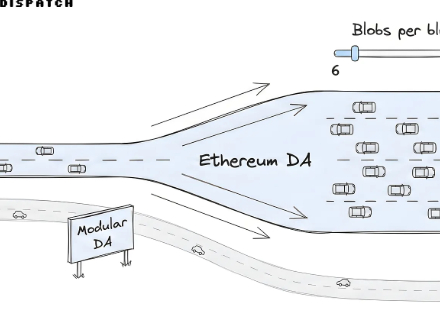

L’« aube du DA » d’Ethereum : comment la mise à niveau Fusaka rend Celestia et Avail « superflus » ?

L'article explore le concept de blockchain modulaire et le processus par lequel Ethereum améliore ses performances grâce à la mise à niveau Fusaka. Il analyse également les défis rencontrés par les couches DA telles que Celestia et les avantages d'Ethereum. Résumé généré par Mars AI. Ce résumé a été produit par le modèle Mars AI, dont l'exactitude et l'exhaustivité sont encore en cours d'amélioration.