Morgan Stanley est optimiste quant à l'objectif de prix de l'or à 3 800 dollars, l'argent pourrait connaître une performance supérieure aux attentes.

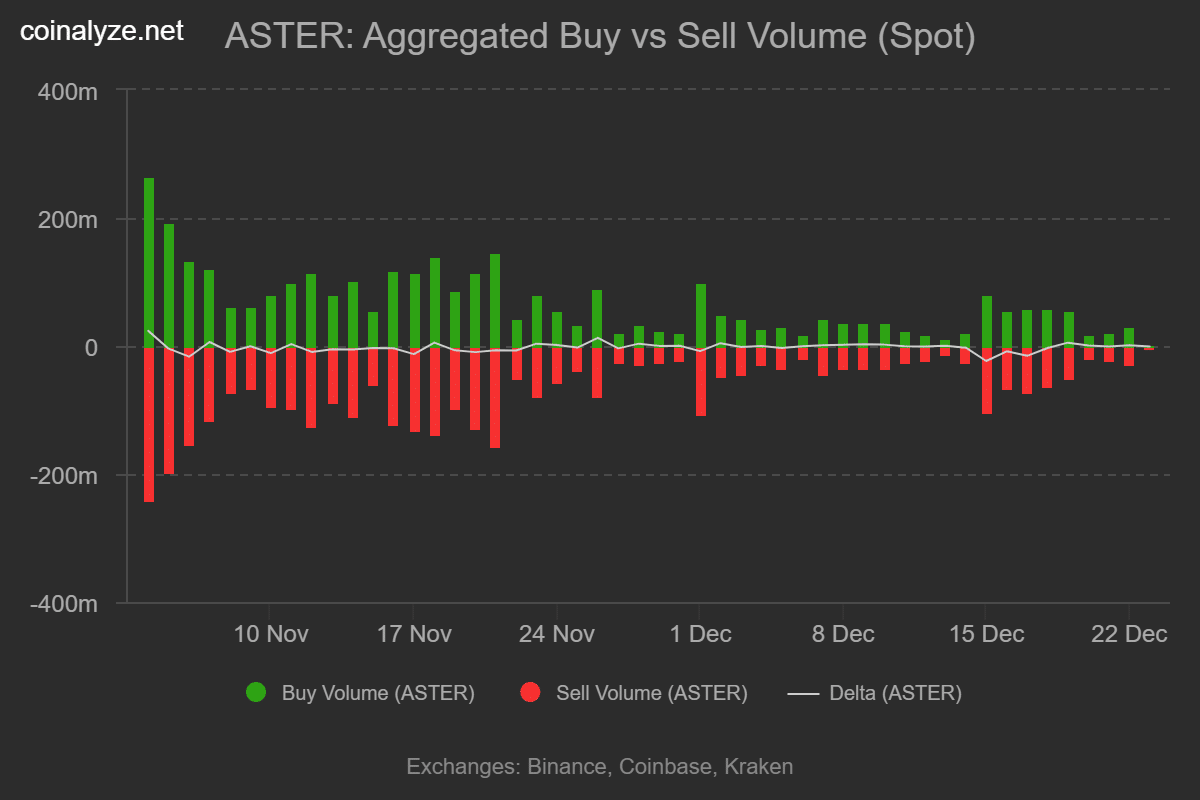

Selon l'application Zhihong Finance APP, le dernier rapport de recherche de Morgan Stanley indique que le marché des métaux précieux connaît actuellement un cycle haussier alimenté par de multiples facteurs favorables, et que les prix de l'or et de l'argent pourraient évoluer différemment dans le contexte du cycle de baisse des taux de la Fed et des changements macroéconomiques. Selon l'analyse du rapport, les données historiques montrent que les métaux précieux enregistrent généralement une hausse significative après une baisse des taux de la Fed — l'or affiche une hausse moyenne de 6 % (jusqu'à 14 %) dans les 60 jours suivant la baisse des taux, tandis que l'argent augmente en moyenne de 4 % sur la même période. Cette tendance offre une référence importante pour le marché actuel.

Figure 1

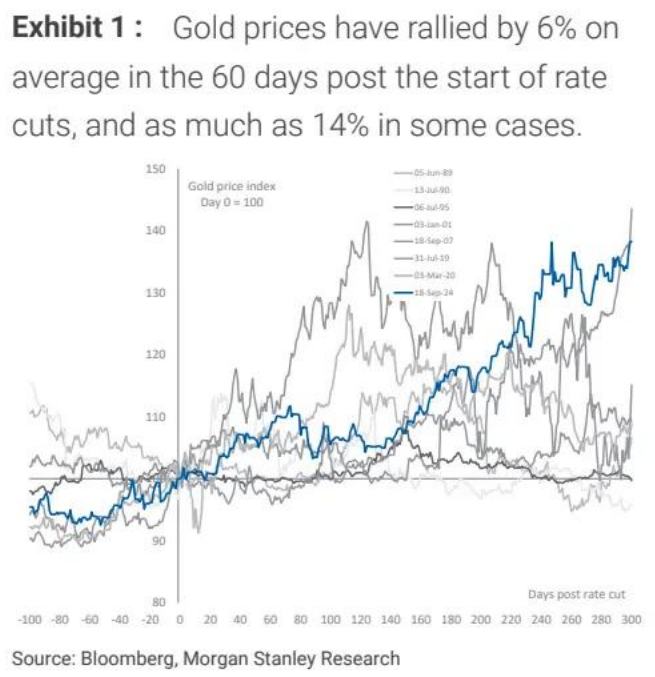

Du côté de la demande, les ETF or mondiaux ont déjà augmenté leurs avoirs d'environ 440 tonnes cette année, inversant la tendance de sorties nettes des quatre années précédentes, ce qui montre un regain d'intérêt des capitaux institutionnels pour l'or ; les avoirs en ETF argent ont augmenté de 127 millions d'onces sur la même période, mais le rapport met en garde contre le risque que des transactions spéculatives puissent entraîner une surévaluation des prix.

Figure 2

Il est à noter que les données sur les importations d'or de l'Inde pour juillet montrent déjà des signes d'amélioration. Bien que la demande de bijoux au deuxième trimestre ait atteint son niveau le plus bas depuis le troisième trimestre 2020, les attentes d'une augmentation du pouvoir d'achat due à la réforme de la taxe sur les biens et services (GST) locale pourraient préparer le terrain pour une reprise de la demande à l'avenir.

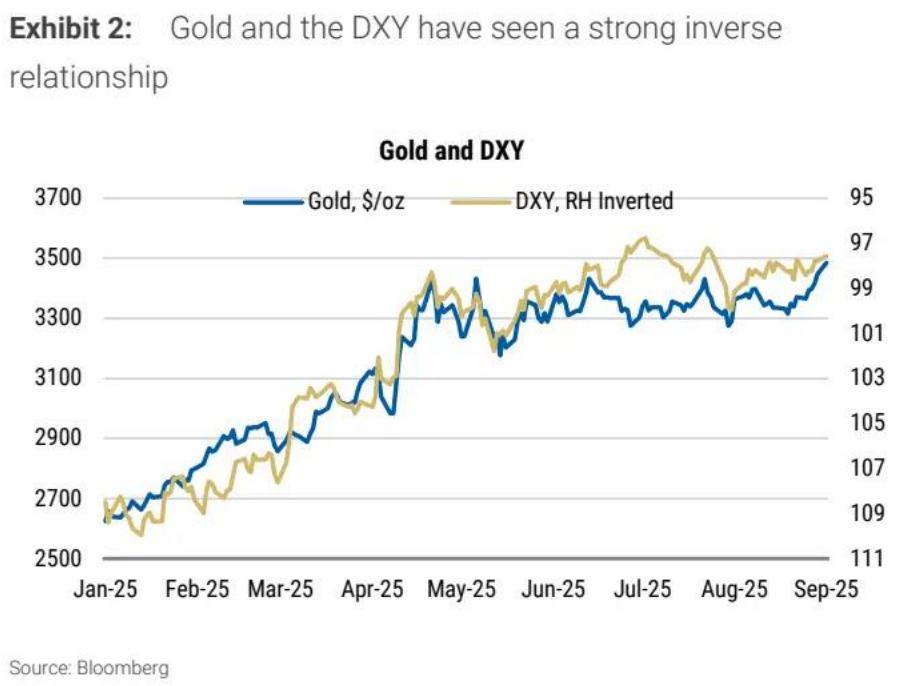

En ce qui concerne les prévisions de prix, Morgan Stanley fixe l'objectif de prix de l'or à la fin de l'année à 3 800 dollars l'once, les principaux moteurs étant les suivants : la poursuite du cycle de baisse des taux de la Fed, une possible nouvelle faiblesse de l'indice du dollar (DXY), et une reprise potentielle de la consommation de bijoux sur les marchés émergents.

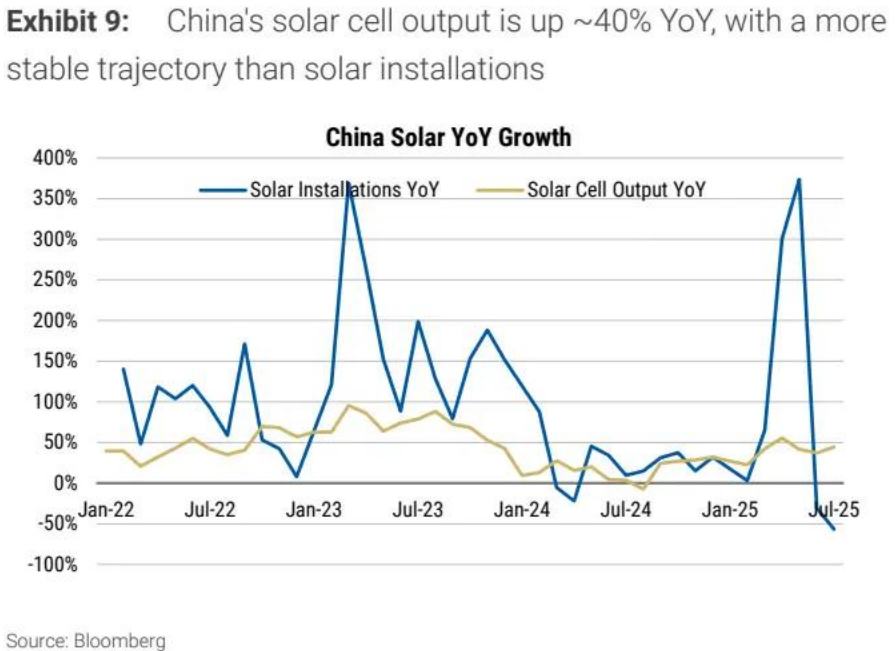

Pour l'argent, bien que les analystes restent prudents (objectif de prix à 40,9 dollars l'once), la contradiction entre la production stable de panneaux solaires et une contraction de 7 % de l'offre minière mexicaine en glissement annuel suggère que le prix de l'argent pourrait dépasser les attentes à la hausse.

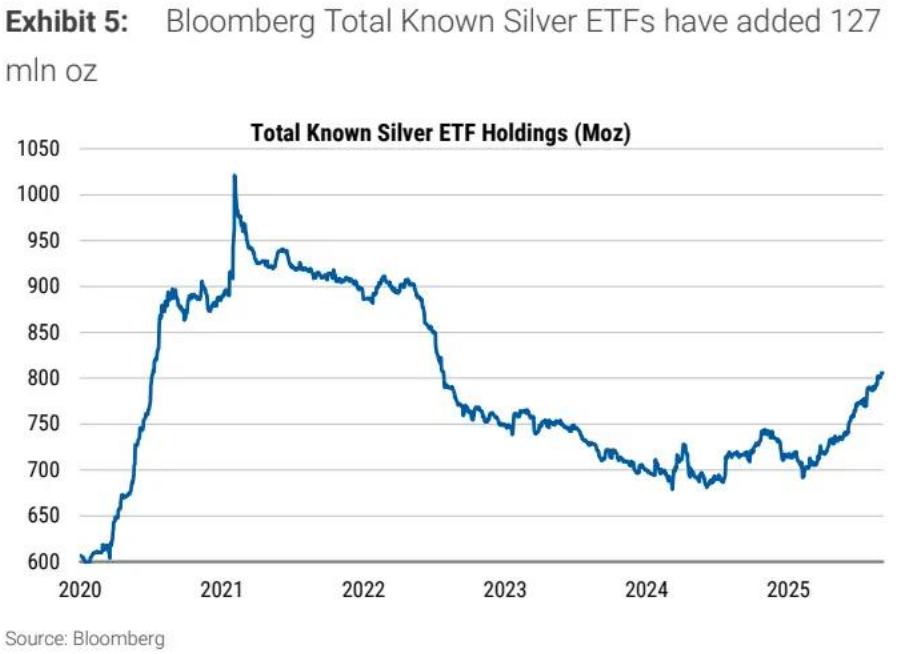

Figure 3

Le rapport souligne en particulier que la forte corrélation négative entre l'or et le dollar reste une logique clé de fixation des prix. Si la tendance à la dépréciation de l'indice du dollar se poursuit, cela profitera directement aux métaux précieux libellés en dollars.

Figure 4

Cependant, le rapport met également en garde contre les risques : bien que la réforme de la GST en Inde ne profite pas directement à l'or et à l'argent, d'autres allégements fiscaux pourraient indirectement accroître le pouvoir d'achat des ménages ; par ailleurs, les relations d'affaires entre Morgan Stanley et les entreprises concernées doivent également être prises en compte par les investisseurs dans leur prise de décision.

Dans l'ensemble, le rapport estime que les propriétés de valeur refuge et de couverture contre l'inflation de l'or pendant le cycle de baisse des taux soutiendront la hausse de son prix, tandis que l'argent devra trouver un équilibre entre la demande industrielle et la spéculation. Les investisseurs doivent suivre de près les politiques de la Fed, l'évolution du dollar et les signes de reprise de la consommation sur le marché indien afin de saisir les opportunités structurelles du marché des métaux précieux.

Avertissement : le contenu de cet article reflète uniquement le point de vue de l'auteur et ne représente en aucun cas la plateforme. Cet article n'est pas destiné à servir de référence pour prendre des décisions d'investissement.

Vous pourriez également aimer

Le bitcoin stagne sous les 90 000 $ alors que les traders surveillent le support à 86 000 $, selon Michaël van de Poppe

L’assistant IA Alexa+ d’Amazon fonctionne désormais avec Angi, Expedia, Square et Yelp

Aster DEX rachète pour 140 millions de dollars de tokens, mais les prix stagnent – pourquoi ?