La SEC américaine commence à s’attaquer aux sociétés de trésorerie crypto, la narration autour de DAT va-t-elle continuer ?

DAT appuie sur le frein, à quoi les investisseurs doivent-ils prêter attention ?

Le 24 septembre, la Securities and Exchange Commission (SEC) des États-Unis et la Financial Industry Regulatory Authority (Finra) ont annoncé conjointement qu'elles allaient enquêter sur plus de 200 sociétés cotées ayant annoncé des plans de crypto treasury, invoquant le fait que ces sociétés avaient généralement connu des « fluctuations anormales du cours de l'action » à la veille de la publication de ces informations.

Depuis que MicroStrategy a été la première à intégrer le bitcoin dans son bilan, le « crypto treasury » est devenu une sorte d’« alchimie financière » sensationnelle sur le marché boursier américain — des sociétés émergentes comme Bitmine ou SharpLink ont vu leur cours s’envoler de plusieurs dizaines de fois suite à des opérations similaires. Selon les données publiées par Architect Partners, depuis 2025, 212 nouvelles entreprises ont annoncé vouloir lever environ 102 milliards de dollars pour acheter des actifs cryptographiques majeurs tels que BTC, ETH, etc.

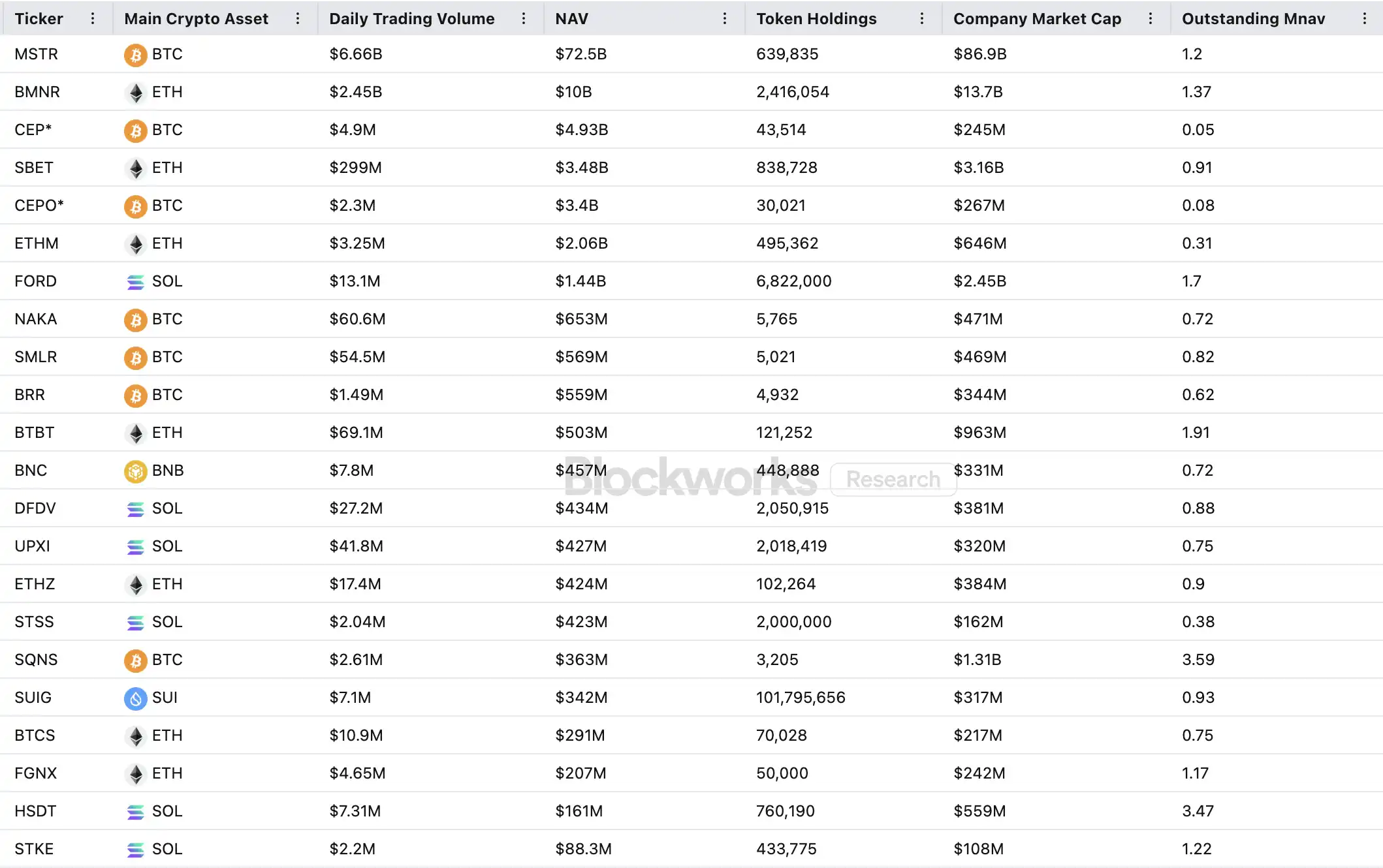

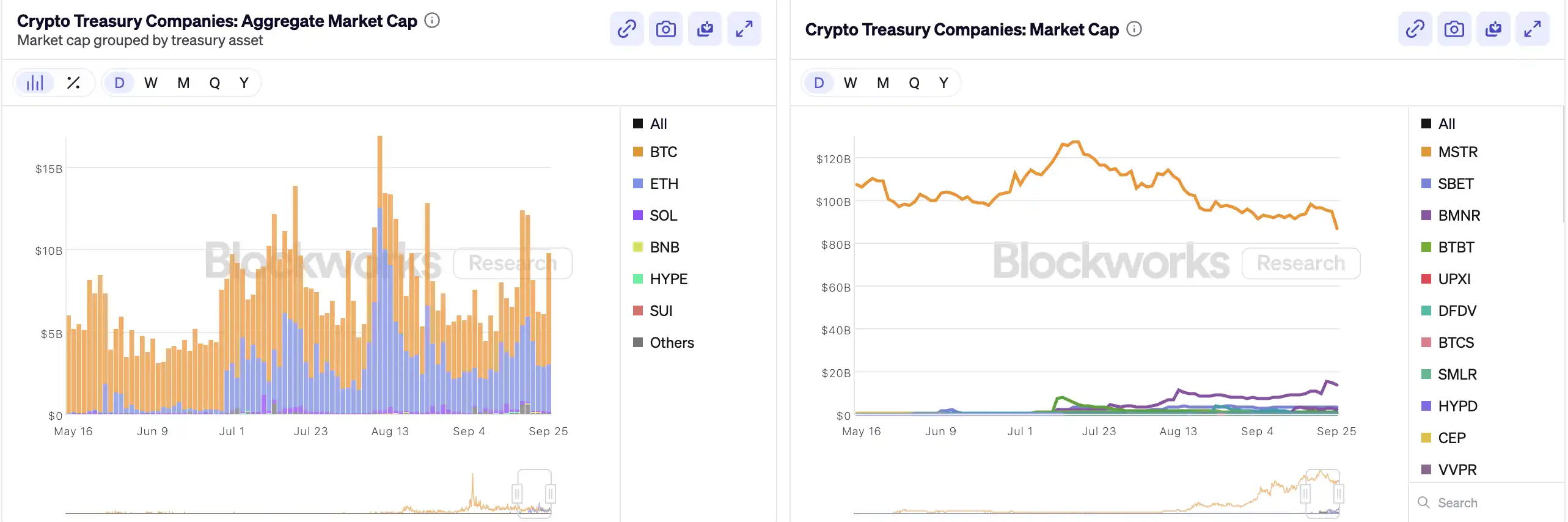

Cependant, cette frénésie de capitaux, tout en faisant grimper les prix, a également suscité de nombreuses interrogations. Le mNAV (rapport entre la capitalisation boursière et la valeur nette comptable) de MSTR est passé de 1,6 à 1,2 en un mois, et pour les vingt premières sociétés de crypto treasury, les deux tiers ont un mNAV inférieur à 1. Les doutes concernant la bulle d’actifs, le délit d’initié, etc. ne cessent de croître, et cette nouvelle tendance d’allocation d’actifs fait face à des défis réglementaires sans précédent.

Comment fonctionne le flywheel des sociétés de crypto treasury

Le flywheel de financement des sociétés de treasury repose sur le mécanisme du mNAV, qui est essentiellement une logique réflexive permettant à ces sociétés de disposer d’une capacité d’« ammunition illimitée » en période de marché haussier. Le mNAV désigne le ratio de la valeur nette d’actif de marché, calculé comme la capitalisation boursière (P) divisée par la valeur nette d’actif par action (NAV). Dans le contexte des sociétés de stratégie treasury, la NAV fait référence à la valeur des actifs numériques détenus.

Lorsque le prix de l’action P est supérieur à la NAV par action (c’est-à-dire mNAV > 1), la société peut continuer à lever des fonds et réinvestir ces fonds dans des actifs numériques. Chaque émission supplémentaire et achat augmente la détention par action et la valeur comptable, renforçant ainsi la confiance du marché dans le récit de l’entreprise et faisant grimper le cours de l’action. Ainsi, une boucle de rétroaction positive se met en place : hausse du mNAV → émission de nouvelles actions → achat d’actifs numériques → augmentation de la détention par action → confiance accrue du marché → nouvelle hausse du cours. C’est grâce à ce mécanisme que MicroStrategy a pu continuer à lever des fonds pour acheter du bitcoin ces dernières années sans diluer excessivement ses actions.

Une fois que le cours de l’action et la liquidité atteignent un niveau suffisamment élevé, la société peut débloquer tout un ensemble de mécanismes d’entrée de capitaux institutionnels : elle peut émettre de la dette, des obligations convertibles, des actions privilégiées et d’autres instruments de financement, transformant le récit du marché en actifs comptables, ce qui fait à nouveau monter le cours de l’action et alimente le flywheel. Au fond, ce jeu repose sur une résonance complexe entre le cours de l’action, le storytelling et la structure du capital.

Cependant, le mNAV est une arme à double tranchant. Une prime peut refléter une grande confiance du marché, mais aussi n’être que pure spéculation. Dès que le mNAV converge vers 1 ou passe en dessous, le marché passe d’une « logique d’accroissement » à une « logique de dilution ». Si, à ce moment-là, le prix du token baisse, le flywheel passe d’une boucle positive à une boucle de rétroaction négative, entraînant une double chute de la capitalisation et de la confiance. De plus, le financement des sociétés de stratégie treasury repose aussi sur la prime du flywheel mNAV ; si le mNAV reste durablement en décote, la capacité d’émission est bloquée, et les sociétés de petite ou moyenne capitalisation déjà en stagnation ou proches de la radiation verront leur modèle s’effondrer instantanément. En théorie, lorsque le mNAV < 1, la meilleure option pour la société est de vendre ses positions pour racheter ses propres actions afin de rétablir l’équilibre, mais il ne faut pas généraliser : une société en décote peut aussi signifier que sa valeur est sous-estimée.

Lors du bear market de 2022, même lorsque le mNAV de MicroStrategy est passé sous 1, la société n’a pas choisi de vendre ses bitcoins pour racheter ses actions, mais a préféré restructurer sa dette pour conserver tous ses bitcoins. Cette logique de « tenir coûte que coûte » découle de la vision quasi religieuse de Saylor envers BTC, qu’il considère comme un actif de garantie central « à ne jamais vendre ». Mais ce chemin n’est pas reproductible pour toutes les sociétés de treasury. La plupart des sociétés de treasury sur altcoins manquent d’activité principale stable, et leur transformation en « sociétés d’achat de tokens » n’est qu’un moyen de survie, sans conviction profonde. Si l’environnement de marché se détériore, elles sont plus susceptibles de vendre pour limiter les pertes ou prendre des bénéfices, ce qui peut provoquer un effet domino.

À lire également : « Première vente de tokens, radiation, les sociétés crypto ne sont plus des licornes du secteur »

Le délit d’initié existe-t-il ?

SharpLink Gaming est l’un des premiers cas à avoir secoué le marché lors de cette vague de « crypto treasury ». Le 27 mai, la société a annoncé qu’elle allait augmenter ses réserves d’ethereum jusqu’à 425 millions de dollars ; le jour de l’annonce, le cours de l’action a grimpé jusqu’à 52 dollars. Pourtant, fait étrange, dès le 22 mai, le volume d’échanges de l’action avait déjà fortement augmenté, le cours passant de 2,7 à 7 dollars, alors que la société n’avait encore publié aucun communiqué ni informé la SEC.

Ce phénomène de « cours qui anticipe l’annonce » n’est pas isolé. MEI Pharma a annoncé le 18 juillet le lancement d’une stratégie de crypto treasury litecoin de 100 millions de dollars, mais le cours avait déjà doublé en quatre jours avant l’annonce, passant de 2,7 à 4,4 dollars. La société n’a pas soumis de mise à jour majeure ni publié de communiqué, et son porte-parole a refusé de commenter.

Des situations similaires sont également survenues chez Mill City Ventures, Kindly MD, Empery Digital, Fundamental Global et 180 Life Sciences Corp, qui ont toutes connu des fluctuations de cours anormales avant l’annonce de leur plan de crypto treasury. La question de fuites d’informations et de transactions anticipées a déjà attiré l’attention des régulateurs.

Le récit DAT va-t-il s’effondrer ?

Arthur Hayes, conseiller d’Upexi, le « MicroStrategy de Solana », souligne que le crypto treasury est devenu le nouveau récit du monde de la finance d’entreprise traditionnelle. Selon lui, cette tendance va continuer à se développer sur plusieurs segments d’actifs majeurs. Cependant, il faut garder à l’esprit qu’il n’y aura au final qu’un ou deux gagnants par blockchain.

Dans le même temps, l’effet de concentration s’accélère. Bien que plus de 200 sociétés aient annoncé une stratégie de crypto treasury en 2025, couvrant BTC, ETH, SOL, BNB, TRX et d’autres blockchains, les capitaux et les valorisations se concentrent rapidement sur un très petit nombre de sociétés et d’actifs — les crypto treasuries BTC et ETH occupent la majeure partie du marché des sociétés DAT. Pour chaque catégorie d’actifs, une à deux sociétés seulement peuvent vraiment émerger : MicroStrategy pour le BTC, Bitmine pour l’ETH, Upexi peut-être pour le SOL, les autres projets peinant à atteindre une taille critique.

Comme l’a démontré Michael Saylor, il existe de nombreux gestionnaires de fonds institutionnels souhaitant s’exposer au risque bitcoin, mais qui ne peuvent pas acheter directement du BTC ni détenir d’ETF — en revanche, ils peuvent acheter des actions MSTR. Si vous parvenez à faire entrer une société détenant des actifs cryptographiques dans leur « panier conforme », ces fonds sont prêts à payer 2, 3, voire 10 dollars pour un actif qui n’en vaut que 1 au bilan. Ce n’est pas de l’irrationalité, c’est de l’arbitrage réglementaire.

Dans la seconde moitié du cycle, de nouveaux émetteurs continueront d’apparaître, recourant à des instruments financiers d’entreprise toujours plus agressifs pour rechercher une plus grande élasticité du cours. Lorsque les prix baisseront, ces pratiques se retourneront contre eux. Arthur Hayes estime que ce cycle verra un accident majeur de type FTX dans le secteur DAT. À ce moment-là, ces sociétés feront faillite, leurs actions ou obligations pourraient subir de fortes décotes, provoquant une grande volatilité sur le marché.

Les régulateurs ont également pris conscience de ce risque structurel. Début septembre, le Nasdaq a proposé de renforcer l’examen des sociétés DAT ; aujourd’hui, la SEC et la FINRA lancent une enquête conjointe sur le délit d’initié. Ces mesures visent à réduire l’espace pour les délits d’initié, à relever les seuils d’émission et à compliquer le financement, limitant ainsi la marge de manœuvre des nouveaux entrants DAT. Pour le marché, cela signifie que les « faux leaders » seront éliminés plus rapidement, tandis que les véritables leaders survivront et pourraient même se renforcer grâce au récit.

Conclusion

Le récit du crypto treasury perdure, mais les seuils d’entrée augmentent, la régulation se renforce et la bulle se purge en parallèle. Pour les investisseurs, il est essentiel de comprendre la logique et les voies d’arbitrage derrière la structure financière, tout en restant constamment vigilants face à l’accumulation de risques derrière le récit — cette « alchimie on-chain » ne pourra pas se répéter indéfiniment : à la fin, seuls les gagnants resteront, les perdants quitteront la scène.

Avertissement : le contenu de cet article reflète uniquement le point de vue de l'auteur et ne représente en aucun cas la plateforme. Cet article n'est pas destiné à servir de référence pour prendre des décisions d'investissement.

Vous pourriez également aimer

TaskOn propose des services en marque blanche et un mode CEX dans sa dernière mise à jour

Prévision du prix de Cardano 2026 : DeepSnitch AI montre un potentiel de rallye de 400 % alors que le Ghana légalise le trading de crypto