La SEC commence-t-elle à sévir contre les sociétés de trésorerie crypto ? Le récit DAT continue-t-il ?

Lorsque DAT freine, à quoi les investisseurs doivent-ils prêter attention ?

Le 24 septembre, la Securities and Exchange Commission (SEC) des États-Unis et la Financial Industry Regulatory Authority (Finra) ont annoncé conjointement qu'elles allaient enquêter sur plus de 200 sociétés cotées qui avaient précédemment annoncé un plan de trésorerie crypto. La raison de cette enquête est que ces sociétés ont connu des « fluctuations anormales du cours de l'action » à la veille des annonces concernées.

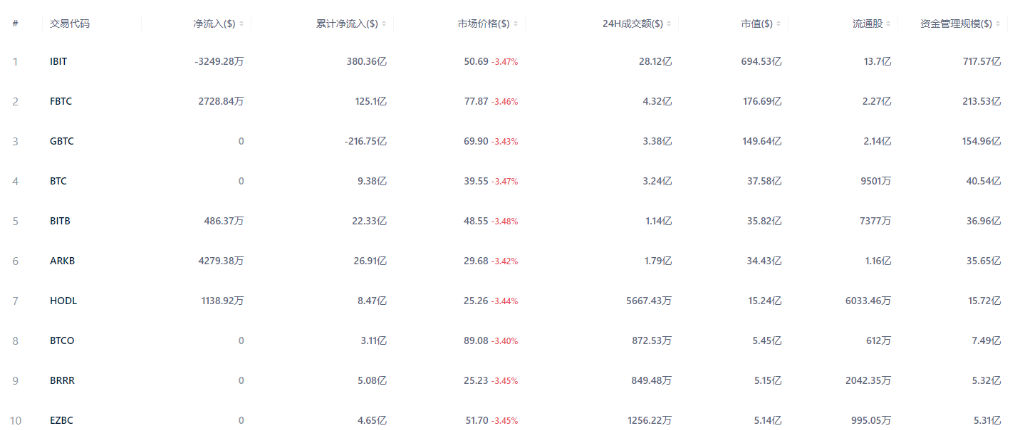

Depuis que MicroStrategy a été la première à inclure Bitcoin dans son bilan, la « Crypto Treasury » est devenue une sorte d’« alchimie financière » sensationnelle sur le marché boursier américain — les actions de nouveaux venus comme Bitmine et SharpLink ont grimpé de plusieurs dizaines de fois grâce à des opérations similaires. Selon les données publiées par Architect Partners, depuis 2025, 212 nouvelles entreprises ont annoncé des plans visant à lever environ 102 milliards de dollars pour acheter des crypto-actifs majeurs tels que BTC et ETH.

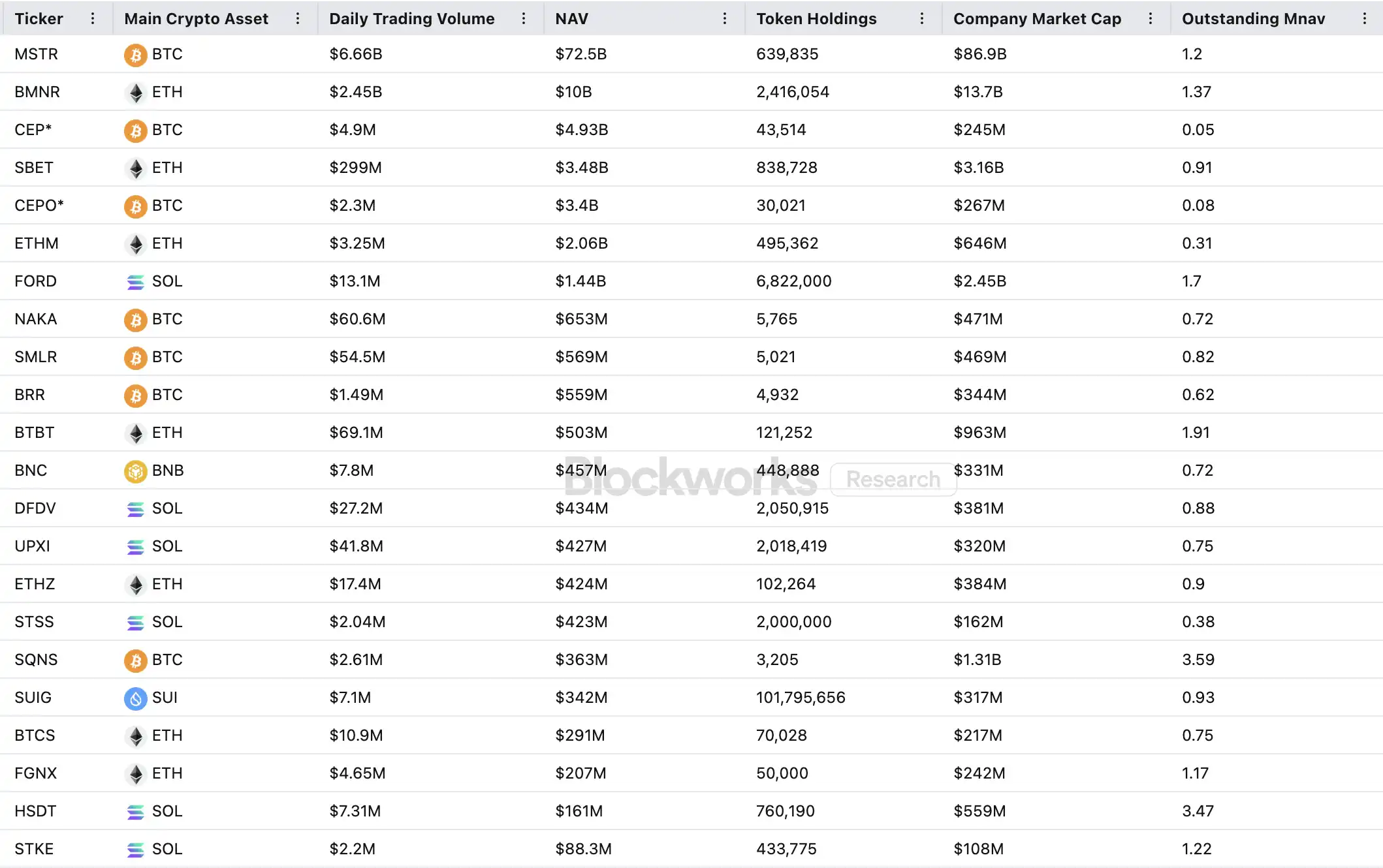

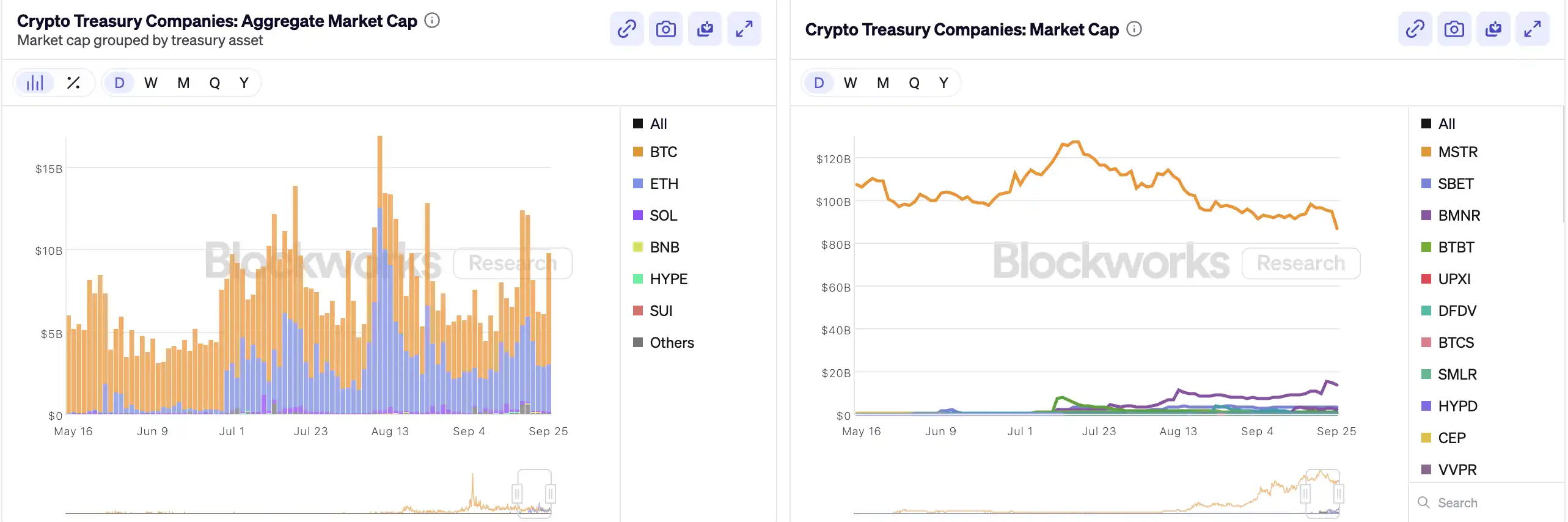

Cependant, cette frénésie de capitaux, tout en faisant grimper les prix, a également suscité une surveillance généralisée. Le mNAV (ratio valeur de marché/valeur nette d’actif) de MSTR est passé de 1,6 à 1,2 en un mois, et les mNAV des vingt premières entreprises de trésorerie crypto sont même inférieurs aux deux tiers de 1. Des questions sur la bulle d’actifs, le délit d’initié, et d’autres préoccupations ont émergé, et cette nouvelle tendance d’allocation d’actifs fait face à des défis réglementaires sans précédent.

Comment fonctionne le flywheel des sociétés de trésorerie crypto

Le flywheel de financement des sociétés de trésorerie repose sur le mécanisme du mNAV, qui est essentiellement une logique réflexive permettant aux sociétés de trésorerie de disposer de « munitions infinies » en marché haussier. Le mNAV fait référence au ratio valeur de marché/valeur nette d’actif, calculé comme la valeur de marché de la société (P) par rapport à sa valeur nette d’actif (NAV) par action. Dans le contexte des sociétés à politique de trésorerie, la NAV désigne la valeur des actifs numériques qu’elles détiennent.

Lorsque le cours de l’action P est supérieur à la valeur nette d’actif par action NAV (c’est-à-dire mNAV> 1), la société peut continuer à lever des fonds et réinvestir les fonds levés dans des actifs numériques. Chaque émission supplémentaire pour acheter renforce la détention par action et la valeur comptable, renforçant ainsi la confiance du marché dans le récit de la société et faisant grimper le cours de l’action. Ainsi, une boucle de rétroaction positive en circuit fermé se met en place : le mNAV augmente → émission de financement → achat d’actifs numériques → augmentation de la détention par action → confiance accrue du marché → nouvelle hausse du cours de l’action. C’est grâce à ce mécanisme que MicroStrategy a pu financer continuellement l’achat de Bitcoin ces dernières années sans diluer fortement ses actions.

Une fois que le cours de l’action et la liquidité sont suffisamment élevés, la société peut débloquer une gamme de mécanismes de financement institutionnels : émission de dettes, obligations convertibles, actions privilégiées et autres instruments de financement, transformant le récit du marché en actifs inscrits au bilan, puis faisant à nouveau grimper le cours de l’action, créant ainsi un flywheel. L’essence de ce jeu réside dans la résonance complexe entre le cours de l’action, le récit et la structure du capital.

Cependant, le mNAV est une arme à double tranchant. La prime peut représenter un haut niveau de confiance du marché, mais elle peut aussi n’être que de la spéculation. Une fois que le mNAV converge vers 1 ou passe en dessous, le marché passe de la « logique d’épaississement » à la « logique de dilution ». Si le prix du token chute à ce moment-là, le flywheel passe d’une rotation positive à une boucle de rétroaction négative, provoquant une double chute de la capitalisation boursière et de la confiance. De plus, le financement des sociétés à stratégie de trésorerie repose également sur le flywheel de la prime du mNAV. Lorsque le mNAV reste longtemps en décote, l’espace d’émission est verrouillé, et l’activité des sociétés coquilles de petite et moyenne capitalisation déjà en stagnation ou au bord de la radiation sera complètement renversée, et l’effet flywheel établi s’effondrera instantanément. En théorie, lorsque mNAV < 1, le choix le plus raisonnable pour la société est de vendre ses avoirs pour racheter des actions et rétablir l’équilibre, mais il ne faut pas généraliser, car les sociétés en décote peuvent aussi représenter des actifs sous-évalués.

Lors du marché baissier de 2022, même lorsque le mNAV de MicroStrategy est brièvement passé sous 1, la société n’a pas choisi de vendre des coins pour racheter, mais a au contraire persévéré à conserver tout son Bitcoin via une restructuration de la dette. Cette logique de « holding to the death » provient de la vision fondée sur la foi de Saylor concernant BTC, le considérant comme un actif de garantie central qui « ne sera jamais vendu ». Cependant, cette voie n’est pas reproductible pour toutes les sociétés de trésorerie. La plupart des actions de trésorerie altcoin manquent elles-mêmes d’activités principales stables, et la transition vers une « société acheteuse de coins » n’est qu’une tactique de survie, sans la bénédiction de la foi. Dès que l’environnement de marché se détériore, elles sont plus susceptibles de vendre pour couper les pertes ou prendre des bénéfices, déclenchant une ruée.

Lecture associée : "Première vente de coins, radiation, les actions crypto ne sont plus des Pixius de la cryptomonnaie"

Le délit d’initié existe-t-il ?

SharpLink Gaming a été l’un des premiers cas à provoquer des turbulences sur le marché dans cette « frénésie de trésorerie crypto ». Le 27 mai, la société a annoncé qu’elle détiendrait jusqu’à 425 millions de dollars d’Ethereum comme actif de réserve. Le jour de l’annonce, le cours de l’action a brièvement grimpé à 52 dollars. Cependant, ce qui est étrange, c’est qu’au 22 mai déjà, le volume d’échanges de l’action avait fortement augmenté, et le prix était passé de 2,7 à 7 dollars, alors que la société n’avait encore publié aucune annonce ni communiqué d’information à la SEC.

Ce phénomène « information non publiée, cours de l’action en avance » n’est pas unique. MEI Pharma a annoncé le lancement d’une stratégie de trésorerie Litecoin de 100 millions de dollars le 18 juillet, mais pendant quatre jours consécutifs avant l’annonce, le prix est passé de 2,7 à 4,4 dollars, soit presque le double. La société n’a soumis aucune mise à jour majeure, n’a pas publié de communiqué de presse, et son porte-parole a refusé de commenter.

Une situation similaire s’est également produite dans des sociétés telles que Mill City Ventures, Kindly MD, Empery Digital, Fundamental Global et 180 Life Sciences Corp, qui ont toutes connu des degrés divers de volatilité anormale des transactions avant d’annoncer leurs stratégies de trésorerie crypto. Les fuites potentielles d’informations et les activités de trading anticipées ont suscité des inquiétudes réglementaires.

Le récit DAT va-t-il s’effondrer ?

La « Corporate Treasury » est devenue un nouveau récit dans le monde de la finance d’entreprise traditionnelle, comme l’a souligné Arthur Hayes, conseiller de la « Solana Microstrategy » d’Upexi. Il estime que cette tendance continuera d’évoluer sur plusieurs segments d’actifs majeurs. Cependant, il faut être clair : sur chaque chaîne, seuls un ou deux gagnants peuvent finalement émerger.

Simultanément, l’effet winner-takes-all s’accélère. Alors que plus de 200 entreprises ont déjà annoncé des stratégies de trésorerie crypto couvrant diverses chaînes telles que BTC, ETH, SOL, BNB, TRX, etc., les fonds et les valorisations se concentrent rapidement vers un très petit nombre de sociétés et d’actifs — BTC Treasury et ETH Treasury dominent le paysage des sociétés DAT. Dans chaque catégorie d’actifs, seules une ou deux sociétés peuvent réellement émerger comme gagnantes. MicroStrategy domine la piste BTC, Bitmine domine la piste ETH, et peut-être qu’Upexi domine la piste SOL, tandis que les autres projets peinent à atteindre une échelle compétitive.

Comme l’a validé Michael Saylor, il existe de nombreux gestionnaires de fonds institutionnels sur le marché qui cherchent à s’exposer à Bitcoin mais ne peuvent pas acheter directement du BTC ni détenir des ETF — ils peuvent cependant acheter des actions MSTR. Si vous pouvez emballer une société détenant des actifs crypto dans leur « panier de conformité », ces fonds sont prêts à acheter un actif qui vaut seulement 1 dollar au bilan pour 2, 3, voire 10 dollars. Ce n’est pas irrationnel ; c’est de l’arbitrage institutionnel.

Dans la seconde partie du cycle, de nouveaux émetteurs continueront d’apparaître sur le marché, recourant à des outils financiers d’entreprise plus agressifs pour rechercher une plus grande élasticité du cours de l’action. Lorsque les prix baisseront, ces pratiques se retourneront contre eux. Arthur Hayes prédit que ce cycle verra un événement DAT majeur similaire à l’effondrement de FTX. À ce moment-là, ces sociétés subiront des revers, et leurs actions ou obligations pourraient connaître des décotes substantielles, entraînant d’importantes turbulences sur le marché.

Les régulateurs ont également pris note de ce risque structurel. Début septembre, le Nasdaq a proposé de renforcer l’examen des sociétés DAT ; aujourd’hui, la SEC et la FINRA ont conjointement lancé une enquête sur leurs délits d’initiés. Ces actions réglementaires visent à réduire l’espace d’initié, à augmenter le seuil d’émission et la difficulté de financement, réduisant ainsi l’espace de manipulation des sociétés DAT émergentes. Pour le marché, cela signifie que les « faux leaders » seront éliminés plus rapidement, tandis que les véritables sociétés leaders continueront à survivre et même à croître grâce aux récits.

Résumé

Le récit de la trésorerie crypto est toujours en cours, mais à mesure que le seuil s’élève, que la réglementation se resserre et que la bulle se dissipe, ces phénomènes se produiront simultanément. Pour les investisseurs, il ne s’agit pas seulement de comprendre la logique derrière la structure financière et les chemins d’arbitrage, mais aussi de rester constamment vigilants quant à l’accumulation de risques derrière le récit — cette « alchimie on-chain » ne pourra finalement pas se jouer à l’infini, le gagnant raflant tout et le perdant quittant la scène.

Avertissement : le contenu de cet article reflète uniquement le point de vue de l'auteur et ne représente en aucun cas la plateforme. Cet article n'est pas destiné à servir de référence pour prendre des décisions d'investissement.

Vous pourriez également aimer

Bulletin du matin | Nasdaq NCT annonce l'acquisition stratégique de Starks Network ; AllScale termine un tour de financement d'amorçage de 5 millions de dollars ; la part publique du token WET s'est de nouveau vendue instantanément

Aperçu des événements importants du marché du 8 décembre.

En vogue

PlusBulletin du matin | Nasdaq NCT annonce l'acquisition stratégique de Starks Network ; AllScale termine un tour de financement d'amorçage de 5 millions de dollars ; la part publique du token WET s'est de nouveau vendue instantanément

Le rêve de Bitcoin à 100 000 s’effondre ? Le marché plongé dans la confusion en cette fin d’année