Arthur Hayes : Comment le dollar américain et le yuan chinois tuent-ils le cycle du bitcoin ?

Auteur : Arthur Hayes

Titre original : Long Live the King!

Traduction et compilation : BitpushNews

Comment la société arbitre-t-elle la rareté, étant donné que l’humanité n’a pas encore atteint l’utopie post-rareté de la science-fiction ? Une énergie infiniment abondante ne nous permet pas de consommer ce que nous voulons, quand nous le voulons, et cela n’a pas éliminé le besoin de cette structure démoniaque appelée argent pour répartir les ressources rares.

L’argent, combiné au marché, a produit le meilleur outil pour informer la société sur ce qu’il faut produire, en quelle quantité, et qui devrait en bénéficier.

Le prix de marché d’une marchandise arbitre la rareté. Ainsi, le prix de l’argent et sa quantité sont les deux variables les plus importantes dans toute société. En fausser une ou les deux conduit à un dysfonctionnement social. Chaque « isme » économique propose une théorie qui rabaisse ou glorifie le marché, et inclut une certaine dose de manipulation monétaire.

Bien que le marché libre soit le moyen parfait d’arbitrer la rareté, cela ne signifie pas que donner plus de liberté au marché conduit à un progrès linéaire vers le Valhalla économique. Les peuples souhaitent atténuer les fluctuations économiques en régulant les marchés et l’argent. C’est le but premier du gouvernement. Le gouvernement fournit les biens et services que le peuple préfère laisser sous contrôle collectif. Ou bien il restreint le marché pour éviter des conséquences immorales comme l’esclavage humain. Avec ces pouvoirs, le gouvernement doit exercer un certain contrôle sur le prix et la quantité de l’argent. Parfois, le gouvernement est bienveillant, d’autres fois, il est un dictateur monétaire despotique. Parce que le gouvernement a légalement le droit de tuer ses citoyens pour punir les infractions, il peut imposer l’utilisation d’un type d’argent. Cela entraîne de bonnes et de mauvaises conséquences.

Tous les gouvernements, quelle que soit la théorie de gouvernance qui les guide, finissent inévitablement par dévaluer leur masse monétaire en cherchant à atteindre la société post-rareté. Atteindre la post-rareté ne viendra pas d’une manière intelligente d’imprimer de l’argent, mais nécessitera une compréhension plus profonde de l’univers physique et la capacité de manipuler cette structure à notre avantage.

Cependant, un politicien ne peut pas attendre des décennies ou des siècles pour une révolution scientifique. Ainsi, le remède temporaire du peuple face à un univers fluctuant et incertain est toujours d’imprimer plus d’argent.

Bien que le gouvernement soit puissant, le peuple trouve toujours des moyens de préserver sa souveraineté. Dans de nombreuses cultures ayant connu des siècles d’inflation locale continue sous divers gouvernements ou dynasties, la culture a créé des rituels de dons marquant les grandes étapes de la vie (naissance, mariage, décès), impliquant l’échange de monnaie forte. De cette façon, le peuple épargne à travers des rituels culturels. Aucun politicien n’oserait subvertir ces rituels, sous peine de perdre sa légitimité et de finir décapité.

De nos jours, alors que le pouvoir des gouvernements centralisés — qu’ils soient démocratiques, républiques socialistes, États communistes, etc. — est renforcé par les progrès de la machine à penser et d’Internet, comment pouvons-nous, le peuple, préserver notre droit à une monnaie saine ? Le cadeau que Satoshi Nakamoto a offert à l’humanité à travers le whitepaper de Bitcoin est un miracle technologique, lancé à un moment crucial de l’histoire.

Bitcoin, dans l’état actuel de la civilisation humaine, est la meilleure forme d’argent jamais créée. Comme toute monnaie, il a une valeur relative. Étant donné que le quasi-empire de la « Pax Americana » règne via le dollar, nous mesurons la valeur de Bitcoin par rapport au dollar. Supposons que la technologie fonctionne, le prix de Bitcoin montera et descendra en fonction du prix et de l’offre du dollar.

Ce préambule philosophique vise à fournir le contexte qui a inspiré ma réflexion sur la durée du cycle du prix Bitcoin/dollar. Il y a déjà eu trois cycles, avec un sommet historique (ATH) tous les quatre ans. À l’approche du quatrième anniversaire de ce cycle, les traders souhaitent appliquer le schéma historique et prédire la fin de ce bull run.

Mais ils appliquent cette règle sans comprendre pourquoi elle a fonctionné dans le passé. Sans cette compréhension historique, ils manqueront la raison pour laquelle elle échouera cette fois-ci.

Pour illustrer pourquoi le cycle de quatre ans est mort, je souhaite mener une étude simple sur deux graphiques.

Le thème principal est le prix et la quantité de l’argent, c’est-à-dire le dollar. J’analyserai donc les graphiques du taux effectif des fonds fédéraux et de l’offre de crédit en dollars. Le thème secondaire est le prix et la quantité du yuan, provenant de Chine. Pendant la majeure partie de l’histoire humaine, la Chine a été la région la plus riche du monde. Elle a connu une interruption de 500 ans, de 1500 à 2000, mais aujourd’hui, elle s’efforce de reprendre la première place économique mondiale.

La question est la suivante : à chaque niveau ATH de Bitcoin, y a-t-il eu des points de bascule évidents qui pourraient expliquer approximativement le pic de prix et l’effondrement qui a suivi ? Pour chaque période de quatre ans, je fournirai un résumé expliquant les tendances monétaires de l’époque afin d’éclairer ces graphiques.

Dollar américain (US Dollar) :

La ligne blanche est un indicateur du prix et de l’offre du crédit en dollars. Il s’agit de la combinaison des réserves bancaires détenues par la Fed et du total des autres dépôts et passifs du système bancaire américain. La Fed publie ces deux chiffres chaque semaine.[1]

La ligne verte représente le taux effectif des fonds fédéraux, fixé par le FOMC.

La ligne dorée est le prix Bitcoin/dollar.

Yuan :

L’économie chinoise dépend encore plus du crédit que celle des États-Unis, j’ai donc utilisé l’indice Bloomberg Economics China Credit Impulse, variation sur 12 mois en pourcentage. Si vous regardez la variation annuelle en pourcentage du PIB nominal, vous obtenez un graphique similaire.

Retour vers le passé

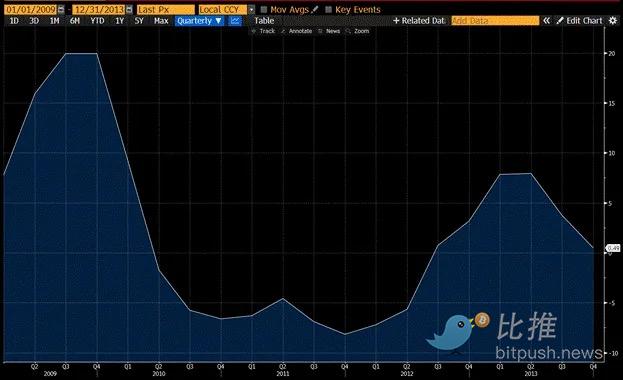

Cycle de la Genèse : 2009 à 2013

Le 3 janvier 2009, Bitcoin a extrait son premier bloc, appelé le bloc Genesis. La crise financière mondiale de 2008 (GFC) faisait rage, détruisant les institutions financières mondiales. Avec l’aide et la complicité du gouvernement américain acheté et corrompu, les banquiers ont presque détruit l’économie mondiale, mais le président de la Fed, Ben Bernanke, a « sauvé » le système en mettant en œuvre un assouplissement quantitatif (QE) illimité, annoncé en décembre 2008 et lancé en mars 2009.[2] Les Chinois ont aidé l’économie mondiale en augmentant les dépenses d’infrastructure financées par le crédit. En 2013, la Fed et la Banque populaire de Chine (PBOC)[3] ont commencé à douter du soutien à une expansion monétaire illimitée. Comme vous le verrez, cela a conduit à un ralentissement de la croissance du crédit ou à une contraction pure et simple de la masse monétaire, mettant fin au bull run de Bitcoin.

Dollar américain (US Dollar) :

Le prix du dollar (taux d’intérêt) était en fait de 0 %. L’offre de dollars a fortement augmenté, atteignant un pic fin 2013 avant de redescendre.

Yuan :

L’augmentation massive du crédit a inondé le monde de yuans, des milliers de milliards de yuans s’échappant de Chine vers Bitcoin, l’or et l’immobilier mondial. En 2013, bien que la croissance du crédit soit impressionnante, elle était bien moindre qu’auparavant, et le ralentissement a coïncidé avec celui de la croissance du crédit en dollars.

Le ralentissement de la croissance du crédit en dollars et en yuans a fait éclater la bulle Bitcoin.

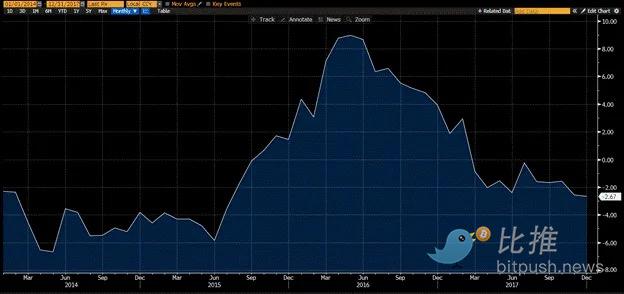

Cycle des Token Offerings : 2013 à 2017

Pendant cette période, le mainnet Ethereum a été lancé, inaugurant une croissance des nouveaux projets financés par des souscriptions via des smart contracts sur des blockchains publiques.[4] Bitcoin a ressuscité de ses cendres, grâce à l’explosion de l’offre de yuans, et non de dollars. Comme le montre le graphique, l’impulsion du crédit chinois a accéléré en 2015, tandis que le yuan se dépréciait face au dollar. L’offre de dollars a diminué, tandis que les taux d’intérêt augmentaient. Bitcoin a explosé, car d’énormes quantités de yuans circulaient sur les marchés monétaires mondiaux. Finalement, à mesure que la croissance du crédit en yuans ralentissait depuis le sommet de 2015, des conditions monétaires américaines plus strictes ont mis fin au bull run fin 2017.

Yuan :

Dollar américain (US Dollar) :

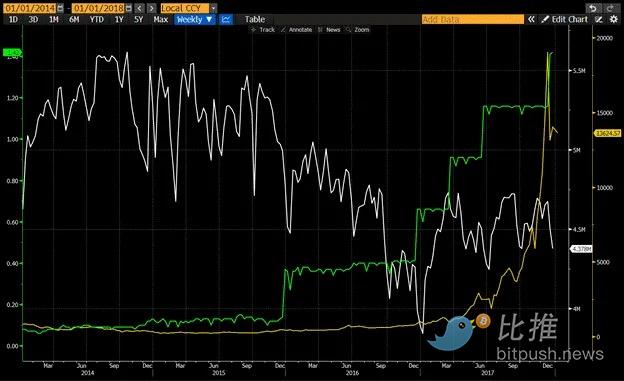

Période COVID : 2017 à 2021

Bien que le COVID ait tué des millions de personnes, la crise a été aggravée par de mauvaises politiques gouvernementales. Le COVID a servi de prétexte pour habituer la population à la perte de ses libertés, au-delà de toute théorie gouvernementale spécifique. Dans un esprit de « tout essayer », le COVID a été l’occasion parfaite pour la « Pax Americana » de larguer de l’argent par hélicoptère, offrant au président américain Donald Trump le plus grand plan de relance populiste depuis le New Deal de Franklin D. Roosevelt. Des milliers de milliards de dollars ont été imprimés et injectés dans la crypto. Trump a fait tourner l’économie à plein régime, tous les marchés ne faisaient que monter.

Dollar américain (US Dollar) :

L’offre de dollars a doublé, le prix de l’argent est rapidement tombé à 0 %.

Yuan :

Bien que l’impulsion du crédit chinois ait augmenté pendant le COVID, ils n’ont pas tout misé. Ils ont profité du COVID pour attaquer la bulle immobilière chinoise. Ce niveau de croissance du crédit en yuans n’a pas empêché l’effondrement des prix immobiliers locaux déclenché par la politique des « trois lignes rouges ». Mais cela était intentionnel, et comme personne n’était autorisé à entrer ou sortir de Chine à ce moment-là, il était très facile de contrôler la fuite des capitaux et le mécontentement social sur le continent. En conséquence, la politique monétaire chinoise n’a pas contribué de manière significative à ce bull run Bitcoin.

L’inflation causée par les politiques économiques de Trump et de son successeur Biden est devenue difficile à gérer fin 2021. L’inflation a explosé, ceux qui ne possédaient pas d’actifs financiers importants se sont sentis lésés. Le gouvernement fédéral a mis fin aux mesures de relance, la Fed a commencé à réduire son bilan et a annoncé une hausse rapide des taux. Cela a marqué la fin du bull run.

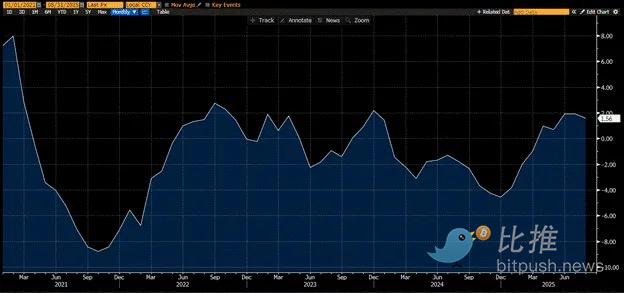

Nouvel ordre mondial : 2021 - ?

La « Pax Americana » n’est plus qu’un rêve nostalgique. Que va-t-il se passer ensuite ? C’est la question à laquelle les dirigeants mondiaux tentent de répondre. Le changement n’est ni bon ni mauvais, mais il crée des gagnants et des perdants économiques. Parfois, les perdants sont puissants politiquement et économiquement, ce qui pose problème au parti au pouvoir. Pour protéger la population des effets négatifs du changement, les politiciens impriment de l’argent.

Cette fois, le moteur de la croissance du crédit vient du Reverse Repo Program (RRP) de la Fed (magenta, axe Y inversé). Le prix de l’argent augmente. L’offre de monnaie diminue. Mais Biden a besoin de stimuler les marchés. Ainsi, son assistante, la secrétaire au Trésor Janet Yellen, a émis plus de bons du Trésor (treasury bills) que d’obligations, afin d’épuiser le RRP. Cela a injecté environ 2.5 trillions de dollars de liquidité sur les marchés. Son successeur, Buffalo Bill Bessent, a poursuivi cette politique jusqu’à ce que le RRP tombe à une valeur proche de zéro. La Chine a connu plusieurs vagues de déflation ; à en juger par l’impulsion du crédit négative, la Chine reste déterminée à réduire les prix de l’immobilier et leur importance dans l’économie chinoise. Et, sans autre orientation ou changement de perspective de la politique monétaire sino-américaine, je serais d’accord avec de nombreux traders crypto : le bull run est terminé. Mais la rhétorique et les actions récentes de la Fed et de la PBOC suggèrent le contraire.

Dollar américain (US Dollar) :

Yuan :

Aux États-Unis, le nouveau président élu Donald Trump veut faire tourner l’économie à plein régime. Il parle souvent de la nécessité pour l’Amérique de croître afin de réduire son fardeau de la dette. Il critique la Fed pour une politique monétaire trop restrictive. Ses souhaits se traduisent en actions. La Fed reprendra la baisse des taux en septembre, même si l’inflation reste supérieure à sa propre cible.

La ligne blanche est le taux effectif des fonds fédéraux, la ligne jaune est le PCE core, la ligne verte horizontale est l’objectif de 2 % de la Fed.

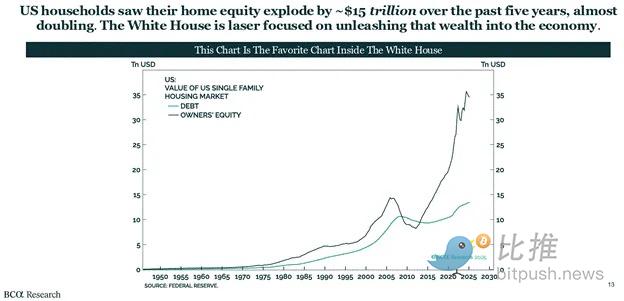

Trump parle également de réduire le coût du logement, afin de libérer des milliers de milliards de dollars de valeur nette immobilière piégés par la hausse rapide des prix depuis 2008.

Enfin, Buffalo Bill Bessent assouplira la régulation bancaire pour permettre aux banques d’augmenter les prêts aux secteurs clés. L’avenir décrit par les élites politiques dirigeantes pointe vers des taux plus bas, et non plus élevés, et une croissance monétaire plus forte, et non plus faible.

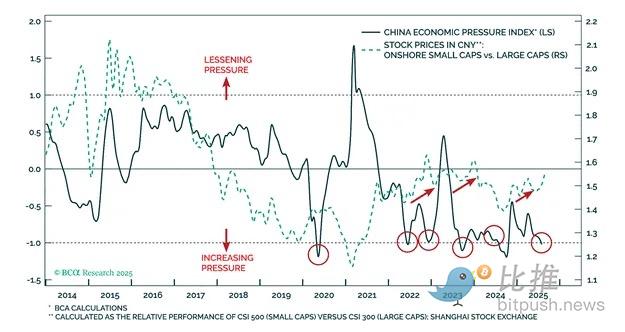

Bien que la Chine ne veuille pas émettre du crédit à la même échelle qu’en 2009 ou 2015, elle souhaite effectivement mettre fin à la déflation. Lorsque la pression économique devient trop forte, comme le montre le graphique BCA ci-dessus, les décideurs chinois impriment de l’argent. Je ne crois pas que la Chine sera actuellement le moteur mondial de la croissance du crédit fiat, mais elle ne l’entravera pas non plus.

Écoutez les maîtres de la monnaie à Washington et à Pékin. Ils indiquent clairement que l’argent sera moins cher et plus abondant. Par conséquent, Bitcoin continuera de monter, en anticipation de cet avenir très probable. Le roi est mort, vive le roi !

[1] Fed désigne la Federal Reserve Bank des États-Unis.

[2] QE désigne l’assouplissement quantitatif.

[3] PBOC désigne la Banque populaire de Chine.

[4] Token Offering désigne le processus de levée de fonds et de vente publique de tokens numériques.

Avertissement : le contenu de cet article reflète uniquement le point de vue de l'auteur et ne représente en aucun cas la plateforme. Cet article n'est pas destiné à servir de référence pour prendre des décisions d'investissement.

Vous pourriez également aimer

Interpréter la vente aux enchères hollandaise de ZAMA : comment saisir la dernière opportunité d'interaction ?

ZAMA lancera une enchère à offre scellée basée sur le chiffrement homomorphe complet le 12 janvier pour vendre 10 % des tokens, assurant une distribution équitable sans avant-garde ni bots.

Comment réaliser un rendement annuel de 40 % grâce à l’arbitrage sur Polymarket ?

En présentant en temps réel la structure de l’arbitrage, cela offre une référence claire pour la concurrence de plus en plus intense de l’arbitrage sur les marchés de prévision.

Analyse de la vente aux enchères hollandaise de ZAMA : comment saisir la dernière opportunité d'interaction ?

ZAMA lancera le 12 janvier une enchère hollandaise scellée basée sur le chiffrement homomorphe complet, mettant en vente 10 % des tokens afin d'assurer une distribution équitable, sans préemption ni bots.

La Standard Chartered Bank abaisse sa prévision de prix du Bitcoin pour 2025 à 100 000 dollars.