Le parcours de Hyperliquid (II) : Germination

Les actifs sur HyperEVM restent un canal de réémission pour HYPE et sont encore loin de devenir un écosystème indépendant.

Les actifs sur HyperEVM restent encore un canal de réémission pour HYPE, et il reste un long chemin à parcourir avant de devenir un écosystème indépendant.

Auteur : Zuoye

Hyperliquid s'est allié avec des market makers pour fournir la liquidité initiale de HyperCore, mais tout cela repose sur les attentes envers $HYPE, à savoir que les market makers obtiendront une part des profits à long terme.

Comme mentionné précédemment, l’expansion progressive des nœuds HyperBFT se fait par le biais de swaps, c’est-à-dire que la part de tokens de la fondation est transférée aux nœuds des market makers, échangeant des intérêts contre leur engagement de liquidité à long terme.

$HYPE devient ainsi un passif pour Hyperliquid, devant satisfaire simultanément les besoins des market makers, HLP et des détenteurs de tokens. Il faut noter que les besoins de ces trois groupes ne sont pas entièrement alignés : si le prix de $HYPE ne monte pas à long terme, les petits porteurs vendront inévitablement, ce qui nuira aux intérêts des market makers. Mais une hausse trop rapide du prix n’est pas souhaitable non plus : un prix trop élevé peut provoquer la vente massive des baleines, voire un effondrement économique.

Le prix raisonnable de $HYPE devrait être de 10% de celui de $BNB, soit 100 dollars, mais une moyenne oscillant autour de 50 dollars laisse en réalité suffisamment d’espace pour l’appréciation du prix, ainsi qu’un point de départ plus bas en cas de marché baissier, ce qui réduit la pression.

Avant la vente de la sécurité

Vendre directement la liquidité, c’est le prix du MM, il faut absolument l’enrober en « tueur de dragon ».

Dans le monde des cryptomonnaies, tout produit / business / modèle doit résoudre deux problèmes fondamentaux :

1. Quel actif est mis en vente

2. De quelle manière il est vendu

Avant le lancement de HyperEVM, face aux critiques sur la centralisation excessive du marché, l’équipe Hyperliquid a commencé à étendre les nœuds HyperBFT, introduisant progressivement des parties externes, et a lancé HyperUnit début février pour faciliter l’entrée de capitaux externes dans HyperCore, préparant ainsi la connexion entre les blockchains publiques externes et HyperEVM.

Comme le lancement de Builder Codes en octobre 2024, jusqu’à l’intégration de Phantom en juillet 2025 qui a déclenché un afflux massif de trafic.

Légende : principaux nœuds HyperEVM

Source : @zuoyeweb3

En février 2025, HyperEVM est lancé. Ensuite, les contrats précompilés pour lire et écrire sur HyperCore et HyperEVM se sont progressivement formés entre avril et juillet, suivis par le lancement progressif des projets de l’écosystème.

Ce qui nous inspire vraiment, c’est qu’après la distribution par airdrop de 31% des tokens, une énorme pression de vente liée au swap de Hyperliquid a été introduite. Trois mois après l’airdrop de HyperCore, HyperEVM a été lancé. Sans recherche préalable, cela ne tiendrait pas la route ; l’explication la plus raisonnable est qu’ils ont choisi un moment opportun :

1. À ce moment-là, les nœuds $HYPE sont un peu plus décentralisés, répondant aux attentes du public ;

2. De plus, le prix oscille sous les 25 dollars, ce qui est relativement acceptable pour toutes les parties impliquées dans les nœuds ;

3. La pression sur l’équipe Hyperliquid pour « pousser le prix » est moindre.

Les nœuds sont décentralisés, le swap commence, la sécurité est vendue comme un actif aux nœuds. Avant de migrer la sécurité de HyperCore vers HyperEVM, $HYPE réalise une première phase de transactions importantes.

La création de projets se fait on-chain, l’émission d’actifs se fait sur les exchanges.

L’effet de réseau des cryptomonnaies peut être assimilé à deux types : blockchain publique et CEX. Les stablecoins sont le seul point de rupture qui sort du monde crypto pour toucher le monde traditionnel et le grand public.

Depuis l’effondrement de FTX, l’accent des L2 d’ETH n’est pas sur le ZK, mais sur des L2 à haute performance « à la Solana » comme MegeETH. Monad/Berachain/Sonic (Fantom) stimulent tous la liquidité autour de leur token natif, mais la liquidité n’a pas de préférence à long terme pour eux.

Dans la compétition entre exchanges, comment faire face à Binance ? OKX/Bybit/Bitget sont des exchanges offshore, Coinbase/Kraken sont conformes, et le nouvel acteur Robinhood a pour mission principale de « tout trader ». Robinhood choisit L2, les marchés de prédiction et les altcoins comme $CRV, Kraken se dirige vers le wallet, L2, USDG et l’introduction en bourse, Bybit soutient Mantle, OKX redessine XLayer, et Bitget lance UEX (exchange panoramique) de façon humoristique.

Que ce soit les exchanges ou les blockchains publiques, tous souhaitent boucler la boucle entre liquidité et tokens. Avant l’émission de tokens, il est relativement simple de stimuler la liquidité de manière unidirectionnelle ; après l’émission, le cycle bidirectionnel où la liquidité valorise le token et le token renforce la liquidité ne fonctionne généralement pas, de Berachain au roi de la crypto AC avec Sonic, c’est toujours le cas.

Toute l’histoire des cryptomonnaies est une histoire de création d’actifs. Depuis Bitcoin, les blockchains publiques sont devenues le lieu de création et d’émission d’actifs, mais le coût d’entrée élevé fait des CEX, ces plateformes totalement non décentralisées, de puissants intermédiaires pour attirer de nouveaux utilisateurs et lister de nouveaux tokens, au point de donner naissance à des blockchains d’exchange comme produits dérivés.

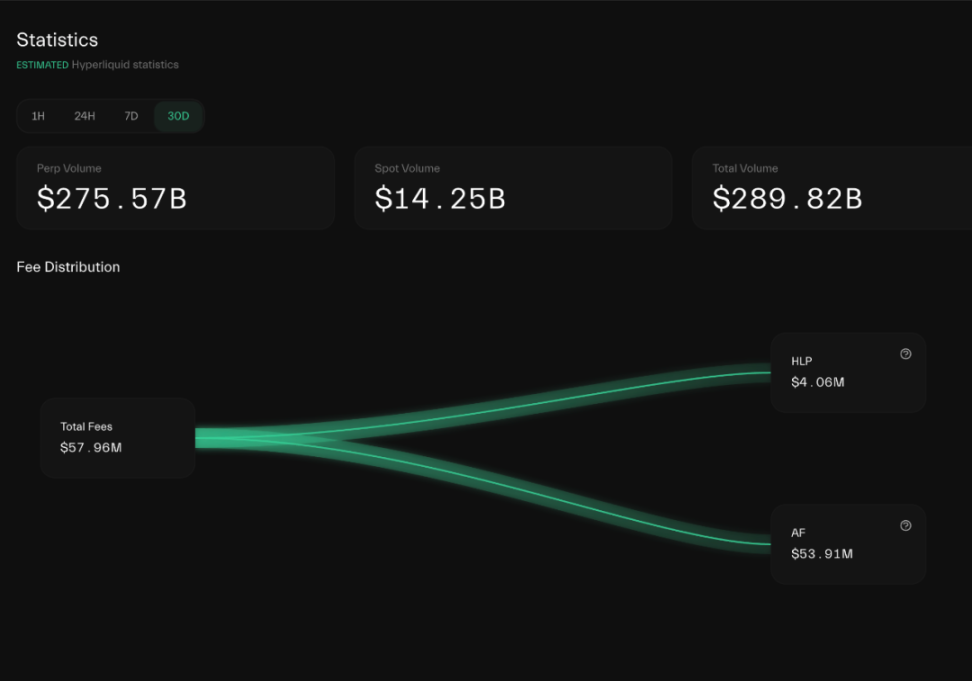

Légende : flux des frais Hyperliquid

Source : @hypurrdash

Si l’on observe uniquement la performance de $HYPE sur le marché, il est difficile de le distinguer des projets stimulés par des tokens, car plus de 92% des revenus sont consacrés à des rachats simples et directs.

La liquidité de Hyperliquid est également stimulée, mais grâce à un modèle de swap plus progressif, à la retenue de l’équipe et à l’absence de mécanisme de déblocage et de vente massive par des VC traditionnels, la liquidité de HyperCore et le prix de $HYPE sont restés relativement stables.

Ainsi, après avoir reproduit la liquidité d’un CEX, HyperCore doit évoluer vers une architecture de blockchain publique ouverte, afin que $HYPE ressemble davantage à ETH, devenant une « monnaie » avec de véritables cas d’utilisation. Pour l’instant, on en est encore loin.

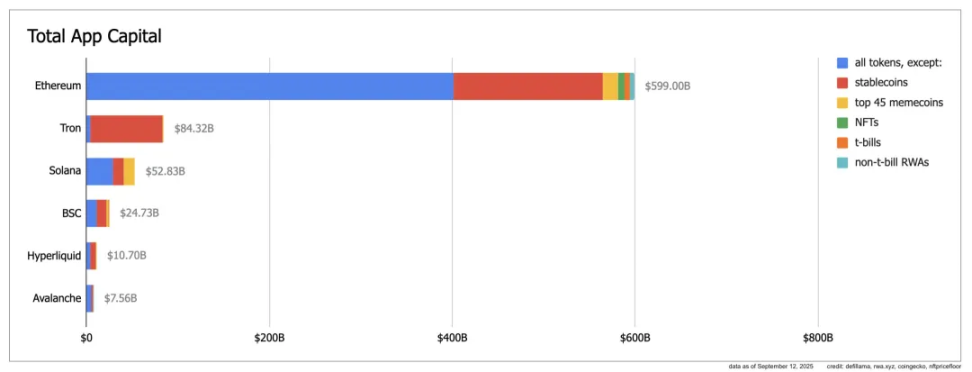

Légende : App Capital

Source : @ryanberckmans

Selon l’indicateur App Capital, Ethereum s’appuie sur la circulation des altcoins et des stablecoins pour atteindre 600 milliards de dollars, Tron se distingue uniquement grâce aux stablecoins, Solana a une structure relativement saine avec une répartition entre stablecoins, altcoins et memes, mais à une échelle plus réduite. Hyperliquid repose principalement sur les stablecoins et les altcoins, atteignant une échelle de 10 milliards.

Note

App Capital mesure la taille réelle des flux financiers sur une blockchain publique, sans prendre en compte la valeur du token natif, et ne comptabilise que la valeur de circulation des tokens émis dessus, et non la FDV ou la TVL.

On peut aussi dire que, sur Hyperliquid, à part les BTC/ETH/SOL apportés par le pont Unit, la principale valeur provient de $HYPE, ce qui ne contredit pas le fait de ne pas compter le token natif, car les $kHYPE issus de LST comme Kinetiq sont aussi des tokens « DeFi ». Morpho/HyperLend sont également principalement stimulés par $HYPE pour entrer dans l’écosystème HyperEVM.

Nous allons surtout expliquer ce dernier point : en apparence, HyperEVM ne dépend pas de rachats ou de subventions pour développer son écosystème, mais en réalité, les projets de l’écosystème présentent deux caractéristiques :

1. Les LST, prêts et yield se développent principalement autour des actifs dérivés de $HYPE ;

2. Les outils neutres comme les DEX n’arrivent pas à générer de volume, HyperSwap a une TVL très faible.

À titre d’exemple, Kinetiq ressemble davantage à un réémetteur on-chain de $HYPE. Parti d’un LST à la Lido, il s’est progressivement étendu aux prêts, stablecoins, yield, etc. Sa TVL est d’environ 25 millions de dollars, et Kinetiq est lui-même l’un des nœuds HyperBFT.

En comparaison, le principal AMM DEX sur HyperEVM, HyperSwap, n’a qu’une TVL d’environ 44 millions de dollars. Certes, il y a un conflit de positionnement avec HyperCore, mais comparé aux 2.5 milliards de TVL de Pancakeswap et aux 5.5 milliards de TVL d’Uniswap, c’est extrêmement faible.

Cela confirme aussi l’importance d’App Capital : les actifs sur HyperEVM restent un canal de réémission pour $HYPE, et il reste un long chemin à parcourir avant de devenir un écosystème indépendant.

Après la vente de la liquidité

Choice is an illusion created between those with power and those without.

Bien que Hyperliquid s’efforce de créer une boucle de valeur pour HyperEVM, jusqu’à présent, tout tourne encore autour de $HYPE et de la liquidité de HyperCore, la valeur propre de HyperEVM n’étant pas synchronisée avec cela.

Cela entre en conflit avec notre cadre conceptuel habituel : dans toutes les ressources consultées, on mentionne l’importance de HIP-3, Core Writer et Builder Codes, comme si ces trois éléments permettaient une migration transparente de la liquidité de HyperCore vers HyperEVM.

Mais il s’agit d’une « illusion » : grâce à ces innovations technologiques, HyperCore vend un droit de déploiement de « liquidité », ce qui n’équivaut pas à fournir de la liquidité de trading pour les projets.

Pour être plus clair, Hyperliquid vend l’architecture technique de HyperCore, tout comme un fork amical d’Aave.

Tip

Aave DAO a conçu un modèle de fork amical : des tiers peuvent utiliser directement le code d’Aave pour développer, mais doivent reverser une partie des revenus du protocole à Aave. HyperLend en est un exemple.

Des Read Precompiles aux Write Precompiles (c’est-à-dire le CoreWriter System), cela construit la capacité de lire et écrire directement les données de HyperCore sur HyperEVM, ce qui est en fait un modèle général d’interconnexion, c’est-à-dire l’ouverture des droits d’accès à HyperCore.

Accès ≠ initialisation de la liquidité : tout projet HyperEVM souhaitant utiliser la liquidité de HyperCore doit trouver lui-même des fonds pour générer de la liquidité.

Hyperliquid ne fournira pas de subventions, ce qui oblige les équipes de projet à faire preuve d’ingéniosité : HyperBeat cherche des financements externes, Hyperlend reste dirigé par la communauté.

Cela crée une relation inégale : Hyperliquid ne fournira pas d’incitations $HYPE aux projets HyperEVM, mais les incite à construire autour de $HYPE pour promouvoir l’utilisation réelle du token.

De l’Invite Code aux Builder Codes

En réalité, cela se manifeste déjà sur Builder Codes. Auparavant, les CEX mettaient en avant le code d’invitation pour distinguer la provenance des utilisateurs, testant la capacité de conversion des ambassadeurs et des leaders de communauté, d’où l’investissement massif dans les KOL.

Mais Hyperliquid adopte le modèle de cashback de Taobao, ne se soucie pas de votre apparence, encourage les développeurs et les équipes à entreprendre autour de la liquidité de HyperCore, à construire leur propre marque et front-end, HyperCore acceptant volontiers le rôle de fournisseur de liquidité.

Légende : classement des revenus Builder Codes

Source : @hydromancerxyz

HyperCore fournit un back-end de liquidité unifié, BasedApp peut créer sa propre expérience Robinhood, Phantom peut intégrer ses contrats dans son propre écosystème, tout est personnalisable, le partage des revenus suffit.

Des contrats fixes aux contrats personnalisés

En s’inspirant de Builder Codes, Hyperliquid a lancé la proposition HIP-3, permettant aux utilisateurs de créer n’importe quel marché de contrats sur HyperCore, y compris les marchés de prédiction, le forex ou les options.

Du point de vue produit, il s’agit d’un mécanisme d’enchères de contrats après les enchères spot, toujours sur un cycle de 31 heures, avec une exigence de dépôt de 500 000 $HYPE (environ 25 millions de dollars).

Cependant, grâce au protocole Core Writer, HIP-3 ouvre en réalité le levier cyclique entre HyperEVM et HyperCore. HIP-3 a d’ailleurs été proposé par le protocole LST Kinetiq, qui exploite également un nœud HyperBFT.

Grâce à CoreWriter et au protocole HIP-3, le $HYPE guidé vers les protocoles DeFi on-chain de HyperEVM doit maintenant revenir vers HyperCore, provoquant une déflation de fait.

De plus, Kinetiq propose un service d’enchères participatives, permettant aux utilisateurs de se regrouper pour financer la création d’un marché. On peut imaginer que le $HYPE mis en staking sur HyperCore deviendra finalement la garantie des contrats de HyperCore.

1. Les utilisateurs ou les équipes de projet réunissent 500 000 $HYPE pour participer à l’enchère ;

2. Après le lancement du projet sur HyperCore, la liquidité initiale doit être trouvée par le projet lui-même ;

3. Les frais générés par le projet sont partagés à 50% en $HYPE avec Hyperliquid ;

4. En cas de comportement inapproprié du projet, Hyperliquid confisquera une partie proportionnelle du $HYPE mis en staking ;

Pour mieux comprendre, le volume de trading sur HyperCore est la base de valorisation de $HYPE, HyperEVM amplifie cette valorisation, laissant l’écosystème arbitrer le prix de référence et augmenter l’utilisation réelle, tout en réduisant la dépendance excessive aux rachats.

Dans une architecture à double structure, HyperCore, qui est contrôlable, a besoin d’un HyperEVM libre. Seule l’ouverture des droits d’accès permettra à la valeur de $HYPE de s’envoler.

Avec le mécanisme de rachat de HyperCore, la seule histoire de croissance de Hyperliquid est de devenir un Binance complet. HyperEVM donne à $HYPE la possibilité de générer une liquidité secondaire.

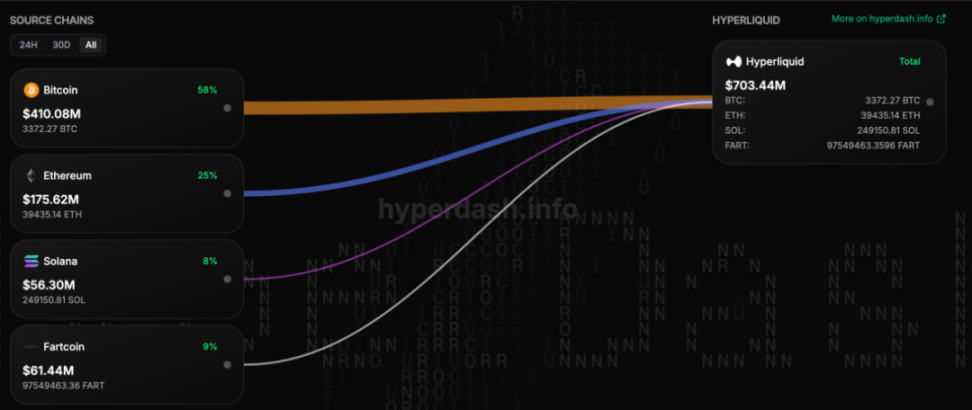

Légende : classification des actifs pontés par Unit

Source : @hypurrdash

C’est un peu comme utiliser Unit pour introduire BTC/ETH afin de stimuler la croissance de $HYPE en tant que frais de transaction. N’oublions pas que le sort de $FTT, principal actif de réserve de FTX, a été l’effondrement.

HIP3 et le CoreWriter system changent radicalement la valorisation et le positionnement de Hyperliquid, $HYPE va désormais attaquer en tant que blockchain publique + exchange complet.

Conclusion : de S1 à S3

I don‘t wear my heart upon my sleeve.

Cet article se concentre sur la façon dont Hyperliquid organise la liquidité initiale de HyperEVM, en accordant moins d’attention à l’état actuel de l’écosystème HyperEVM.

Actuellement, HyperEVM peut essentiellement être considéré comme un wrapper et un amplificateur de levier pour $HYPE. Il n’existe pas encore de projet ou de mécanisme réellement indépendant de $HYPE ; la plupart sont des migrations ou des imitations de projets ETH.

Soudainement, Hyperliquid a distribué des NFT aux utilisateurs de la Season 2. Étant donné que la Season 1 évaluait le volume de trading Perp, la Season 2 évaluait le volume de trading spot + Perp, il est probable que la S3 évaluera le volume de trading HyperEVM.

Face à l’attaque de concurrents comme Aster, Hyperliquid a « réémis » les NFT S2, ce qui peut à la fois stimuler le volume de trading HyperEVM et préparer le terrain pour S3, tout est lié, c’est vraiment ingénieux.

D’abord construire un HyperCore contrôlable, puis un HyperEVM ouvert. Vous pensez que le connecteur est le CoreWriter system, mais en réalité, c’est la double fonction de $HYPE.

Avertissement : le contenu de cet article reflète uniquement le point de vue de l'auteur et ne représente en aucun cas la plateforme. Cet article n'est pas destiné à servir de référence pour prendre des décisions d'investissement.

Vous pourriez également aimer

La probabilité d'un short squeeze du bitcoin jusqu'à 90 000 dollars augmente alors que le taux de financement devient négatif.

Après être passé de 106 000 dollars à 80 600 dollars, le bitcoin s’est stabilisé et a entamé une reprise, suscitant des discussions sur l’atteinte d’un creux local. Les baleines et les investisseurs particuliers continuent de vendre, tandis que les détenteurs moyens accumulent. Un taux de financement négatif suggère la possibilité d’un short squeeze. Résumé généré par Mars AI. Ce résumé a été produit par le modèle Mars AI, dont la précision et l’exhaustivité sont encore en cours d’amélioration.

TGE ce soir : aperçu des projets écologiques mentionnés par Monad lors de la première journée

Y compris les marchés de prédiction, la DeFi et les jeux blockchain.

Entretien approfondi avec Shaun, associé de Sequoia Capital : pourquoi Musk parvient-il toujours à battre ses concurrents ?

Shaun n’a pas seulement dirigé l’investissement controversé de SpaceX en 2019, il fait également partie des rares investisseurs à réellement comprendre le mode de fonctionnement d’Elon Musk.

11 millions de cryptomonnaies volés, les attaques physiques deviennent une menace dominante

Un faux livreur a volé pour 11 millions de dollars de cryptomonnaies ce week-end, tandis que les cambriolages sont également en augmentation.