Rapport de financement Web3 de septembre : le capital à la poursuite de la liquidité et de la maturité

Les ventes publiques de tokens restent actives, mais l'accent du financement se déplace vers les phases ultérieures.

Les ventes publiques de tokens restent actives, mais l’accent du financement se déplace vers les phases ultérieures.

Auteur : Robert Osborne, Outlier Ventures

Traduction : AididiaoJP, Foresight News

Le financement Web3 a connu une forte dynamique en septembre 2025, sans toutefois atteindre son apogée.

160 transactions ont permis de lever 7.2 milliards de dollars, soit le montant total le plus élevé depuis le pic du printemps. Cependant, à l’exception notable de Flying Tulip en phase d’amorçage, les investissements en capital se sont principalement concentrés sur les entreprises en phase avancée, comme ce fut le cas les deux mois précédents.

Vue d’ensemble du marché : solide mais déséquilibrée

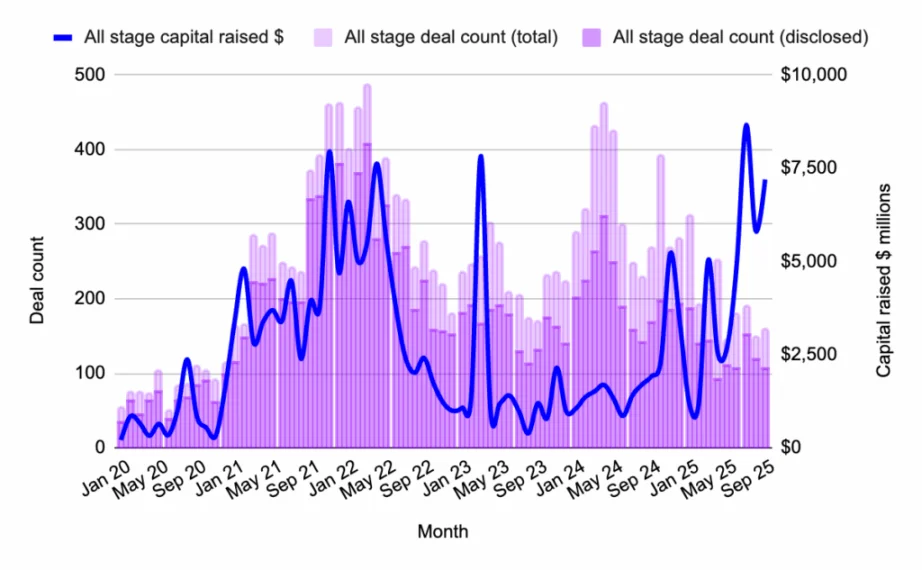

Figure 1 : Déploiement du capital Web3 et nombre de transactions par phase, de janvier 2020 à septembre 2025. Source : Messari, Outlier Ventures.

- Capital total levé (divulgué) : 7.2 milliards de dollars

- Transactions divulguées : 106

- Nombre total de transactions : 160

À première vue, septembre ressemble à un retour en force de l’appétit pour le risque. Mais à l’exception de Flying Tulip, la majorité des investissements en capital ont été dirigés vers des entreprises en phase avancée. Cela prolonge la tendance observée dans notre dernier rapport trimestriel sur le marché, et correspond aux retours des VC lors de la conférence Token2049 à Singapour. Septembre 2025 confirme qu’alors que l’activité transactionnelle en phase précoce reste dynamique, les capitaux cherchent la maturité et la liquidité.

Fait marquant du marché : Flying Tulip (200 millions de dollars, seed, valorisation à 1.1 billion de dollars)

Flying Tulip a levé 200 millions de dollars en phase d’amorçage à une valorisation de licorne. Cette plateforme vise à unifier le spot, les contrats perpétuels, le prêt et le rendement structuré sur une seule bourse en chaîne, en adoptant un modèle hybride AMM/livre d’ordres, avec prise en charge des dépôts cross-chain et du prêt ajusté à la volatilité.

Fonds de capital-risque Web3 : des tailles en baisse

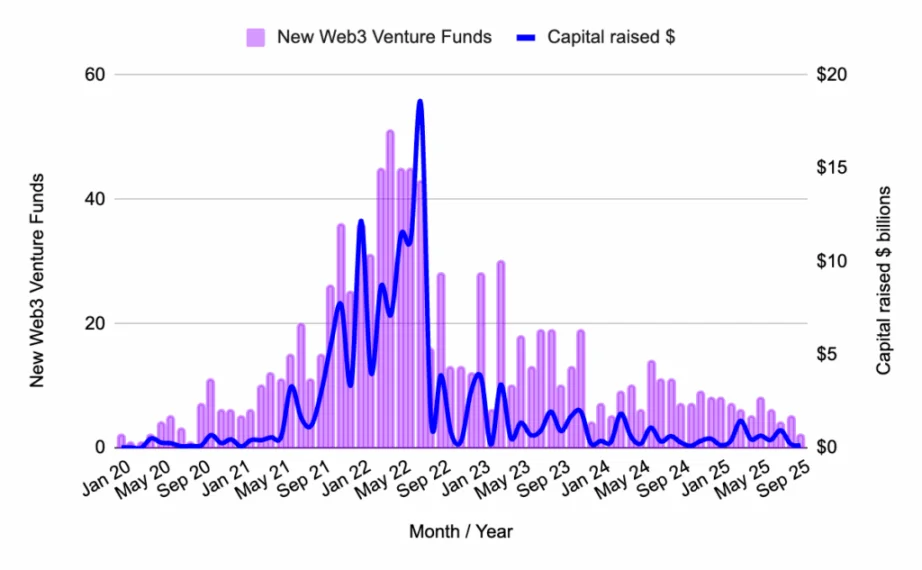

Figure 2 : Nombre de fonds de capital-risque Web3 lancés et capital levé, de janvier 2020 à septembre 2025. Source : Messari, Outlier Ventures.

Nouveaux fonds en septembre 2025 :

- Onigiri Capital, 50 millions de dollars : axé sur l’infrastructure early-stage et la fintech en Asie.

- Archetype Fund III, 100 millions de dollars : axé sur la modularité, les outils développeurs et les protocoles consommateurs.

Le lancement de fonds en septembre 2025 s’est ralenti. Seuls deux nouveaux fonds ont été lancés, tous deux de taille relativement modeste et à la thématique très ciblée. Cette tendance indique une sélectivité plutôt qu’un ralentissement : les VC continuent de lever des fonds, mais autour de thèmes plus pointus et plus concentrés.

Pré-seed : une tendance baissière qui dure depuis 9 mois

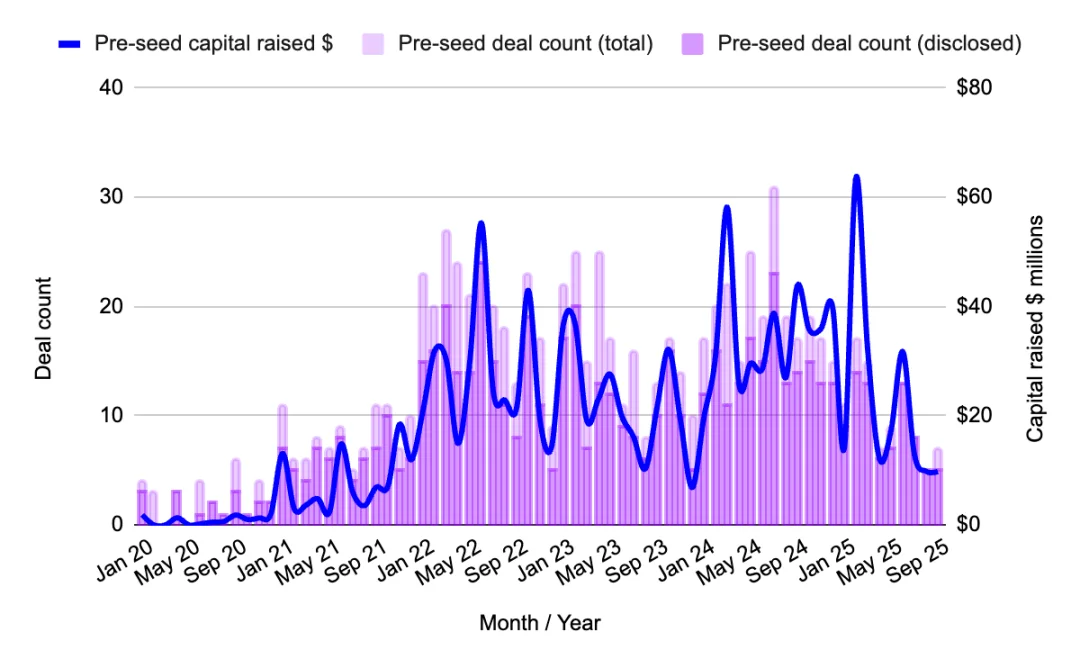

Figure 3 : Déploiement du capital et nombre de transactions en pré-seed, de janvier 2020 à septembre 2025. Source : Messari, Outlier Ventures.

- Capital total levé : 9.8 millions de dollars

- Transactions divulguées : 5

- Médiane des tours de financement : 1.9 million de dollars

Le financement pré-seed continue de reculer, tant en nombre de transactions qu’en capital levé. Cette phase reste faible, avec peu d’investisseurs de renom impliqués. Pour les fondateurs à ce stade, les fonds sont rares, mais ceux qui réussissent à lever misent sur un récit concis et une forte conviction technologique.

Fait marquant pré-seed : Melee Markets (3.5 millions de dollars)

Melee Markets, construit sur Solana, permet aux utilisateurs de spéculer sur des influenceurs, des événements et des sujets tendance, combinant marché de prédiction et trading social. Soutenu par Variant et DBA, il s’agit d’une tentative ingénieuse de transformer le flux d’attention en une classe d’actifs.

Seed : la tulipomanie

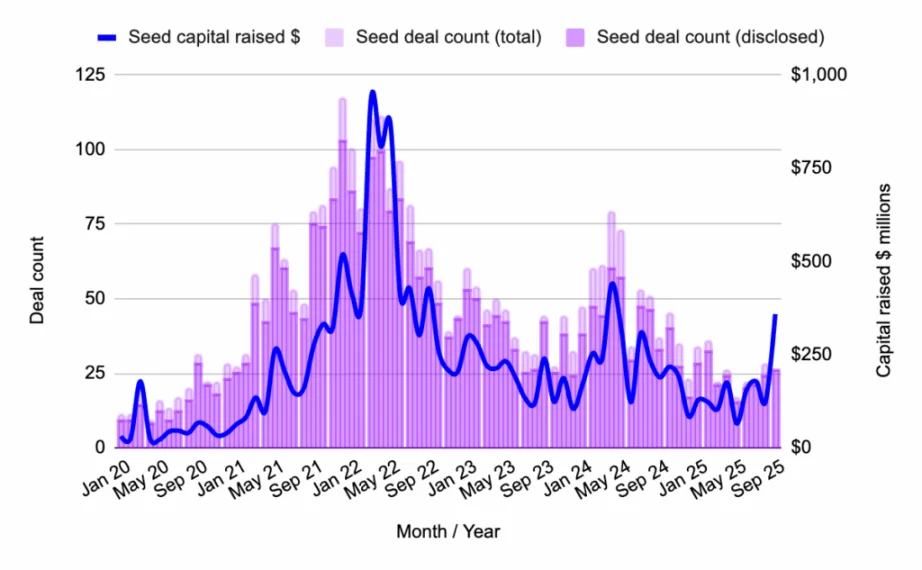

Figure 4 : Déploiement du capital et nombre de transactions en seed, de janvier 2020 à septembre 2025. Source : Messari, Outlier Ventures.

- Capital total levé : 359 millions de dollars

- Transactions divulguées : 26

Le financement en phase seed a connu une croissance significative, entièrement attribuable au tour de 200 millions de dollars de Flying Tulip. Sans ce dernier, le financement de cette catégorie serait resté similaire aux mois précédents.

Plus important encore, la structure de Flying Tulip n’est pas typique d’un financement classique. Son mécanisme de rachat on-chain offre aux investisseurs sécurité du capital et exposition au rendement, sans sacrifier le potentiel de hausse. Le projet ne consomme pas son financement ; il utilise plutôt les rendements DeFi pour financer sa croissance, ses incitations et ses rachats. C’est une innovation native DeFi en matière d’efficacité du capital, qui pourrait influencer la manière dont les protocoles autofinancent leur développement à l’avenir.

Bien que les investisseurs de Flying Tulip aient effectivement le droit de retirer ces fonds à tout moment, cela reste un investissement de capital important de la part des capital-risqueurs Web3, qui autrement auraient investi ces fonds dans d’autres projets early-stage via des instruments moins liquides : à savoir SAFE et/ou SAFT. C’est une autre manifestation de la tendance actuelle des investisseurs Web3 à rechercher une exposition à des actifs plus liquides.

Série A : vers la stabilité

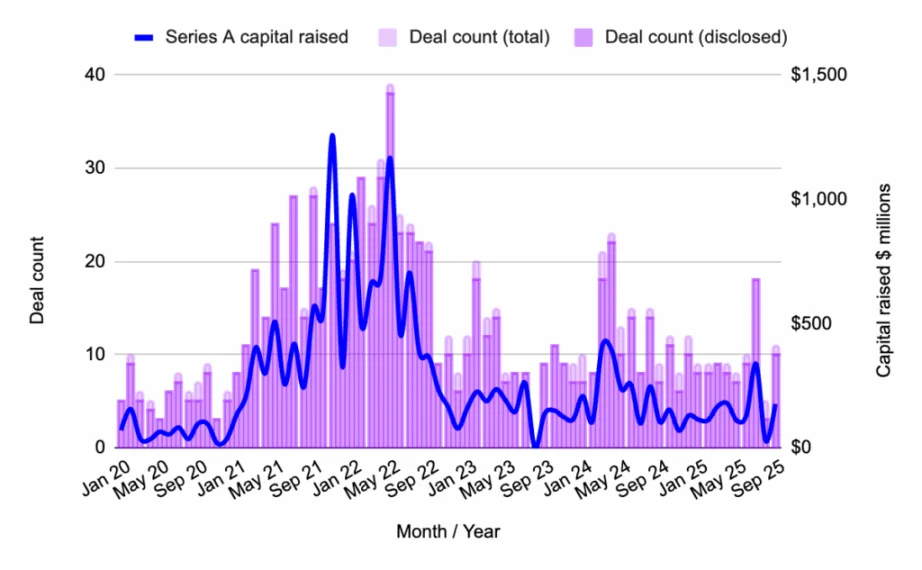

Figure 5 : Déploiement du capital et nombre de transactions en série A, de janvier 2020 à septembre 2025. Source : Messari, Outlier Ventures.

- Capital total levé : 177 millions de dollars

- Transactions divulguées : 10

- Médiane des tours de financement : 17.7 millions de dollars

Après une forte baisse en août, l’activité série A a légèrement repris en septembre, mais sans être un mois exceptionnel. Le volume des transactions et le capital déployé se situent autour de la moyenne de 2025. Les investisseurs restent sélectifs, privilégiant la dynamique des phases avancées plutôt que de courir après la croissance early-stage.

Fait marquant série A : Digital Entertainment Asset (38 millions de dollars)

Basée à Singapour, Digital Entertainment Asset a levé 38 millions de dollars pour construire une plateforme Web3 de jeux, ESG et publicité dotée de fonctionnalités de paiement dans le monde réel. Soutenue par SBI Holdings et ASICS Ventures, elle reflète l’intérêt continu de l’Asie pour l’intégration de la blockchain dans les industries grand public.

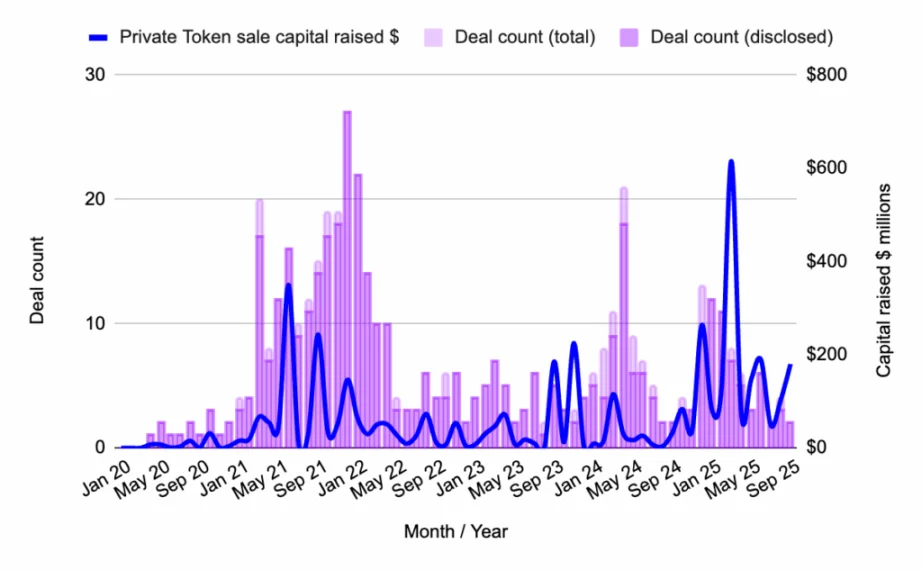

Ventes privées de tokens : montants massifs, acteurs de renom

Figure 6 : Déploiement du capital et nombre de transactions en ventes privées de tokens, de janvier 2020 à septembre 2025. Source : Messari, Outlier Ventures.

- Capital total levé : 180 millions de dollars

- Transactions divulguées : 2

L’activité des ventes privées de tokens reste concentrée, une seule levée massive ayant assuré l’essentiel. Le schéma des derniers mois se poursuit : moins de tours de tokens, des chèques plus importants, et des stratégies menées par les exchanges absorbant la liquidité.

Fait marquant : Crypto.com (178 millions de dollars)

Crypto.com a levé la somme colossale de 178 millions de dollars, apparemment en partenariat avec Trump Media. L’exchange continue de promouvoir son accessibilité mondiale et le développement d’outils de paiement crypto pour le grand public.

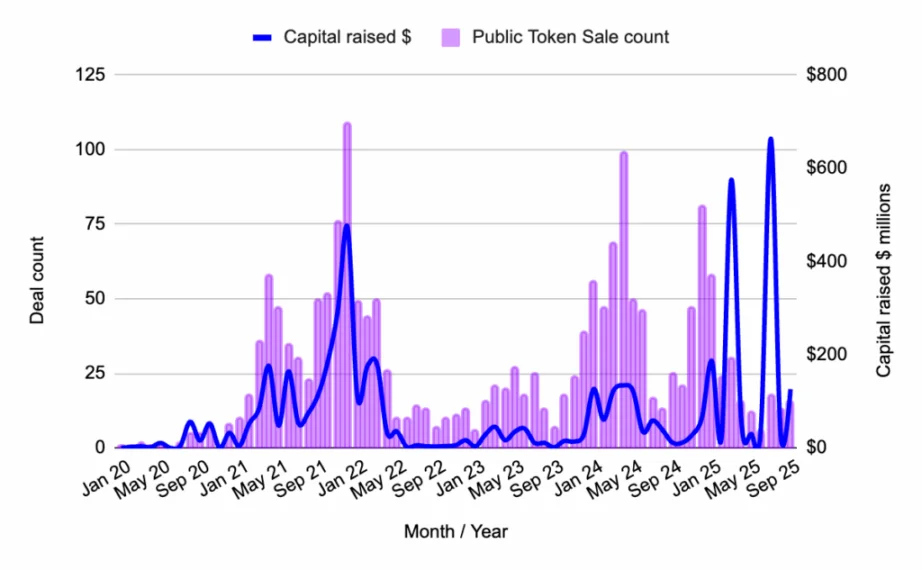

Ventes publiques de tokens : l’heure du rendement pour Bitcoin

Figure 7 : Déploiement du capital et nombre de transactions en ventes publiques de tokens, de janvier 2020 à septembre 2025. Source : Messari, Outlier Ventures.

- Capital total levé : 126.2 millions de dollars

- Transactions divulguées : 16

Les ventes publiques de tokens restent dynamiques, portées par deux narratifs attractifs : le rendement Bitcoin (BTCFi) et les agents IA. Cela rappelle que le marché public continue de courir après les narratifs.

Fait marquant : Lombard (94.7 millions de dollars)

Lombard introduit Bitcoin dans la DeFi avec LBTC, un actif BTC générant du rendement, cross-chain et liquide, conçu pour unifier la liquidité Bitcoin à travers les écosystèmes. Cela s’inscrit dans la tendance croissante du « BTCFi », permettant de générer un rendement DeFi à partir de BTC.

Avertissement : le contenu de cet article reflète uniquement le point de vue de l'auteur et ne représente en aucun cas la plateforme. Cet article n'est pas destiné à servir de référence pour prendre des décisions d'investissement.

Vous pourriez également aimer

XDGAI et MemoLabs s'associent pour cibler un écosystème unifié d'agents décentralisés

Les cryptomonnaies s'envolent : sommes-nous à l'aube d'un marché haussier ?