L’ère des 300 milliards de dollars pour les stablecoins : trois axes principaux révèlent le prochain cycle de croissance

Auteur : Louis, contributeur principal de Biteye

Édition : Denise, contributeur principal de Biteye

Communauté : @BiteyeCN

Titre original : Un nouveau marché bleu de 300 milliards de dollars : Trois axes majeurs de l'écosystème des stablecoins

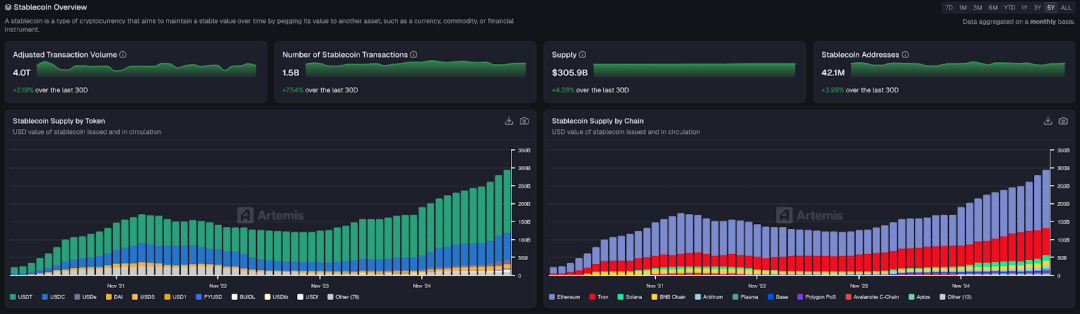

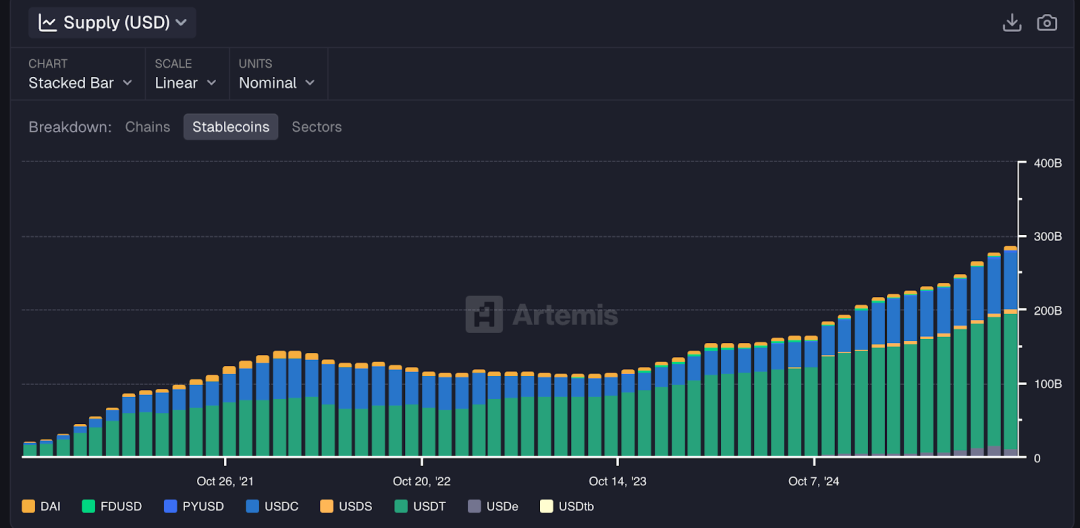

01. Introduction : Un tournant historique pour l'écosystème des stablecoins

En 2024-2025, le marché mondial des stablecoins connaît une croissance explosive sans précédent. En octobre, la capitalisation totale des stablecoins a dépassé les 300 milliards de dollars, soit une augmentation annuelle de 82,9 % par rapport aux 166,3 milliards de dollars de fin 2024. Cette croissance bat non seulement des records historiques, mais marque également une transformation fondamentale des stablecoins, passant d'outils spéculatifs marginaux à une infrastructure financière grand public.

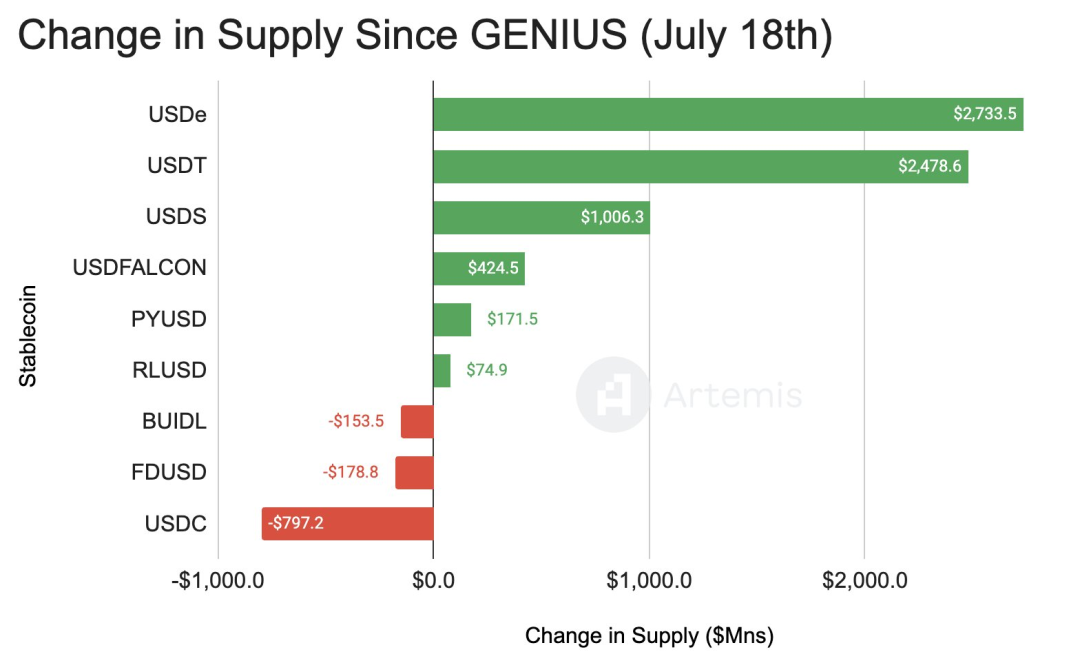

Une avancée historique dans l'environnement réglementaire a fortement stimulé cette croissance : en juillet 2025, la loi américaine GENIUS a été officiellement promulguée, établissant le premier cadre fédéral pour les paiements en stablecoins. Parallèlement, la réglementation MiCA de l'Union européenne est entrée pleinement en vigueur en décembre 2024, posant des bases solides pour le développement normatif du secteur des stablecoins.

Bien que USDT et USDC dominent toujours le marché, leur part de marché est passée de 91,6 % à 83,6 %. Le marché des stablecoins évolue discrètement, de nouveaux projets émergent rapidement, tels que :

-

La capitalisation de USDe d'Ethena atteint 11 milliards de dollars

-

La capitalisation de PYUSD de PayPal dépasse 2,76 milliards de dollars

-

Le marché des stablecoins adossés à des RWA atteint 35 milliards de dollars, avec une croissance annuelle de 46 %

02. Blockchains dédiées aux stablecoins : une révolution de l'infrastructure

Les blockchains traditionnelles présentent des problèmes majeurs lors du traitement des transactions en stablecoins : les frais de gas élevés sur Ethereum atteignent souvent plusieurs dizaines de dollars, avec des délais de confirmation allant de quelques secondes à plusieurs minutes ; Tron, bien que moins cher, fait face à des risques de centralisation et à des limitations techniques.

La nouvelle génération de blockchains dédiées aux stablecoins réalise une avancée qualitative grâce à l'innovation technologique. Ces blockchains offrent généralement un débit supérieur à 1000 TPS, des frais nuls ou très faibles, et des confirmations de transaction en moins d'une seconde. Plus important encore, elles conçoivent les stablecoins comme tokens natifs de gas, éliminant totalement l'impact de la volatilité des cryptomonnaies sur l'expérience utilisateur.

Plasma : le projet phare de l'écosystème Tether

Plasma, leader du secteur, a levé un total de 75,8 millions de dollars, dont un tour de financement de série A de 20,5 millions de dollars en février 2025 mené par Bitfinex et Framework Ventures, avec la participation de Peter Thiel, Bybit et d'autres investisseurs renommés. Après le lancement du testnet principal le 25 septembre 2025, la TVL a rapidement atteint 5,3 milliards de dollars.

Sur le plan technique, Plasma adopte un mécanisme de consensus PlasmaBFT personnalisé, offrant une finalité en moins d'une seconde et une capacité de traitement supérieure à 2000 TPS. Son innovation clé réside dans le système Paymaster, permettant des transferts USDT réellement sans frais, tout en supportant des tokens gas personnalisés et des paiements confidentiels. Le projet a intégré l'oracle Chainlink et, via un pont Bitcoin non dépositaire, a connecté le pBTC pour construire un écosystème DeFi complet.

Stable : une solution USDT optimisée pour les institutions

Stable se positionne comme un "rail de paiement du monde réel", axé sur les applications institutionnelles de l’USDT. En juillet 2025, le projet a levé 28 millions de dollars en seed round, avec Franklin Templeton, Hack VC, PayPal Ventures et Bitfinex comme co-investisseurs. Il utilise le consensus StableBFT, supporte 10 000 TPS et une finalité en quelques secondes, tout en restant compatible EVM.

La particularité technique de Stable est d'utiliser l’USDT comme token gas natif, permettant des transferts P2P sans frais grâce à l’abstraction de compte. Les fonctionnalités entreprises incluent l’agrégation de transferts en masse, des transferts privés conformes et le support cross-chain USDT0. Le projet a intégré le stablecoin PYUSD de PayPal, avec un accent sur les canaux fiat on/off-ramp et l’émission de cartes de débit.

Arc : l’écosystème exclusif de Circle

Développé par Circle, Arc est présenté comme "le foyer de la finance stablecoin", profondément intégré à l’écosystème Circle. Le projet utilise l’USDC comme token gas natif, garantissant une structure de frais prévisible en dollars. Techniquement, il adopte le moteur de consensus Malachite BFT, supportant 3000 TPS et une finalité en moins d’une seconde.

L’originalité d’Arc réside dans son moteur FX intégré, permettant la conversion de stablecoins basée sur des requêtes, ainsi que des fonctionnalités optionnelles de confidentialité pour une conformité accrue. Le projet explore également des transactions USDC réversibles pour lutter contre la fraude, et collabore avec la Bourse allemande pour promouvoir l’adoption sur le marché européen.

En termes de financement et de progrès technique, Plasma bénéficie du soutien de l’écosystème Tether et d’un lancement mainnet précoce, ce qui lui confère un avantage certain. Stable construit une différenciation grâce à son positionnement institutionnel et sa collaboration avec PayPal, tandis qu’Arc s’appuie sur l’avantage réglementaire de Circle et la position de l’écosystème USDC. Les trois projets utilisent des mécanismes de consensus BFT, plus adaptés aux paiements que la finalité probabiliste du PoS traditionnel.

03. Stablecoins à rendement : des modèles de revenus innovants

Les stablecoins à rendement intègrent directement les revenus dans le stablecoin, offrant aux utilisateurs une expérience de rendement supérieure à celle de l’épargne bancaire traditionnelle.

Ethena USDe

La capitalisation de USDe est passée de 86 millions de dollars en janvier 2024 à 11,04 milliards de dollars en octobre 2025, soit une augmentation stupéfiante de 13 750 %, devenant ainsi le troisième plus grand stablecoin mondial.

L’innovation technique de USDe réside dans l’utilisation d’une stratégie delta-neutre pour maintenir la stabilité, en misant des actifs comme ETH et WBTC tout en ouvrant des positions à terme de couverture sur les exchanges, créant ainsi une exposition sans risque directionnel. sUSDe offre aux détenteurs un rendement annuel de 2,56 % à 3,72 %, provenant des récompenses de staking Ethereum, des taux de financement des contrats perpétuels et des revenus fixes des stablecoins.

Écosystème Sky

L’écosystème Sky (anciennement MakerDAO) a redéfini le marché du prêt décentralisé de stablecoins grâce à une montée en gamme de la marque et à l’innovation produit. USDS, stablecoin à récompense, a atteint une capitalisation de 8 milliards de dollars, offrant un rendement annuel de 4,75 % via le mécanisme de taux d’épargne Sky.

Les revenus proviennent des excédents du protocole, incluant les frais de prêt et les revenus de liquidation, redistribués aux utilisateurs épargnants via le mécanisme SSR. Le projet a également lancé le plan Endgame de restructuration en SubDAO, proposant différents services via des sous-protocoles spécialisés comme Spark, Grove, Keel, etc.

04. Infrastructure de paiement stablecoin : la refonte de la finance mondiale

En 2025, le volume des paiements transfrontaliers en stablecoins atteindra 46 000 milliards de dollars, soit plus de 50 % du volume de Visa. Les paiements transfrontaliers traditionnels comportent des frais de 2 à 7 %, incluant frais de transfert, marges de change et frais d’intermédiaire, tandis que les stablecoins peuvent réduire ces coûts à 0,5-2 %, économisant 50 à 80 % dans les scénarios de paiements transfrontaliers fréquents. Plus important encore, le délai de règlement passe de 3 à 5 jours ouvrés à moins de 3 minutes, réduisant considérablement les besoins de préfinancement et les interruptions de trésorerie.

L’ascension fulgurante de BVNK

En tant que fournisseur d’infrastructure stablecoin, BVNK a connu une forte croissance en 2025, traitant plus de 20 milliards de dollars de transactions annuelles, principalement pour des clients entreprises comme Worldpay, Flywire et dLocal. Citi Ventures a investi stratégiquement dans BVNK en octobre 2025 pour soutenir l’expansion mondiale de ses rails de paiement stablecoin. Parallèlement, Coinbase et Mastercard négocient l’acquisition de BVNK pour une valorisation de 1,5 à 2,5 milliards de dollars, ce qui constituerait la plus grande acquisition stablecoin de l’histoire et souligne son rôle central dans les paiements institutionnels en stablecoins.

La stratégie innovante de Stripe

Stripe a lancé une fonctionnalité de paiement par abonnement en stablecoins, permettant des prélèvements automatiques en USDC sur les blockchains Base et Polygon, répondant aux besoins des entreprises AI et SaaS. Cette fonctionnalité réduit de moitié les coûts de règlement, et les entreprises AI rapportent que 20 % de leurs paiements migrent vers les stablecoins. Stripe a également lancé la plateforme Open Issuance pour aider les entreprises à émettre leurs propres stablecoins personnalisés et à intégrer des outils de paiement par agent AI.

05. Applications intégrées AI et stablecoins : la finance du futur

Avec l’essor de l’économie des agents AI, les modèles traditionnels d’API key et d’abonnement ne suffisent plus aux transactions autonomes entre machines, ce qui a conduit à la création de protocoles et d’infrastructures de paiement optimisés pour les agents AI.

KITE AI : construire le Layer-1 de l’internet des agents

KITE AI, leader du secteur, vise à construire la première blockchain Layer-1 optimisée pour l’économie des agents AI. KITE a levé 18 millions de dollars en série A, menée par PayPal Ventures et General Catalyst.

L’innovation principale du projet repose sur trois piliers technologiques : un système d’identité d’agent cryptographique (AIR – Agent Identity Resolution), une gestion programmable des permissions et une preuve intelligente d’attribution on-chain (PoAI). AIR, en tant que marketplace d’agents, résout le problème de confiance entre agents AI, permettant aux développeurs de déployer des agents personnalisés via une interface low-code et de les connecter à l’écosystème.

Récemment, KITE et Brevis ont annoncé un partenariat stratégique pour renforcer la transparence et l’autonomie des modules d’identité et de paiement des agents grâce à la technologie de preuve à connaissance nulle. Les premiers modules seront déployés sur BNB Chain, puis étendus à KITE L1 pour permettre la relai de preuves cross-chain.

Protocole x402 : redéfinir le standard de paiement HTTP

Le protocole x402 est promu par des géants technologiques tels que Coinbase, Google et Cloudflare. Lorsqu’un client (comme un agent AI ou une application) accède à une ressource protégée, le serveur retourne un code d’état 402 et des détails de paiement au format JSON, incluant le montant, la devise et l’adresse de réception. Le client construit alors une transaction de paiement signée et renvoie la requête avec l’en-tête X-PAYMENT. Des facilitateurs tiers comme Coinbase vérifient le paiement on-chain, puis le serveur accorde l’accès à la ressource. Ce processus permet une exécution sans confiance, avec un règlement on-chain garantissant l’auditabilité.

L’avantage technique de x402 réside dans son intégration native à HTTP et ses coûts de transaction extrêmement faibles. Un règlement USDC sur Base peut être effectué en 2 secondes, avec des frais de gas inférieurs à 0,0001 dollar et aucun frais de protocole.

06. Perspectives d’investissement et évaluation des risques

Les sous-secteurs des stablecoins passent du concept à la réalité, de la spéculation à l’application. Parmi les quatre nouveaux axes émergents, les blockchains dédiées aux stablecoins présentent la valeur d’investissement la plus claire. Plasma, soutenu par l’écosystème Tether et validé par une TVL de 5,3 milliards de dollars, dispose d’un solide avantage technologique. Avec l’explosion de la demande de paiements institutionnels, ce type de projet d’infrastructure pourrait obtenir une valorisation premium. Les solutions de paiement institutionnelles bénéficient de l’amélioration du cadre réglementaire, la valorisation de 1,5 à 2,5 milliards de dollars de l’acquisition de BVNK reflétant la reconnaissance des géants financiers traditionnels envers l’infrastructure stablecoin. Les applications intégrées à l’AI, bien qu’encore à un stade précoce, progressent plus vite que prévu en termes d’innovation technologique et de validation des cas d’usage, ce qui en fait un choix pour les investisseurs à forte tolérance au risque. Les stablecoins à rendement présentent le ratio risque/rendement le plus complexe, les modèles synthétiques comportant un risque de décorrélation en cas de marché extrême.

Le risque réglementaire demeure la plus grande incertitude. Bien que la loi GENIUS et la réglementation MiCA fournissent un cadre pour le développement du secteur, les détails d’application et les standards d’exécution continuent d’évoluer, obligeant les projets de stablecoins à surveiller en permanence les coûts de conformité et les changements politiques. Le risque concurrentiel s’intensifie avec l’entrée des géants financiers traditionnels, les stratégies de Stripe, Visa, Mastercard, etc., étant susceptibles de remodeler le marché. Les nouveaux projets doivent maintenir leur avance en innovation technologique et en construction d’écosystèmes.

Pour investir dans les nouveaux axes des stablecoins, il faut trouver un équilibre entre innovation technologique, conformité réglementaire et demande du marché. Avec le lancement progressif des projets clés en 2025 et la clarification du cadre réglementaire, cette vague de mise à niveau de l’infrastructure stablecoin pourrait remodeler le paysage mondial des paiements et offrir des rendements substantiels aux premiers participants.

Avertissement : le contenu de cet article reflète uniquement le point de vue de l'auteur et ne représente en aucun cas la plateforme. Cet article n'est pas destiné à servir de référence pour prendre des décisions d'investissement.

Vous pourriez également aimer

WINkLink et Klever Wallet s'associent pour façonner un avenir Web3 plus pratique