L'équipe mystérieuse qui a dominé Solana pendant trois mois lance maintenant sa propre pièce sur Jupiter ?

Une équipe anonyme sans site officiel ni communauté a englouti près de la moitié du volume de transactions sur Jupiter en seulement 90 jours.

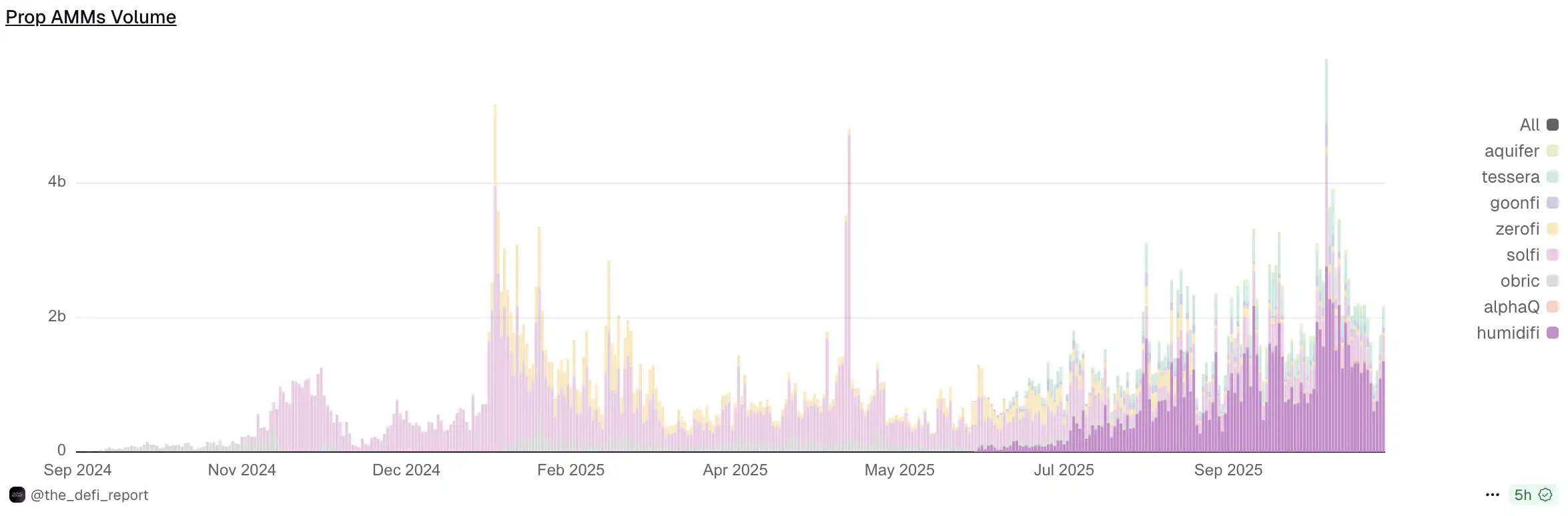

Pour approfondir ce projet mystérieux, il faut d'abord observer une révolution en cours des transactions on-chain sur Solana.

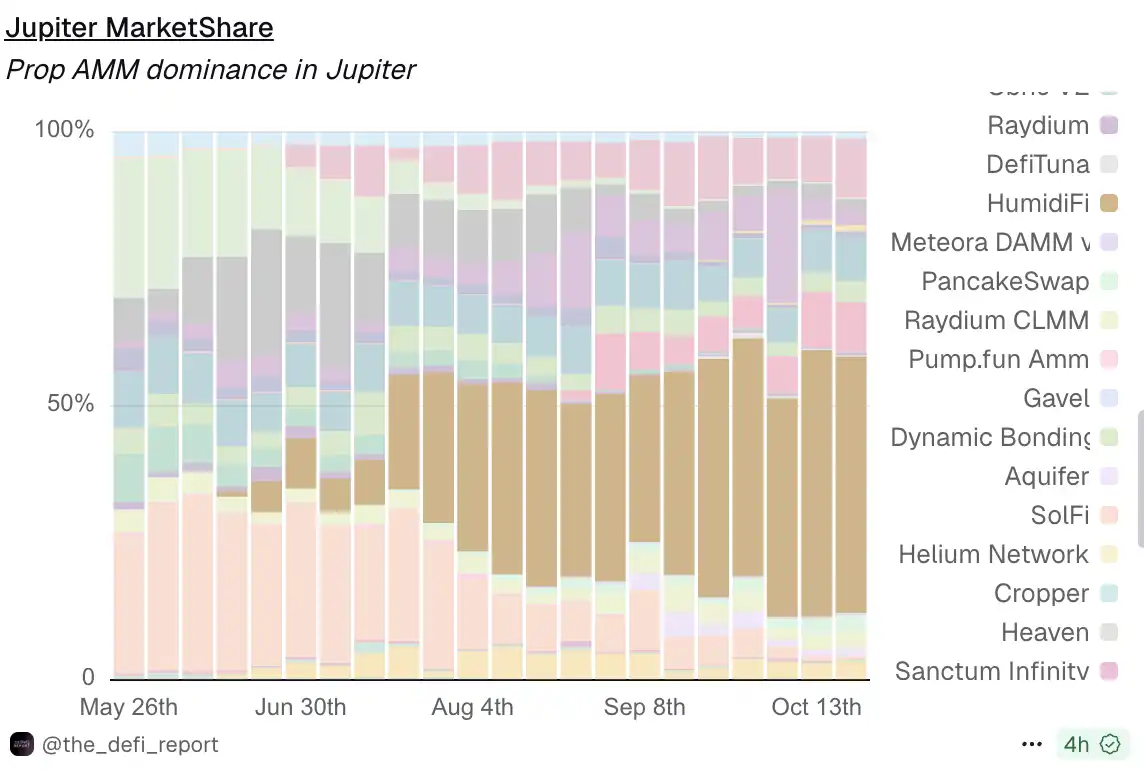

HumidiFi représente 42% du volume de transactions sur Jupiter

Source : Dune, @ilemi

Comment les AMM propriétaires restructurent les transactions on-chain

Dans le contexte des AMM, le flux d'ordres toxique fait référence aux arbitragistes à haute fréquence qui utilisent des connexions à faible latence et des algorithmes avancés pour capturer de manière anticipée les écarts de prix et arbitrer rapidement le delta de prix entre la chaîne et les plateformes de découverte de prix (généralement des exchanges centralisés comme Binance). Les profits générés par ces flux d'ordres toxiques sont finalement supportés par les traders, les fournisseurs de liquidité et les market makers on-chain.

Sur les marchés financiers traditionnels qui utilisent un carnet d'ordres centralisé (CLOB) pour faire correspondre les transactions, les market makers professionnels peuvent gérer le flux d'ordres toxique de différentes manières (comme ajuster les spreads ou suspendre les cotations). En analysant les schémas de flux d'ordres, ils peuvent identifier les traders disposant d'un avantage informationnel et ajuster les cotations en conséquence pour limiter les pertes dues à la sélection adverse. Par conséquent, les market makers opérant sur Solana ont naturellement opté pour des DEX comme Phoenix qui utilisent un CLOB. Cependant, lors de la période de "meme frenzy" de Solana de 2024 à début 2025, le réseau Solana, submergé par une demande sans précédent, a eu du mal à traiter les ordres des market makers, et la mise à jour des cotations nécessitait une puissance de calcul coûteuse, entraînant une forte augmentation des coûts pour les market makers.

Une série de problèmes pratiques épineux pousse un groupe des market makers AMM les plus expérimentés à repenser fondamentalement le fonctionnement des marchés on-chain, donnant naissance à une nouvelle structure de marché révolutionnaire.

Ce nouveau paradigme est connu sous le nom de Proprietary AMM (Prop AMM), visant à fournir des spreads plus faibles et une liquidité plus efficace on-chain tout en minimisant le risque d'exploitation par les arbitragistes à haute fréquence.

SolFi, ZeroFi et Obric ont constitué le triumvirat initial des AMM propriétaires, qui n'exposaient pas publiquement les interfaces de leurs contrats mais fournissaient directement des interfaces aux principales routes de trading comme Jupiter et exigeaient que Jupiter oriente les ordres vers leurs AMM. Cette conception rend extrêmement difficile pour des arbitragistes professionnels externes comme Wintermute d'interagir directement avec les contrats, car ils ne peuvent ni comprendre ni prédire la logique de trading, empêchant ainsi le remplacement des cotations des market makers et le problème de sélection adverse des entités disposant d'un avantage informationnel.

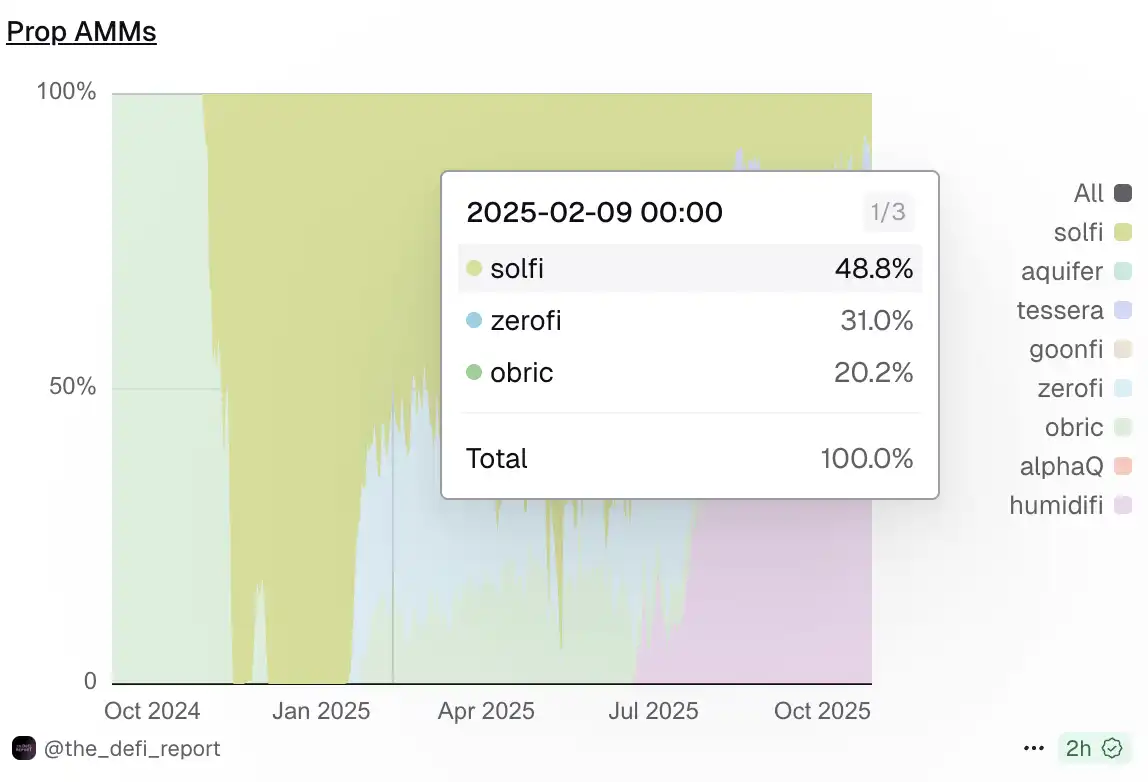

En février 2025, SolFi, ZeroFi et Obric étaient les trois principaux AMM propriétaires.

Source : Dune @the_defi_report

La Blitzkrieg de HumidiFi

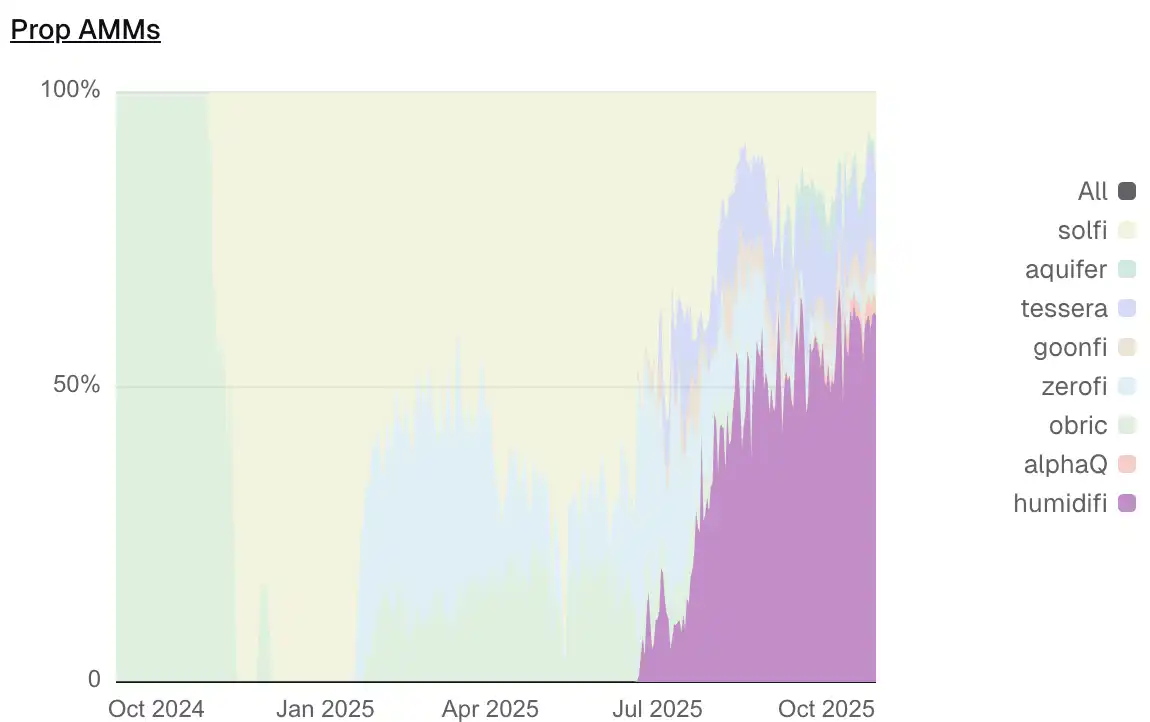

La concurrence entre les AMM propriétaires s'est intensifiée en juillet 2025, et un projet nommé HumidiFi a rapidement remodelé tout le paysage du marché.

HumidiFi a officiellement été lancé à la mi-juin 2025, et seulement deux mois plus tard, il avait capturé 47,1% de tout le volume de trading des AMM propriétaires, s'imposant comme le leader incontesté du marché. À l'inverse, l'ancien dominant SolFi a vu sa part de marché chuter de 61,8% deux mois auparavant à 9,2%.

Source : Dune @the_defi_report

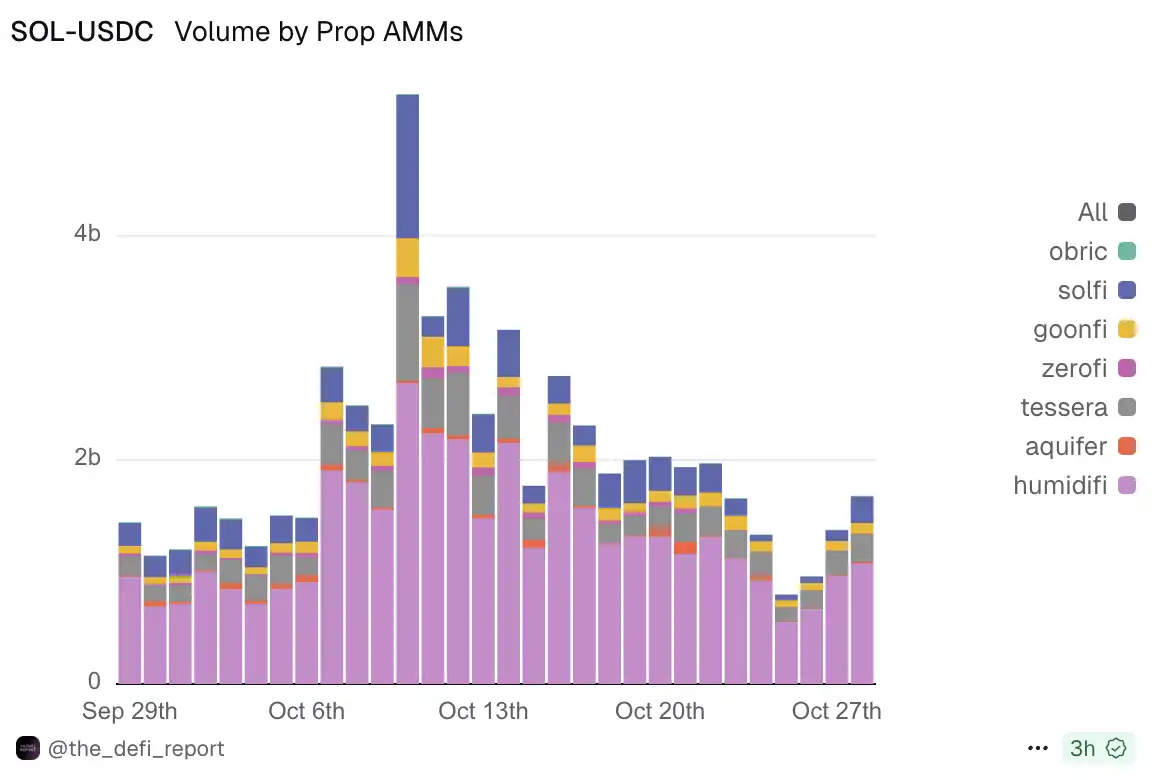

La domination de HumidiFi était particulièrement évidente sur la paire de trading SOL/USDC. Le 28 octobre, HumidiFi a traité 1,08 milliard de dollars de transactions SOL/USDC en une seule journée, représentant 64,3% du volume total de la paire ce jour-là.

Source : Dune @the_defi_report

HumidiFi a également affiché un taux de pénétration élevé dans le routage Jupiter. En tant qu'agrégateur détenant une part de marché de 86,4% sur Solana, les choix de routage de Jupiter déterminent en grande partie l'expérience réelle des traders. Les données du 20 octobre montraient que HumidiFi détenait une part de marché de 46,8% sur Jupiter, soit plus de quatre fois celle du deuxième TesseraV (10,7%).

Source : Dune @the_defi_report

En élargissant la vue à l'ensemble de l'écosystème des AMM self-custody, la domination de HumidiFi reste forte. Le 28 octobre, le volume total de trading de tous les AMM self-custody a atteint 21,8 milliards de dollars, HumidiFi occupant à lui seul 13,5 milliards de dollars, soit 61,9%. Ce chiffre dépasse non seulement largement les 3,09 milliards de dollars de SolFi en deuxième position, mais surpasse même le volume total des concurrents classés de la 2e à la 8e place.

Source : Dune @the_defi_report

Cette victoire de HumidiFi a été obtenue presque en mode "furtif" complet. Il n'avait pas de site officiel, pas de compte Twitter précoce, et aucune information sur les membres de l'équipe n'a jamais été divulguée.

HumidiFi n'a pas besoin de marketing, d'airdrops ou de storytelling. Il lui suffit d'offrir de meilleurs spreads et prix d'exécution que ses concurrents à chaque transaction. Lorsque l'algorithme de routage de Jupiter a choisi à plusieurs reprises HumidiFi, le marché avait déjà voté à sa manière.

La course vers les limites de la vitesse et du coût

La clé du succès de HumidiFi réside dans la compression extrême du coût de calcul des mises à jour de l'oracle et dans la conversion astucieuse de cet avantage technologique en domination absolue du marché via le mécanisme d'enchères Jito.

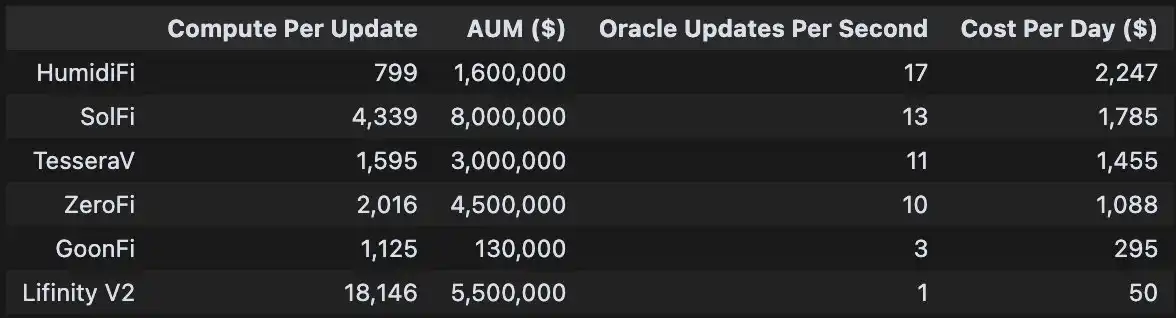

Premièrement, HumidiFi a une faible consommation de ressources. Selon les données fournies par @bqbrady, chaque mise à jour d'oracle de HumidiFi ne consomme que 799 CUs (Compute Units). En comparaison, son principal concurrent SolFi nécessite 4 339 CUs. TesseraV, exploité par le principal market maker Wintermute, a également besoin de 1 595 CUs, soit le double de HumidiFi.

Source : X, @bqbrady

HumidiFi a également exploité son avantage de faible consommation de CU pour obtenir une priorité de transaction absolue dans l'infrastructure MEV de Solana, l'enchère Jito. Dans l'enchère Jito, la priorité de transaction n'est pas déterminée par un tip absolu mais par un Tip par CU. HumidiFi paie environ 4 998 lamports comme frais pour chaque mise à jour d'oracle. Grâce à sa consommation de CU extrêmement faible (799 CUs), son ratio Tip par CU atteint un impressionnant 6,25 lamports/CU.

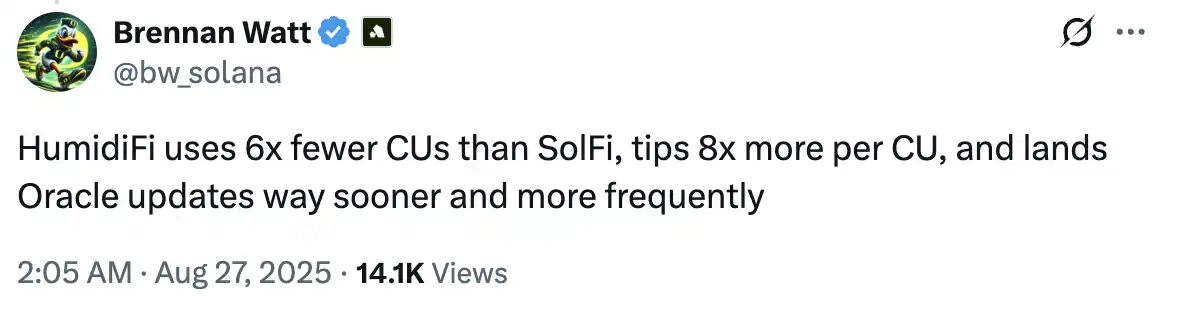

Selon les données fournies par Brennan Watt, ingénieur chez Anza, un développeur principal de Solana, HumidiFi a utilisé 6 fois moins de CU que l'ancien fleuron SolFi Prop AMM et a payé plus de 8 fois plus en frais de gas.

Un autre avantage clé de HumidiFi est la fréquence de mise à jour de l'oracle. HumidiFi met à jour son oracle 17 fois par seconde, dépassant largement ses principaux concurrents (SolFi à 13 fois, TesseraV à 11 fois et ZeroFi à 10 fois).

Dans la forte volatilité du marché des cryptomonnaies, cette capacité de suivi des prix quasi en temps réel lui permet de toujours rester proche de la juste valeur, d'éviter les opportunités pour les arbitragistes et de fournir une liquidité plus serrée sans avoir besoin de s'auto-protéger en élargissant les spreads.

De plus, HumidiFi a également bien maîtrisé ses coûts. Le coût d'exploitation quotidien de HumidiFi n'est que de 2 247 dollars. En comparaison, bien que SolFi gère 5 fois plus d'actifs sous gestion (AUM) que HumidiFi (80 milliards de dollars contre 16 milliards de dollars), son coût quotidien n'est inférieur que de 20% à celui de HumidiFi, soit 1 785 dollars.

Actualités concernant le token WET

Selon la page de démonstration divulguée, l'allocation est divisée en trois parties :

Une whitelist (règles d'acquisition à déterminer) peut garantir une partie de l'allocation.

Les stakers de JUP peuvent obtenir une allocation en fonction du montant staké.

L'allocation publique suit un modèle "premier arrivé, premier servi" (FCFS), avec une circulation immédiate on-chain une fois remplie, sans période de lock-up.

Il est à noter que l'équipe HumidiFi a explicitement déclaré sur Twitter qu'il n'y a "aucune allocation VC", ce qui est particulièrement rare dans l'environnement actuel du marché dominé par les préventes VC et les projets à faible circulation et à FDV élevé.

Le Proprietary AMM est une course où "le gagnant rafle tout", et HumidiFi a atteint sa position dominante aujourd'hui grâce à sa prouesse technologique. Cependant, cela signifie également qu'une fois qu'un nouveau concurrent réalise une percée en efficacité CU ou en vitesse d'oracle, il pourrait rapidement éroder sa part de marché. Cette guerre des Prop AMM ne fait clairement que commencer.

Avertissement : le contenu de cet article reflète uniquement le point de vue de l'auteur et ne représente en aucun cas la plateforme. Cet article n'est pas destiné à servir de référence pour prendre des décisions d'investissement.

Vous pourriez également aimer

Récit, sentiment et cotes : la vision spéculative sur les Meme de l’influenceur chinois Da Yu

La plupart des personnes qui s'intéressent aux Meme sont principalement motivées par la spéculation.

La question à 308 milliards de dollars : les stablecoins peuvent-ils prospérer malgré l’interdiction en Chine ?

MetaMask progresse vers un portefeuille crypto unifié en ajoutant Bitcoin

La Fed annule la baisse des taux de décembre, 18 % de probabilité de hausse, ralentissant le rallye du Bitcoin