L'équipe mystérieuse qui a dominé Solana pendant trois mois va-t-elle lancer un token sur Jupiter ?

Sans marketing et sans soutien de VC, comment HumidiFi a-t-il remporté la guerre des market makers sur Solana en seulement 90 jours ?

Auteur : SpecialistXBT

Une équipe sans site officiel, sans communauté, et dont les membres sont anonymes, a capté près de la moitié du volume des transactions sur Jupiter en seulement 90 jours.

Pour mieux comprendre ce projet mystérieux, il nous faut d'abord plonger dans une révolution silencieuse des transactions on-chain qui se déroule actuellement sur Solana.

Le volume total traité par HumidiFi représente 42% du volume sur Jupiter

Source : Dune, @ilemi

Comment les AMM propriétaires restructurent les transactions on-chain

Dans le contexte des AMM, le flux d'ordres toxiques désigne les arbitrages à haute fréquence qui, grâce à des connexions à faible latence et des algorithmes avancés, capturent en priorité les différences de prix et réduisent rapidement l'écart entre les prix on-chain et ceux des marchés de référence (généralement des exchanges centralisés comme Binance). Les profits générés par ces flux toxiques sont finalement supportés par les traders, les fournisseurs de liquidité et les market makers on-chain.

Dans les marchés financiers traditionnels utilisant un carnet d'ordres centralisé (ci-après « CLOB ») pour le matching, les market makers professionnels disposent de plusieurs moyens (comme l'ajustement du spread ou la suspension des cotations) pour faire face aux flux d'ordres toxiques. Ils peuvent analyser les modèles de flux d'ordres, identifier les traders disposant d'un avantage informationnel et ajuster leurs cotations en conséquence, réduisant ainsi les pertes dues à la « sélection adverse ». C'est pourquoi, sur Solana, les market makers se sont naturellement tournés vers des DEX comme Phoenix, qui utilisent le modèle CLOB. Cependant, lors de la période de « frénésie meme » sur Solana entre 2024 et début 2025, le réseau Solana, sous une demande sans précédent, a été submergé : les ordres des market makers n'arrivaient souvent pas on-chain, et la mise à jour des cotations consommait énormément de ressources de calcul coûteuses, augmentant drastiquement leurs coûts.

Une série de problèmes pratiques épineux a forcé les market makers AMM les plus expérimentés à repenser fondamentalement le fonctionnement des marchés on-chain, faisant germer une nouvelle structure de marché révolutionnaire.

Ce nouveau paradigme est appelé « AMM propriétaire » (Prop AMM), dont l'objectif est de fournir on-chain une liquidité plus efficace et avec des spreads plus faibles, tout en minimisant le risque d'exploitation par les arbitrageurs à haute fréquence.

SolFi, ZeroFi et Obric sont les trois premiers « géants » des AMM propriétaires. Ils ne publient pas d'interface de contrat ouverte, mais fournissent directement leur interface aux principaux routeurs de transactions comme Jupiter, exigeant que Jupiter route les ordres vers leurs AMM. Cette conception rend presque impossible pour des arbitrageurs professionnels externes comme Wintermute d'interagir directement avec les contrats, car ils ne peuvent ni comprendre ni prédire la logique des transactions, empêchant ainsi le remplacement des cotations des market makers et les problèmes de « sélection adverse » dus à un avantage informationnel.

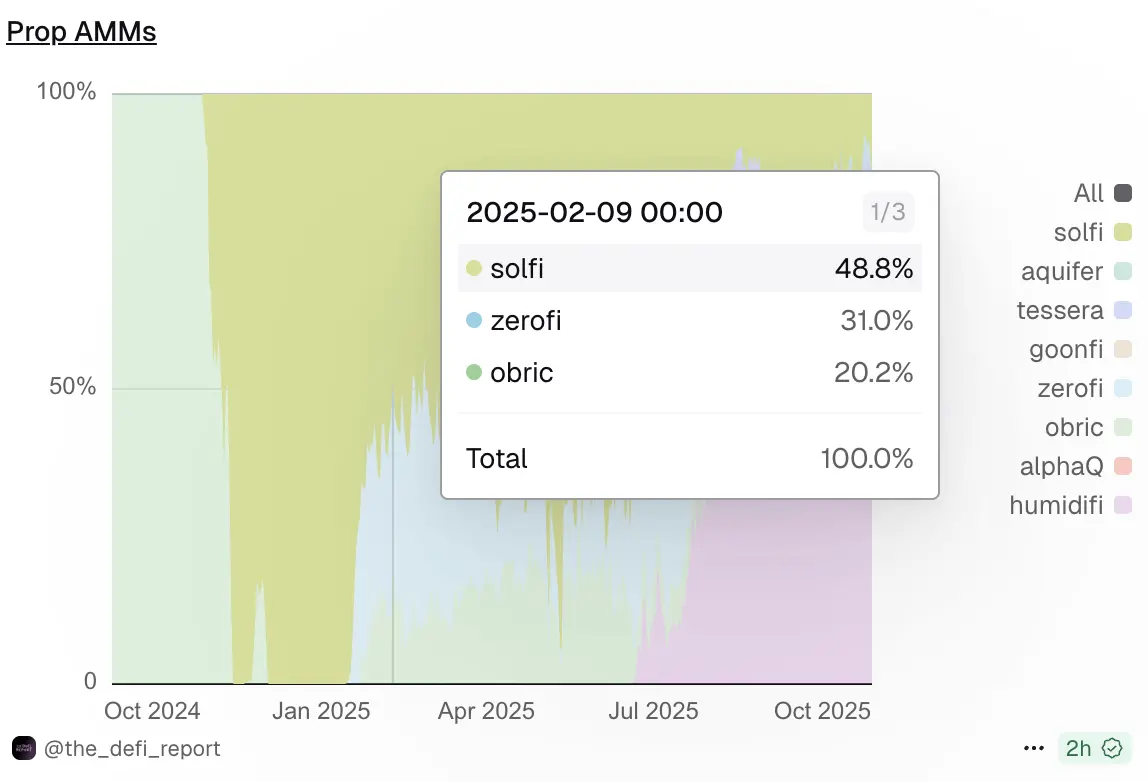

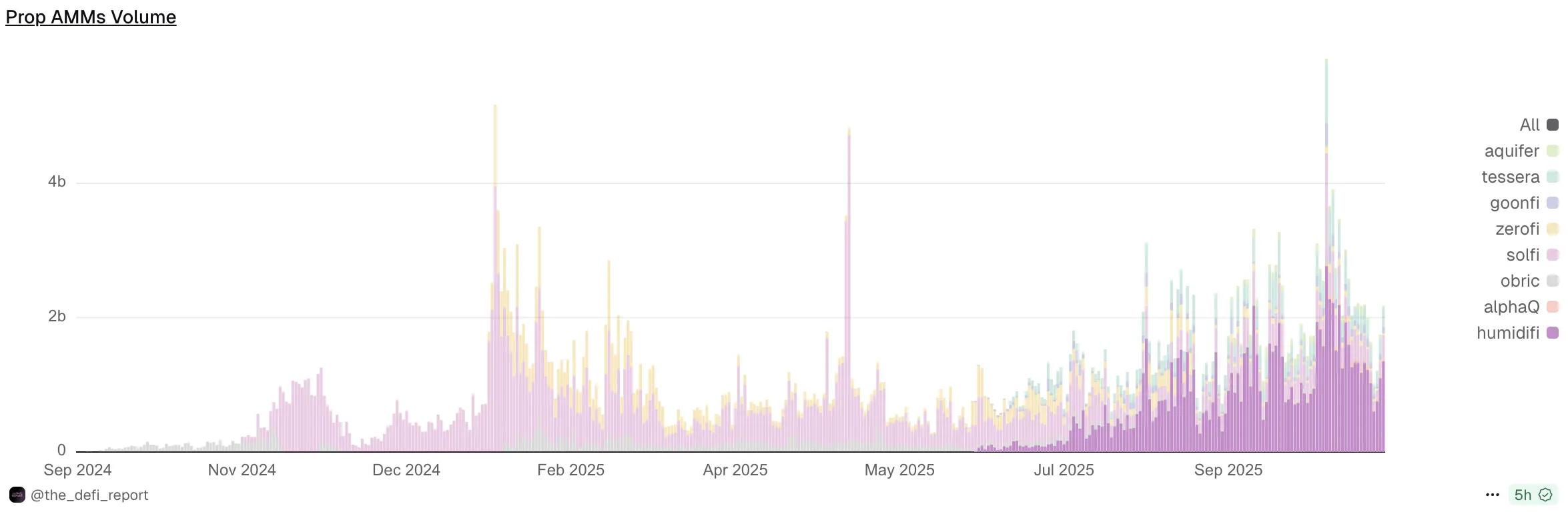

En février 2025, SolFi, ZeroFi et Obric étaient les trois principaux AMM propriétaires

Source : Dune @the_defi_report

La Blitzkrieg de HumidiFi

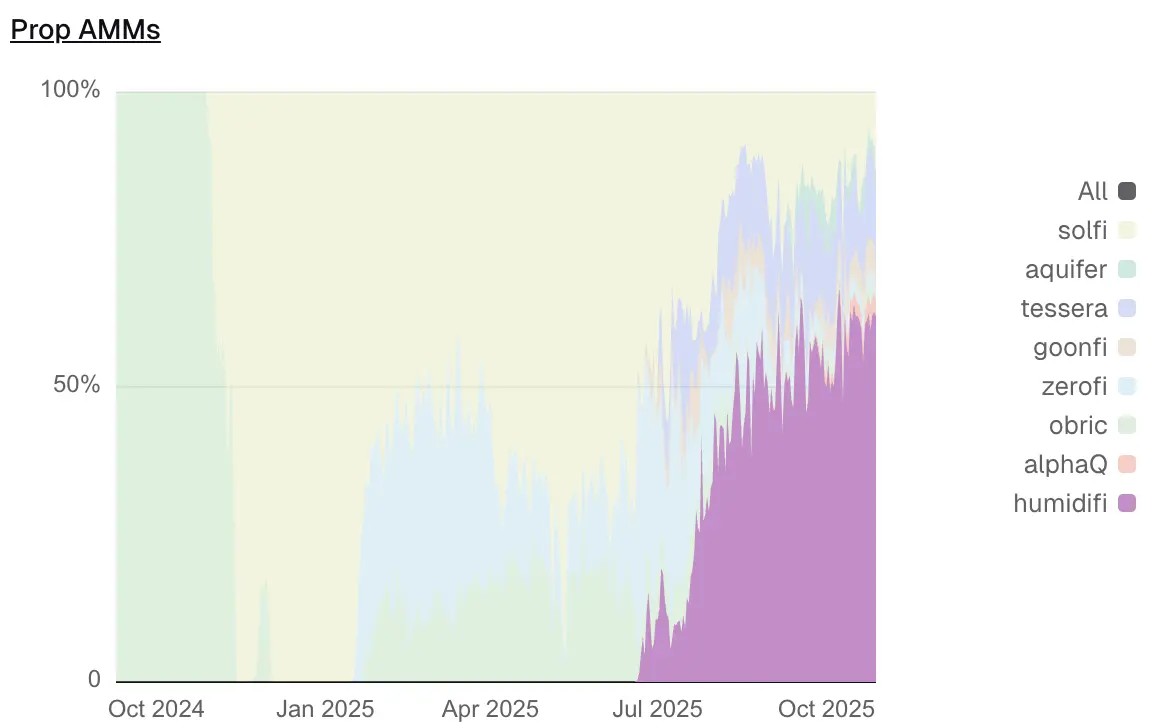

La concurrence entre AMM propriétaires est devenue féroce en juillet 2025, lorsqu'un projet nommé HumidiFi a bouleversé le marché à une vitesse fulgurante.

Lancé officiellement à la mi-juin 2025, HumidiFi a, en seulement deux mois, capté 47,1% du volume de toutes les transactions des AMM propriétaires, devenant le leader incontesté du marché. À titre de comparaison, l'ancien leader SolFi a vu sa part de marché chuter brutalement de 61,8% à 9,2% sur la même période.

Source : Dune @the_defi_report

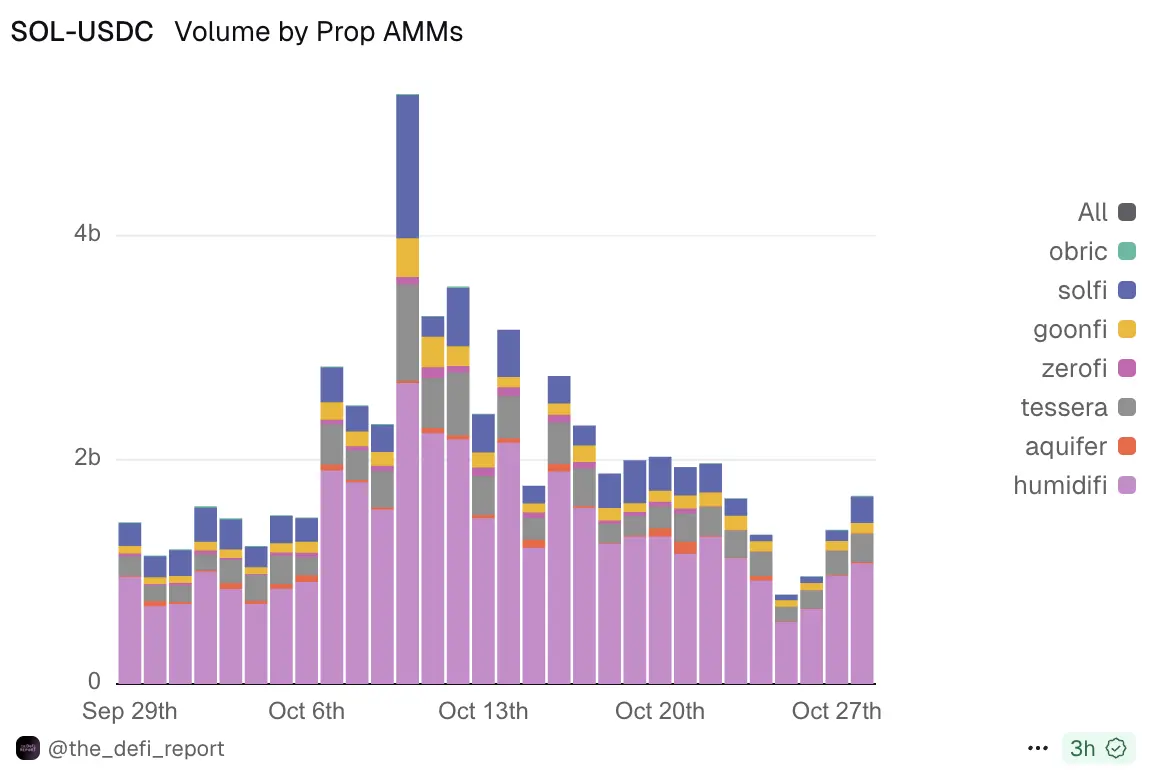

La domination de HumidiFi est particulièrement évidente sur la paire SOL/USDC. Le 28 octobre (UTC+8), HumidiFi a traité à lui seul 1,08 milliards de dollars de transactions SOL/USDC en une seule journée, soit 64,3% du volume total de cette paire ce jour-là.

Source : Dune @the_defi_report

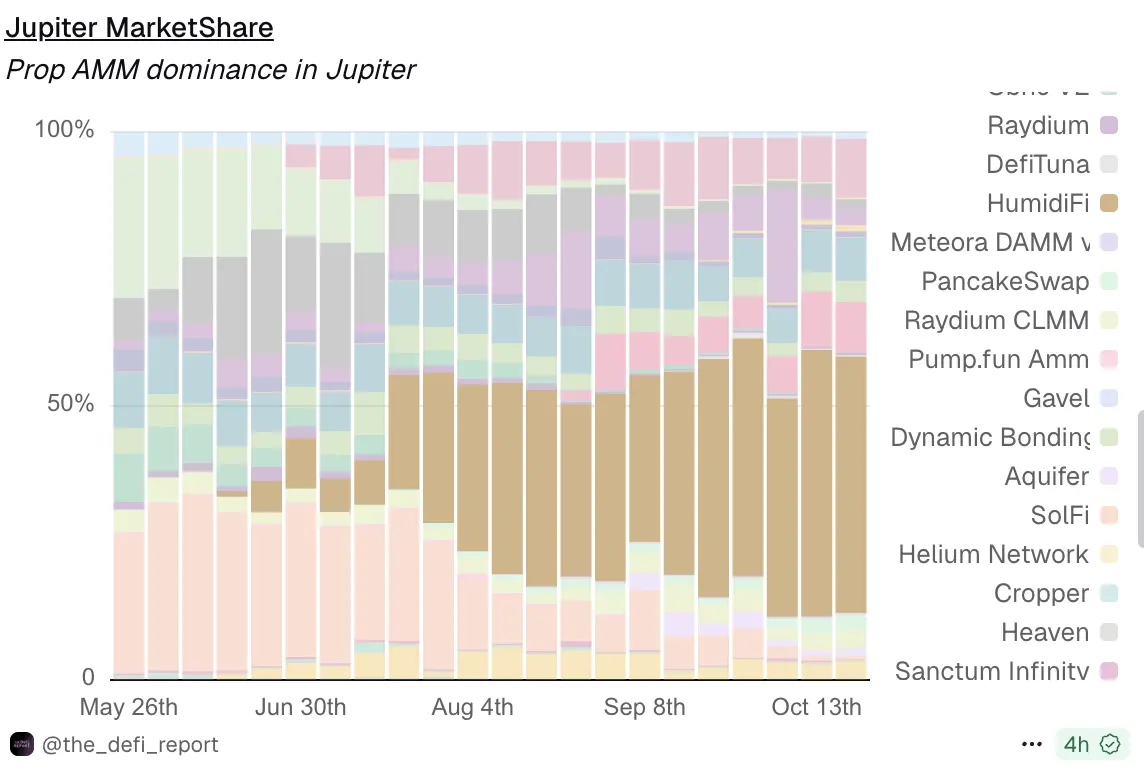

HumidiFi affiche également un taux de pénétration très élevé dans le routage de Jupiter. En tant qu'agrégateur dominant sur Solana avec 86,4% de part de marché, les choix de routage de Jupiter déterminent largement l'expérience réelle des traders. Selon les données du 20 octobre (UTC+8), HumidiFi détenait 46,8% de part de marché sur Jupiter, soit plus de quatre fois celle du deuxième, TesseraV (10,7%).

Source : Dune @the_defi_report

En élargissant la perspective à l'ensemble de l'écosystème des AMM propriétaires, la domination de HumidiFi reste tout aussi solide. Le 28 octobre (UTC+8), le volume total de toutes les AMM propriétaires a atteint 2,18 milliards de dollars, dont HumidiFi a capté 1,35 milliards, soit 61,9%. Ce chiffre dépasse largement les 309 millions de dollars de SolFi, le deuxième, et même la somme totale des volumes de tous les concurrents classés de la 2e à la 8e place.

Source : Dune @the_defi_report

Cette victoire de HumidiFi s'est déroulée dans une quasi « invisibilité ». Il n'a pas de site officiel, pas de compte Twitter à ses débuts, et aucune information sur les membres de l'équipe n'a été rendue publique.

HumidiFi n'a pas besoin de marketing, ni d'airdrop, ni de storytelling. Il lui suffit d'offrir à chaque transaction un spread plus avantageux et un meilleur prix d'exécution que ses concurrents. Lorsque l'algorithme de routage de Jupiter choisit HumidiFi encore et encore, le marché a déjà voté à sa manière.

Course à l'extrême sur la vitesse et les coûts

La clé du succès de HumidiFi réside dans sa capacité à réduire au maximum le coût de calcul des mises à jour de l'oracle, et à transformer cet avantage technique en domination absolue du marché grâce au mécanisme d'enchères Jito.

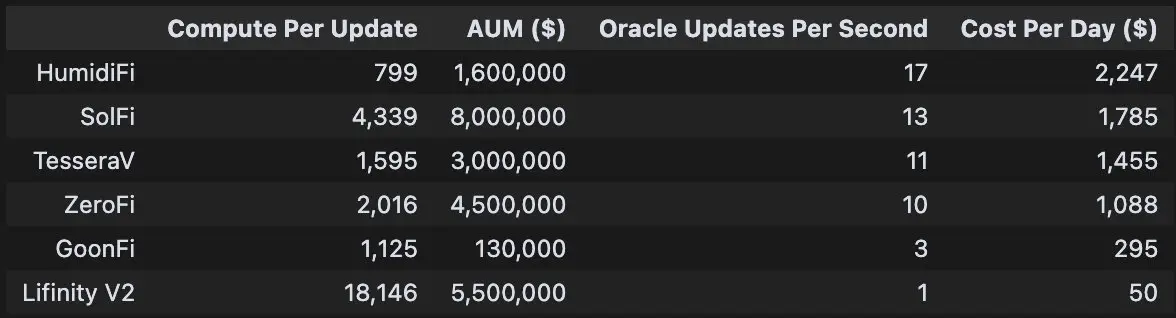

Tout d'abord, HumidiFi consomme très peu de ressources de calcul. Selon les données fournies par @bqbrady, chaque mise à jour de l'oracle par HumidiFi ne consomme que 799 CUs (unités de calcul). À titre de comparaison, son principal concurrent SolFi en nécessite 4 339. TesseraV, opéré par le market maker de premier plan Wintermute, en consomme également 1 595, soit le double de HumidiFi.

Source : X, @bqbrady

HumidiFi exploite pleinement son faible usage de CUs pour obtenir une priorité absolue dans les enchères Jito, l'infrastructure MEV de Solana. Dans les enchères Jito, la priorité des transactions n'est pas déterminée par le tip absolu, mais par le tip par unité de calcul (Tip per CU). À chaque mise à jour de l'oracle, HumidiFi paie environ 4 998 lamports de tip. Grâce à sa faible consommation de CUs (799), son ratio Tip per CU atteint un impressionnant 6,25 lamports/CU.

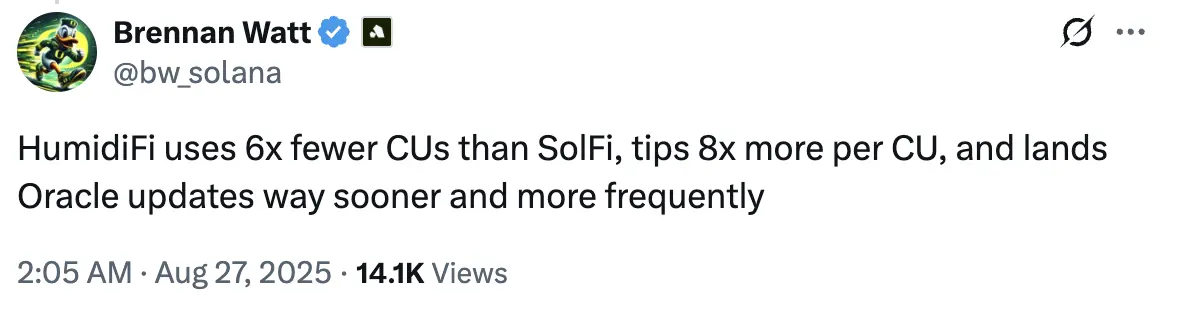

Selon les données fournies par Brennan Watt, ingénieur chez Anza, développeur principal de Solana, HumidiFi utilise six fois moins de CUs que SolFi, l'ancien leader des Prop AMM, tout en payant plus de huit fois plus de tips.

Un autre avantage clé de HumidiFi est la fréquence de mise à jour de son oracle. HumidiFi met à jour son oracle 17 fois par seconde, dépassant largement ses principaux concurrents (13 fois pour SolFi, 11 fois pour TesseraV et 10 fois pour ZeroFi).

Dans un marché crypto extrêmement volatil, cette capacité de suivi des prix quasi en temps réel lui permet de rester constamment proche de la juste valeur, évitant ainsi de laisser des opportunités aux arbitrageurs, tout en offrant une liquidité plus serrée sans avoir à élargir les spreads pour se protéger.

En outre, HumidiFi maîtrise également très bien ses coûts. Ses frais d'exploitation quotidiens ne s'élèvent qu'à 2 247 dollars. À titre de comparaison, SolFi, bien que gérant cinq fois plus d'actifs (AUM) que HumidiFi (8 milliards de dollars contre 1,6 milliards), n'a des coûts journaliers inférieurs que de 20% (1 785 dollars).

Le token WET débarque sur Jupiter DTF

Le secteur des AMM propriétaires est un « winner takes all ». HumidiFi a atteint sa position dominante grâce à sa supériorité technique, mais cela signifie aussi que dès qu'un nouveau concurrent réalisera une percée en termes d'efficacité CU ou de vitesse d'oracle, sa part de marché pourrait être rapidement érodée. Cette guerre des Prop AMM ne fait manifestement que commencer.

Avertissement : le contenu de cet article reflète uniquement le point de vue de l'auteur et ne représente en aucun cas la plateforme. Cet article n'est pas destiné à servir de référence pour prendre des décisions d'investissement.

Vous pourriez également aimer

La domination de Bitcoin façonne une nouvelle ère sur le marché des cryptomonnaies

Plongez dans la montée inattendue de Dogecoin en 2026

Le rallye du prix de XRP est-il durable alors que les baleines retirent des tokens des plateformes d’échange ?