S’enrichir à la série A, prendre sa retraite à la série B : le cours accéléré de la richesse pour les fondateurs de crypto

Source : Fortune

Titre original : Crypto founders are getting very rich, very fast—again

Traduction et compilation : BitpushNews

Dans le monde des startups, nous sommes habitués à ce genre d’histoire : des fondateurs qui luttent pendant des années avant de devenir multimillionnaires lors de l’introduction en bourse ou de la revente de leur entreprise.

Ce genre de conte de richesse se joue aussi dans le secteur des crypto-monnaies, mais le chemin vers la fortune y est souvent bien plus court.

L’exemple typique est celui de Bam Azizi. Il a fondé en 2020 la société de paiement crypto Mesh, qui a bouclé cette année un tour de financement de série B de 82 millions de dollars.

Normalement, ce type de financement devrait être entièrement investi dans le développement de l’entreprise, mais cette fois, au moins 20 millions de dollars sont allés directement dans la poche d’Azizi.

Cette somme provient d’une « vente secondaire » — des investisseurs rachètent des parts aux fondateurs ou à d’autres participants précoces. Cela signifie que, même si le montant du financement semble impressionnant, la somme réellement injectée dans l’entreprise peut être bien inférieure. Mais pour les fondateurs, ils n’ont plus besoin d’attendre des années : ils peuvent atteindre la liberté financière en un clin d’œil.

Ce n’est pas forcément une mauvaise chose. Un porte-parole de Mesh a souligné que l’entreprise a conclu un partenariat avec PayPal et lancé un portefeuille AI, affichant une bonne dynamique de développement. Mais le problème, c’est que dans le contexte actuel de marché haussier, les fondateurs encaissent massivement via des ventes secondaires, engrangeant des fortunes avant même que leur entreprise ait réellement prouvé sa valeur.

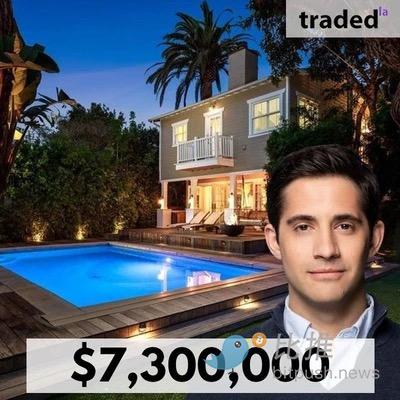

Des villas à plusieurs millions

Azizi n’est pas un cas isolé. Depuis le début du marché haussier l’an dernier, le bitcoin est passé de 45 000 dollars à 125 000 dollars, créant d’innombrables légendes de la richesse.

À la mi-2024, la plateforme sociale crypto Farcaster a levé 150 millions de dollars lors d’un tour de financement de série A, dont au moins 15 millions ont servi à racheter les parts du fondateur Dan Romero.

Cet ancien employé de Coinbase n’a jamais caché sa fortune. Dans une interview avec Architectural Digest, il a détaillé sa villa de Venice Beach, d’une valeur de 7,3 millions de dollars, un domaine composé de quatre bâtiments que le magazine a qualifié de « jardin à l’italienne ».

Si la décoration est une réussite, le développement de Farcaster l’est beaucoup moins.

Selon les rapports, la plateforme compte à ce jour moins de 5 000 utilisateurs actifs quotidiens, loin derrière des concurrents comme Zora. Romero n’a pas répondu à ces informations.

Omer Goldberg a également profité de cette tendance. Sa société de sécurité Chaos Labs a levé 55 millions de dollars lors d’un tour de série A cette année, dont 15 millions sont allés dans sa poche. Soutenue par PayPal Ventures, l’entreprise est devenue une voix importante dans la sécurité blockchain, mais elle est restée muette sur cette transaction.

Pourquoi les VC acceptent-ils de payer ?

Selon des professionnels du secteur, dans le marché actuel très dynamique des crypto-monnaies et de l’IA, les ventes secondaires sont devenues monnaie courante.

Des fonds de capital-risque de premier plan comme Paradigm et Andreessen Horowitz acceptent souvent de racheter des parts de fondateurs pour obtenir une position de leader dans les meilleurs projets.

Pour les investisseurs, c’est en réalité un pari. Les actions ordinaires qu’ils acquièrent offrent peu de droits, bien moins que les actions privilégiées des financements classiques. Mais dans un secteur habitué à « vendre du rêve », il est légitime de se demander s’il faut récompenser aussi généreusement des fondateurs qui n’ont pas encore réussi.

Les observateurs chevronnés des crypto-monnaies ne sont pas étrangers à ce phénomène. En 2016, d’innombrables projets ont levé des centaines de millions via des émissions de tokens. Ils promettaient de révolutionner la blockchain, de surpasser Ethereum, mais la plupart ont aujourd’hui disparu.

À l’époque, les investisseurs ont tenté d’utiliser des « tokens de gouvernance » pour encadrer les fondateurs, mais un VC a admis : « On appelle ça un token de gouvernance, mais en réalité, ça ne gouverne rien du tout. »

En 2021, lors du nouveau marché haussier, les modèles de financement se sont rapprochés de ceux de la Silicon Valley traditionnelle, mais les fondateurs continuaient à encaisser rapidement.

La société de paiement MoonPay a permis à ses dirigeants d’empocher 150 millions de dollars lors d’une levée de fonds de 555 millions de dollars.

Lorsque les médias ont révélé que le CEO avait acheté une villa à Miami pour 40 millions de dollars, le marché commençait déjà à se refroidir.

L’ancien projet vedette OpenSea a connu un sort similaire : l’équipe fondatrice a massivement encaissé lors des levées de fonds. Mais avec le déclin de la fièvre NFT, l’entreprise doit aujourd’hui se réinventer.

« Tu construis une communauté de croyants »

Pourquoi les VC n’insistent-ils pas sur des modèles d’incitation plus traditionnels — permettre aux fondateurs de régler leurs besoins financiers de base lors des séries B ou C, mais n’accorder de grosses récompenses qu’une fois l’entreprise réellement couronnée de succès ?

L’avocat expérimenté Derek Colla pointe l’essentiel : la plupart des entreprises crypto sont « légères en actifs », elles n’ont pas besoin d’investir massivement comme dans l’industrie des semi-conducteurs, et cet argent va donc naturellement aux fondateurs.

Il explique : « Ce secteur repose énormément sur le marketing d’influence, et il y a trop de gens prêts à payer cher pour les fondateurs. Au fond, tu construis une communauté de croyants. »

L’expert en transactions secondaires Glen Anderson est encore plus direct : « Dans des cycles de hype comme l’IA ou les crypto-monnaies, tant que tu sais raconter une bonne histoire, tu peux facilement monétiser. » Il précise toutefois que l’encaissement des fondateurs ne signifie pas qu’ils ont perdu confiance dans leur projet.

L’avocat Colla estime que ces gains massifs n’entament pas la motivation des fondateurs. Il cite MoonPay en exemple : bien que les fondateurs aient été critiqués pour l’achat de la villa, l’entreprise continue de bien se porter. L’échec de Farcaster n’est pas dû à un manque d’efforts du fondateur : « Il travaille plus que la plupart des gens. »

Mais il reconnaît aussi que les meilleurs entrepreneurs choisissent de conserver leurs parts sur le long terme, car ils croient que leur valeur explosera lors de l’introduction en bourse. « Les grands fondateurs ne veulent jamais vendre sur le marché secondaire », conclut Colla.

Dans ce secteur plein d’opportunités et de bulles, la richesse arrive aussi vite qu’elle repart. Alors qu’une nouvelle vague d’enrichissement se profile, il serait peut-être temps de réfléchir : quel type d’incitation peut vraiment faire naître de grandes entreprises ?

Avertissement : le contenu de cet article reflète uniquement le point de vue de l'auteur et ne représente en aucun cas la plateforme. Cet article n'est pas destiné à servir de référence pour prendre des décisions d'investissement.

Vous pourriez également aimer

3 altcoins que les crypto whales achètent pour des gains potentiels en novembre

Les baleines de crypto-monnaies accumulent Railgun (RAIL), Aster (ASTER) et Pump.fun (PUMP) alors que commence le mois de novembre. Les soldes détenus par ces baleines sur ces trois actifs ont fortement augmenté, et tant la structure des prix que les tendances de volume laissent présager de potentielles hausses à venir.

Le prix du Dogecoin dans une situation critique : les bulls de DOGE vont-ils reprendre le dessus ?

Le prix de Dogecoin fait face à un support critique à 0,18 $, les analystes avertissant qu’un échec à maintenir ce niveau pourrait entraîner une correction plus profonde.

La mise à niveau Fusaka d’Ethereum arrive, malgré les difficultés du prix

Ripple débloque 1 milliard de XRP d'une valeur de 2,5 milliards de dollars le 1er novembre