La raison de la baisse actuelle du bitcoin est-elle que Strategy n’achète plus massivement ?

Les ETF Bitcoin au comptant, longtemps considérés comme des « absorbeurs automatiques de nouvelle offre », montrent également des signes similaires de faiblesse.

Titre original : Pourquoi les plus grands acheteurs de Bitcoin ont-ils soudainement cessé d'accumuler ?

Auteur original : Oluwapelumi Adejumo, Crypto Slate

Traduction originale : Luffy, Foresight News

Pendant la majeure partie de 2025, le niveau de soutien du Bitcoin semblait difficile à ébranler, principalement grâce à l’alliance inattendue entre les trésoreries d’actifs numériques d’entreprise (DAT) et les fonds négociés en bourse (ETF), qui ont ensemble constitué une base de soutien solide.

Les entreprises achetaient du Bitcoin en émettant des actions et des obligations convertibles, tandis que les flux de capitaux vers les ETF absorbaient discrètement la nouvelle offre. Ensemble, ils ont construit une base de demande robuste, aidant le Bitcoin à résister à la pression d’un environnement financier plus strict.

Aujourd’hui, cette base commence à s’effriter.

Le 3 novembre, Charles Edwards, fondateur de Capriole Investments, a déclaré sur la plateforme X que ses perspectives haussières s’étaient affaiblies à mesure que le rythme d’accumulation institutionnelle ralentissait.

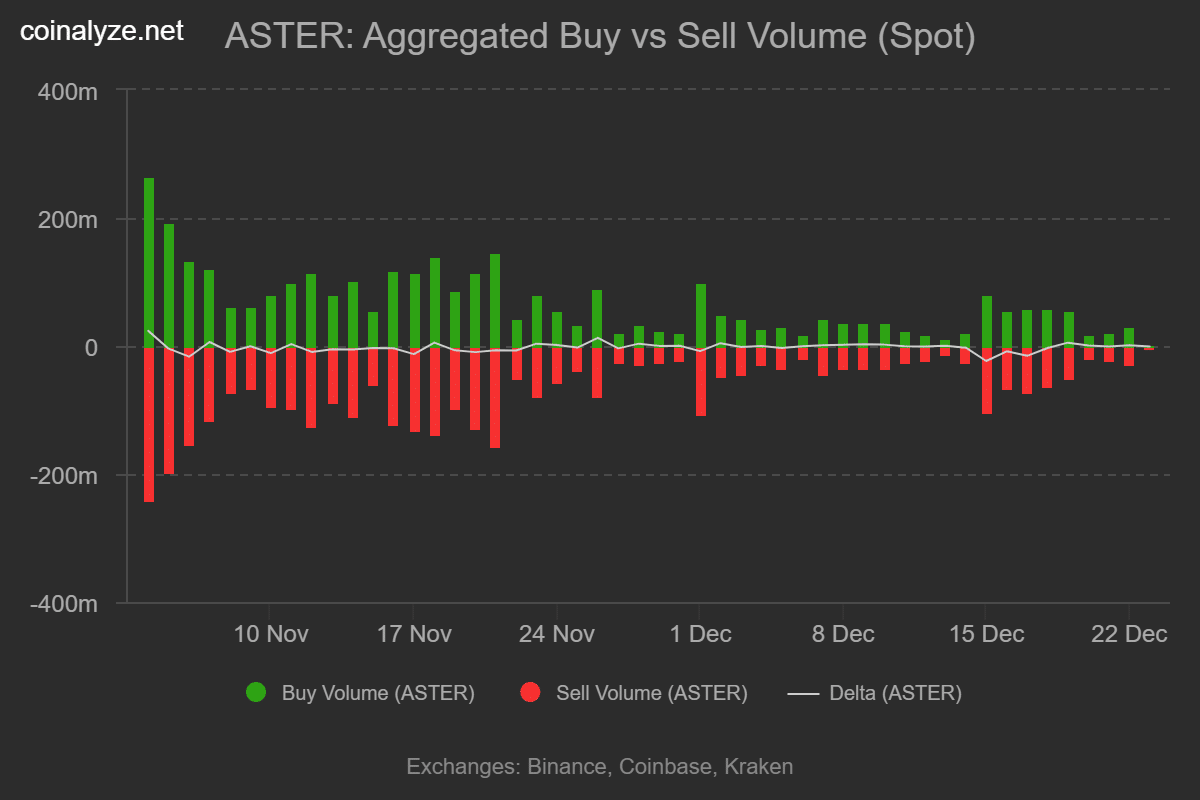

Il a souligné : « Pour la première fois en sept mois, le volume net d’achats institutionnels est passé sous le niveau de l’offre quotidienne issue du minage, ce qui n’est pas bon signe. »

Volume d’achats institutionnels de Bitcoin, source : Capriole Investments

Edwards explique que, même si d’autres actifs surperforment le Bitcoin, cet indicateur reste la raison clé de son optimisme.

Mais à l’heure actuelle, environ 188 trésoreries d’entreprise détiennent des positions substantielles en Bitcoin, dont beaucoup ont un modèle d’affaires relativement simple en dehors de leur exposition au Bitcoin.

Ralentissement de l’accumulation des trésoreries Bitcoin

Aucune société ne représente mieux les transactions Bitcoin d’entreprise que Strategy, récemment renommée.

Ce fabricant de logiciels dirigé par Michael Saylor s’est transformé en société de trésorerie Bitcoin, détenant actuellement plus de 674 000 Bitcoins, ce qui en fait le plus grand détenteur d’entreprise unique au monde.

Cependant, son rythme d’achat a considérablement ralenti ces derniers mois.

Au troisième trimestre, Strategy n’a ajouté qu’environ 43 000 Bitcoins à sa trésorerie, soit le volume d’achat trimestriel le plus bas de l’année. Étant donné que certains achats de Bitcoin par l’entreprise au cours de cette période sont tombés à seulement quelques centaines de pièces, ce chiffre n’est pas surprenant.

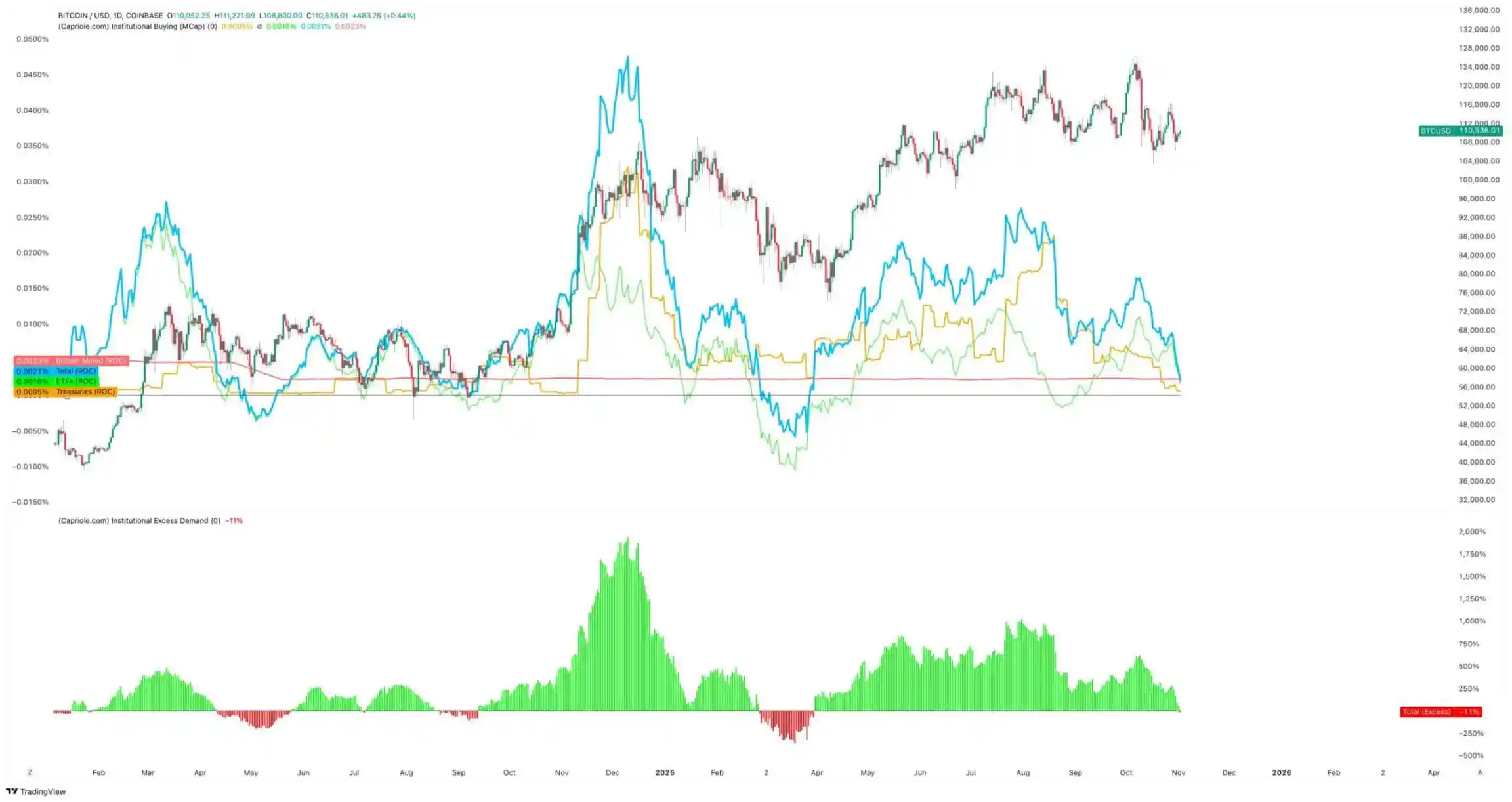

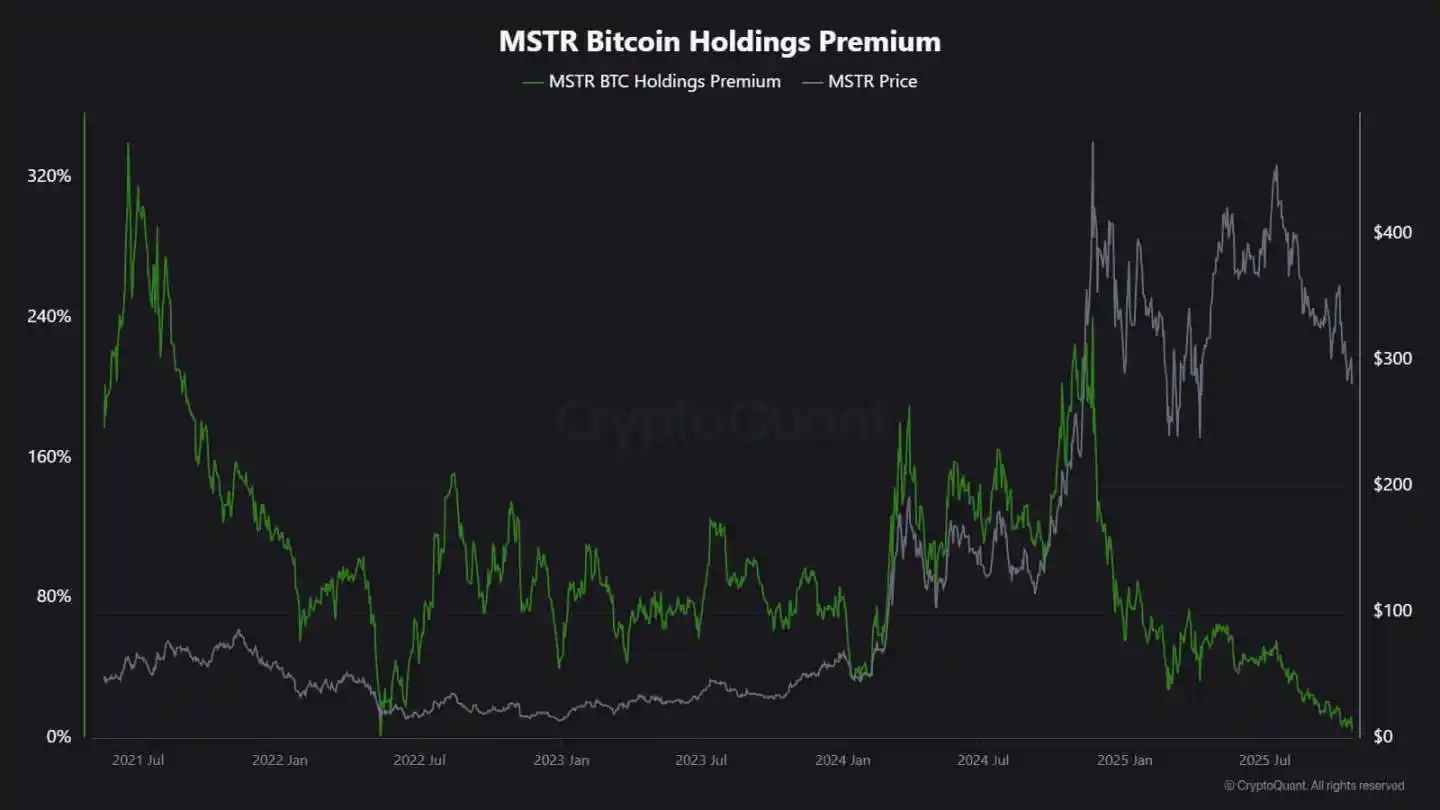

Selon l’analyste de CryptoQuant, J.A. Maarturn, ce ralentissement pourrait être lié à la baisse de la valeur nette d’actif (NAV) de Strategy.

Il explique que les investisseurs payaient auparavant une forte « prime NAV » pour chaque dollar de Bitcoin sur le bilan de Strategy, permettant ainsi aux actionnaires de profiter de la hausse du Bitcoin via un effet de levier. Mais depuis le milieu de l’année, cette prime s’est considérablement réduite.

Avec la diminution de ce bonus d’évaluation, l’émission de nouvelles actions pour acheter du Bitcoin n’apporte plus de valeur ajoutée significative, réduisant ainsi la motivation des entreprises à financer de nouveaux achats.

Maarturn souligne : « Les difficultés de financement augmentent, la prime d’émission d’actions est passée de 208 % à 4 %. »

Prime sur les actions Strategy, source : CryptoQuant

Parallèlement, la tendance au ralentissement de l’accumulation ne se limite pas à Strategy.

L’entreprise cotée à Tokyo, Metaplanet, avait imité le modèle de cette pionnière américaine, mais après une forte baisse de son cours, elle se négocie désormais en dessous de la valeur de marché de ses avoirs en Bitcoin.

En réponse, la société a approuvé un programme de rachat d’actions et a publié de nouvelles directives de financement pour élargir sa trésorerie Bitcoin. Cette initiative montre la confiance de l’entreprise dans son bilan, mais souligne aussi le déclin de l’enthousiasme des investisseurs pour le modèle commercial de « trésorerie crypto ».

En réalité, le ralentissement de l’accumulation des trésoreries Bitcoin a déjà conduit à certaines fusions d’entreprises.

Le mois dernier, la société de gestion d’actifs Strive a annoncé l’acquisition de la plus petite société de trésorerie Bitcoin, Semler Scientific. Après la fusion, ces entreprises détiendront près de 11 000 Bitcoins.

Ces exemples reflètent des contraintes structurelles plutôt qu’un affaiblissement de la conviction. Lorsque l’émission d’actions ou d’obligations convertibles ne bénéficie plus d’une prime de marché, les flux de capitaux s’assèchent et l’accumulation d’entreprise ralentit naturellement.

Quelle est la tendance des flux vers les ETF ?

Longtemps considérés comme des « absorbeurs automatiques de nouvelle offre », les ETF Bitcoin au comptant montrent également des signes de faiblesse similaires.

Pendant la majeure partie de 2025, ces instruments financiers ont dominé la demande nette, les souscriptions dépassant constamment les rachats, en particulier lorsque le Bitcoin atteignait de nouveaux sommets historiques.

Mais à la fin octobre, les flux de capitaux sont devenus instables. Sous l’effet des changements d’attentes sur les taux d’intérêt, les gestionnaires de portefeuille ont ajusté leurs positions, les départements de gestion des risques ont réduit leur exposition, et certains flux hebdomadaires sont devenus négatifs. Cette volatilité marque une nouvelle phase comportementale pour les ETF Bitcoin.

L’environnement macroéconomique s’est resserré, les espoirs d’une baisse rapide des taux s’estompent et les conditions de liquidité se refroidissent. Malgré cela, la demande d’exposition au Bitcoin reste forte, mais elle est passée de « flux réguliers » à des « flux impulsifs ».

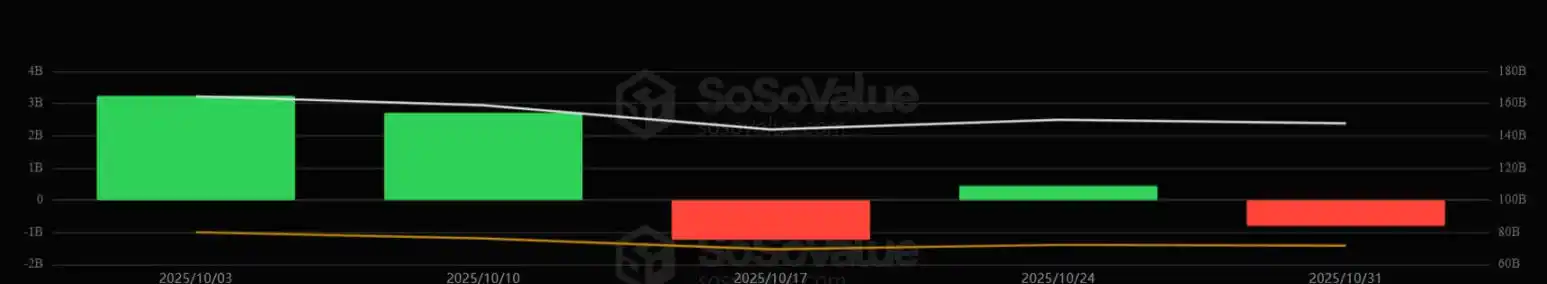

Les données de SoSoValue illustrent clairement ce changement. Au cours des deux premières semaines d’octobre, les produits d’investissement en actifs crypto ont attiré près de 6 milliards de dollars de flux entrants ; mais à la fin du mois, avec des rachats dépassant 2 milliards de dollars, une partie de ces entrées a été effacée.

Flux hebdomadaires des ETF Bitcoin, source : SoSoValue

Ce schéma montre que les ETF Bitcoin sont désormais devenus de véritables marchés à double sens. Ils offrent toujours une grande liquidité et un accès institutionnel, mais ne sont plus de simples outils d’accumulation unidirectionnelle.

Lorsque les signaux macroéconomiques fluctuent, la sortie des investisseurs ETF peut être aussi rapide que leur entrée.

Impact sur le marché du Bitcoin

Ce changement ne signifie pas nécessairement que le Bitcoin va baisser, mais il annonce bien une volatilité accrue. À mesure que la capacité d’absorption des entreprises et des ETF diminue, l’évolution du prix du Bitcoin sera de plus en plus influencée par les traders à court terme et le sentiment macroéconomique.

Edwards estime que, dans ce contexte, de nouveaux catalyseurs — tels qu’un assouplissement monétaire, une réglementation plus claire ou un retour de l’appétit pour le risque sur les marchés boursiers — pourraient raviver les achats institutionnels.

Mais pour l’instant, les acheteurs marginaux sont plus prudents, rendant la découverte des prix plus sensible aux cycles de liquidité mondiaux.

L’impact se manifeste principalement de deux façons :

Premièrement, les achats structurels qui servaient de support s’affaiblissent. En période d’absorption insuffisante, la volatilité intrajournalière peut s’accentuer, faute d’acheteurs stables pour amortir les fluctuations. La réduction de moitié d’avril 2024 a mécaniquement diminué la nouvelle offre, mais sans demande soutenue, la rareté seule ne garantit pas la hausse des prix.

Deuxièmement, la corrélation du Bitcoin évolue. À mesure que l’accumulation sur les bilans ralentit, l’actif pourrait à nouveau suivre les cycles de liquidité globaux. Les périodes de hausse des taux réels et de renforcement du dollar pourraient peser sur le prix, tandis qu’un environnement plus accommodant pourrait lui permettre de reprendre le leadership lors des phases de retour de l’appétit pour le risque.

En substance, le Bitcoin entre à nouveau dans une phase de réflexion macroéconomique, se comportant davantage comme un actif à haut bêta que comme de l’or numérique.

En même temps, rien de tout cela ne remet en cause la thèse de long terme du Bitcoin en tant qu’actif rare et programmable. Au contraire, cela reflète l’influence croissante des dynamiques institutionnelles — ces mêmes institutions qui ont protégé le Bitcoin de la volatilité induite par les particuliers, et qui, aujourd’hui, renforcent son lien avec les marchés de capitaux.

Les prochains mois mettront à l’épreuve la capacité du Bitcoin à maintenir son statut de réserve de valeur en l’absence de flux automatiques provenant des entreprises et des ETF.

Si l’on se fie à l’histoire, le Bitcoin fait souvent preuve d’adaptabilité. Lorsqu’un canal de demande ralentit, un autre émerge — qu’il provienne des réserves nationales, de l’intégration fintech, ou du retour des particuliers lors d’un cycle macroéconomique plus accommodant.

Avertissement : le contenu de cet article reflète uniquement le point de vue de l'auteur et ne représente en aucun cas la plateforme. Cet article n'est pas destiné à servir de référence pour prendre des décisions d'investissement.

Vous pourriez également aimer

Le bitcoin stagne sous les 90 000 $ alors que les traders surveillent le support à 86 000 $, selon Michaël van de Poppe

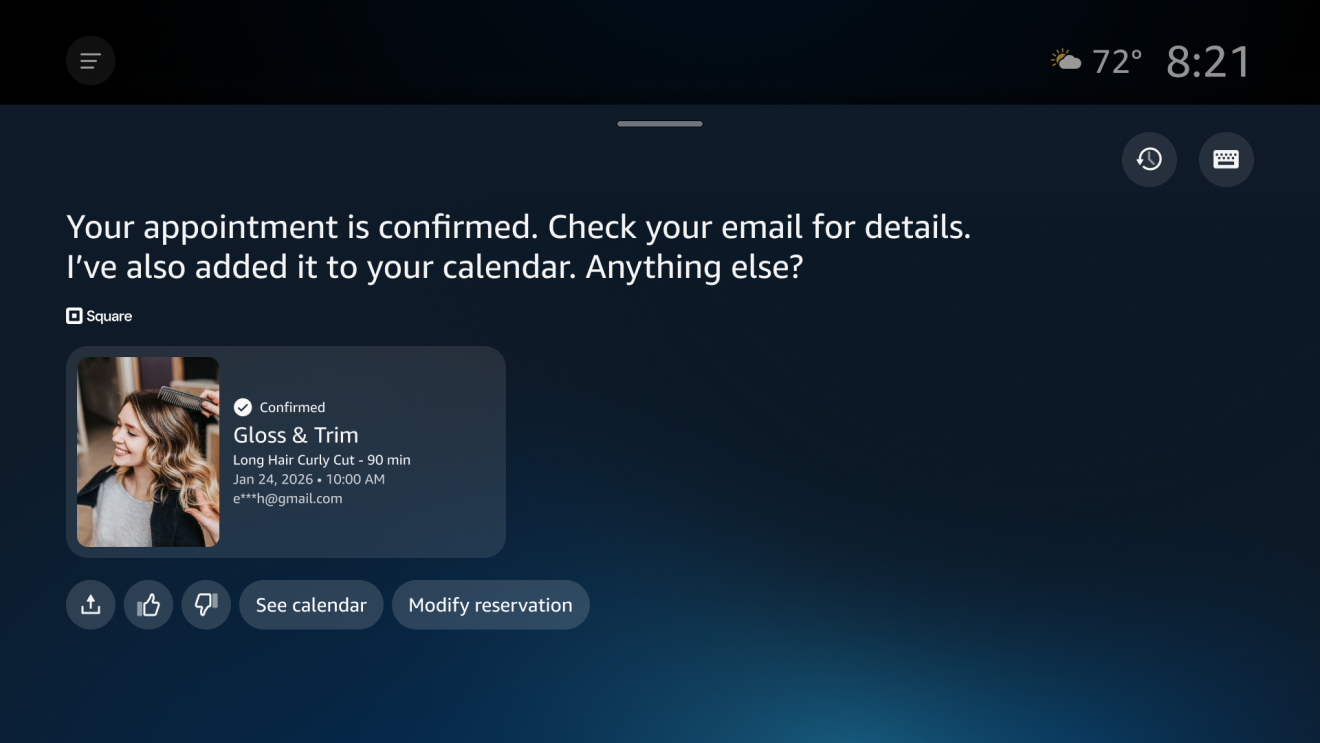

L’assistant IA Alexa+ d’Amazon fonctionne désormais avec Angi, Expedia, Square et Yelp

Aster DEX rachète pour 140 millions de dollars de tokens, mais les prix stagnent – pourquoi ?