Après xUSD, il semble que le pool USDX soit également à sec.

Les failles du stablecoin de type USDe commencent à apparaître.

Les défauts du « stablecoin de type USDe » commencent à se révéler.

Auteur : Eric, Foresight News

La raison de la défaillance de Stream Finance, émetteur de xUSD, a finalement été clarifiée hier : la stratégie delta neutre a entraîné des pertes sur les actifs collatéraux en raison de l’ADL lors de conditions de marché extrêmes. Les risques accumulés par la délégation de fonds à des tiers pour des opérations off-chain et l’utilisation de stratégies de levier circulaire ont explosé après que le tiers ait subi des pertes proches de 100 millions de dollars, menant finalement à l’insolvabilité.

Dans un article traduit par moi-même en 2023, le professeur Austin Campbell de la Columbia Business School affirmait déjà que le USDe émis par Ethena n’était pas un stablecoin, mais plutôt une part d’un produit financier structuré d’Ethena.

La perte d’ancrage de xUSD a également affecté de nombreuses stratégies DeFi basées sur ce « stablecoin » ainsi que certaines positions de prêt utilisant xUSD comme collatéral. Les stratégies visant à maintenir la valeur du collatéral stable, voire à la faire croître lentement grâce à une stratégie delta neutre, ont été ébranlées par la volatilité extrême du marché et le manque de transparence opérationnelle.

Plus inquiétant encore, nous constatons que l’affaire xUSD pourrait ne pas être la fin de cette histoire.

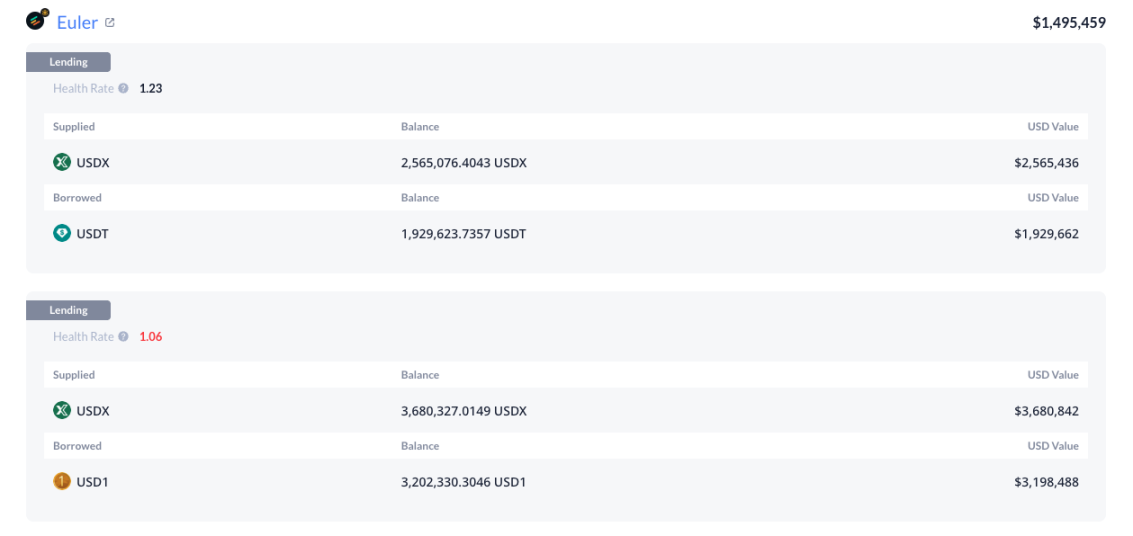

Tous les USDX disponibles à l’emprunt ont été épuisés

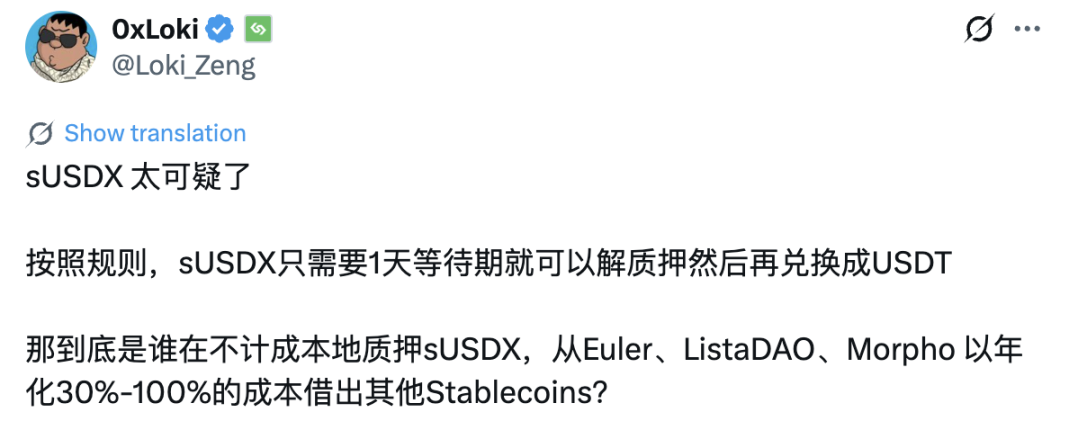

Hier soir, un utilisateur nommé 0xLoki sur X a tweeté qu’il suffisait normalement d’attendre un jour pour racheter le stablecoin utilisé pour frapper sUSDX, mais qu’une adresse, ignorant un taux d’intérêt annuel supérieur à 30 %, avait vidé tous les pools sur Euler où il était possible d’emprunter d’autres stablecoins en utilisant USDX et sUSDX comme collatéral.

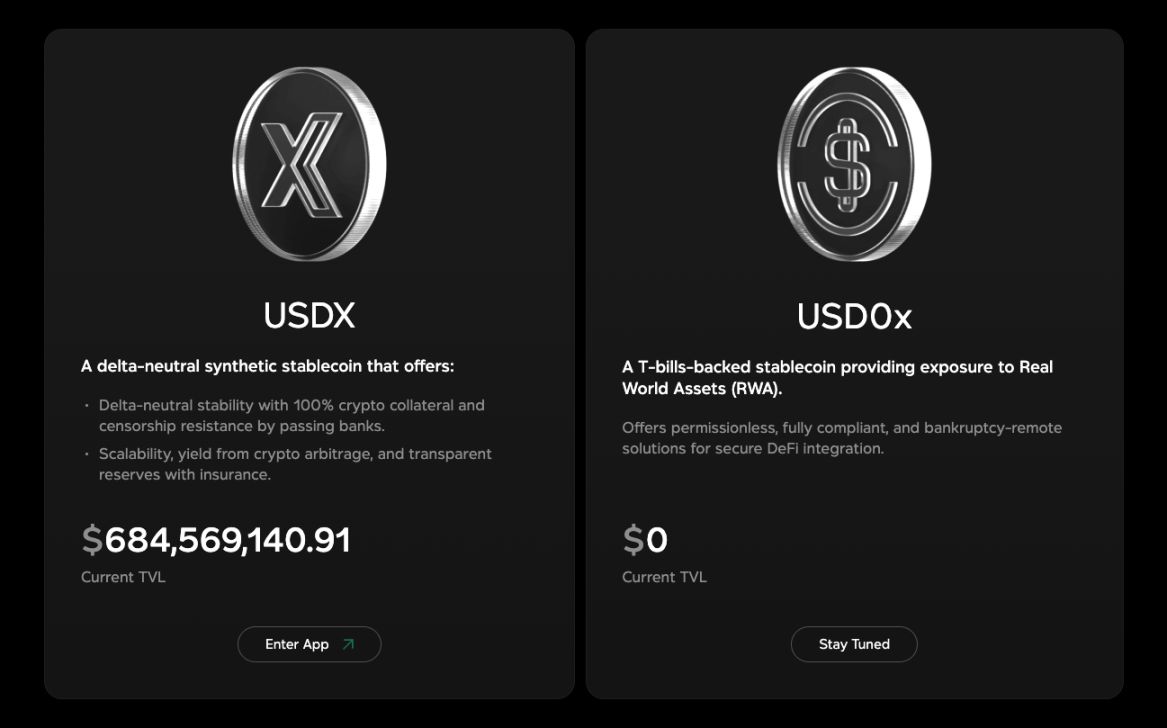

Pour ceux qui ne connaissent pas USDX, voici une brève présentation. USDX est un stablecoin émis par usdx.money, qui a annoncé fin de l’année dernière avoir levé 45 millions de dollars sur une valorisation de 275 millions de dollars. Le modèle d’émission d’USDX est presque identique à celui d’Ethena, basé sur une stratégie delta neutre, et les utilisateurs qui stakent USDX peuvent également percevoir des revenus issus du funding rate short. Contrairement à Ethena, usdx.money ne se limite pas à Bitcoin et Ethereum, mais permet aussi d’utiliser certains altcoins comme actifs principaux de la stratégie. Cela augmente certes les rendements, mais aussi les risques.

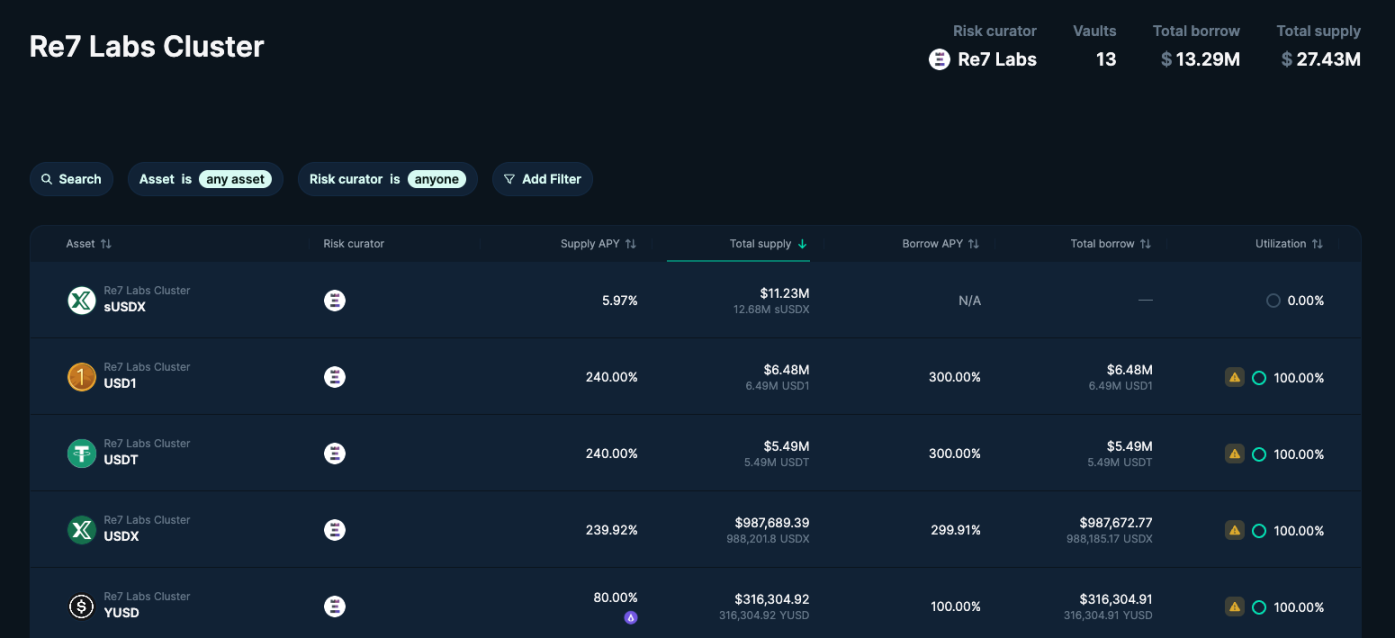

D’après mes recherches, hier soir, les données d’Euler montraient que, dans le Re7 Labs Cluster — la seule plateforme supportant USDX et sUSDX comme collatéral pour des prêts — tous les actifs tels que USDT, YUSD, USD1, voire WBNB et BTCB, avaient été entièrement empruntés.

Sur Lista DAO, les pools permettant d’emprunter USDT et USD1 contre USDX et sUSDX ont également été vidés. Le taux d’intérêt du coffre de prêt USDT contre sUSDX dépassait 800 % au moment de la rédaction ; si les emprunteurs persistent à ne pas rembourser, ce taux continuera d’augmenter jusqu’à la liquidation forcée.

Par ailleurs, 0xLoki a indiqué sur X que Morpho et Slio disposaient également de pools de prêt similaires, mais à l’heure où j’écris ces lignes, je ne trouve plus d’informations à ce sujet, peut-être parce que les plateformes ont retiré ces pools de leur interface. Mais le fait est que tous les actifs pouvant être empruntés contre USDX et sUSDX sur le marché DeFi ont pratiquement disparu. Comme pour xUSD, les marchés pour les actifs USDX sont également établis par Re7 Capital et MEV Capital. Un utilisateur sur X a révélé que des membres de Re7 Capital ont déclaré sur le Discord d’Euler qu’ils discutaient avec Stables Labs pour trouver une solution, mais aucune conclusion claire n’a encore été annoncée.

Qui emprunte frénétiquement ?

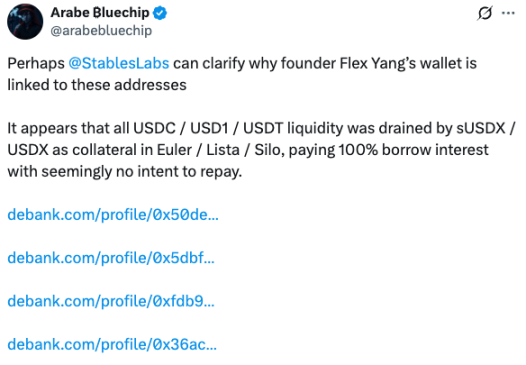

Un utilisateur nommé Arabe ₿luechip sur X a remarqué dès hier matin des anomalies et a listé quatre adresses ayant épuisé les fonds disponibles à l’emprunt sur différents marchés.

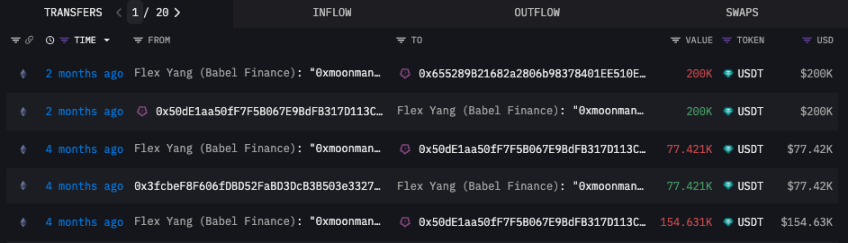

Parmi elles, l’adresse commençant par 0x50de a commencé fin juillet à recevoir des USDT de l’adresse commençant par 0x246a, puis à les transférer vers Binance. Depuis fin octobre, elle reçoit également de grandes quantités d’USDX de l’adresse commençant par 0x5dbf, ainsi que beaucoup de sUSDX provenant d’autres sources, et emprunte frénétiquement des stablecoins comme USDT, USDC, USD1 sur Euler, Lista DAO et Silo, pour les transférer presque immédiatement sur Binance après l’emprunt.

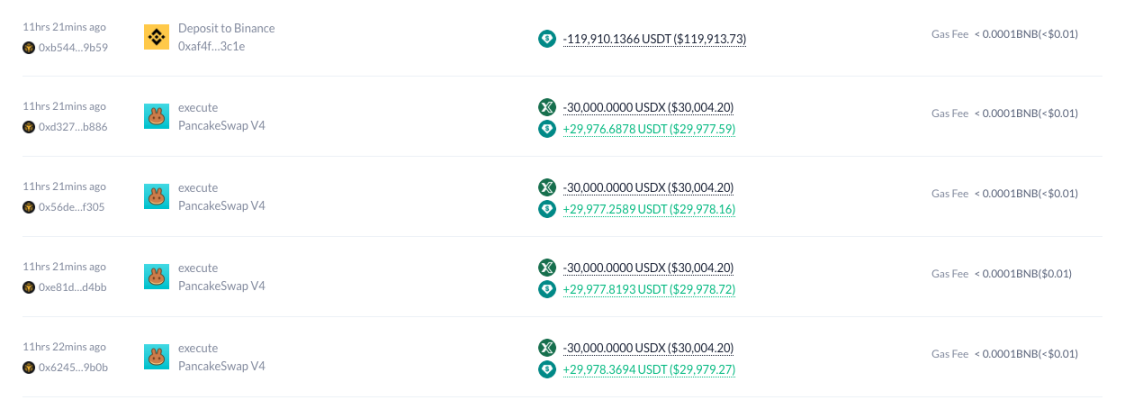

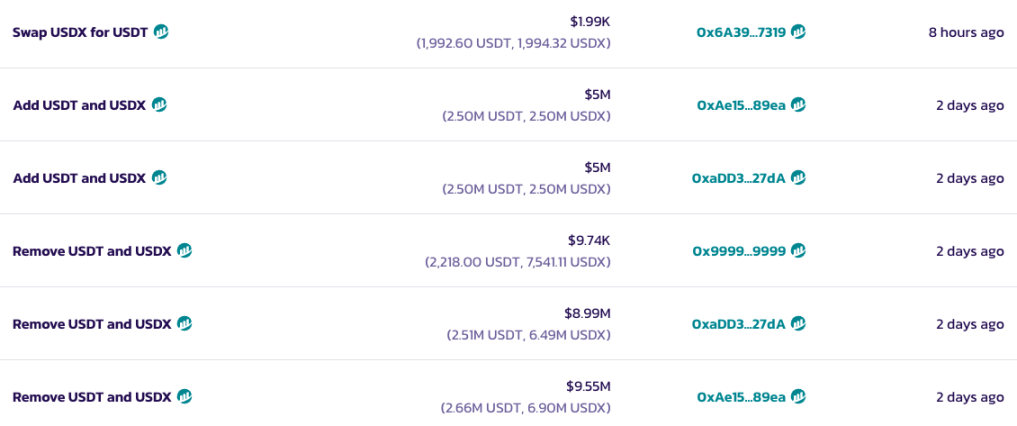

Après avoir épuisé toutes les possibilités d’emprunt, cette adresse a directement échangé USDX contre USDT sur PancakeSwap pour les envoyer sur la plateforme d’échange, ce processus ne s’étant achevé qu’il y a 11 heures.

L’adresse commençant par 0x5bdf a également effectué de nombreux prêts de USDT et USD1 contre USDX sur Euler et Lista DAO, mais ne détient actuellement plus aucun stablecoin emprunté.

Quant aux deux autres adresses, après vérification, bien qu’elles détiennent beaucoup d’USDX ou de sUSDX et aient déjà effectué des opérations de prêt, elles ont cessé toute activité respectivement en septembre et en juin, et sont peu liées à l’incident actuel.

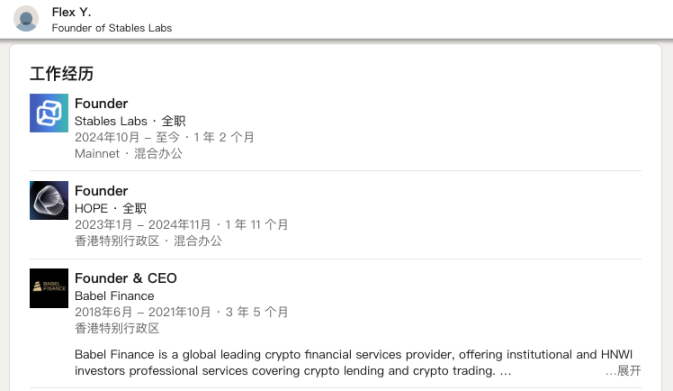

L’adresse la plus suspecte, commençant par 0x50de, a été identifiée par Arkham comme appartenant potentiellement à Flex Yang, ancien fondateur de Babel Finance et HOPE. La preuve la plus directe est que l’adresse commençant par 0x246a, directement identifiée comme celle de Flex Yang, a transféré à deux reprises des USDT à l’adresse 0x50de il y a 4 mois, ce qui coïncide avec le début des emprunts massifs de stablecoins et des transferts vers les exchanges.

Par ailleurs, selon LinkedIn, Flex Yang est le fondateur de Stables Labs, la société derrière usdx.money.

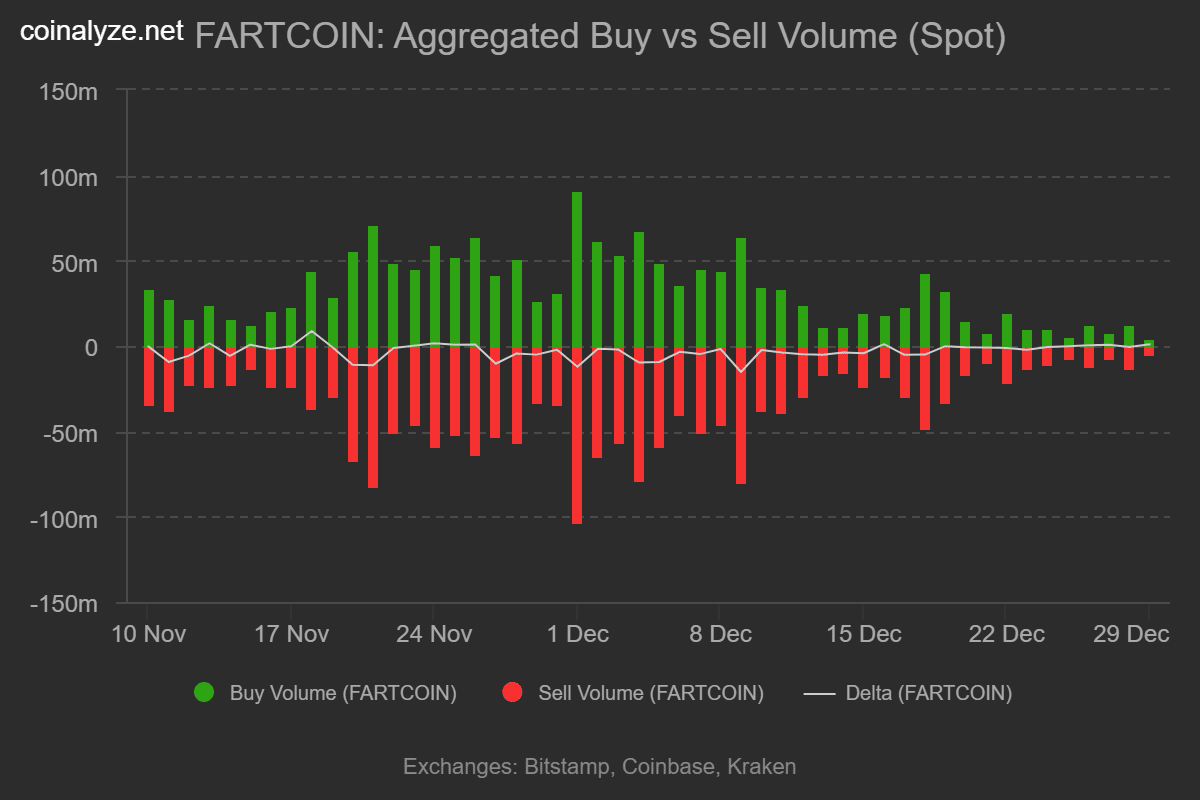

Une adresse directement liée au fondateur emprunte des stablecoins sans tenir compte des taux d’intérêt, tout en échangeant fréquemment USDX contre USDT sur PancakeSwap pour transférer les stablecoins obtenus vers les exchanges. Ces comportements inhabituels ont alerté de nombreux utilisateurs. Certains sur X pensent qu’USDX pourrait également avoir rencontré un problème d’insuffisance de collatéral lors du « krach du 11 octobre » à cause de l’ADL ou d’autres raisons.

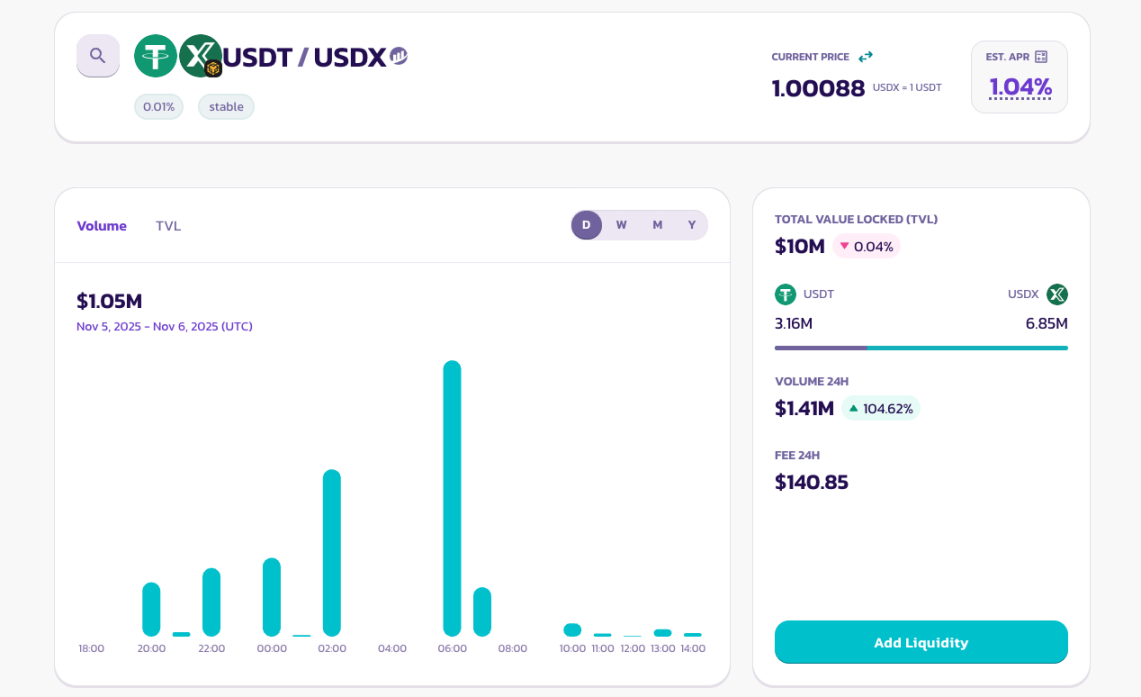

Bien que l’adresse multisig du projet Stables Labs ait retiré près de 20 millions de dollars de liquidité du pool stablecoin de PancakeSwap il y a deux jours, puis ajouté un total de 10 millions de dollars de liquidité, le pool présente déjà un déséquilibre de liquidité au moment de la rédaction, probablement lié aux multiples transactions effectuées par l’adresse 0x50de sur PancakeSwap depuis hier à 13h44.

Les stablecoins décentralisés ont un besoin urgent de transparence

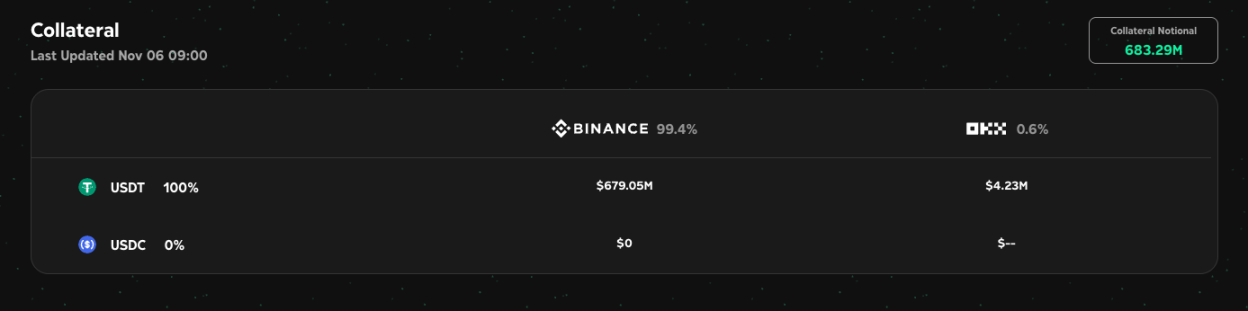

Selon le site officiel de usdx.money, à 9h ce matin, il y avait encore plus de 680 millions de dollars d’actifs de réserve sur les exchanges, dont la majorité sur Binance.

Mais compte tenu du manque de transparence des exchanges centralisés, les utilisateurs doutent de la véracité de ce rapport d’actifs à cause des opérations récentes. Nous n’avons toujours pas assez de preuves pour savoir ce qui s’est réellement passé, mais il est certain que des problèmes sont survenus, poussant une adresse liée directement au fondateur à chercher tous les moyens de fuir. Par ailleurs, le projet USD0x, adossé à des bons du Trésor américain et prévu par Stables Labs, n’a toujours pas donné de nouvelles.

Les stablecoins à stratégie delta neutre sont devenus très populaires depuis Ethena, mais comme ils nécessitent une liquidité suffisante sur les contrats, de nombreux projets préfèrent encore les exchanges centralisés, ce qui fait des actifs collatéraux derrière ces « stablecoins » une boîte noire dont seuls les porteurs du projet connaissent la réalité. À moins d’audits réguliers par des tiers, un problème sur un projet d’envergure pourrait provoquer un effet papillon dans la DeFi.

Outre la transparence, l’imbrication actuelle des protocoles DeFi est également très complexe, au point que certains produits structurés sont devenus presque impossibles à démêler. Par exemple, crvUSD permet d’utiliser un stablecoin émis sur la base de crvUSD comme collatéral pour émettre à nouveau du crvUSD. Bien que cette imbrication ne soit fondamentalement qu’une question de levier, des situations similaires mettent en lumière les problèmes de gestion des risques dans la DeFi.

Le bear market de 2022 a conduit de nombreux prêteurs centralisés à fort effet de levier à la faillite, mais au moins, avec les livres comptables, nous pouvions calculer le montant exact des dettes. Aujourd’hui, la DeFi fait face à un problème grave : même si toutes les informations sont publiquement disponibles on-chain, il semble impossible de déterminer combien de couches de levier sont appliquées à un actif sous-jacent de base.

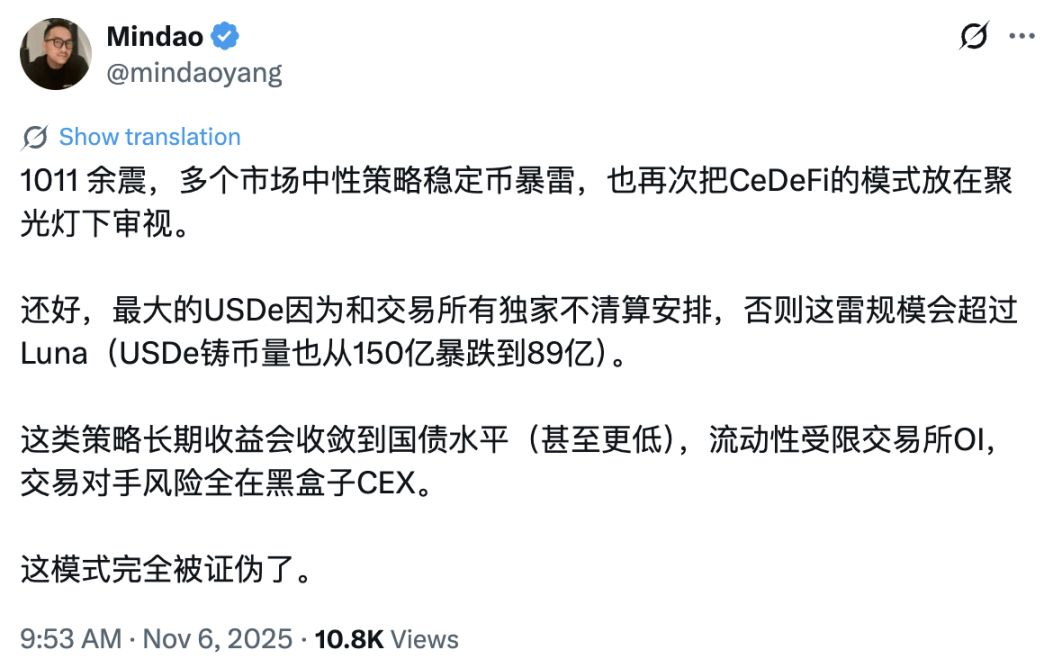

Pour revenir au problème des stablecoins de type USDe, l’utilisateur Mindao sur X admet même que ce modèle pourrait déjà avoir été réfuté. Après plus de cinq ans de développement, il nous faudra peut-être encore payer un lourd tribut pour réévaluer comment la DeFi peut s’améliorer.

Avertissement : le contenu de cet article reflète uniquement le point de vue de l'auteur et ne représente en aucun cas la plateforme. Cet article n'est pas destiné à servir de référence pour prendre des décisions d'investissement.

Vous pourriez également aimer

Prévision Bitcoin 2026 : Le PDG de Galaxy Digital révèle le catalyseur crucial pour un important rallye