Le marché des actifs numériques est agité, le prix du Bitcoin chutant à 86 100 dollars, tandis que les données on-chain révèlent un transfert silencieux de jetons.

Derrière la panique qui règne sur le marché, une profonde transformation de la structure de détention du Bitcoin est en cours. Les baleines de long terme restent imperturbables, les acteurs de moyen terme quittent précipitamment la scène, tandis qu’une nouvelle vague de « petits poissons » prend discrètement le relais.

Le marché des contrats à terme subit une purge après une spéculation excessive, l’open interest chutant de 32 % et le taux de financement rebondissant après avoir touché le fond. Cet ajustement n’est pas seulement un retour des prix, mais aussi une restructuration des participants du marché.

I. Apparence du marché : propagation de la panique et correction des prix

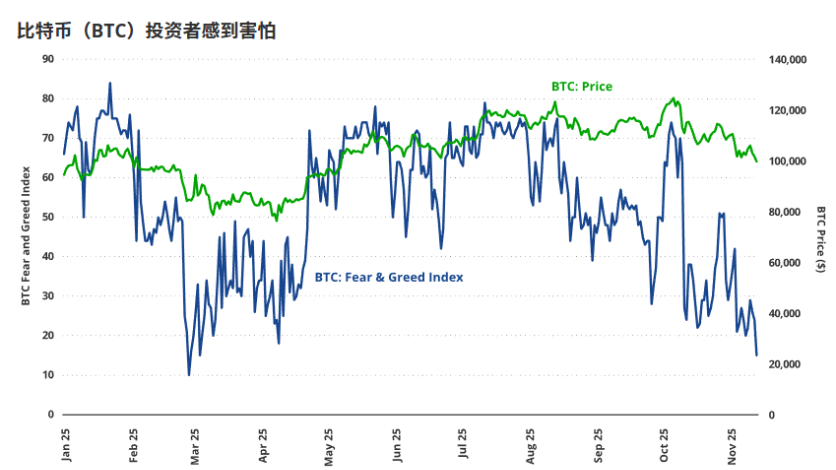

Le marché du Bitcoin traverse une épreuve de confiance. Au 21 novembre 2025, le prix du Bitcoin est tombé à environ 86 100 dollars, soit une correction de 30 % par rapport au sommet récent.

● La panique se propage sans retenue sur le marché. L’indice Fear & Greed est tombé à son plus bas niveau depuis la « panique tarifaire » de mars 2025, l’ambiance du marché atteignant un point de congélation.

● Les sorties continues des ETP (Exchange Traded Products) aggravent la faiblesse du marché. Depuis le 10 octobre, le solde des BTC ETP a diminué de 49 300 BTC, soit 2 % de l’encours total sous gestion.

● La capitulation des détenteurs faibles est devenue la principale source de pression vendeuse. Ceux qui sont entrés à des prix élevés, face à l’incertitude des taux d’intérêt et à la remise en cause du récit de l’IA, ont finalement choisi de quitter le marché.

● Plus remarquable encore, une baleine de l’ère Satoshi a liquidé l’intégralité de son portefeuille la semaine du 14 novembre, vendant pour 1,5 milliard de dollars de BTC. Ce mouvement a encore plus ébranlé une confiance déjà fragile.

II. Cartographie des détenteurs : divergence entre baleines de long terme et acteurs de moyen terme

Sous la surface, le comportement des détenteurs de Bitcoin montre une divergence marquée.

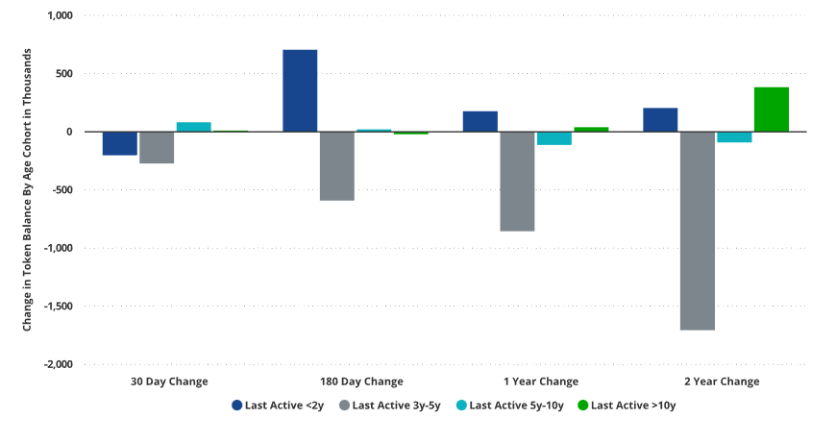

● Les baleines de long terme, détenant du Bitcoin depuis plus de cinq ans, font preuve d’une remarquable ténacité. Les données montrent que ces portefeuilles les plus anciens n’ont pas vendu, et leur quantité de Bitcoin détenue a même augmenté de 278 000 BTC au cours des deux dernières années.

● La véritable pression vendeuse provient des détenteurs de moyen terme. Les données on-chain montrent clairement que les jetons actifs pour la dernière fois il y a 3 à 5 ans ont connu la plus grande sortie. L’offre de ce groupe a chuté de 32 % en deux ans, une grande quantité de jetons ayant été transférée vers de nouvelles adresses.

● Les analystes de VanEck soulignent que ces détenteurs de moyen terme sont majoritairement des « traders cycliques » plutôt que des croyants de long terme. Ils ont accumulé des jetons lors de la dernière phase baissière du cycle Bitcoin et choisissent aujourd’hui de prendre leurs profits à des prix relativement élevés. Les jetons âgés de 6 mois à 2 ans sont en croissance nette, montrant que le marché assiste à un transfert de jetons des détenteurs de moyen terme vers de nouveaux entrants.

III. Jeu des baleines : divergence stratégique entre grands et petits acteurs

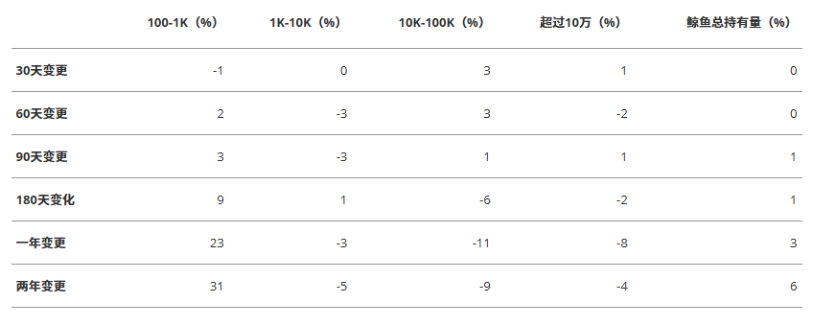

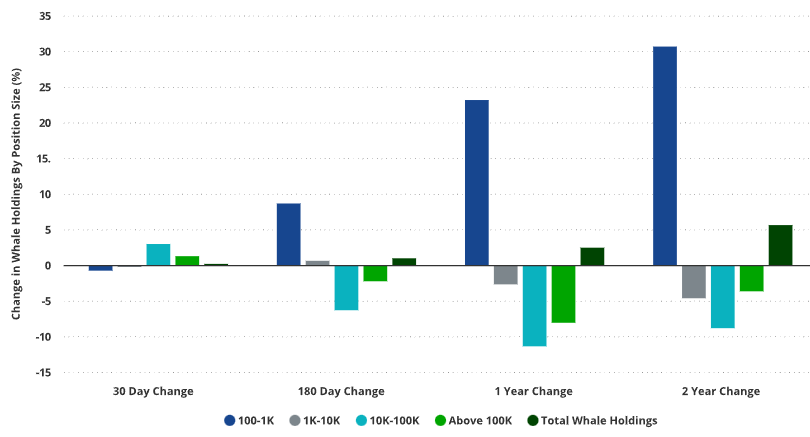

Les baleines Bitcoin ne forment pas un bloc homogène ; des détenteurs de tailles différentes s’affrontent dans une lutte haussière/baissière fascinante.

● Les très grandes baleines (détenant 10 000 à 100 000 BTC) ont continué à réduire leur position au cours de l’année écoulée, leur offre diminuant de 11 %. Ces plus gros acteurs du marché ont choisi de prendre progressivement leurs profits à des niveaux élevés.

● Les jetons vendus sont discrètement absorbés par des baleines de taille plus modeste (détenant 100 à 1 000 BTC). Ce groupe a augmenté ses avoirs de 9 % et 23 % respectivement sur les 6 et 12 derniers mois, démontrant une forte capacité d’absorption.

● Les données à court terme révèlent un changement subtil : certains groupes de grandes baleines ont commencé à reconstituer leurs positions après la récente baisse des prix. Le groupe détenant 10 000 à 100 000 BTC a augmenté ses avoirs d’environ 3 %, 2,5 % et 0,84 % respectivement sur les 30, 60 et 90 derniers jours.

Ce transfert de jetons entre grandes et petites baleines reflète des divergences d’appréciation de la valeur selon les niveaux de prix, tout en fournissant la liquidité nécessaire au marché.

IV. Marché des contrats à terme : purge de la bulle spéculative et reconstruction

Le marché des contrats à terme Bitcoin a traversé un processus brutal de deleveraging, la spéculation excessive étant nettement freinée.

● L’open interest sur les contrats à terme perpétuels a fortement diminué. Depuis le 9 octobre, l’open interest en BTC a baissé de 20 %, et en dollars de 32 %. Cette contraction brutale reflète une forte baisse du levier de marché.

● L’indicateur clé du sentiment de marché — le taux de financement — s’est effondré en parallèle, atteignant son plus bas niveau depuis l’automne 2023. La baisse du taux de financement indique une nette diminution de l’enthousiasme acheteur et une forte réduction de l’activité spéculative.

● L’expérience historique montre que ce type de purge sur le marché des contrats à terme annonce souvent la formation d’un creux temporaire. Dans l’histoire du Bitcoin, les baisses prolongées de prix sont généralement précédées par des vagues spéculatives avec des taux de financement atteignant 40 %. Or, depuis mars 2024, le marché n’a pas connu de telles extrêmes.

● Un facteur à ne pas négliger est l’impact de projets d’arbitrage de base comme Ethena sur l’efficacité du taux de financement. Le TVL (Total Value Locked) d’Ethena est passé brutalement de 14 milliards de dollars en octobre 2025 à 8,3 milliards de dollars, et de nombreuses stratégies d’arbitrage « spot long + futures short » ont artificiellement comprimé le taux de financement.

V. Opportunités cachées dans les données

Au-delà de la panique apparente, plusieurs indicateurs on-chain envoient des signaux tactiques positifs.

● Le NUPL (Net Unrealized Profit/Loss) a atteint un niveau de survente tactique, similaire à la « panique tarifaire » du printemps 2025 et à la « chute du yen » d’août 2024. L’historique de cet indicateur montre que ces niveaux correspondent souvent à des creux temporaires du marché.

● Le comportement des mineurs devient plus rationnel. Malgré la baisse du prix du Bitcoin, le volume transféré par les mineurs vers les exchanges a diminué de 24 %, indiquant une pression vendeuse réduite. Parallèlement, la difficulté de minage a atteint 653T, un record historique, montrant que les mineurs continuent d’investir.

● L’activité on-chain reste saine. Le nombre d’adresses actives quotidiennes s’élève à 695 396, en baisse de 5 % sur un mois, mais toujours à un niveau historiquement élevé. Il est particulièrement notable que l’activité des inscriptions a bondi de 123 % en 30 jours, montrant que les cas d’usage du réseau Bitcoin continuent de s’étendre.

● La proportion de détenteurs de long terme reste stable. L’offre de Bitcoin dormant depuis plus de 3 ans représente 43 %, soit une baisse de 8 points par rapport à l’an dernier, mais reste proche des records historiques, indiquant que les véritables investisseurs de long terme ne sont pas ébranlés par la volatilité des prix.

Le marché oscille toujours entre peur et avidité, mais les données ne mentent jamais. Quand la panique fait la une, les investisseurs rationnels commencent déjà à écouter les murmures de la blockchain.

L’infrastructure fondamentale du Bitcoin reste solide, les détenteurs de long terme n’ont pas changé de cap, et le levier du marché a été efficacement comprimé. Ces « petits poissons » qui accumulent discrètement lors des baisses pourraient bien être en train de préparer la prochaine vague de hausse.