Skala pergantian dan penjualan besar-besaran yang epik, apakah pasar akan mengalami penurunan lebih lanjut?

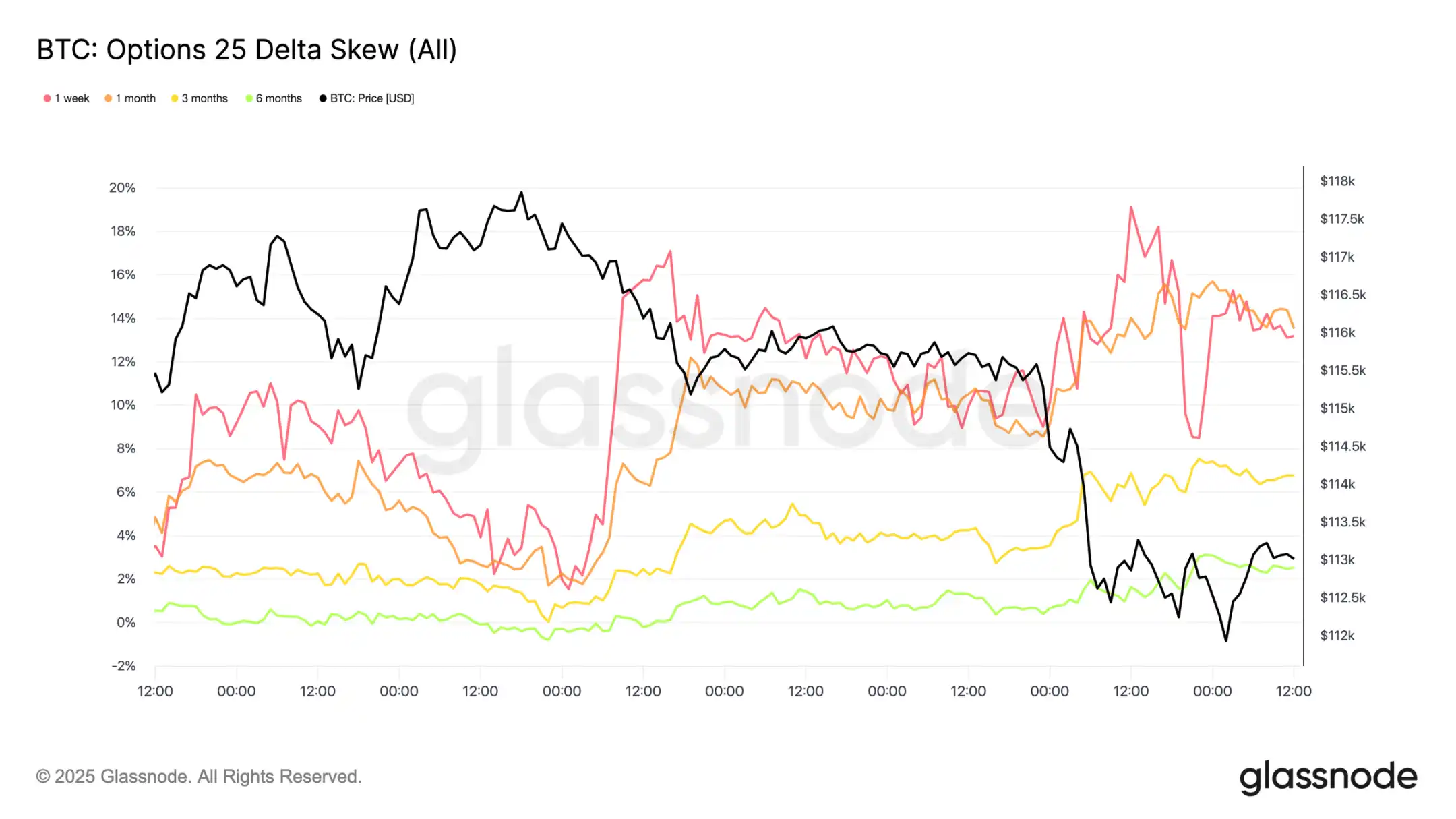

Pasar opsi melakukan penetapan harga ulang secara agresif, skewness melonjak, permintaan untuk opsi put meningkat tajam, menunjukkan penempatan posisi defensif, sementara latar belakang makro menunjukkan pasar semakin lelah.

Judul Asli: From Rally to Correction

Penulis Asli: Chris Beamish, Antoine Colpaert, CryptoVizArt, Glassnode

Penerjemah: AididiaoJP, Foresight News

Bitcoin menunjukkan tanda-tanda kelemahan setelah kenaikan yang dipicu oleh Federal Open Market Committee. Pemegang jangka panjang telah merealisasikan keuntungan sebesar 3.4 juta BTC, sementara arus masuk ETF melambat. Dalam kondisi pasar spot dan futures yang tertekan, basis biaya pemegang jangka pendek di 111,000 USD menjadi level support kunci; jika ditembus, risiko pendinginan lebih dalam mungkin terjadi.

Ringkasan

· Setelah kenaikan yang didorong oleh FOMC, Bitcoin telah memasuki fase koreksi, menunjukkan pola pasar “beli rumor, jual fakta”, dengan struktur pasar yang lebih luas mengarah pada melemahnya momentum.

· Penurunan sebesar 8% saat ini masih tergolong moderat, namun arus masuk nilai pasar terealisasi sebesar 67.8 miliar USD dan keuntungan 3.4 juta BTC yang direalisasikan oleh pemegang jangka panjang menyoroti besarnya rotasi modal dan skala penjualan pada siklus ini.

· Arus masuk ETF melambat tajam sebelum dan sesudah pertemuan FOMC, sementara penjualan oleh pemegang jangka panjang meningkat, menciptakan keseimbangan arus dana yang rapuh.

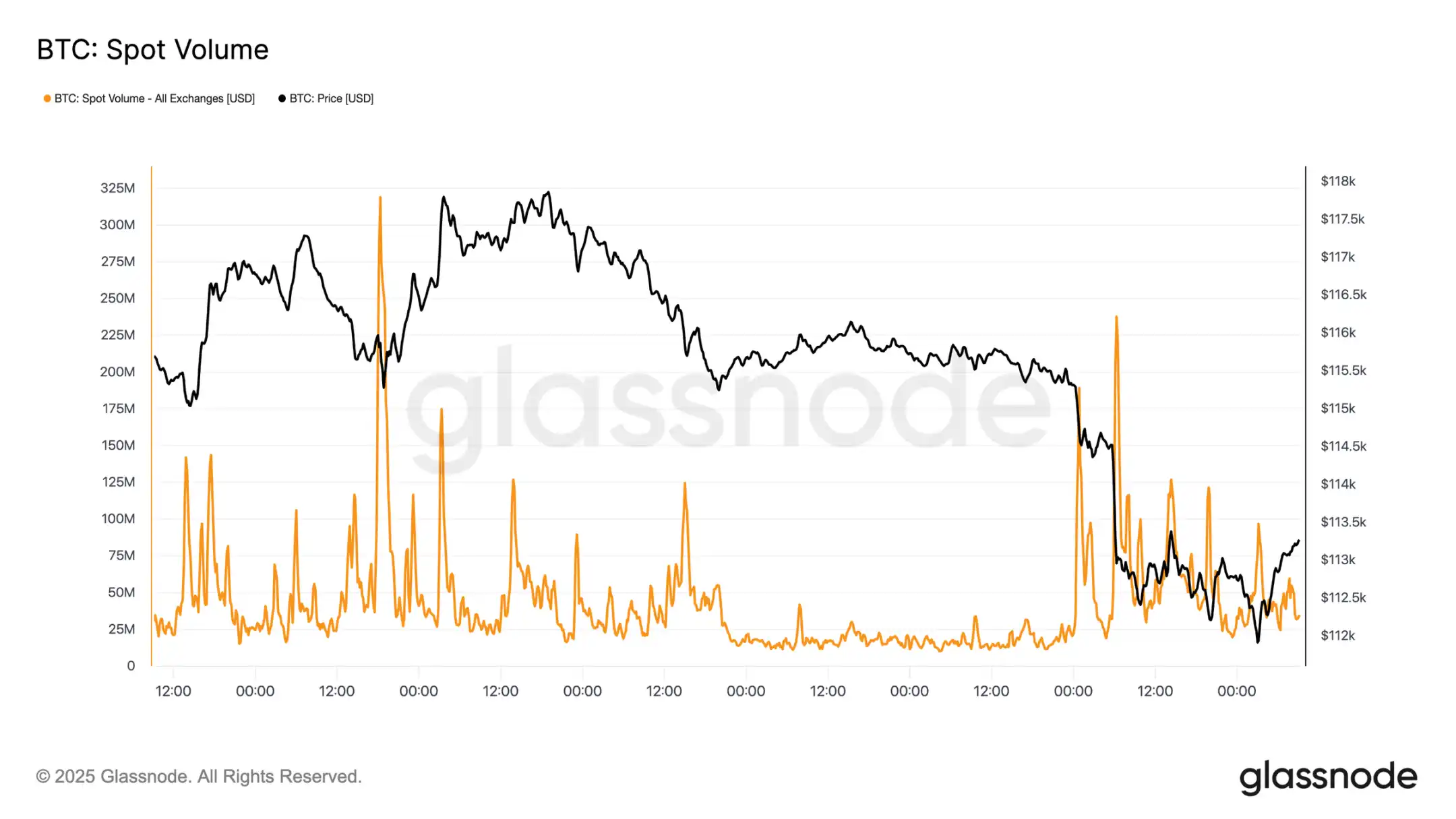

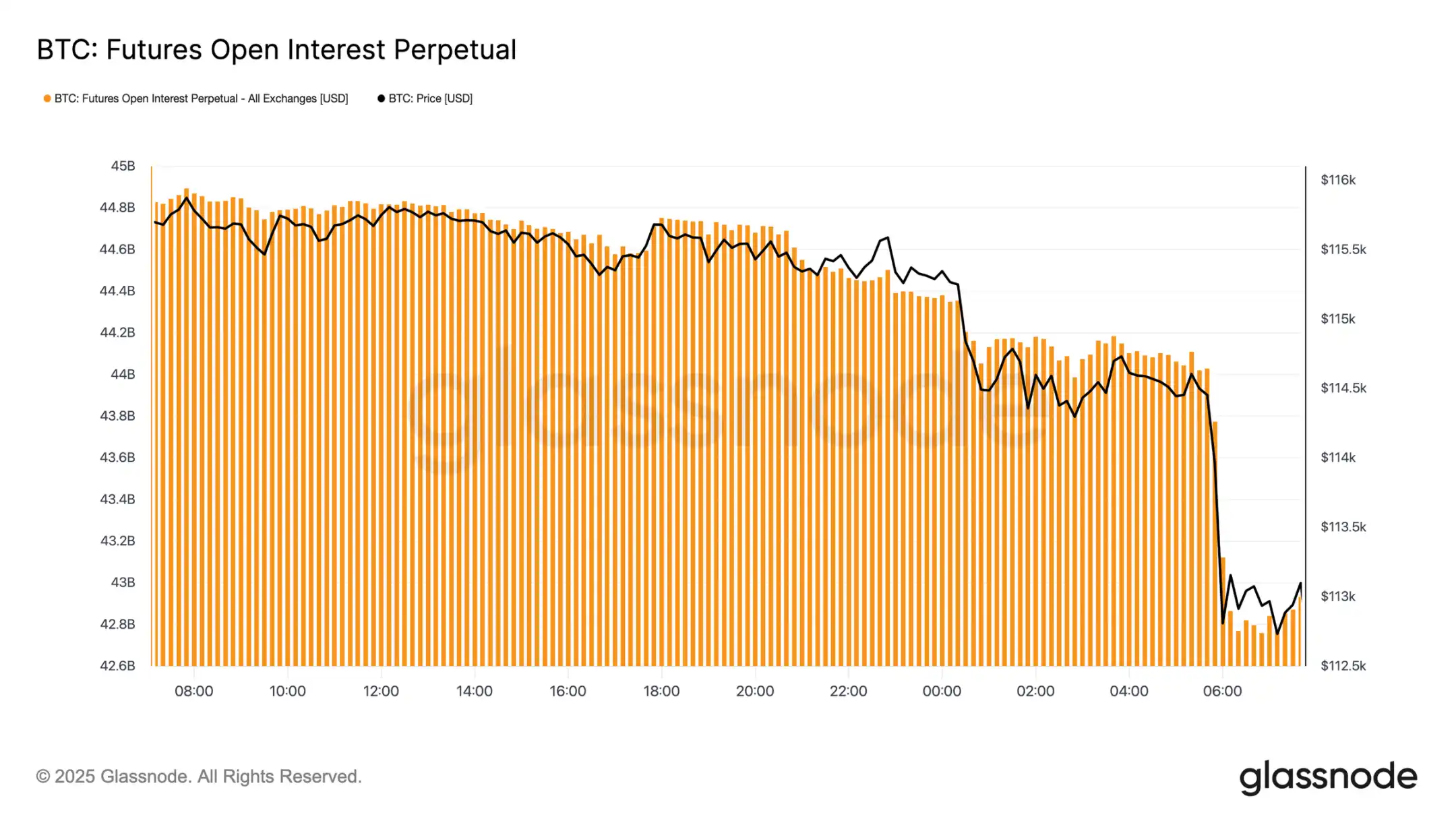

· Selama periode penjualan, volume transaksi spot melonjak, pasar futures mengalami volatilitas deleveraging yang tajam, dan klaster likuidasi mengungkapkan kerentanan pasar terhadap volatilitas yang didorong oleh likuiditas dua arah.

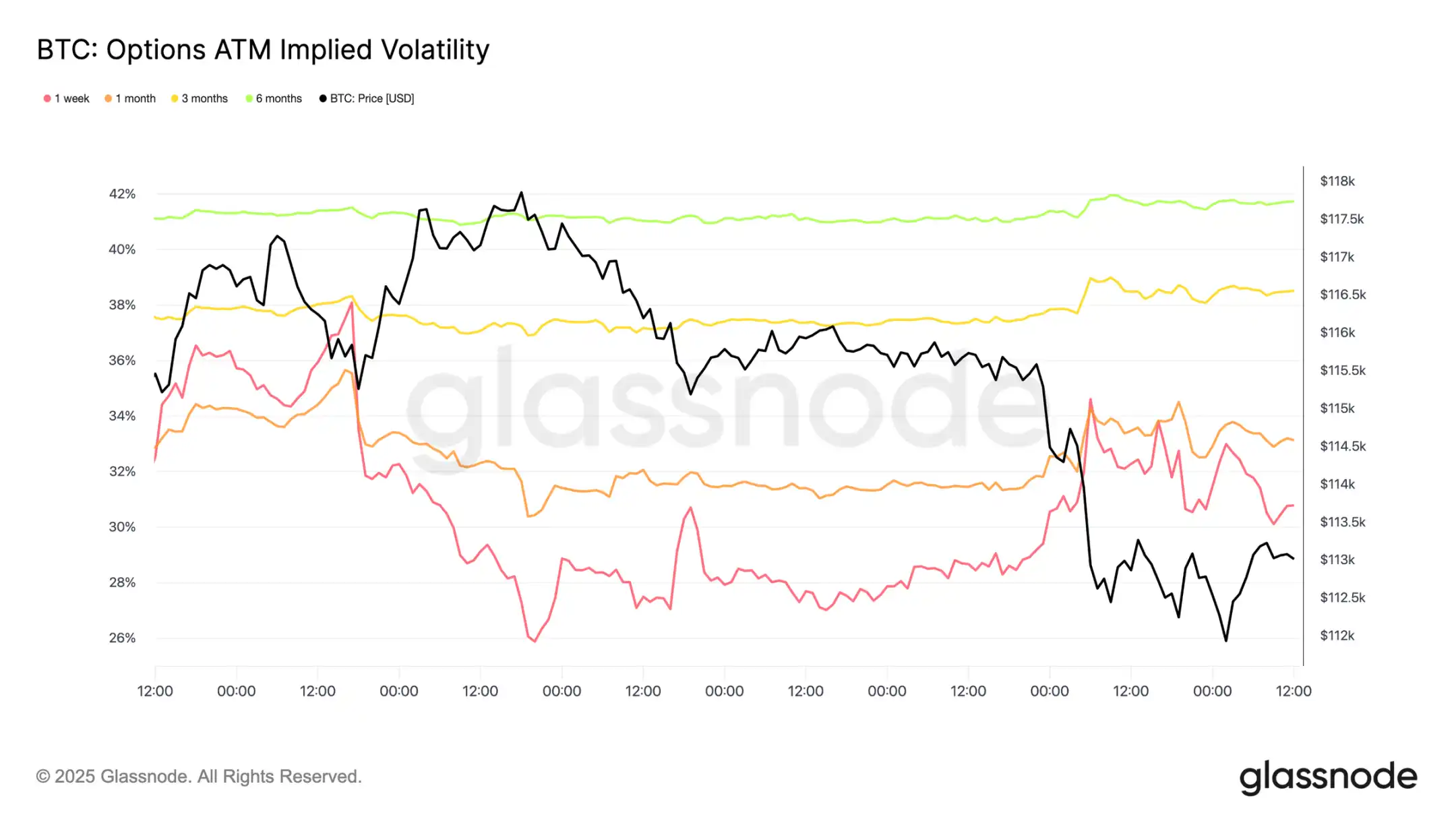

· Pasar opsi melakukan repricing secara agresif, skew melonjak, permintaan opsi put meningkat, menunjukkan penempatan posisi defensif, dan latar belakang makro menunjukkan pasar yang semakin lelah.

Dari Kenaikan ke Koreksi

Setelah kenaikan yang didorong oleh FOMC dan harga mendekati puncak 117,000 USD, Bitcoin telah beralih ke fase koreksi, mencerminkan pola “beli rumor, jual fakta” yang khas. Dalam edisi ini, kami melampaui volatilitas jangka pendek dan mengevaluasi struktur pasar yang lebih luas, menggunakan indikator on-chain jangka panjang, permintaan ETF, dan posisi derivatif untuk menilai apakah penurunan ini merupakan konsolidasi sehat atau tahap awal kontraksi yang lebih dalam.

Analisis On-chain

Latar Belakang Volatilitas

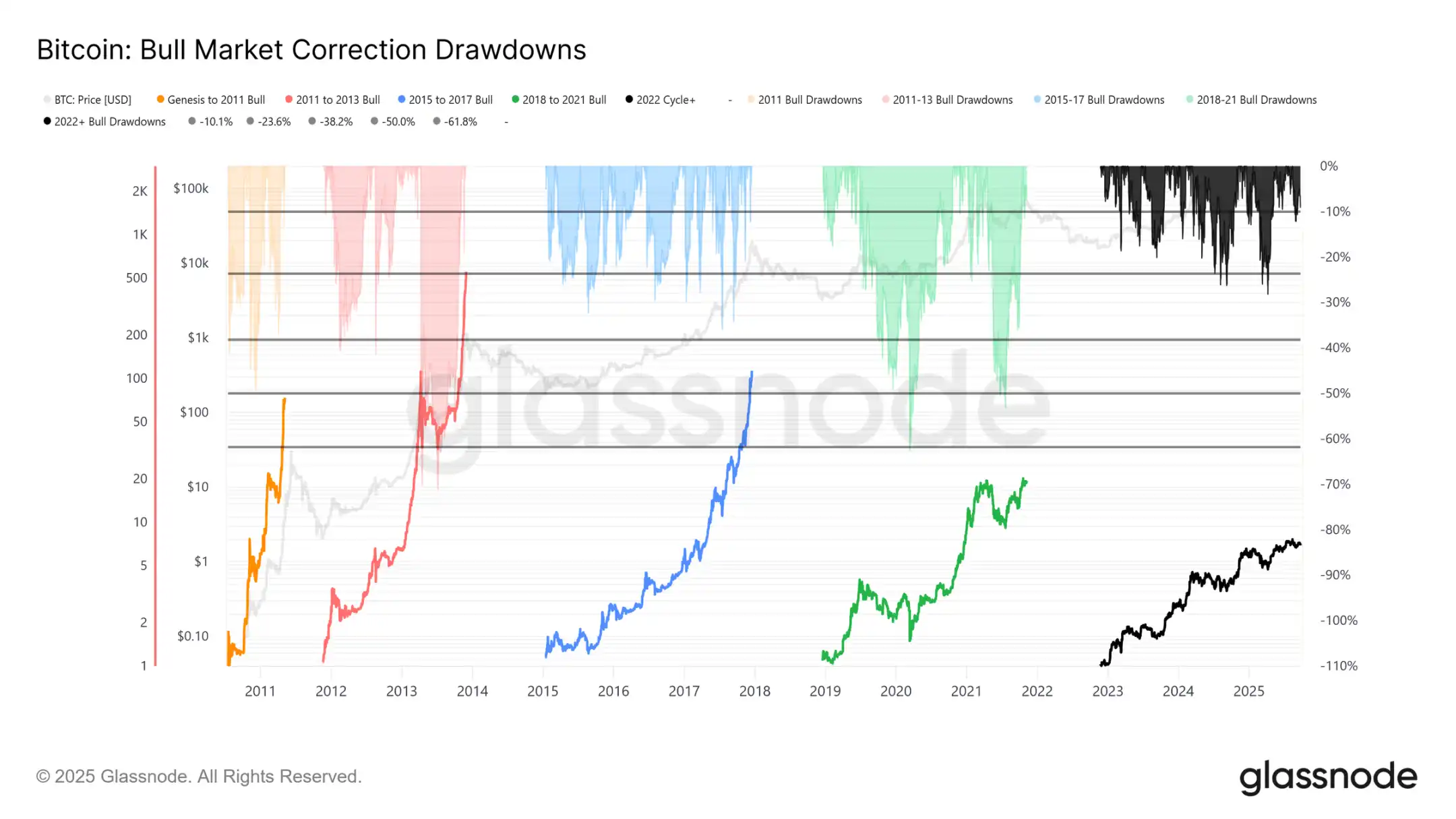

Penurunan saat ini dari puncak tertinggi sepanjang masa (ATH) 124,000 USD ke 113,700 USD hanya sebesar 8% (penurunan terbaru telah mencapai 12%), yang masih tergolong moderat dibandingkan dengan penurunan 28% pada siklus ini atau 60% pada siklus sebelumnya. Ini sejalan dengan tren jangka panjang penurunan volatilitas, baik antar siklus makro maupun di dalam fase siklus, mirip dengan pergerakan stabil tahun 2015-2017, meskipun lonjakan akhir siklus tersebut belum terjadi saat ini.

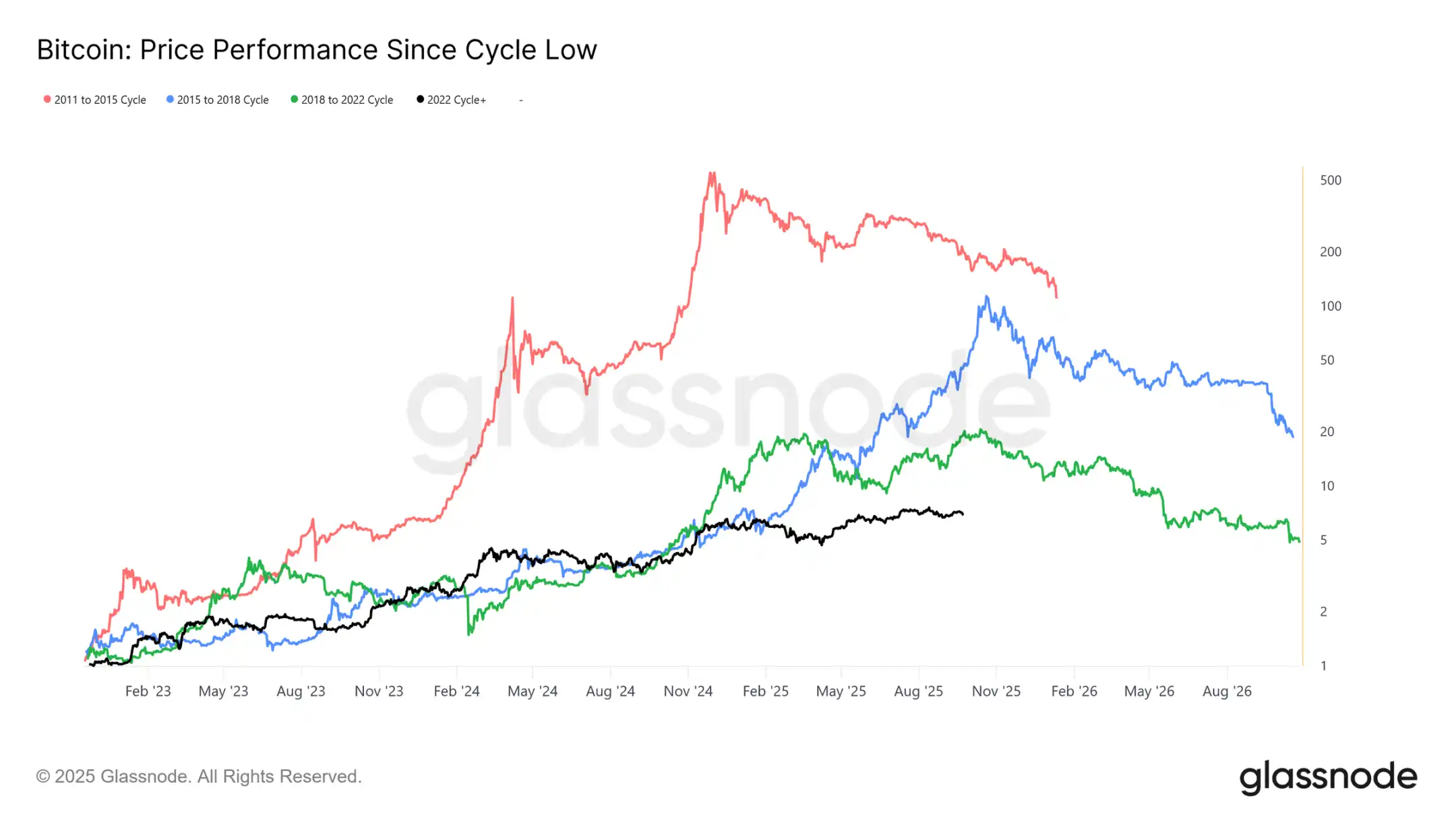

Durasi Siklus

Jika dibandingkan dengan empat siklus sebelumnya, meskipun lintasan saat ini sangat mirip dengan dua siklus sebelumnya, tingkat pengembalian puncak telah melemah seiring waktu. Jika 124,000 USD menandai puncak global, maka siklus ini telah berlangsung sekitar 1,030 hari, sangat dekat dengan dua siklus sebelumnya yang berdurasi sekitar 1,060 hari.

Pengukuran Arus Masuk Modal

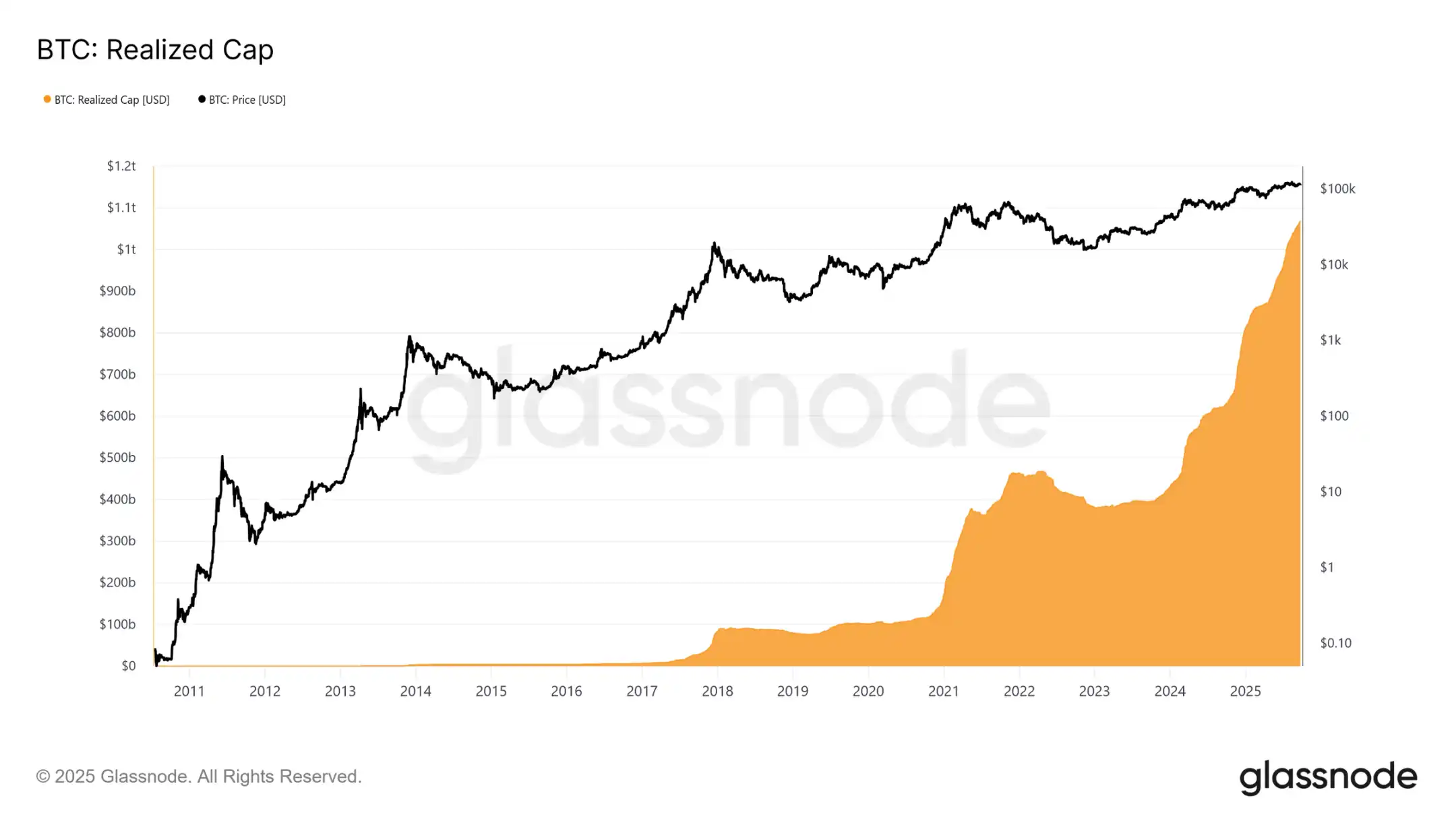

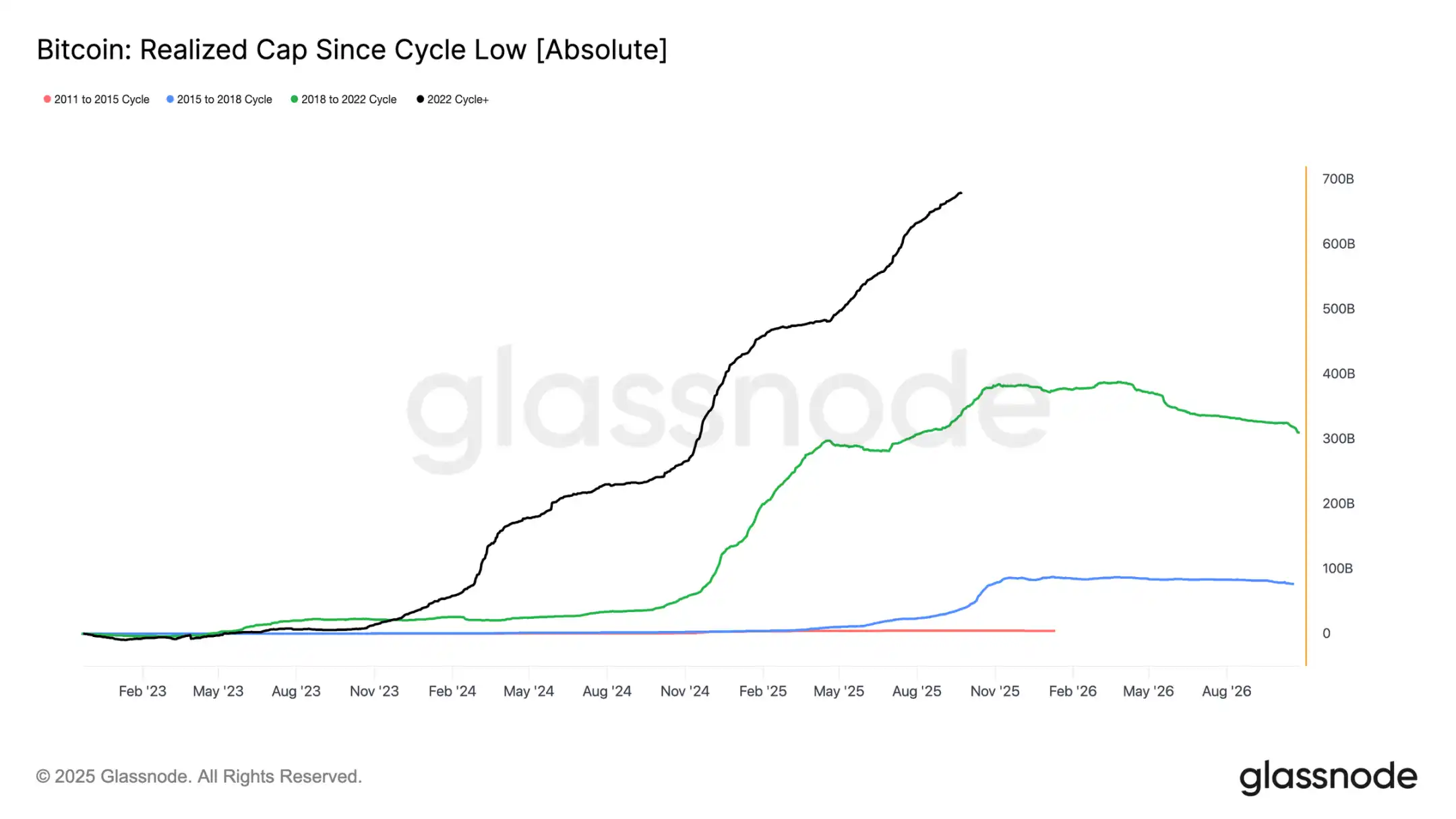

Selain pergerakan harga, penempatan modal memberikan perspektif yang lebih andal.

Nilai pasar terealisasi telah mengalami tiga gelombang kenaikan sejak November 2022. Totalnya meningkat menjadi 1.06 triliun USD, mencerminkan besarnya arus masuk modal yang menopang siklus ini.

Pertumbuhan Nilai Pasar Terealisasi

Perbandingan latar belakang:

· 2011–2015: 4.2 miliar USD

· 2015–2018: 85 miliar USD

· 2018–2022: 383 miliar USD

· 2022–sekarang: 67.8 miliar USD

Siklus ini telah menyerap arus masuk bersih sebesar 67.8 miliar USD, hampir 1.8 kali lipat dari siklus sebelumnya, menyoroti skala rotasi modal yang belum pernah terjadi sebelumnya.

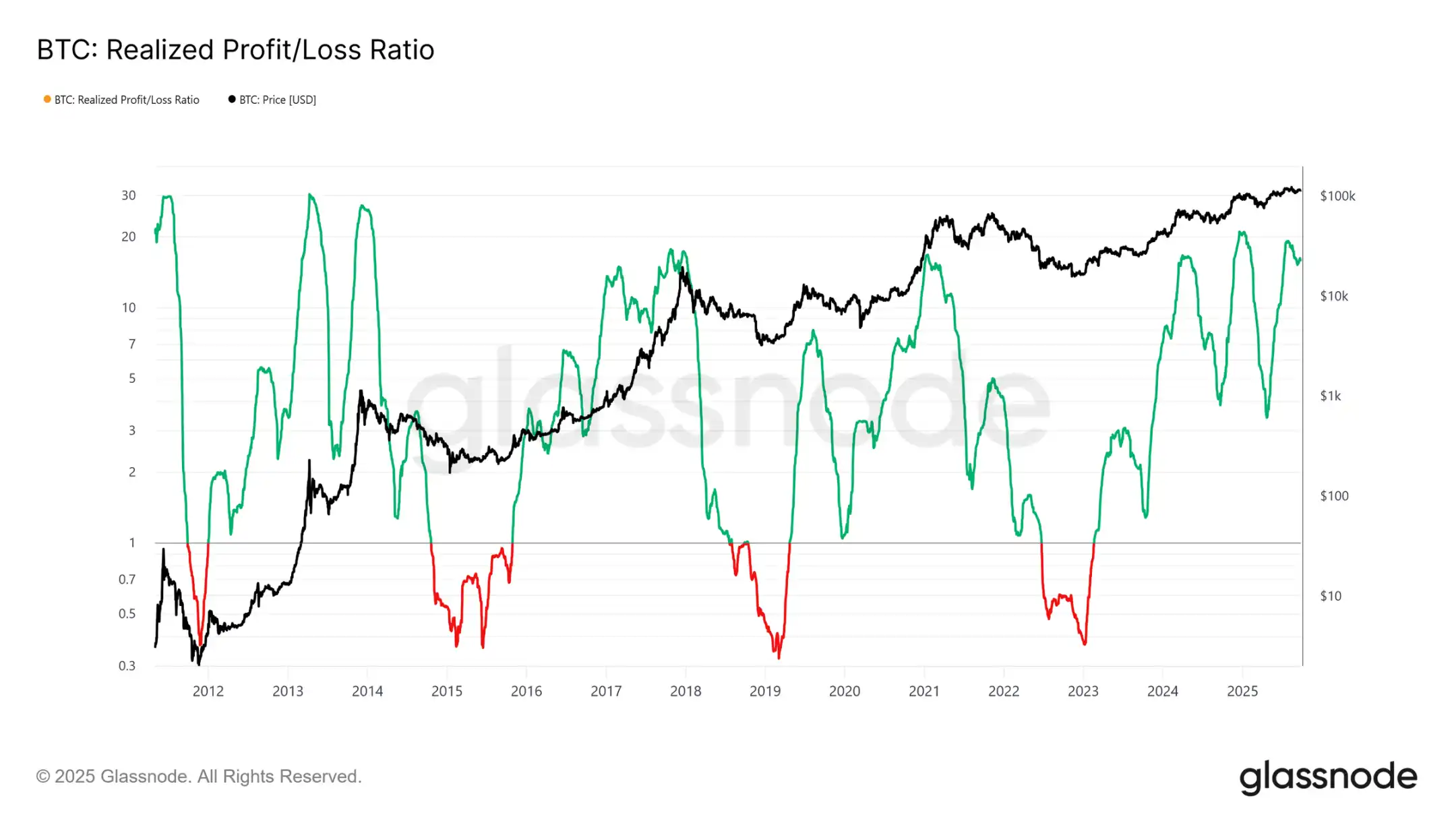

Puncak Realisasi Keuntungan

Perbedaan lain terletak pada struktur arus masuk. Tidak seperti gelombang tunggal pada siklus awal, siklus ini mengalami tiga lonjakan signifikan yang berlangsung selama beberapa bulan. Rasio keuntungan/rugi terealisasi menunjukkan bahwa setiap kali keuntungan yang direalisasikan melebihi 90% dari token yang berpindah, itu menandai puncak siklus. Setelah baru saja keluar dari situasi ekstrem ketiga, probabilitas mengarah pada fase pendinginan berikutnya.

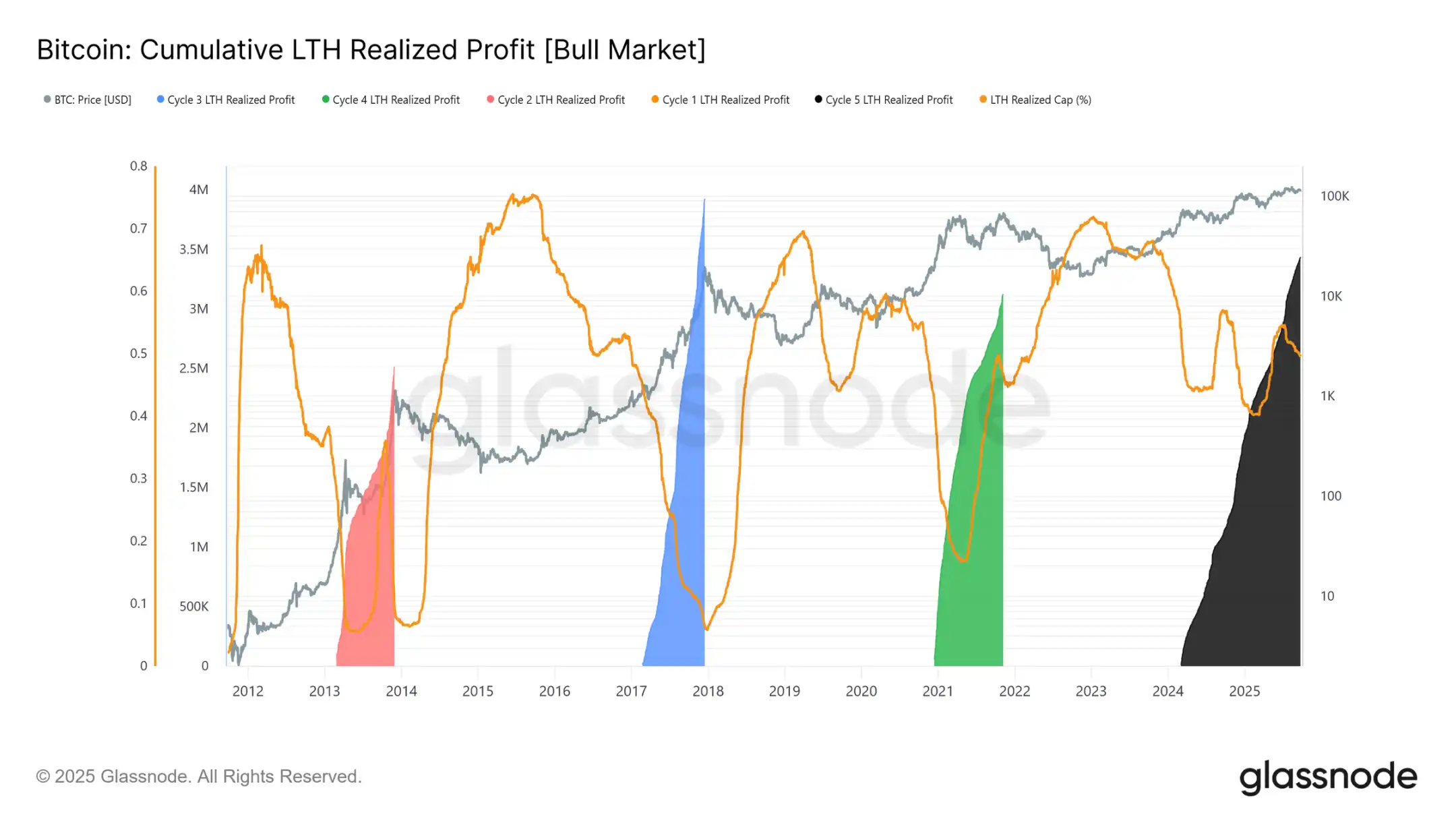

Dominasi Keuntungan Pemegang Jangka Panjang

Fokus pada pemegang jangka panjang membuat skalanya semakin jelas. Indikator ini melacak keuntungan kumulatif pemegang jangka panjang dari ATH baru hingga puncak siklus. Secara historis, penjualan besar-besaran mereka menandai puncak. Pada siklus ini, pemegang jangka panjang telah merealisasikan keuntungan sebesar 3.4 juta BTC, sudah melampaui siklus sebelumnya, menyoroti kematangan kelompok ini dan skala rotasi modal.

Analisis Off-chain

Permintaan ETF vs Pemegang Jangka Panjang

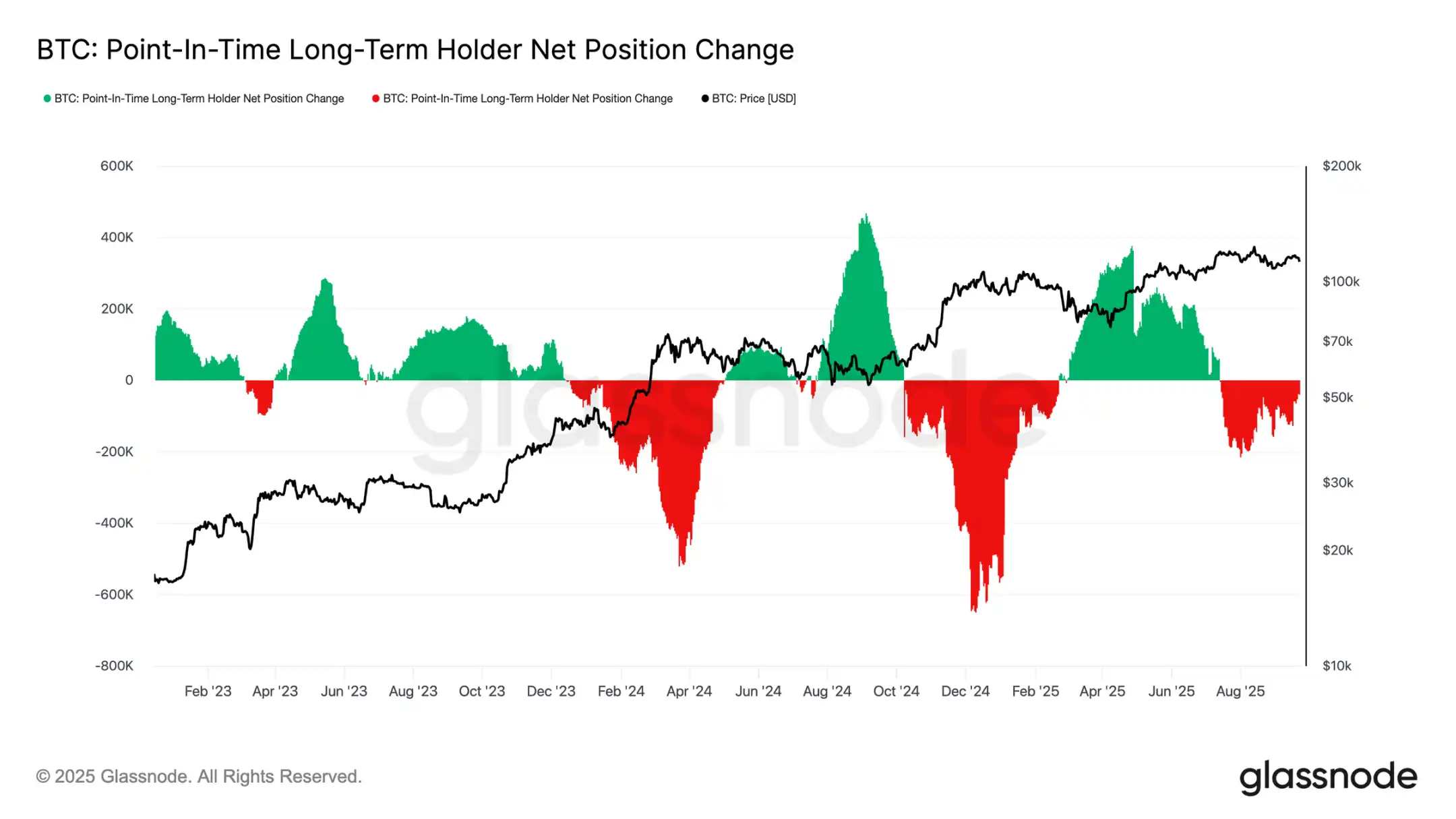

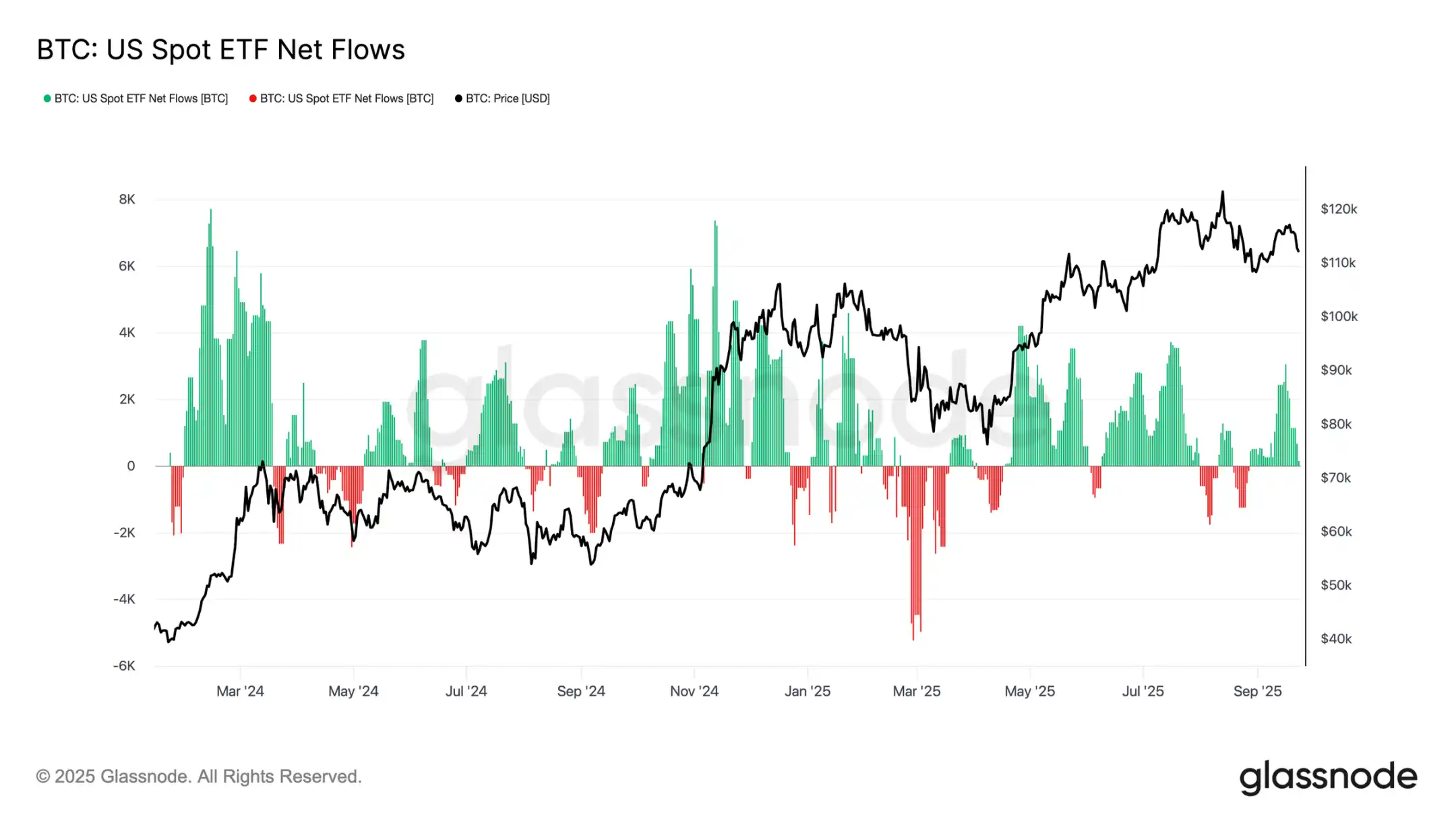

Siklus ini juga dipengaruhi oleh tarik-menarik antara pasokan penjualan pemegang jangka panjang dan permintaan institusi melalui ETF spot AS dan DATs. Dengan ETF menjadi kekuatan struktural baru, harga kini mencerminkan efek tarik-ulur ini: realisasi keuntungan pemegang jangka panjang membatasi kenaikan, sementara arus masuk ETF menyerap penjualan dan mempertahankan kemajuan siklus.

Keseimbangan yang Rapuh

Arus masuk ETF sejauh ini menyeimbangkan penjualan pemegang jangka panjang, tetapi margin errornya sangat kecil. Di sekitar pertemuan FOMC, penjualan pemegang jangka panjang melonjak ke 122,000 BTC/bulan, sementara arus masuk ETF bersih anjlok dari 2,600 BTC/hari menjadi hampir nol. Kombinasi tekanan jual yang meningkat dan melemahnya permintaan institusi menciptakan latar belakang yang rapuh, membuka jalan bagi kelemahan.

Tekanan Pasar Spot

Kerentanan ini terlihat jelas di pasar spot. Dalam penjualan setelah FOMC, volume transaksi melonjak karena likuidasi paksa dan likuiditas tipis memperbesar penurunan. Meski menyakitkan, level dasar sementara terbentuk di sekitar basis biaya pemegang jangka pendek 111,800 USD.

Deleveraging Futures

Pada saat yang sama, ketika Bitcoin turun di bawah 113,000 USD, open interest futures turun tajam dari 44.8 miliar USD menjadi 42.7 miliar USD. Peristiwa deleveraging ini membersihkan posisi long leverage, memperbesar tekanan turun. Meski menyebabkan ketidakstabilan saat ini, reset ini membantu menghilangkan leverage berlebih dan memulihkan keseimbangan pasar derivatif.

Klaster Likuidasi

Peta panas likuidasi perpetual contract memberikan detail lebih lanjut. Ketika harga turun di bawah kisaran 114,000–112,000 USD, klaster posisi long leverage yang padat dilikuidasi, menyebabkan likuidasi massal dan mempercepat penurunan. Kantong risiko masih ada di atas 117,000 USD, membuat pasar rentan terhadap volatilitas yang didorong oleh likuiditas di kedua arah. Tanpa permintaan yang lebih kuat, kerentanan di sekitar level ini meningkatkan risiko volatilitas tajam lebih lanjut.

Pasar Opsi

Volatilitas

Beralih ke pasar opsi, volatilitas implisit memberikan gambaran jelas tentang bagaimana trader melewati minggu yang penuh gejolak. Dua katalis utama membentuk lanskap pasar: penurunan suku bunga pertama tahun ini dan peristiwa likuidasi terbesar sejak 2021. Seiring kebutuhan hedging meningkat, volatilitas naik menjelang FOMC, namun segera mereda setelah penurunan suku bunga dikonfirmasi, menandakan pergerakan ini sebagian besar telah diperhitungkan. Namun, likuidasi futures yang tajam pada Minggu malam kembali memicu permintaan perlindungan, dengan volatilitas implisit satu minggu memimpin rebound dan kekuatan ini meluas ke seluruh tenor.

Repricing Penurunan Suku Bunga oleh Pasar

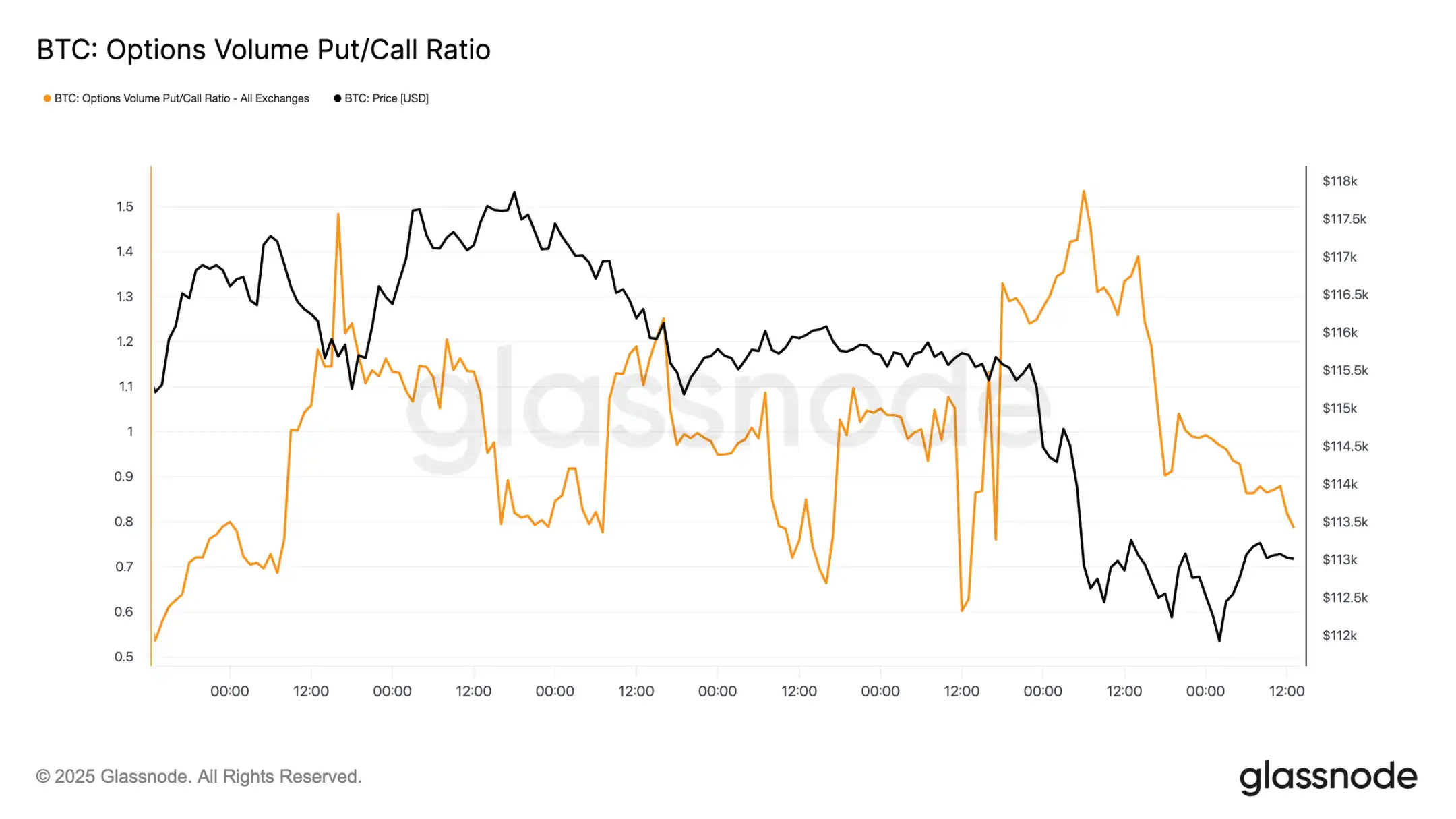

Setelah FOMC, permintaan agresif untuk opsi put muncul, baik sebagai perlindungan terhadap penurunan tajam maupun sebagai cara untuk mengambil untung dari volatilitas. Hanya dua hari kemudian, pasar mengonfirmasi sinyal ini dengan peristiwa likuidasi terbesar sejak 2021.

Arus Dana Opsi Put/Call

Setelah penjualan, rasio volume transaksi opsi put/call menurun, karena trader mengunci keuntungan dari opsi put in-the-money, sementara trader lain beralih ke opsi call yang lebih murah. Opsi jangka pendek dan menengah masih sangat condong ke put, membuat perlindungan downside jauh lebih mahal daripada upside. Bagi peserta yang konstruktif terhadap akhir tahun, ketidakseimbangan ini menciptakan peluang—baik untuk mengakumulasi call dengan biaya relatif rendah, atau mendanainya dengan menjual eksposur risiko downside yang mahal.

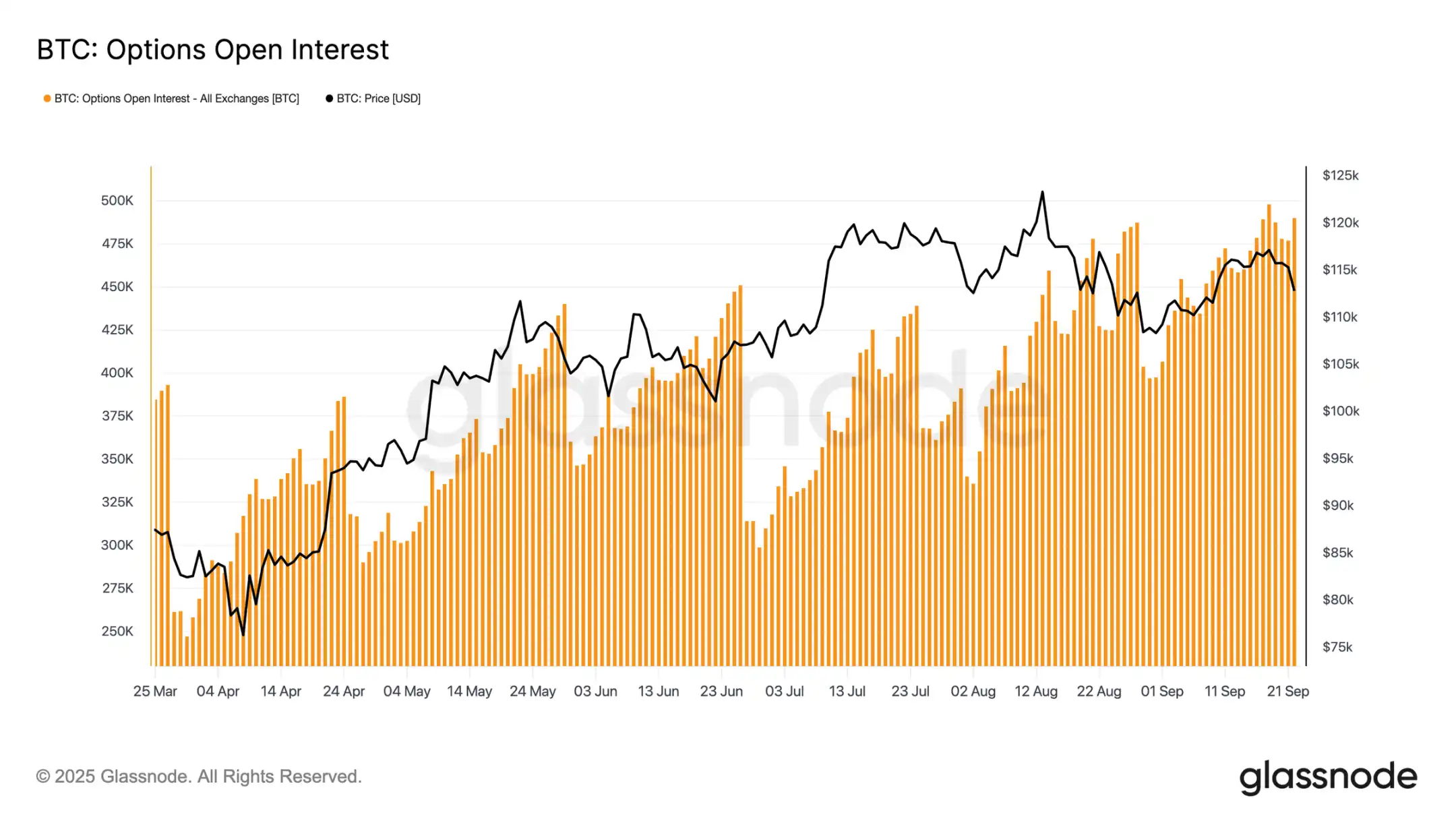

Open Interest Opsi

Total open interest opsi berada di dekat puncak historis, dan akan berkurang tajam saat jatuh tempo Jumat pagi, lalu membangun kembali pasar hingga Desember. Saat ini, pasar berada di zona puncak, sehingga bahkan pergerakan harga kecil dapat memaksa market maker melakukan hedging agresif. Market maker short di downside dan long di upside, struktur ini memperbesar penjualan dan membatasi rebound. Dinamika ini membuat risiko volatilitas jangka pendek condong ke bawah, meningkatkan kerentanan hingga jatuh tempo membersihkan posisi dan reset terjadi.

Kesimpulan

Penurunan Bitcoin setelah pertemuan FOMC mencerminkan pola “beli rumor, jual fakta” yang khas, namun latar belakang yang lebih luas menunjukkan rasa lelah yang semakin meningkat. Penurunan 12% saat ini masih tergolong moderat dibandingkan siklus sebelumnya, namun terjadi setelah tiga gelombang arus masuk modal utama yang meningkatkan nilai pasar terealisasi sebesar 67.8 miliar USD, hampir dua kali lipat siklus sebelumnya. Pemegang jangka panjang telah merealisasikan keuntungan sebesar 3.4 juta BTC, menyoroti besarnya penjualan dan kematangan pada kenaikan kali ini.

Pada saat yang sama, arus masuk ETF yang sebelumnya menyerap pasokan kini telah melambat, menciptakan keseimbangan yang rapuh. Volume transaksi spot melonjak karena penjualan paksa, futures mengalami deleveraging tajam, dan pasar opsi melakukan pricing risiko downside. Sinyal-sinyal ini secara kolektif menunjukkan bahwa momentum pasar mulai habis, dengan volatilitas yang didorong oleh likuiditas mendominasi.

Kecuali permintaan dari institusi dan pemegang kembali selaras, risiko pendinginan mendalam tetap sangat tinggi.

Disclaimer: Konten pada artikel ini hanya merefleksikan opini penulis dan tidak mewakili platform ini dengan kapasitas apa pun. Artikel ini tidak dimaksudkan sebagai referensi untuk membuat keputusan investasi.

Kamu mungkin juga menyukai

Ethereum Client Nimbus Merilis Pembaruan v25.9.1 Menjelang Fork Fusaka di Testnet

Ringkasan Singkat: Nimbus v25.9.1 dirilis pada 26 September 2025. Prioritas rendah di mainnet, prioritas tinggi di Hoodi, Sepolia, dan Holesky. Tanggal fork Fusaka: Holesky (2 Oktober), Sepolia (16 Oktober), Hoodi (30 Oktober). Nimbus menggunakan 0.5–1 core CPU, 300–500 MB RAM, lebih ringan dibandingkan pesaingnya. Referensi: X Post Rference.

Paus Rugi $16 Juta Setelah Membeli 60.000 ETH di Harga $4.230, Data On-Chain Menunjukkan

Ringkasan Singkat: Seorang whale besar saat ini mengalami kerugian tak terealisasi sebesar $16 juta setelah membeli 60.333 ETH dengan harga rata-rata $4.230, karena harga ETH turun di bawah $4.000. Posisi besar senilai $238,7 juta ini sebagian besar diperoleh melalui transaksi OTC dari kustodian seperti Coinbase dan Wintermute. Whale tersebut menggunakan sebagian ETH-nya untuk menghasilkan imbal hasil dengan menyetorkannya ke Aave's Wrapped Token Gateway, dan belum menjual asetnya. Akumulasi besar-besaran yang dilakukan pada waktu yang kurang tepat ini menyoroti volatilitas pasar.

Para Pemimpin Teratas di Bidang Kripto dan Keuangan Bersatu di DAC 2025 di Brasil

Bitwise Mengajukan Spot Hyperliquid ETF di Tengah Persaingan DEX