ビットコインが$11Kを下回り、$900M以上が清算:9月の呪いの前兆か?

歴史的に、9月はBitcoinとEthereumにとって最もパフォーマンスが悪い月の一つであり、「9月の呪い」として知られています。この現象はブルマーケットサイクル中に何度も発生しています。

Original Title: "Bitcoin フラッシュクラッシュ、90億ドル清算:9月の呪いの前兆か?"

Original Source: Bitpush News

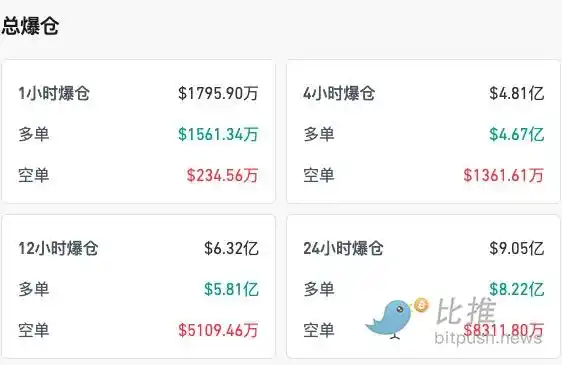

今週月曜日、暗号資産市場は大きな波乱に見舞われました。Bitcoinは急落し、110,000ドルの水準を下回り、109,324ドルまで下落しました。これは7月初旬以来の安値です。Ethereumも短期間で4,400ドルを下回り、過去24時間で約8%下落しました。この調整により大規模な市場清算が引き起こされ、CoinGlassのデータによると、執筆時点で24時間の清算額は90億ドルを超え、Ethereumのロングポジションは約3億2,200万ドル、Bitcoinのロングポジションは2億700万ドルの損失となりました。

市場の連鎖反応は迅速で、主要なアルトコインも圧力を受けました。Solanaは1日で8%以上急落し、XRPは6%下落、PENDLE、LDO、PENGUなどの時価総額が小さいトークンは2桁の下落を記録し、1日で最大13%の損失となりました。

過去のパターン:「9月の呪い」

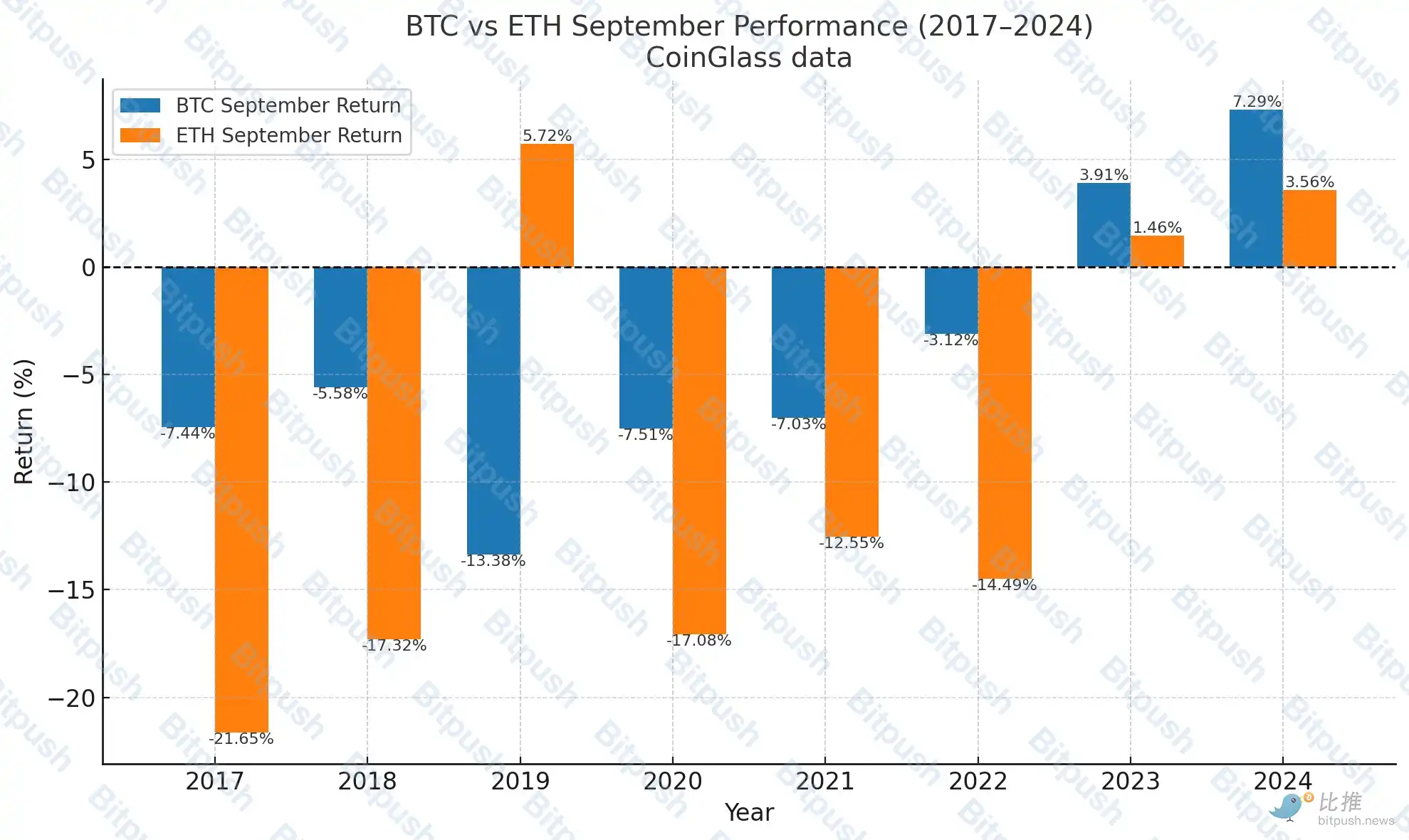

投資家の警戒感には根拠があります。CoinGlassの統計によると、9月はBitcoinとEthereumにとって最もパフォーマンスが悪い月の一つです。

上記のチャートは2017年から2024年までのBTCとETHの9月の実際の価格変動を比較したもので、以下のことが示されています:

・BTCは9月にほとんどマイナスのパフォーマンスを記録しており、プラスとなったのは2023年(+3.91%)と2024年(+7.29%)のみです。

・ETHの9月の下落幅は通常より大きく、2017年(–21.65%)、2020年(–17.08%)、2022年(–14.49%)は特にBTCを下回っています。

・2019年(ETH +5.72% vs BTC –13.38%)、2023年、2024年のみETHがより強いパフォーマンスを示しました。

この「9月の呪い」は過去の強気相場サイクルでも現れています。2013年、2017年、2021年には、Bitcoinは夏の強い上昇の後、9月に急激な調整を経験しました。

アナリストの見解:短期的なトレンド転換

著名アナリストのBenjamin Cowenは、7月と8月の強さが9月に反転することが多く、Bitcoinは強気相場のサポートゾーンである110,000ドル付近を試す可能性が高いと指摘しています。また、Ethereumは一時的に新高値をつける可能性があるものの、その後20~30%下落する恐れがあり、アルトコインはさらに大きく30~50%下落する可能性があると警告しました。

もう一人の活発な市場アナリストであるDoctor Profitは、マクロおよび心理的観点からより悲観的な判断を補足しています。彼は、9月のFRBの利下げは好材料というよりも不確実性の引き金であり、2024年に期待されている「ソフトランディングの利下げ」とは異なり、今回は本当の「大きな転換点」となり、株式市場と暗号資産市場の両方で同時調整を引き起こす可能性があると考えています。

価格面では、BTCチャート上の93k~95kにCMEギャップが残っており、ここに大きな流動性が集中していること、またリテール投資家は一般的に110k~120k、あるいはそれ以上の水準でポジションを構築していることを強調しました。これらの「弱い手」を振るい落とすためには、価格が彼らの「最大痛点レンジ」まで下落する必要があると述べています。

彼の戦略では、BTCとETHの現物ポジションを徐々に減らし、代わりに短期的なショートポジションに入ったことが述べられています。

最新の資金フローのデータによると、ETFの人気は冷え込んでいます。SoSoValueによれば、先週はBitcoin現物ETFから11.7億ドルの流出があり、これは史上2番目に大きい週間純流出額です。Ethereum現物ETFも2億3,770万ドルの流出で、記録上3番目の規模となりました。これは、機関投資家の資金が一時的に様子見に転じ、現物市場のサポートが弱まっていることを示しています。

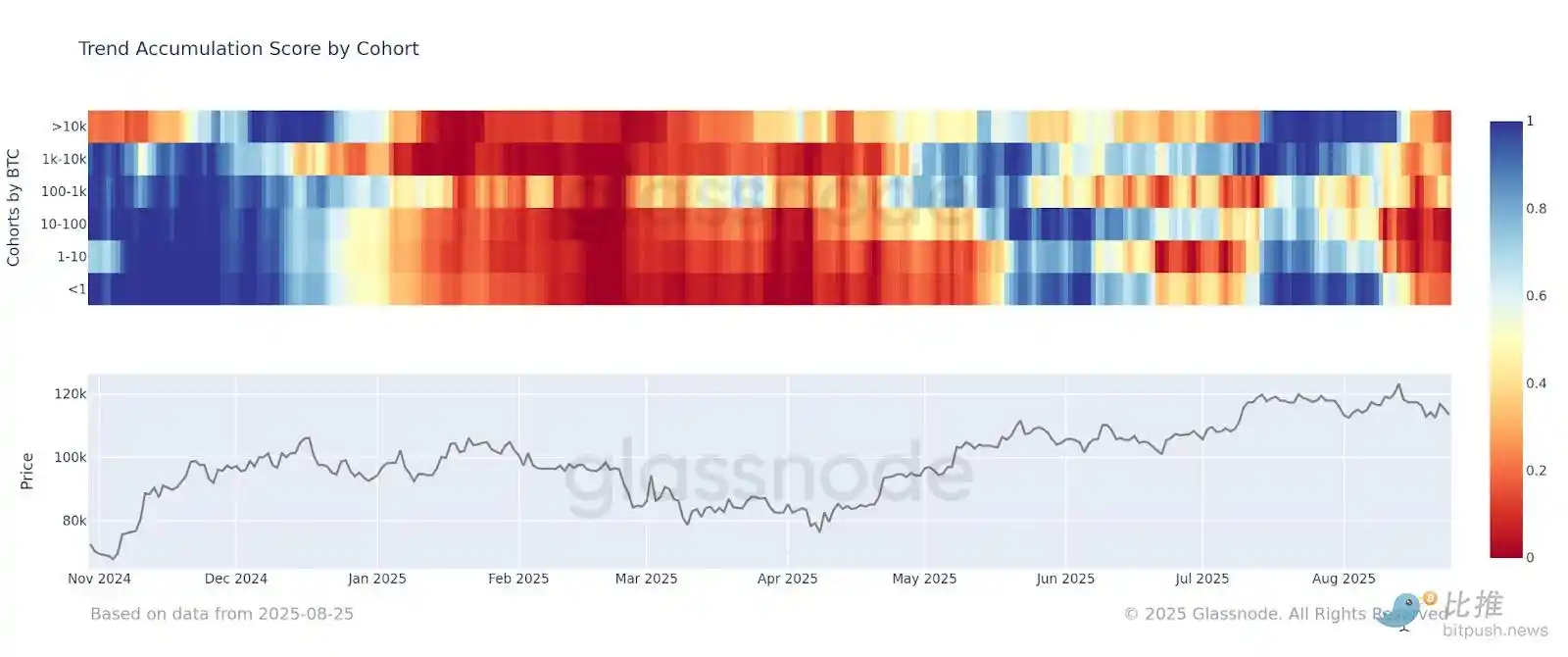

オンチェーンデータも構造的なシグナルを示しています。Glassnodeは、すべてのBitcoin保有者グループが「一斉に分配フェーズに入った」と指摘し、市場全体に広範な売り圧力が存在することを強調しました。Ethereumが新高値4,946ドルをつけて反落した後、MVRV指標は2.15まで上昇し、投資家が平均して2倍以上の含み益を持っていることを示唆しています。歴史的に、この水準は2020年12月や2024年3月と同様、激しいボラティリティや利益確定の前に現れています。

マクロ経済要因:FRBと金利リスク

マクロ環境の不確実性が市場の緊張をさらに高めています。先週金曜日、FRB議長Powellは9月の利下げの可能性を示唆し、当初は市場の楽観ムードを高めました。しかし、CowenとDoctor Profitの両者は、利下げが必ずしも好材料ではなく、長期国債利回りの上昇を招き、リスク資産を抑制する可能性があると警告しています。このシナリオは2023年9月を彷彿とさせ、利下げが債券市場の底となり、その後利回りが急騰しました。さらに、Benjamin Cowenは、最近の生産者物価指数(PPI)データが「予想以上にインフレが高い」ことを示しており、市場に追加の圧力をかけていると指摘しました。インフレ圧力が完全に緩和されていない中でFRBの政策転換があれば、新たな市場混乱を引き起こす可能性があります。

展望と結論

過去のパターン、アナリストの意見、マクロ環境を総合すると、9月は暗号資産市場に複数の圧力をかけていることが分かります:

・季節的な下落トレンド—9月は歴史的に大きな損失を平均しています;

・マクロの不確実性—FRBの政策が市場の分水嶺となる可能性;

・資金構造の不均衡—機関投資家の流出、リテール投資家の高値でのFOMO;

・オンチェーン売り圧力の増大—すべてのhodlerグループが分配フェーズに入り、クジラの取引が市場をかき乱している。

CowenとDoctor Profitは調整の規模について意見が異なるものの、9月が強気相場への転換点ではなく、乗り越えなければならない試練であるという点では一致しています。

しかし、より長期的な視点では、この調整は強気相場継続のために必要なプロセスでもあります。市場は「最大痛点ゾーン」で過熱したポジションを一掃し、次の上昇の余地を作る必要があります。十分な調整が行われれば、BTCは次のサイクルで再び新高値を更新する可能性があり、ETHの長期強気シナリオも変わらないでしょう。

免責事項:本記事の内容はあくまでも筆者の意見を反映したものであり、いかなる立場においても当プラットフォームを代表するものではありません。また、本記事は投資判断の参考となることを目的としたものではありません。

こちらもいかがですか?

デジタル資産ファンドへの流入額が7億1600万ドルに到達:XRPとChainlinkが過去最高の需要を記録

この増加により、運用資産総額は1,800億ドルとなりましたが、過去最高の2,640億ドルにはまだ達していません。新たな投資は世界中から流入し、米国が最多の4億8,300万ドル、ドイツが9,690万ドル、カナダが8,070万ドルを記録しました。bitcoinファンドは3億5,200万ドルを集め、XRPは非常に強い需要を示し2億4,500万ドル、Chainlinkは過去最高となる5,280�万ドルの流入がありました。

SEC議長のAtkins氏が、従来のインフラを危険にさらすトークン化市場の衝撃的な68兆ドル規模のタイムラインを正式に認めた

Bitcoinは、利下げよりも重要な、隠れた4,000億ドル規模のFRB流動性シグナルを追跡している

Tetherの財務分析:安定性を維持するにはさらに45億ドルの準備金が必要

より厳格で完全な懲罰的なBTCの処理方法を採用した場合、資本のギャップは12.5億ドルから25億ドル(1.25 billions~2.5 billions)に達する可能性があります。