Coin Metrics:なぜ今回のビットコインサイクルは延長されたのか?

機関投資家の参入とボラティリティの低下が重なり、bitcoinはより緩やかな成熟期に入ろうとしています。

原文标题:Making Sense of Bitcoin's Changing Market Rhythm

原文作者:Tanay Ved,Coin Metrics

原文编译:Luffy,Foresight News

TL;TR

· 長期保有者が段階的に売却し、新規参入者が供給を受け入れることで、bitcoinの供給回転速度は徐々に鈍化し、より緩やかな所有権移転の状態を示しています。

· 2024年初頭以降、現物bitcoin ETFと暗号財庫(DAT)の2つのチャネルだけで、短期保有者の供給増加分の約57%を吸収しており、現在では過去1年間の流通bitcoin総量のほぼ4分の1を占めています。

· 実際のボラティリティは安定を続けており、市場構造の成熟を示しています。その特徴は、機関投資家の需要主導とサイクルリズムの延長です。

今年初めに史上最高値を記録した後、bitcoinは基本的にレンジ相場となり、一時は100,000ドルの大台を割り込む場面もありました(これは6月以来初めてのことです)。マクロ経済の逆風、株式市場の低迷、そして過去に例を見ない規模の暗号資産清算イベントが市場心理を抑制し、資金流入を減速させ、bitcoin強気相場の持続性に対する疑念を引き起こしました。さらに、大口保有者による初期保有分の移動や売却への懸念が高まり、bitcoinおよび暗号資産市場全体にプレッシャーを与えています。最近の下落を経て、現在の暗号資産市場の時価総額は約3.6兆ドルとなっています。

表面的な現象の背後には、bitcoinのオンチェーンデータが重要な背景を提供しています。本稿では、bitcoin保有者の行動変化とコアな需要ドライバーが市場心理にどのように影響し、今サイクルのリズムをどのように定義しているかを探ります。アクティブサプライの変化と需要チャネルを分析することで、最近の市場変動がサイクル終盤の利確シグナルなのか、それともbitcoin所有権の構造的変化なのかを考察します。

供給分布と機関投資家による吸収

アクティブサプライ

まず、bitcoinのアクティブサプライを見てみましょう。この指標は「最後にオンチェーンで移動した期間」によって分類され、異なる保有期間のトークンの流動状況を反映します。これにより、「休眠トークン」と「最近移動したトークン」間の供給分布が明確に示されます。

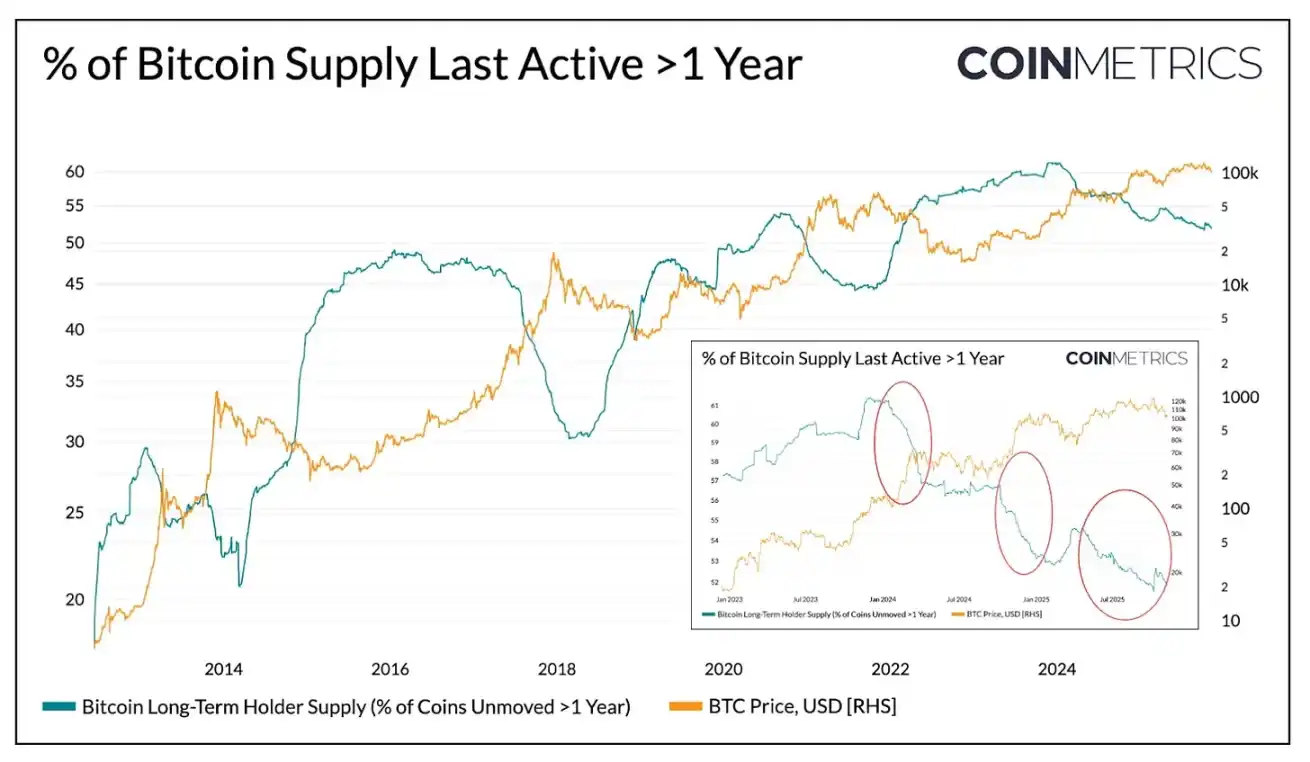

下図は、1年以上移動していないbitcoin供給の割合を個別に示しています。このデータは長期保有者(LTH)の保有量の代理指標となります。過去の傾向を見ると、ベアマーケット時にはこの割合が上昇し(トークンが長期保有者に集中)、ブルマーケット時には下降します(長期保有者がトークンを移動し、利確・高値売却を行う)。

データソース:Coin Metrics Network Data Pro

現在、1,994万枚の流通bitcoinのうち、約52%が1年以上移動していません。これは2024年初頭の61%から低下しています。ベアマーケット時の増加幅も、ブルマーケット時の減少幅も、明らかに緩やかになっています。2024年第1四半期、2024年第3四半期、そして2025年の最近では、段階的な売却傾向が見られました。これは、長期保有者がより持続的な形でトークンを売却していることを示しており、所有権移転のサイクルが延長されていることを反映しています。

ETFとDAT:需要のコアドライバー

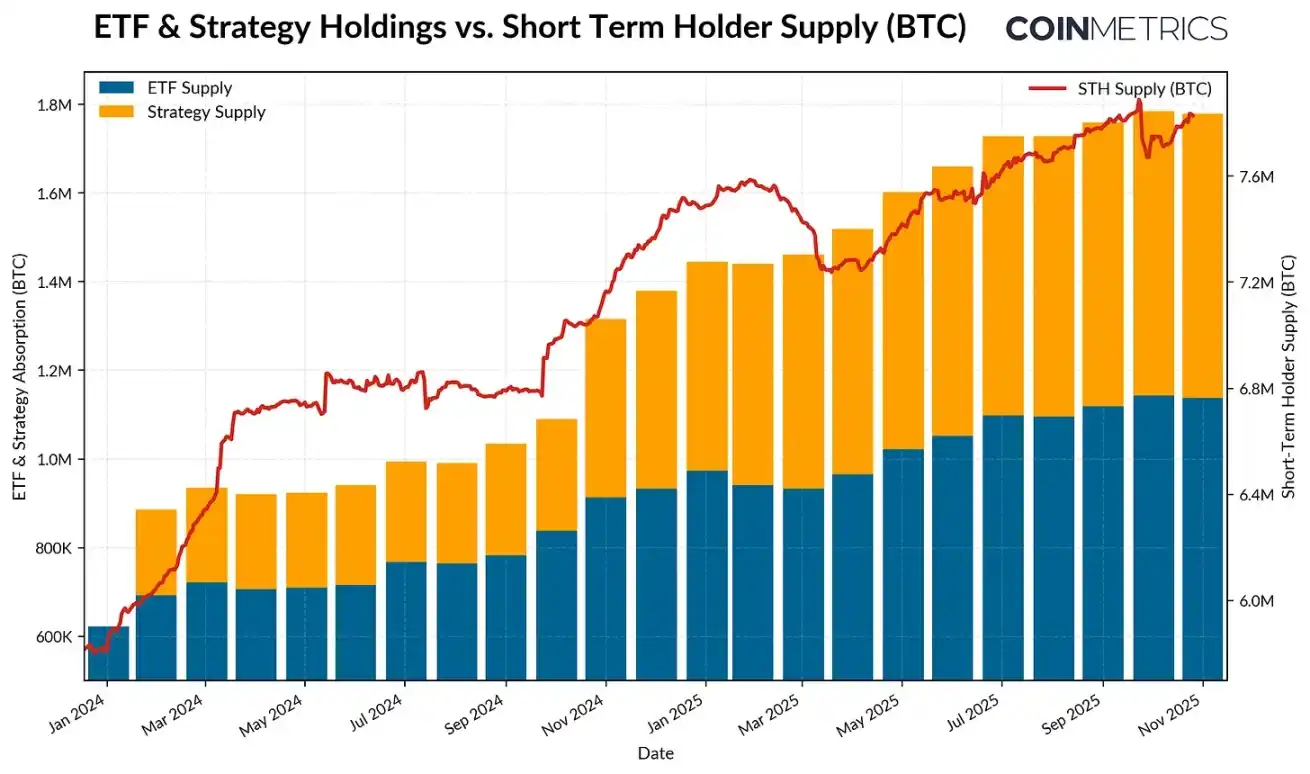

これとは対照的に、2024年以降、短期保有者の供給(過去1年以内にアクティブなトークン)は着実に増加しています。これは、以前休眠していたトークンが再び流通に戻ったためです。同時に、現物bitcoin ETFの登場や暗号財庫(DAT)の保有増加ペースも加速しています。この2つのチャネルが新たな持続的需要をもたらし、長期保有者が放出した供給を吸収しています。

2025年11月時点で、過去1年以内にアクティブなbitcoinの数は783万枚で、2024年初頭の586万枚から約34%増加しています(休眠トークンの再流通)。同時期、現物bitcoin ETFとStrategyの資産庫保有は約60万枚から190万枚に増加し、短期保有者供給純増分の約57%を吸収しました。現在、この2つのチャネルは短期保有者供給の約23%を占めています。

ここ数週間、資金流入はやや鈍化していますが、全体的なトレンドとしては、供給がより安定的かつ長期的な保有チャネルへと徐々に移行しており、これが今サイクルの市場構造の独特な特徴となっています。

データソース:Coin Metrics Network Data Pro & Bitbo Treasuries;注:ETF供給はFidelity FBTCを含まず、DAT供給はStrategyを含む

短期・長期保有者の行動

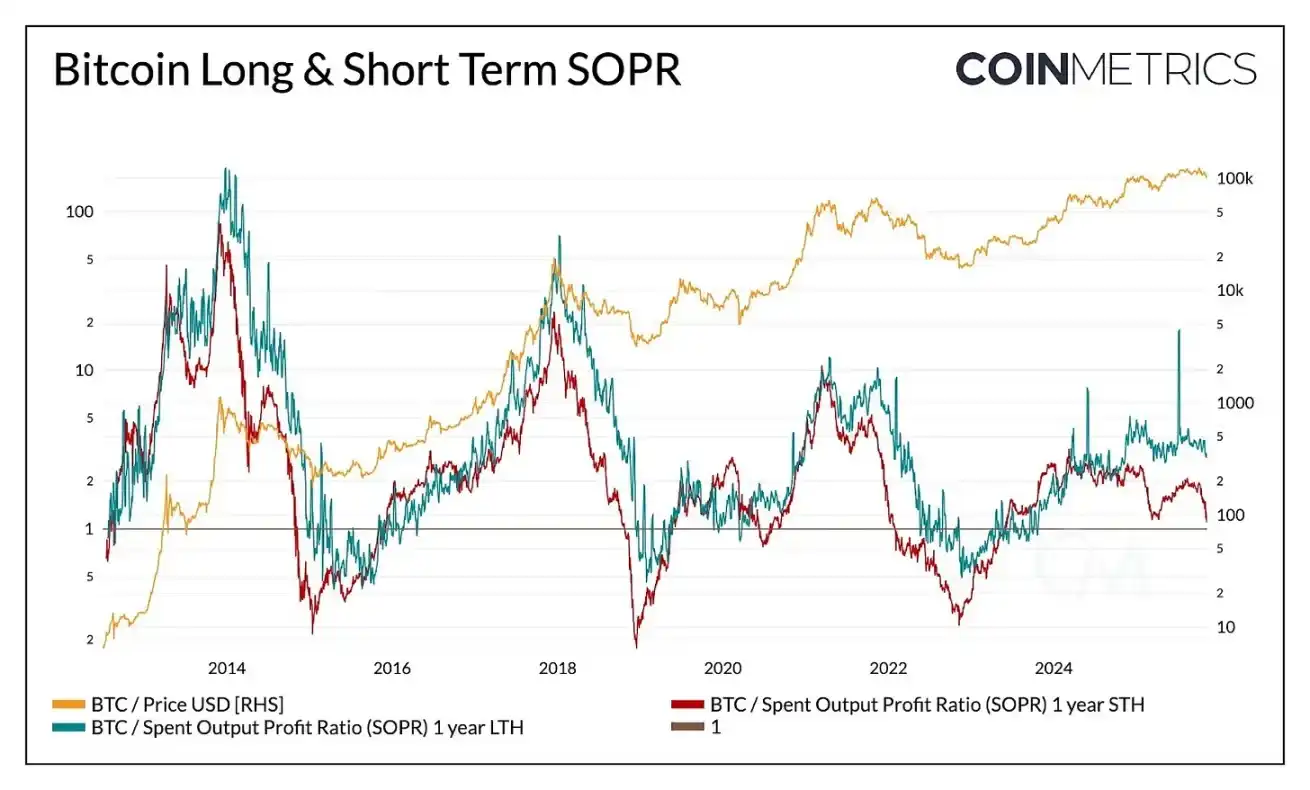

実現利益のトレンドも、bitcoin供給ダイナミクスの緩やかな特徴をさらに裏付けています。支出済み出力利益率(SOPR)は、保有者が利益でトークンを売却しているのか、損失で売却しているのかを測定し、異なる保有者グループの市場サイクルにおける行動パターンを明確に示します。

過去のサイクルでは、長期・短期保有者の利益実現はしばしば激しく、かつ同期して変動していました。しかし最近では、この関係に分化が見られます。長期保有者SOPRは依然として1をやや上回っており、彼らが着実に利益を実現し、高値で適度に売却していることを示しています。

データソース:Coin Metrics Network Data Pro

短期保有者SOPRは損益分岐点付近を推移しており、これが最近の市場心理の慎重さを説明しています。なぜなら、多くの短期保有者の保有コストが現在価格に近いからです。2つの保有者の行動の分化は、市場がより緩やかな段階にあることを反映しています。機関投資家の需要が長期保有者の供給を吸収しており、過去のような大きな価格変動は再現されていません。もし短期保有者SOPRが1を持続的に上回れば、市場モメンタムの強化を意味する可能性があります。

全面的な調整がすべての保有者グループの利益能力を圧縮する可能性はあるものの、全体的なパターンとしては市場構造がよりバランスの取れたものになっていることが示されています:供給回転と利益実現が徐々に進み、bitcoinのサイクルリズムが延長されています。

bitcoinのボラティリティ低下

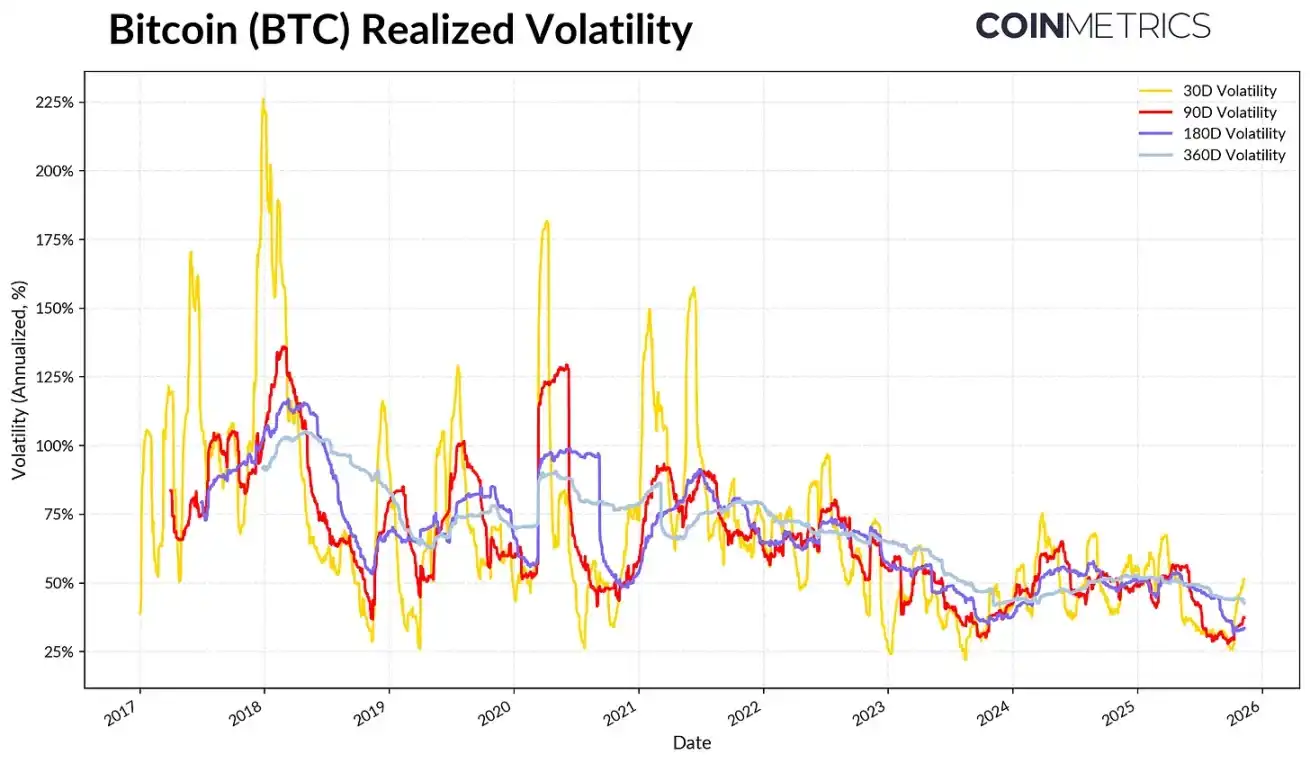

この構造的な緩やかさは、bitcoinのボラティリティにも表れています。ボラティリティは長期的に低下傾向にあり、現在bitcoinの30日、60日、180日、360日の実現ボラティリティは45%〜50%程度で安定しています。過去にはボラティリティが非常に高く、市場の大きな変動を引き起こしていましたが、現在ではbitcoinのボラティリティ特性は大型テック株に近づきつつあり、資産として成熟してきたことを示しています。これは流動性の改善を反映するとともに、投資家基盤がより機関投資家主導になっていることも示しています。

資産配分者にとって、ボラティリティの低下は、特に株式やゴールドなどのマクロ資産との相関が依然として動的に変化している状況下で、bitcoinのポートフォリオ内での魅力を高める可能性があります。

データソース:Coin Metrics Market Data Pro

結論

bitcoinのオンチェーントレンドは、今サイクルがより緩やかで長期的な段階で進行しており、従来のブルマーケットのような熱狂的な急騰はまだ見られていないことを示しています。長期保有者は段階的に売却を行い、その大部分はより持続的な需要チャネル(ETF、DAT、そしてより広範な機関投資家の保有)によって吸収されています。この変化は市場構造の成熟を示しており、ボラティリティと流通速度の低下、サイクルの延長が特徴です。

それでもなお、市場モメンタムは需要の持続性に依存しています。ETFの資金流入の鈍化、一部DATのプレッシャー、市場全体の清算イベント、そして短期保有者SOPRが損益分岐点付近にあることは、市場が再調整段階にあることを浮き彫りにしています。長期保有者供給(1年以上移動していないトークン)の継続的な上昇、SOPRの1突破、現物bitcoin ETFやステーブルコイン資金の再流入は、市場モメンタム回復の重要なシグナルとなる可能性があります。

今後を展望すると、マクロの不確実性の緩和、流動性条件の改善、市場構造に関する規制の進展が資金流入を再加速させ、ブルマーケットサイクルを延長する可能性があります。市場心理は冷え込んでいるものの、最近のレバレッジ解消調整を経て、機関投資家チャネルの拡大とオンチェーンインフラの普及によって、市場の基盤はより健全になっています。

免責事項:本記事の内容はあくまでも筆者の意見を反映したものであり、いかなる立場においても当プラットフォームを代表するものではありません。また、本記事は投資判断の参考となることを目的としたものではありません。

こちらもいかがですか?

BNB Chain、ネットワークの安定性向上のためにガスリミット上限オプション「BEP-640」を発表

Avalanche Foundationが米国企業の財務省証券を通じて10億ドルの機関投資資本を目指す

セイラー氏、MicroStrategyが22億ドルの現金を蓄積し、ビットコインの大規模購入を示唆

2つの大手企業のCIOが「bitcoinの4年周期は終わったのか?」という質問に回答――「10年間の上昇…」