O corte de juros hawkish do Federal Reserve revela a ilusão de liquidez: o risco real dos ativos globais em 2025–2026

O artigo analisa a atual incerteza das políticas econômicas globais, as decisões de corte de juros do Federal Reserve e as reações do mercado, bem como os riscos estruturais no sistema financeiro impulsionados pela liquidez. Também aborda questões centrais como a onda de investimentos em IA, mudanças nos gastos de capital e a perda de confiança nas instituições. Resumo gerado por Mars AI. Este resumo foi criado pelo modelo Mars AI, cuja precisão e completude ainda estão em fase de iteração e atualização.

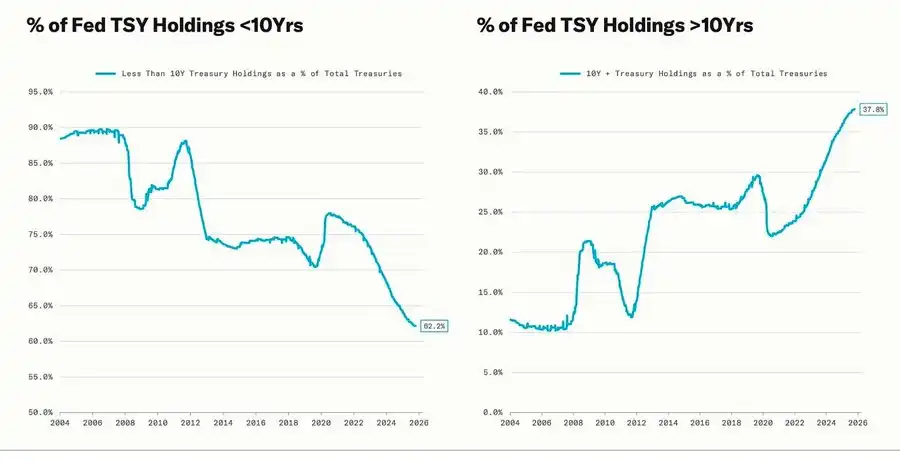

Grandes correções coincidem com ciclos de afrouxamento quantitativo (QE) — quando o Federal Reserve intencionalmente estende o prazo de vencimento de seus ativos para reduzir os rendimentos de longo prazo (esta operação é conhecida como "Operation Twist", bem como QE2/QE3).

A metáfora de Powell de "conduzir no nevoeiro" já não se limita ao próprio Federal Reserve, mas tornou-se um retrato da economia global atual. Quer sejam formuladores de políticas, empresas ou investidores, todos avançam num ambiente sem visibilidade clara, dependendo apenas de reflexos de liquidez e mecanismos de incentivos de curto prazo.

O novo regime de políticas apresenta três características: visibilidade limitada, confiança frágil e distorções impulsionadas pela liquidez.

O "corte de juros hawkish" do Federal Reserve

O corte de 25 pontos base desta vez, de "gestão de risco", reduziu o intervalo das taxas para 3,75%–4,00%. Não é tanto um afrouxamento, mas sim uma "preservação de opções".

Devido à existência de duas opiniões diametralmente opostas, Powell transmitiu um sinal claro ao mercado: "Abrande o ritmo — a visibilidade já desapareceu".

Devido ao período de vazio de dados causado pelo shutdown do governo, o Federal Reserve está praticamente "voando às cegas". A dica de Powell aos traders foi muito clara: a decisão sobre a taxa de juros em dezembro ainda é incerta. As expectativas de corte de juros caíram rapidamente, a curva de juros de curto prazo achatou-se, e o mercado está a digerir uma transição de "orientação por dados" para "ausência de dados" com cautela.

2025: O "Jogo da Fome" da Liquidez

As intervenções repetidas dos bancos centrais institucionalizaram o comportamento especulativo. Hoje, o desempenho dos ativos não é determinado pela produtividade, mas sim pela própria liquidez — esta estrutura leva a avaliações inflacionadas, enquanto o crédito à economia real enfraquece.

A discussão se estende para uma análise sóbria do sistema financeiro atual: concentração passiva, autorreflexividade algorítmica, euforia de opções por investidores de varejo —

· Fundos passivos e estratégias quantitativas dominam a liquidez, a volatilidade é determinada pela posição, não pelos fundamentos.

· As compras de opções de compra por investidores de varejo e o short squeeze de Gamma criam momentum sintético de preços nos "Meme stocks", enquanto o capital institucional se concentra cada vez mais nas ações líderes do mercado.

· O apresentador chamou este fenómeno de "Jogo da Fome financeiro" — um sistema moldado por desigualdade estrutural e autorreflexividade das políticas, forçando pequenos investidores a um modo de sobrevivência especulativo.

Perspetivas para 2026: Prosperidade e Preocupações com o Capex

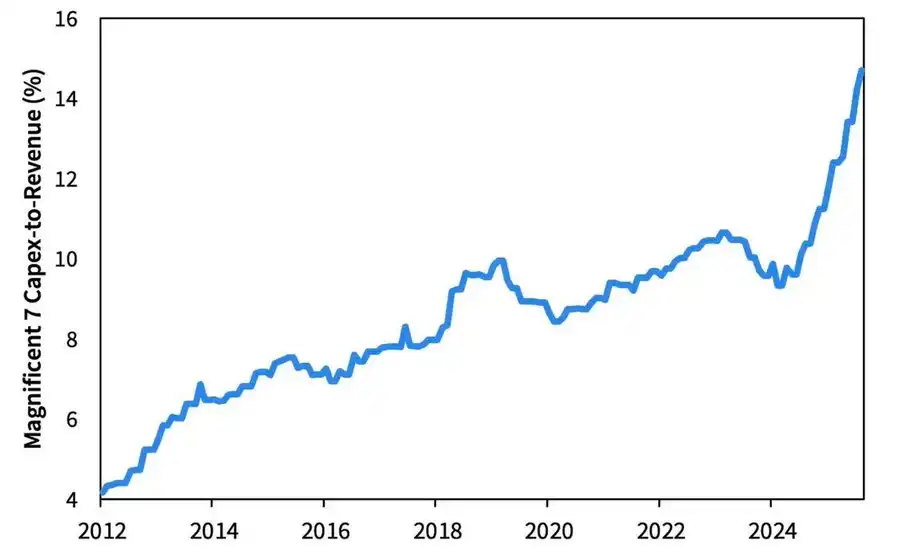

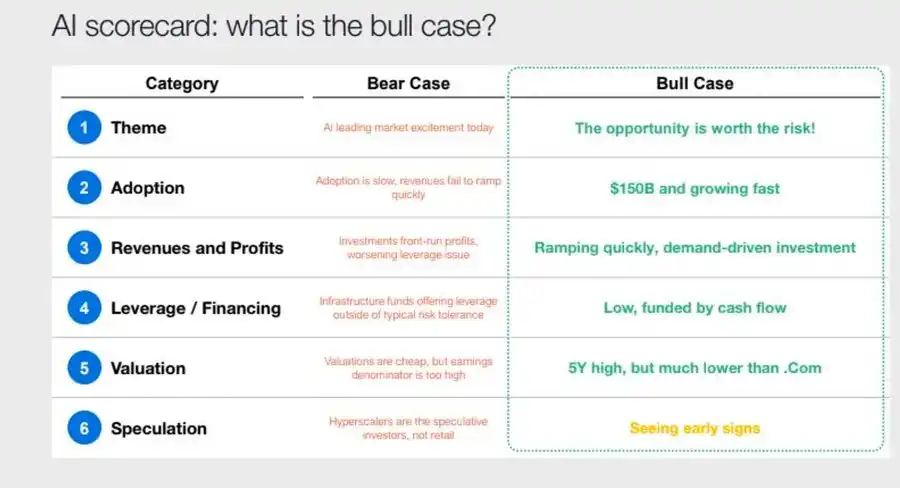

A onda de investimentos em IA está a impulsionar as "big tech" para uma fase de industrialização pós-cíclica — atualmente impulsionada pela liquidez, mas enfrentando riscos de sensibilidade à alavancagem no futuro.

Os lucros das empresas continuam robustos, mas a lógica subjacente está a mudar: as antigas "máquinas de caixa leve" estão a transformar-se em players de infraestrutura de capital intensivo.

· A expansão da IA e dos data centers, inicialmente dependente do fluxo de caixa, agora recorre a financiamento recorde por dívida — por exemplo, a subscrição excessiva de 25 bilhões de dólares em obrigações da Meta.

· Esta mudança implica pressão sobre as margens de lucro, aumento da depreciação e maior risco de refinanciamento — preparando o terreno para uma virada no próximo ciclo de crédito.

Comentário Estrutural: Confiança, Distribuição e Ciclo de Políticas

Desde o tom cauteloso de Powell até à reflexão final, uma linha clara atravessa todo o discurso: concentração de poder e perda de confiança.

Cada resgate de políticas reforça quase sempre os maiores participantes do mercado, levando a uma maior concentração de riqueza e enfraquecendo continuamente a integridade do mercado. As operações coordenadas entre o Federal Reserve e o Tesouro — da contração quantitativa (QT) à compra de títulos do Tesouro de curto prazo (Bills) — intensificam esta tendência: a liquidez é abundante no topo da pirâmide, enquanto as famílias comuns sufocam com salários estagnados e dívidas crescentes.

Hoje, o risco macroeconómico mais central já não é a inflação, mas sim a fadiga institucional. O mercado aparenta prosperidade, mas a confiança na "justiça e transparência" está a desaparecer — este é o verdadeiro ponto fraco sistémico dos anos 2020.

Relatório Macroeconómico Semanal | Atualização de 2 de novembro de 2025

Esta edição cobre os seguintes tópicos:

· Eventos macroeconómicos da semana

· Indicadores de popularidade do Bitcoin

· Visão geral do mercado

· Indicadores económicos chave

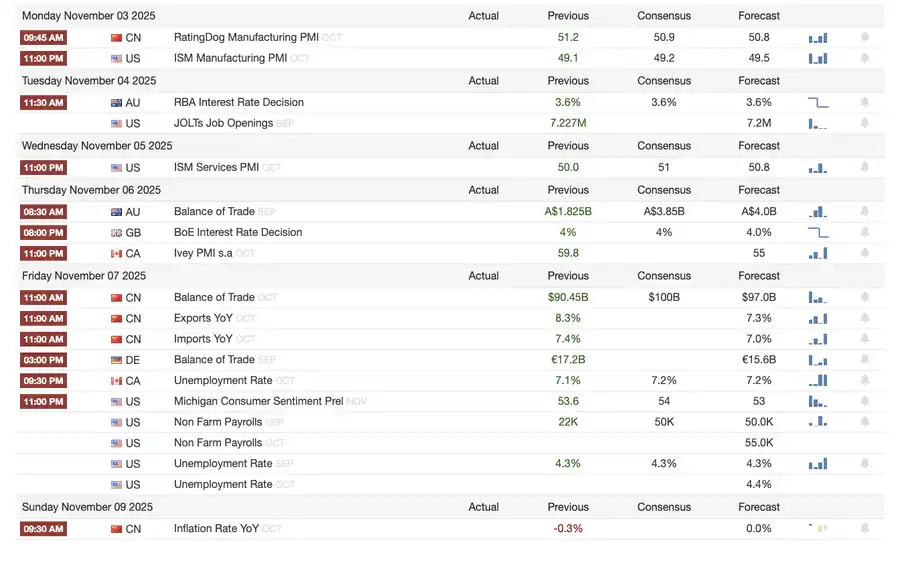

Eventos macroeconómicos da semana

Semana passada

Próxima semana

Indicadores de popularidade do Bitcoin

Eventos de mercado e dinâmicas institucionais

· Mt. Gox estendeu o prazo de reembolso até 2026, com cerca de 4 bilhões de dólares em Bitcoin ainda congelados.

· O Bitwise Solana ETF atingiu 338,9 milhões de dólares em ativos sob gestão na primeira semana, um recorde, mesmo com a SEC ainda em impasse regulatório.

· A ConsenSys planeia IPO em 2026, com JPMorgan e Goldman Sachs como subscritores, visando uma avaliação de 7 bilhões de dólares.

· Trump Media Group lançou o Truth Predict — o primeiro mercado de previsões em parceria entre uma plataforma de redes sociais e a Crypto.com.

Atualizações em infraestrutura financeira e de pagamentos

· Mastercard adquiriu a startup de infraestrutura cripto Zerohash por até 2 bilhões de dólares.

· Western Union planeia lançar a stablecoin USDPT na Solana em 2026 e registou a marca WUUSD.

· Citi Bank e Coinbase lançaram uma rede de pagamentos com stablecoin institucional 24/7.

· Circle lançou a Arc testnet pública, atraindo mais de 100 instituições, incluindo BlackRock e Visa.

Expansão de ecossistemas e plataformas

· MetaMask lançou contas multi-chain, suportando EVM, Solana e, em breve, Bitcoin.

Dinâmicas globais e regionais

· O Quirguistão lançou uma stablecoin lastreada em BNB; ao mesmo tempo, Trump concedeu perdão a CZ, abrindo caminho para o retorno da Binance ao mercado dos EUA.

· O ETF spot de SOL nos EUA (sem capital semente) recebeu entradas de 199,2 milhões de dólares.

· O Japão lançou a stablecoin de iene totalmente compatível JPYC, com meta de emissão de 65–70 bilhões de dólares até 2028.

· Ant Group registou a marca "ANTCOIN", regressando discretamente à corrida das stablecoins em Hong Kong.

· Interrupções nos serviços de nuvem da AWS e Microsoft causaram caos no mercado, com declarações contraditórias de ambas as partes.

· A blockchain Kinexys da JPMorgan concluiu a primeira transação de tokenização de fundo de private equity, impulsionando ainda mais a adoção institucional.

· Tether tornou-se um dos principais detentores de títulos do Tesouro dos EUA, com uma posição de 135 bilhões de dólares e rendimento anualizado superior a 10 bilhões de dólares.

· Metaplanet iniciou um programa de recompra de ações para lidar com a queda do patrimônio líquido.

· O interesse em ativos de privacidade aumentou, com o preço do ZEC ultrapassando o pico de 2021, embora o crescimento semanal ainda fique atrás do DASH.

· Sharplink implantou 200 milhões de dólares em ETH na Linea para obter rendimentos DeFi.

· Com as apostas desportivas em alta, a Polymarket planeia lançar oficialmente o produto nos EUA no final de novembro.

· A Securitize anunciou que irá abrir capital através de uma fusão SPAC de 1,25 bilhões de dólares.

· A Visa adicionou suporte de pagamento para quatro novas stablecoins e quatro blockchains.

· 21Shares apresentou pedido para o Hyperliquid ETF, com mais fundos cripto a entrar no mercado.

· KRWQ tornou-se a primeira stablecoin de won coreano emitida na Base chain.

Visão geral do mercado

A economia global está a transitar do risco de inflação para o risco de confiança — a estabilidade futura dependerá da clareza das políticas, não da liquidez.

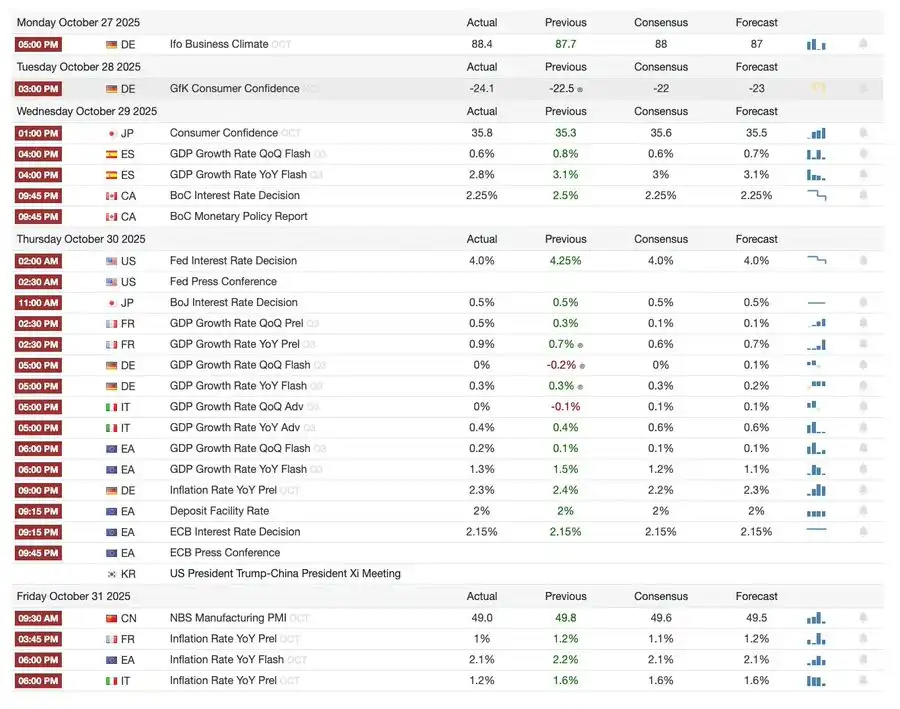

A política monetária global está a entrar numa fase de visibilidade limitada. Nos EUA, o FOMC reduziu as taxas em 25 pontos base para 3,75%–4,00%, expondo divisões internas crescentes. Powell sugeriu que mais afrouxamento no futuro "não está garantido". O shutdown governamental contínuo impede os decisores de aceder a dados críticos, aumentando o risco de erro de política. A confiança do consumidor enfraquece, o setor imobiliário desacelera, indicando que o sentimento do mercado, e não os estímulos, está a determinar o rumo da "aterragem suave" da economia.

Entre os países do G10: o Banco do Canadá concluiu o último corte de juros, o Banco Central Europeu manteve a taxa em 2,00%, e o Banco do Japão fez uma pausa cautelosa. O desafio comum é: como conter o crescimento económico num contexto de inflação persistente nos serviços. Entretanto, o PMI da China voltou à zona de contração, mostrando recuperação fraca, baixa procura privada e sinais de fadiga política.

Combinado com riscos políticos, o shutdown do governo dos EUA ameaça o funcionamento normal dos programas sociais e pode atrasar a divulgação de dados críticos, minando a confiança na gestão fiscal. O mercado de obrigações já começou a precificar a queda dos rendimentos e o abrandamento do crescimento económico, mas o verdadeiro risco reside no colapso dos mecanismos de feedback institucional — atrasos nos dados, indecisão política e queda da confiança pública entrelaçam-se, culminando em crise.

Indicadores económicos chave

Inflação nos EUA: recuperação moderada, trajetória mais clara

A recuperação da inflação é impulsionada principalmente pela oferta, não pela procura. As pressões centrais permanecem controladas, e o enfraquecimento do mercado de trabalho dá ao Federal Reserve espaço para continuar a cortar taxas sem desencadear um ressurgimento da inflação.

· A inflação de setembro subiu 3,0% em termos anuais e 0,3% em termos mensais, o ritmo mais rápido desde janeiro deste ano, mas ainda abaixo das expectativas, reforçando a narrativa de "aterragem suave".

· O núcleo do CPI, excluindo alimentos e energia, subiu 3,0% em termos anuais e 0,2% em termos mensais, mostrando estabilidade nos preços básicos.

· Os preços dos alimentos subiram 2,7%, com a carne a aumentar 8,5%, devido à escassez de mão de obra agrícola causada por restrições à imigração.

· Os custos dos serviços públicos aumentaram significativamente: eletricidade +5,1%, gás natural +11,7%, principalmente devido ao consumo energético dos data centers de IA — um novo motor da inflação.

· A inflação nos serviços caiu para 3,6%, o nível mais baixo desde 2021, indicando que o arrefecimento do mercado de trabalho está a aliviar a pressão salarial.

· A reação do mercado foi positiva: as bolsas subiram, os futuros de taxas de juros reforçaram as expectativas de cortes, e os rendimentos das obrigações mantiveram-se estáveis.

Estrutura populacional dos EUA: ponto de viragem crítico

A migração líquida tornou-se negativa, colocando desafios ao crescimento económico, oferta de trabalho e capacidade de inovação.

Os EUA podem enfrentar a primeira queda populacional em um século. Embora os nascimentos ainda superem as mortes, a migração líquida negativa anulou o aumento de 3 milhões de pessoas em 2024. Os EUA enfrentam uma reversão demográfica, não devido à queda da natalidade, mas à redução acentuada da imigração por políticas. Os impactos de curto prazo incluem escassez de mão de obra e aumento dos salários; os riscos de longo prazo concentram-se em pressões fiscais e desaceleração da inovação. A menos que esta tendência seja revertida, os EUA podem repetir o envelhecimento do Japão — crescimento económico lento, custos crescentes e desafios estruturais de produtividade.

Segundo previsões do AEI, a migração líquida em 2025 será de –525 mil pessoas, o primeiro valor negativo da história moderna.

· Dados do Pew Research Center mostram que, no primeiro semestre de 2025, a população nascida no estrangeiro caiu 1,5 milhão, principalmente devido a deportações e saídas voluntárias.

· O crescimento da força de trabalho estagnou, com setores como agricultura, construção e saúde enfrentando escassez e pressão salarial.

· 28% dos jovens americanos são imigrantes ou filhos de imigrantes; se a imigração chegar a zero, a população abaixo dos 18 anos pode cair 14% até 2035, agravando o peso das pensões e da saúde.

· 27% dos médicos e 22% dos auxiliares de enfermagem são imigrantes; se a oferta diminuir, a automação e a robotização na saúde podem acelerar.

· Risco de inovação: imigrantes contribuíram com 38% dos Prémios Nobel e cerca de 50% das startups avaliadas em bilhões de dólares; se a tendência se inverter, o motor de inovação dos EUA será prejudicado.

Exportações japonesas recuperam: recuperação sob a sombra das tarifas

Apesar do impacto das tarifas dos EUA, as exportações japonesas registaram recuperação. Em setembro, as exportações cresceram 4,2% em termos anuais, o primeiro crescimento positivo desde abril, impulsionado sobretudo pela recuperação da procura na Ásia e Europa.

Após meses de contração, as exportações japonesas voltaram a crescer, com um aumento anual de 4,2% em setembro, o maior desde março. Esta recuperação destaca que, apesar das novas fricções comerciais com os EUA, a procura regional permanece forte e as cadeias de abastecimento já se ajustaram.

O desempenho comercial do Japão mostra que, apesar das tarifas dos EUA sobre automóveis (o principal item de exportação), a procura externa da Ásia e Europa estabilizou. O aumento das importações indica uma recuperação moderada da procura interna, impulsionada pela desvalorização do iene e pelo ciclo de reposição de inventários.

Perspetivas:

· Espera-se que as exportações recuperem gradualmente, impulsionadas pela normalização das cadeias de abastecimento asiáticas e dos preços da energia

· O protecionismo persistente dos EUA continua a ser o principal obstáculo à manutenção do ritmo das exportações em 2026.

Aviso Legal: o conteúdo deste artigo reflete exclusivamente a opinião do autor e não representa a plataforma. Este artigo não deve servir como referência para a tomada de decisões de investimento.

Talvez também goste

Conflito interno provoca aumento inesperado no valor do FET

Em resumo, a ASI enfrenta conflitos internos em meio a batalhas legais que afetam as perspectivas futuras. Surpreendentemente, as notícias sobre o processo judicial aumentaram o interesse na compra de FET e o volume de negociação cresceu. Há potencial para um novo interesse em tokens com temática de IA, enquanto os investidores acompanham os desdobramentos.

Altcoins sinalizam uma mudança de paradigma: como o cenário cripto está se formando

Em resumo, uma nova temporada de altcoins pode estar se aproximando, sinalizando mudanças significativas no mercado. As ações da política monetária dos EUA podem influenciar a ascensão das altcoins. O aumento dos volumes de negociação na Ásia destaca o interesse global nas altcoins.

Cathie Wood revisa previsão do Bitcoin para 2030: as stablecoins vão dominar?

Em resumo, Cathie Wood revisa a meta do Bitcoin para 2030 devido à rápida adoção das stablecoins. As stablecoins funcionam como dólares digitais, impactando o papel esperado do Bitcoin. As políticas pró-cripto de Trump incentivam a proeminência do Bitcoin no mercado.