Bitcoin atinge US$ 118,5 mil: máxima histórica pode ser a próxima enquanto apostas em corte de juros liquidam posições vendidas

O preço do Bitcoin foi negociado próximo de $118.500 na quinta-feira, enquanto o shutdown do governo dos EUA aumentou as chances de corte de juros, o dólar enfraqueceu e um visível short squeeze se acelerou nos mercados de derivativos.

O ouro atingiu novas máximas históricas em torno de $3.895 por onça, à medida que a precificação de cortes de juros se consolidou e o índice do dólar pairou próximo de 97,6. Historicamente, essas condições estão alinhadas com um desempenho mais forte do bitcoin quando os rendimentos reais caem. Segundo dados do mercado de Treasuries, os rendimentos dos TIPS de 10 anos estavam próximos de 1,77 a 1,78 por cento, reforçando o impulso macroeconômico que coincidiu com o movimento.

O salto do dia seguiu um reajuste de posições que eliminou alavancagem até o final de setembro, deixando o mercado sensível a manchetes macroeconômicas e choques de fluxo. Na semana passada, houve $1,7 bilhões em liquidações de cripto, uma limpeza que normalmente reduz a convexidade unilateral até que um novo catalisador surja.

De acordo com a CoinGlass, os heatmaps de liquidação na zona de $118.000 a $120.000 mostraram bolsões densos de shorts antes da quebra, e uma vez limpos, esses clusters frequentemente funcionam como degraus para continuação se a demanda à vista persistir.

O Bitcoin agora está apenas 4,8% distante de sua máxima histórica. Se o short squeeze continuar, poderemos ver descoberta de preço ainda em ‘Uptober’.

O funding nos principais pares perpétuos ficou levemente positivo durante o movimento, com os perpétuos da Binance marcando cerca de +0,0084 por cento no final de setembro, um cenário levemente positivo que sustenta a tendência sem sinalizar exaustão de curto prazo.

O mercado à vista continua sendo o motor principal.

Segundo a Farside Investors, os ETFs spot de bitcoin dos EUA tiveram um novo surto de atividade, com um fluxo líquido de $645 milhões em um único dia ontem, parte de uma sequência de vários dias que ultrapassou $1,6 bilhões.

Quando os fluxos líquidos diários se mantêm acima de aproximadamente $500 milhões por dois pregões, o preço tende a adicionar mais 3 a 7 por cento nas 72 horas seguintes, com base em episódios recentes de 2025, enquanto dois ou mais dias de saídas superiores a $300 milhões têm sido associados a um mercado mais fraco e inclinação para funding negativo.

Os fluxos são a ponte mecânica entre narrativas macroeconômicas e ordens executadas, e em dias em que o dólar cai e os rendimentos reais diminuem, as criações de ETF frequentemente levam esse macro até o fechamento.

A tendência on-chain permaneceu ancorada em um único número que os traders podem acompanhar sem adivinhações. Segundo o último Week On-Chain da Glassnode, o preço realizado dos detentores de curto prazo estava próximo de $111.000, funcionando como uma linha móvel de suporte para o momentum.

Uma manutenção diária decisiva acima desse nível historicamente mantém a construção da tendência intacta, enquanto uma perda abre espaço para um valor previamente aceito em torno de $106.000 a $108.000, onde liquidações e ordens de compra têm se encontrado com mais frequência neste trimestre.

Esse ponto de ancoragem se mistura com o mapa de liquidação visível acima do preço atual, onde bolsões restantes em torno de $120.500 a $121.000 formam ímãs óbvios caso os fluxos se estendam.

O contexto macro fornece o timing.

O shutdown do governo dos EUA iniciado em 1º de outubro complicou o caminho dos dados até a reunião do Federal Reserve em 29 de outubro, levando os traders a aumentar a probabilidade de um corte de 25 pontos-base como hedge contra incerteza prolongada.

Nesse cenário, a queda do dólar para a faixa alta dos 97 e a redução dos rendimentos reais alinharam-se com uma demanda por ouro e bitcoin, uma combinação que tende a reaparecer quando as taxas ajustadas pela inflação importam mais do que surpresas de crescimento.

O sinal está menos nos comentários e mais no mercado, já que o maior canal spot do Bitcoin agora é o complexo de ETFs, que canaliza mudanças macroeconômicas em criações e resgates diários.

As opções forneceram outra perspectiva sobre o caminho de curto prazo. Segundo dados de open interest da Deribit, aproximadamente $8 bilhões em opções de Bitcoin expiram em 31 de outubro, com concentração em strikes redondos de $120.000 e $125.000.

O hedge dos dealers pode manter o preço nessas regiões quando os fluxos ficam neutros, o que ajuda a explicar por que, após rompimentos, o mercado frequentemente se comprime em direção aos strikes antes de um novo impulso dos ETFs ou de fatores macroeconômicos. O skew e o DVOL até o final do mês continuam sendo indicadores rápidos para saber se o movimento de hoje está se refletindo no prêmio ou permanecendo liderado pelo mercado à vista.

O ouro bateu recordes com hedge relacionado ao shutdown, enquanto o Bitcoin acompanhou o movimento com beta mais alto. Essa relação frequentemente surge quando a direção do dólar e as taxas reais dominam.

O IBIT da BlackRock tem sido o ETF de crescimento mais rápido da história, um detalhe que mantém a narrativa de demanda estrutural relevante sempre que o macro define o pano de fundo. Nesses momentos, a comparação não é uma questão de teoria sobre “sound money”, mas sim do efeito prático de taxas de desconto mais baixas encontrando um ativo de alta gama com trilhos de criação ativos.

O caminho de curto prazo pode ser enquadrado em cenários ancorados em dados observáveis, não em adjetivos.

Uma extensão de alta para $121.000 a $125.000 se torna mais provável se os fluxos agregados dos ETFs spot dos EUA excederem $500 milhões por mais dois pregões consecutivos, o índice do dólar se mantiver abaixo de 98, e os TIPS de 10 anos caírem para 1,7 por cento, enquanto o funding permanece levemente positivo e os bolsões de liquidação acima de $118.000 continuam sendo limpos.

Uma faixa de alta volatilidade entre $112.000 e $121.000 se encaixa em um mercado onde as emissões de ETF variam entre mais ou menos $200 milhões, manchetes sobre o shutdown puxam o dólar para cima e para baixo, e o posicionamento dos dealers em torno de $120.000 exerce pressão até o vencimento de 31 de outubro, segundo dados da Deribit e padrões históricos.

Uma correção para a faixa de $106.000 a $111.000 se alinha com dois ou mais dias de saídas superiores a $300 milhões, uma alta do índice do dólar acima de 99, um aumento dos rendimentos reais para ou acima de 1,9 por cento e uma perda decisiva do limite de $111.000 dos detentores de curto prazo.

Para manter a análise fundamentada, os sinais mais relevantes podem ser monitorados intradiariamente e convertidos em um mapa operacional.

| Fluxo líquido agregado dos ETFs spot dos EUA | Veja Farside, SoSoValue | ≥ +$500M por ≥2 dias | ≤ -$300M por ≥2 dias |

| Índice do Dólar (DXY) | ~97,6 (Reuters) | < 98 sustentado | ≥ 99 sustentado |

| Rendimento dos TIPS de 10 anos | ~1,77–1,78% | Queda para 1,6–1,7% | ≥ 1,9% |

| Preço realizado dos detentores de curto prazo (STH) | ~$111.000 (Glassnode) | Fechamento diário acima | Fechamento diário abaixo |

| Bolsões de liquidação | $118K–$121K (CoinGlass) | Limpos com funding estável | Reabastecidos com funding negativo |

| Concentração de OI em opções | $120K/$125K (Deribit) | Pin rompe com impulso de fluxo | Pin mantém até 31 de outubro |

O ponto estrutural permanece: o movimento de hoje é mais sobre infraestrutura do que narrativa.

As criações de ETF transformam inputs macroeconômicos em ordens, clusters de liquidação traduzem fluxos em momentum e o custo on-chain oferece um marcador de risco limpo que se alinha com a forma como fundos mais sistemáticos monitoram tendências.

O próximo conjunto de emissões de ETFs dos EUA testará se a re-aceleração do mês passado retorna em conjunto com um dólar mais fraco.

A linha de $111.000 dos detentores de curto prazo permanece como o limite que separa uma extensão de uma fase de consolidação. As bandas de liquidação restantes acima de $120.000 agora estão próximas o suficiente para importar caso os fluxos se estendam antes que o hedge de opções retome o controle.

O mercado resolverá a questão de curto prazo por meio desses inputs, e não por retórica, e o balanço final de criações e resgates de ETFs mostrará se a demanda está se estendendo ou enfraquecendo.

O post Bitcoin atinge $118,5k: Máxima histórica pode ser a próxima enquanto apostas em corte de juros esmagam shorts apareceu primeiro no CryptoSlate.

Aviso Legal: o conteúdo deste artigo reflete exclusivamente a opinião do autor e não representa a plataforma. Este artigo não deve servir como referência para a tomada de decisões de investimento.

Talvez também goste

Coreia do Sul quer tratar exchanges de criptomoedas como bancos

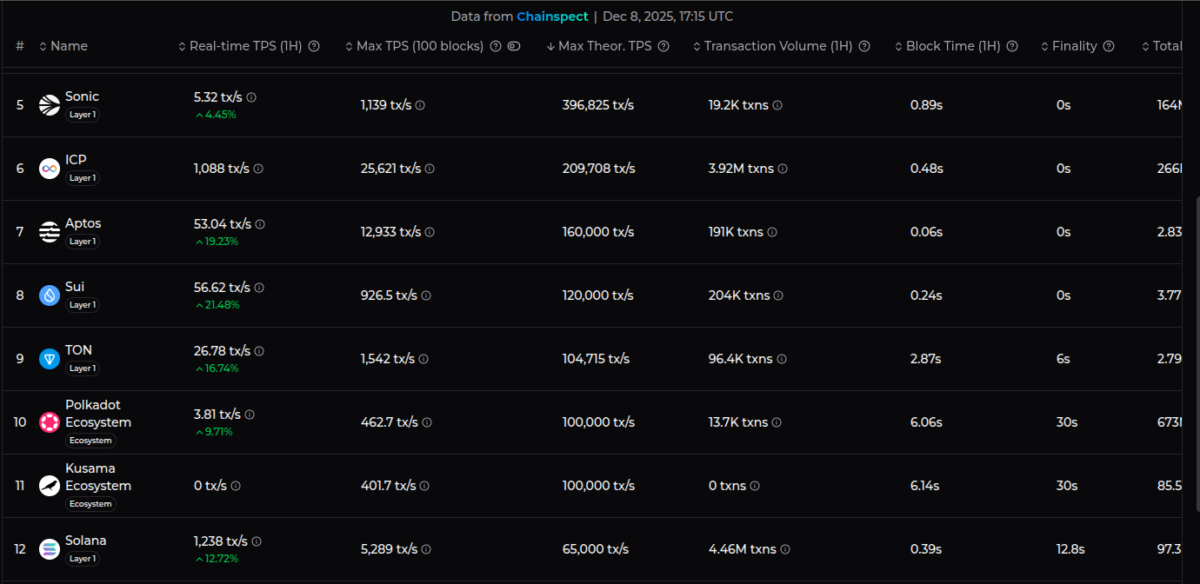

NEAR atinge 1 milhão de transações por segundo em ambiente de teste com sharding

O NEAR Protocol atingiu 1 milhão de transações por segundo em testes de benchmark utilizando 70 shards, demonstrando o potencial de escalabilidade do sharding muito além da capacidade máxima da Visa.

Stablecoin USDT da Tether recebe reconhecimento regulatório multi-chain no ADGM de Abu Dhabi

O Abu Dhabi Global Market reconheceu oficialmente a stablecoin USDT da Tether em diversas blockchains, incluindo Aptos, TON e TRON, marcando uma importante expansão regulatória.

Não se deixe enganar pelo repique! Bitcoin pode testar o suporte novamente a qualquer momento | Análise especial

O analista Conaldo revisou o desempenho do bitcoin na semana passada usando um modelo de negociação quantitativa, realizando com sucesso duas operações de curto prazo e acumulando um lucro de 6,93%. Para esta semana, ele prevê que o bitcoin permanecerá em uma faixa de consolidação e elaborou estratégias de negociação correspondentes. Resumo gerado por Mars AI. Este resumo foi criado pelo modelo Mars AI e sua precisão e integridade ainda estão sendo aprimoradas.