O aumento do rendimento dos JGB de 17 anos testa o Bitcoin em US$123 mil; o risco está de volta?

Os rendimentos dos títulos do governo japonês (JGB) de 10 anos atingiram níveis não vistos desde 2008, desencadeando um cenário que pressiona o Bitcoin por meio da profundidade do mercado à vista e da mecânica do livro de ordens, em vez de uma correlação direta.

A liquidação na ponta longa dos títulos do governo japonês eleva os rendimentos domésticos, reduzindo o incentivo para que investidores institucionais do Japão busquem retornos em mercados estrangeiros.

As seguradoras de vida já sinalizaram uma preferência por ativos domésticos em iene nos últimos trimestres, e o recente aumento dos rendimentos acelera essa mudança.

À medida que o capital japonês sai de posições de risco estrangeiras, a liquidez global em dólar se contrai marginalmente, o que pesa sobre ativos de risco, como ações e criptomoedas.

Como o aumento do rendimento dos JGB pressiona o Bitcoin

Os compradores fugiram dos títulos japoneses à medida que os riscos políticos e fiscais aumentam, impulsionando o pico dos rendimentos que agora redireciona os fluxos institucionais. A queda simultânea do iene agrava a pressão.

Um iene mais fraco mantém o dólar firme, e essa combinação força a redução de risco em operações de carry trade e estratégias alavancadas.

Custos de hedge mais altos e diferenciais de taxas mais amplos tornam as posições alavancadas caras de manter, drenando a liquidez das exchanges e produzindo uma ação de preço mais mecânica no Bitcoin.

O dólar se valorizou nesta semana à medida que o iene enfraqueceu, capturando a dinâmica que reduz a profundidade do mercado à vista e amplifica a volatilidade.

Episódios de força do dólar e condições financeiras mais restritas têm coincidido repetidamente com redução da liquidez à vista e aumento da volatilidade de curto prazo. Consequentemente, um dólar forte tem correlação inversa com o Bitcoin, frequentemente impulsionando correções.

Esse padrão importa agora porque livros de ordens mais rasos tornam os movimentos de preço mais impulsionados por fluxos e menos ancorados à demanda fundamental.

Se o Banco do Japão (BOJ) intensificar a retórica hawkish para conter a fraqueza do iene, os diferenciais de taxas podem ser reprecificados abruptamente, injetando nova volatilidade em ativos de risco.

Como a Reuters observou recentemente, um ex-executivo do BOJ afirmou que a queda do iene pode levar o banco central a aumentar as taxas em outubro, uma medida que estreitaria os spreads com os rendimentos dos EUA e potencialmente aliviaria a demanda por dólar.

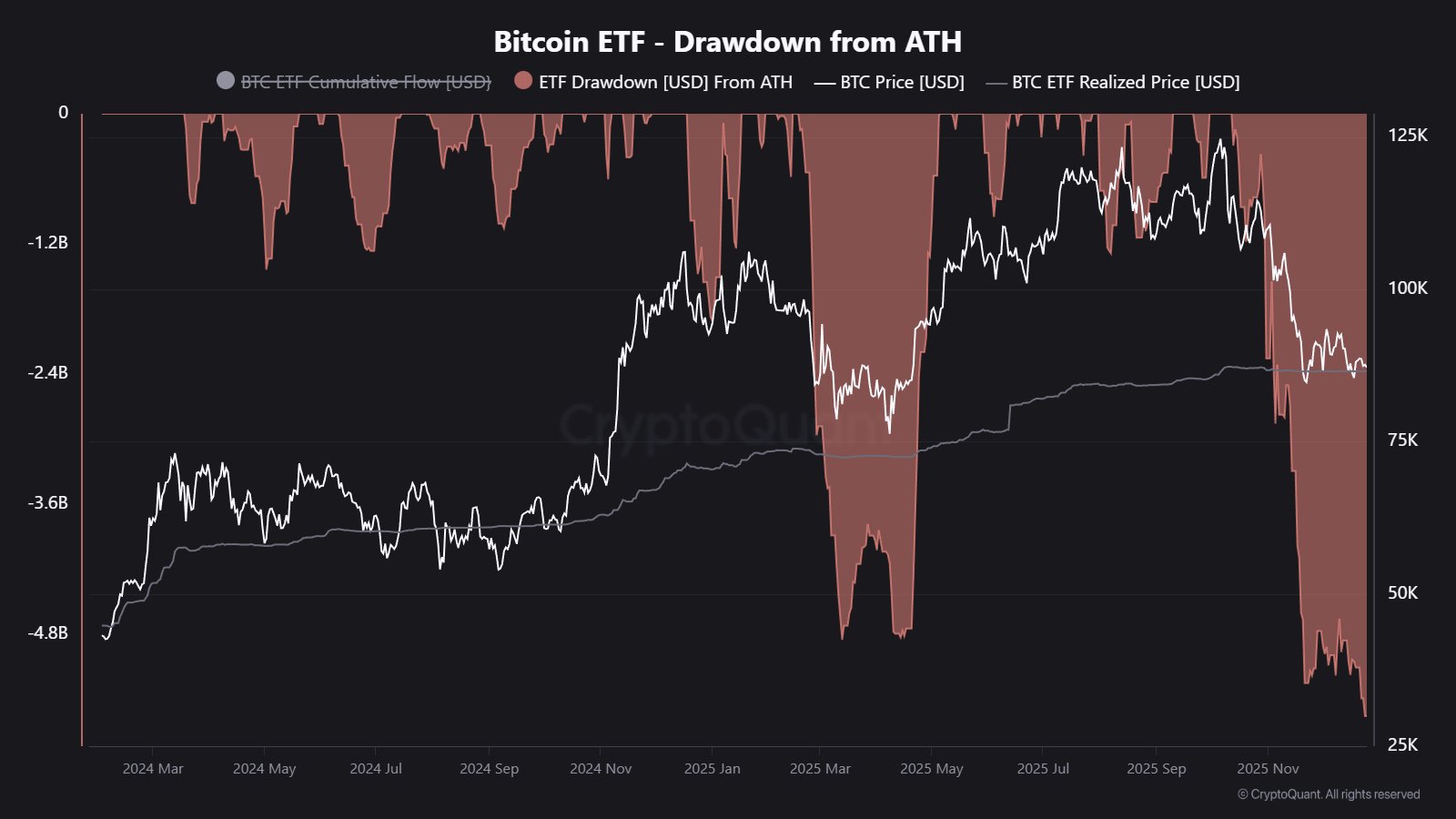

A demanda por ETF se mantém por enquanto

De acordo com dados da Farside Investors, os ETFs de Bitcoin à vista negociados nos EUA acumularam US$ 2,1 bilhões em entradas líquidas entre 6 e 7 de outubro, demonstrando uma demanda robusta mesmo com o aperto das condições macroeconômicas.

Em 7 de outubro, os fundos captaram US$ 875,6 milhões apesar do Bitcoin corrigir 2,4% e perder brevemente o nível de US$ 121.000 antes de se recuperar para fechar em US$ 121.368,23.

Essa resiliência sugere que os fluxos de ETF podem contrabalançar a força do dólar e as restrições de liquidez no curto prazo, embora a durabilidade desse equilíbrio dependa de os influxos manterem o ritmo recente.

Duas forças opostas determinarão por quanto tempo a demanda por ETF pode absorver a pressão macroeconômica. Primeiro, se a taxa de entrada semanal de vários bilhões de dólares desacelerar, o impacto da força do dólar e da fraqueza do iene sobre a liquidez do Bitcoin se tornará mais pronunciado.

Segundo, se o BOJ apertar a política monetária, o diferencial de taxas entre EUA e Japão pode se estreitar, fazendo com que a demanda por dólar diminua, aliviando assim a pressão sobre ativos de risco e restaurando parte da profundidade do mercado à vista. Como resultado, as entradas em ETF permanecem fortes, mas sensíveis a mudanças no dólar e no ambiente de rendimento real por enquanto.

Os dados de entrada de 8 de outubro ajudarão a esclarecer como os investidores estão processando a última combinação de rendimentos mais altos dos JGB, depreciação do iene e fortalecimento do dólar.

O post JGB 17-year yield spike tests Bitcoin at $123k; is risk off back? apareceu primeiro em CryptoSlate.

Aviso Legal: o conteúdo deste artigo reflete exclusivamente a opinião do autor e não representa a plataforma. Este artigo não deve servir como referência para a tomada de decisões de investimento.

Talvez também goste

Ethereum se prepara para um salto monumental em 2026

Bitcoin cai 32% com saída de dinheiro dos ETFs – Mas ESTE grupo não está recuando

Comparando Modelos de Rendimentos em Cripto: Retornos de Staking de Digitap ($TAP), Ethereum e USDT

Dinâmicas do Mercado de Criptomoedas: Uma Mudança de Foco para 2026