Se até dezembro ainda não houver dados, o Federal Reserve terá que "reduzir as taxas de juros de olhos fechados"?

A paralisação do governo dos EUA colocou o Federal Reserve em um "vácuo de dados", podendo forçar a instituição a tomar a decisão sobre a taxa de juros de dezembro sem informações cruciais sobre emprego e inflação.

A paralisação do governo dos Estados Unidos está colocando o Federal Reserve em um "vácuo de dados", podendo forçar a tomada de decisão sobre a taxa de juros em dezembro sem informações cruciais sobre emprego e inflação. O Bank of America alerta que isso aumentará as divergências entre os membros do FOMC. Os membros dovish podem insistir no caminho já estabelecido de corte de juros, enquanto os hawkish podem se opor devido à falta de novas evidências de fraqueza econômica.

Escrito por: Zhang Yaqi

Fonte: Wallstreetcn

A contínua paralisação do governo dos EUA está colocando o Federal Reserve em uma situação excepcionalmente difícil. Se dados cruciais de emprego e inflação continuarem ausentes antes da reunião de política monetária de dezembro, os formuladores de políticas podem ser forçados a tomar decisões importantes sobre as taxas de juros em um "vácuo" de informações, aumentando significativamente a possibilidade de seguirem o caminho dovish já estabelecido e "cortarem os juros de olhos fechados".

De acordo com informações do Trading Desk, segundo um relatório do Bank of America publicado em 28 de outubro, o cenário em que o Federal Reserve estará "no escuro" na reunião de dezembro está se tornando cada vez mais realista. O relatório aponta que não há progresso no fim da paralisação do governo e, mesmo que o governo reabra, pode levar meses para que o fluxo de dados volte ao normal.

A ausência desses dados agrava as divergências já existentes dentro do FOMC. Um grupo dovish, possivelmente incluindo o presidente Powell, pode insistir no caminho de corte de juros sugerido no "dot plot" de setembro. No entanto, os membros hawkish do comitê provavelmente se oporão a um terceiro corte de juros no ano na ausência de novas evidências de fraqueza econômica.

Para os investidores, essa incerteza sem precedentes aumenta significativamente os riscos da reunião de dezembro. A decisão final de política pode não depender mais dos indicadores econômicos mais recentes, mas sim do equilíbrio entre expectativas antigas e novos riscos em um comitê dividido, o que pode resultar em votos contrários tanto dos hawkish quanto dos dovish, trazendo ainda mais incerteza para as expectativas do mercado.

A ausência de dados pode agravar as divergências internas

A análise do Bank of America aponta que a reunião do FOMC de setembro já revelou profundas divergências entre os formuladores de políticas na avaliação dos riscos de queda do mercado de trabalho. Na época, uma pequena maioria considerou que esses riscos eram suficientes para apoiar pelo menos um corte de 75 pontos-base nas taxas ainda este ano.

Na ausência de novos dados, esse grupo dovish provavelmente pressionará para cumprir as expectativas do dot plot de setembro. O relatório afirma que alguns membros dovish podem até considerar que uma paralisação prolongada do governo, por si só, amplifica os riscos de queda da atividade econômica, tornando-se mais um motivo para apoiar cortes de juros.

No entanto, a força dos hawkish no comitê não pode ser ignorada. O dot plot de setembro mostra que sete participantes do FOMC apoiaram apenas um corte de juros no ano. O Bank of America acredita que esse grupo inclui os votantes Barr, Goolsbee, Musalem e Schmid. Embora não se espere que eles se oponham a cortes de juros na reunião desta semana, pressionar por um terceiro corte em dezembro pode ser "exagerado" para eles, especialmente considerando que os pedidos de auxílio-desemprego relatados em nível estadual permanecem estáveis. Isso aumenta o risco de pelo menos um voto contrário hawkish na reunião de dezembro; além disso, o membro dovish Miran também pode votar contra.

O tempo de recuperação dos dados determinará o caminho da política

A decisão final do Federal Reserve em dezembro dependerá fortemente de quando a paralisação do governo terminará e de quanto os dados econômicos conseguirão recuperar o atraso. O Bank of America simulou alguns cenários.

Cenário 1: Receber um relatório de emprego "atrasado" de setembro até o final de novembro. Se o governo reabrir até o final de novembro, o mercado deve conseguir ver o relatório de emprego de setembro antes da reunião de dezembro. O relatório aponta que dados fracos reduzirão o risco de votos contrários hawkish, mas mesmo dados fortes provavelmente não convencerão Powell a pausar os cortes, pois o relatório será considerado "atrasado".

Cenário 2: Receber os relatórios de emprego de setembro e outubro no início de novembro. Se a paralisação terminar no início de novembro, permitindo que o Bureau of Labor Statistics (BLS) publique dois relatórios antes da reunião de dezembro, a situação ficará mais complexa. Nesse caso, se a taxa de desemprego se mantiver estável em 4,3% e os dados de atividade econômica de setembro a outubro forem suficientemente robustos, "pausar os cortes" em dezembro se tornará uma opção possível.

Cenário 3: Recuperação total dos dados, recebendo três relatórios de emprego. O cenário ideal é que o governo termine rapidamente a paralisação e o BLS conduza simultaneamente as pesquisas de outubro e novembro, publicando os relatórios de setembro, outubro e novembro antes da reunião de dezembro. Nesse caso, o Bank of America propõe uma regra prática para a decisão: se a taxa de desemprego de novembro for igual ou inferior a 4,3%, o Federal Reserve manterá as taxas inalteradas em dezembro; se a taxa for igual ou superior a 4,5% (em linha com as previsões do SEP), isso levará ao corte de juros. Se a taxa de desemprego ficar em 4,4%, a decisão de dezembro será "equilibrada" e dependerá de um fluxo de dados mais amplo, incluindo inflação.

Aviso Legal: o conteúdo deste artigo reflete exclusivamente a opinião do autor e não representa a plataforma. Este artigo não deve servir como referência para a tomada de decisões de investimento.

Talvez também goste

MetYa se une à Astroon para desenvolver um universo de entretenimento liderado por personagens baseado em Web3

Ethereum se prepara para um salto monumental em 2026

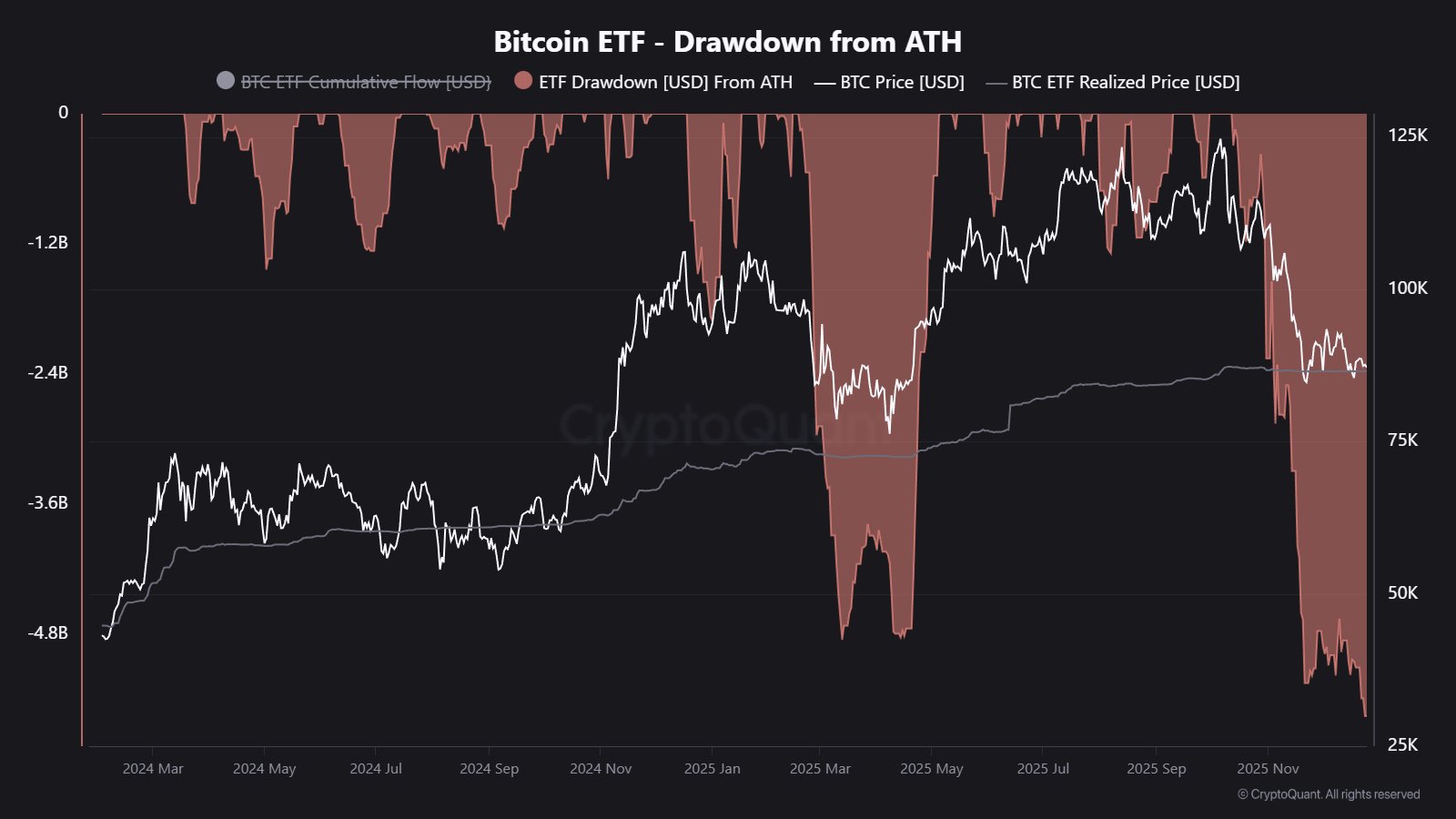

Bitcoin cai 32% com saída de dinheiro dos ETFs – Mas ESTE grupo não está recuando

Comparando Modelos de Rendimentos em Cripto: Retornos de Staking de Digitap ($TAP), Ethereum e USDT