Como a aposta dos EUA nas stablecoins pode sair pela culatra — e dar vantagem à China

Yanis Varoufakis alerta que a tentativa dos Estados Unidos de dominar as finanças digitais por meio das stablecoins pode ter um efeito contrário, desestabilizando os mercados globais, enquanto o modelo disciplinado e liderado pelo Estado da China ganha força.

Ao aprovar o GENIUS Act, os Estados Unidos sinalizaram seu compromisso em construir uma economia baseada em stablecoins. Por meio dessa iniciativa, o objetivo é reforçar a dominância global do dólar. No entanto, Yanis Varoufakis vê isso como uma receita para o desastre.

Em uma entrevista exclusiva ao BeInCrypto, o economista grego e ex-ministro das finanças alertou que a legislação pode desencadear uma crise financeira ainda mais severa do que a de 2008. Nesse contexto, ele argumenta que a abordagem mais controlada e disciplinada do poder econômico da China está melhor posicionada para prevalecer.

O Jogo de Poder das Stablecoins em Washington

Desde o fim da era Bretton Woods, os Estados Unidos mantêm sua dominância global principalmente através do poder financeiro e da supremacia do dólar.

No entanto, essa dominância, antes sustentada por uma sólida base industrial, evoluiu à medida que a capacidade de manufatura americana diminuiu. Hoje, a influência de Washington repousa em dois pilares: o domínio do Vale do Silício sobre as Big Techs e o controle do dólar sobre os pagamentos internacionais.

Essa capacidade de direcionar a maioria das transações globais pelo sistema financeiro dos EUA dá a Washington uma enorme vantagem. Permite ao país impor sanções, financiar déficits a baixo custo e manter sua influência geopolítica.

“Se você quer enviar dinheiro de qualquer lugar para qualquer lugar, você precisa passar pelo sistema do dólar... É por isso que [os EUA estão] usando sanções como arma contra qualquer um que eles não gostem, para o bem ou para o mal”, disse Varoufakis ao BeInCrypto, acrescentando: “É a hegemonia do dólar que faz a América não ser grande, mas forte. E eles sabem que, se perderem isso, estarão acabados.”

Agora, numa tentativa de reforçar a dominância do dólar, os EUA estão recorrendo às stablecoins.

Uma Nova Estratégia para o Controle do Dólar

Em novembro de 2024, o economista americano Stephen Miran—um aliado próximo de Trump e agora membro do Federal Reserve Board—apresentou uma estrutura econômica conhecida como Mar-a-Lago Accord.

No seu cerne, o plano envolvia uma desvalorização controlada do dólar para reduzir os déficits comerciais e reviver a manufatura dos EUA, mantendo o papel da moeda como padrão de reserva mundial.

“Por um lado, [Miran] quer reduzir o valor de câmbio do dólar. Por outro, ele quer manter o dólar como o principal sistema de pagamento do mundo”, explicou Varoufakis.

O GENIUS Act está alinhado com essa visão. Ao apoiar uma economia de stablecoins regulada, ele efetivamente estende a dominância do dólar, reforçando o poder monetário dos EUA por meio de uma infraestrutura baseada em cripto, em vez da banca tradicional.

No entanto, segundo Varoufakis, essa abordagem é perigosamente míope.

Quando as Stablecoins se Tornam um Perigo Sistêmico

Ao permitir que bancos e emissores privados construam e testem a economia das stablecoins, Varoufakis alertou que isso reforça a dinâmica que há muito define o sistema americano – um governo ditado por Wall Street.

“Sabemos que o Federal Reserve não é um banco central independente. Ele é independente do povo americano e do Congresso, mas é totalmente dependente do JPMorgan e do Goldman Sachs... Seu papel é fazer um pouco de regulação, nada que incomode muito Wall Street”, explicou Varoufakis.

O aprofundamento da privatização do poder econômico, argumentou ele, é uma receita para a fragilidade sistêmica.

Se uma grande stablecoin colapsasse—por má gestão, especulação ou uma crise de confiança—os efeitos se espalhariam por fronteiras. Economias estrangeiras que usam tokens lastreados em dólar não teriam recurso, já que não podem imprimir dólares para conter o pânico.

“Enquanto falamos, há empresas da Malásia, da Indonésia e aqui na Europa que usam cada vez mais Tether... o que é um grande problema. De repente, esses países... acabam com bancos centrais que não controlam sua oferta monetária. Assim, sua capacidade de fazer política monetária diminui e isso introduz instabilidade”, acrescentou Varoufakis.

Tal falha poderia desencadear uma reação em cadeia semelhante à Grande Recessão. Varoufakis alertou que isso equivaleria a uma crise global autoinfligida—impulsionada pelo esforço dos EUA em digitalizar e terceirizar seu império financeiro para as mesmas instituições que já o levaram à beira do colapso.

“Assim como em 2007-8, quando tudo desandou, haverá efeitos de segunda e terceira ordem que terão repercussões negativas nos Estados Unidos. Então, acredito que essa será a próxima crise financeira vinda do mercado de stablecoins.”

Em contraste, a China construiu um ecossistema financeiro e tecnológico coordenado pelo Estado, projetado para evitar precisamente esse tipo de instabilidade.

O Capitalismo Controlado da China Compensa

Enquanto o governo dos EUA responde a Wall Street, banqueiros e líderes de tecnologia chineses respondem ao Estado, segundo Varoufakis. Empresas privadas podem lucrar, mas operam dentro de limites rígidos definidos pelo governo.

“Você pode chamar isso de autoritarismo, eu chamo de prudência”, disse ele.

Varoufakis descreveu a integração da Big Tech e das finanças na China como notável. Plataformas como WeChat Pay e o yuan digital estabeleceram uma rede de pagamentos unificada e eficiente, operando sob supervisão estatal.

Por outro lado, os EUA não conseguem replicar facilmente esse modelo, pois Wall Street se opõe firmemente. Integrar pagamentos digitais com crédito e bancos minaria seu controle sobre o sistema financeiro.

“Você deve se lembrar que Mark Zuckerberg tentou há algum tempo lançar sua própria criptomoeda do Facebook e foi barrado por Wall Street com a ajuda do Fed”, explicou Varoufakis.

Ele reforçou essa distinção argumentando que os EUA têm tecnologia avançada, mas não têm direção clara, deixando monopólios privados dominarem. Como resultado, permanecem tecnologicamente fortes, mas politicamente estagnados, incapazes de modernizar ou construir de forma eficaz.

“Para mim, os chineses acertaram, e os Estados Unidos erraram... de forma sensacional... Acredito que, se Adam Smith estivesse vivo hoje, o guru do capitalismo de livre mercado, ele concordaria com o que estou dizendo. Ele ficaria horrorizado com o que está acontecendo em Washington e Nova York”, enfatizou Varoufakis.

Em sua visão, essa diferença definirá a próxima disputa pelo poder econômico global—e, em última análise, determinará qual sistema sobreviverá.

Aviso Legal: o conteúdo deste artigo reflete exclusivamente a opinião do autor e não representa a plataforma. Este artigo não deve servir como referência para a tomada de decisões de investimento.

Talvez também goste

Agente de Segmentação de Carteiras para Spindl: Ative Usuários de Alto Valor com Facilidade

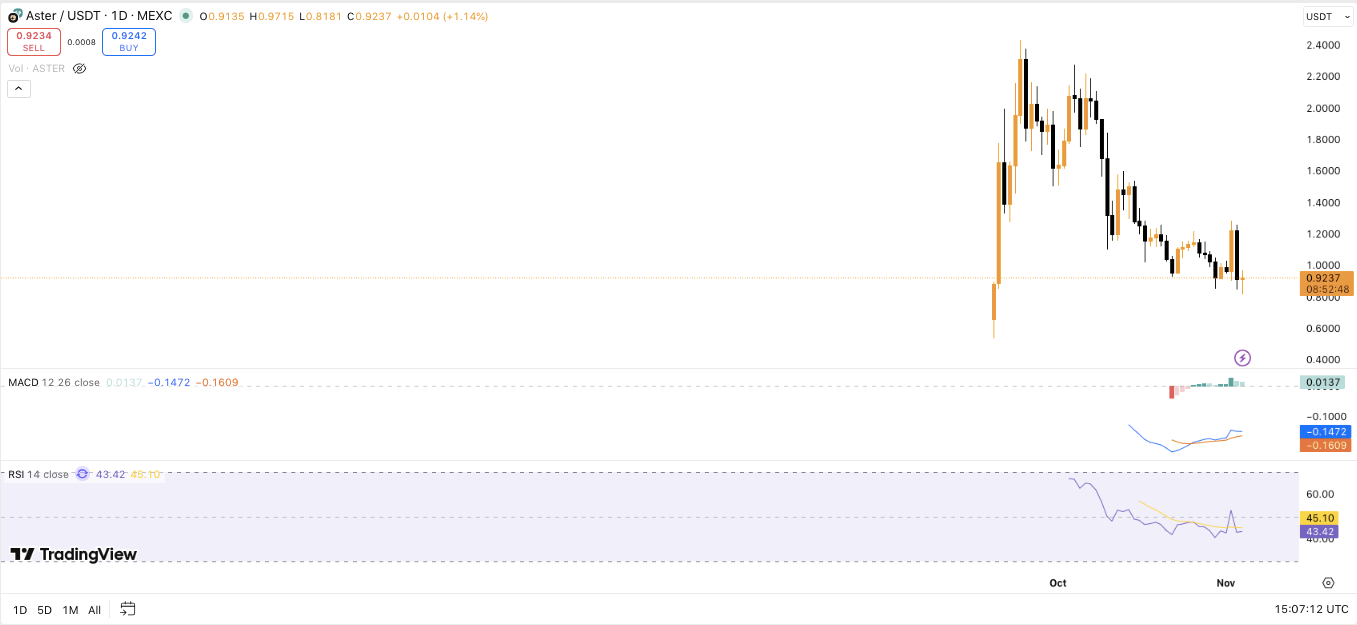

Lembrete de CZ “Eu compro no topo” surge enquanto Aster cai 14% para o suporte de US$ 0,90

CZ faz piada sobre suas entradas “100% perdedoras” enquanto alerta os traders para ficarem atentos ao risco em mercados voláteis. Aster (ASTER) caiu 14% na semana, mantendo um frágil suporte entre US$0,90 e US$0,93. Sinais mistos de MACD/RSI indicam uma estabilização inicial, mas a pressão de desbloqueio e o sentimento fraco limitam o potencial de alta.

O mercado enfrenta uma correção significativa: este é o meio do ciclo ou o fim?

As opiniões sobre o motivo desta correção divergem, mas é certo que o mercado está em um período crucial de espera, incluindo a reabertura do governo dos EUA e uma possível mudança na política do Federal Reserve. Além disso, é inegável que os fundamentos do bitcoin estão mais fortes do que nunca.

Grandes players recuam, ETF perde força: qual é o verdadeiro motivo da queda do bitcoin desta vez?

O suporte estrutural está enfraquecendo, o que deve aumentar a volatilidade do mercado.