Por que o preço do Bitcoin dispara quando o governo dos EUA entra em shutdown?

O fechamento do governo dos EUA é o principal responsável pela queda do mercado financeiro global?

O shutdown do governo dos EUA entrou oficialmente em seu 36º dia, quebrando recordes.

Nos últimos dois dias, os mercados financeiros globais despencaram. O Nasdaq, o Bitcoin, ações de tecnologia, o índice Nikkei e até mesmo ativos considerados porto seguro, como títulos do Tesouro dos EUA e ouro, não foram poupados.

O medo tomou conta dos mercados, enquanto os políticos em Washington continuam discutindo sobre o orçamento. Existe uma conexão entre o shutdown do governo dos EUA e a queda dos mercados financeiros globais? A resposta está surgindo.

Esta não é uma correção de mercado típica, mas sim uma crise de liquidez desencadeada pelo shutdown do governo. Com os gastos fiscais congelados, centenas de bilhões de dólares estão presos nas contas do Tesouro, incapazes de circular no mercado, interrompendo o sistema circulatório do sistema financeiro.

O "Buraco Negro" do Tesouro

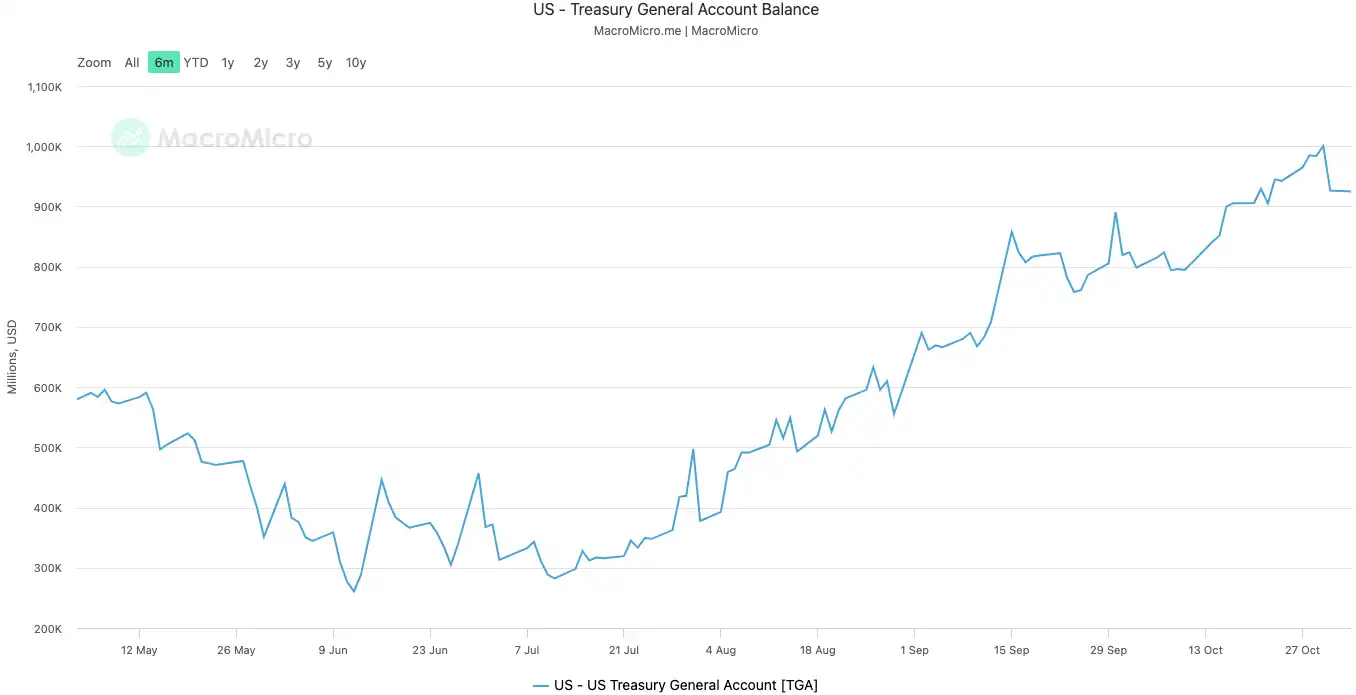

A Conta Geral do Tesouro dos EUA, conhecida como TGA, pode ser entendida como a conta corrente central do governo dos EUA no Federal Reserve. Todas as receitas federais, sejam de impostos ou da emissão de títulos, são depositadas nesta conta.

E todas as despesas do governo, desde o pagamento de salários de servidores até gastos com defesa, também são desembolsadas a partir desta conta.

Em circunstâncias normais, a TGA atua como um centro de fundos, mantendo um equilíbrio dinâmico. O Tesouro recebe dinheiro e rapidamente o gasta, com os fundos fluindo para o sistema financeiro privado, tornando-se reservas bancárias e fornecendo liquidez ao mercado.

O shutdown do governo interrompeu esse ciclo. Enquanto o Tesouro continua recebendo dinheiro por meio de impostos e emissão de títulos, o saldo da TGA continua crescendo. No entanto, como o Congresso não aprovou um orçamento, a maioria das agências governamentais está fechada e o Tesouro não consegue gastar conforme o planejado. A TGA se transformou em um buraco negro financeiro que só recebe, mas não libera recursos.

Desde o início do shutdown em 10 de outubro de 2025, o saldo da TGA saltou de cerca de US$ 800 bilhões para mais de US$ 1 trilhão em 30 de outubro. Em apenas 20 dias, mais de US$ 200 bilhões foram sugados do mercado e trancados nos cofres do Fed.

Saldo da TGA do Governo dos EUA | Fonte: MicroMacro

Algumas análises indicam que o shutdown do governo retirou quase US$ 700 bilhões em liquidez do mercado em um mês. Esse efeito é semelhante ao Fed realizar várias rodadas de aumentos de juros ou acelerar o aperto quantitativo.

Quando as reservas do sistema bancário foram fortemente drenadas pela TGA, tanto a capacidade quanto a disposição dos bancos para emprestar despencaram, causando um aumento significativo no custo de captação de recursos no mercado.

Aqueles mais sensíveis à liquidez sempre sentem o impacto primeiro. O mercado de criptomoedas sofreu quase US$ 20 bilhões em liquidações no segundo dia do shutdown, em 11 de outubro (UTC+8). Nesta semana, as ações de tecnologia também balançaram, com o Nasdaq caindo 1,7% na terça-feira, despencando após os relatórios de resultados da Meta e Microsoft.

A queda dos mercados financeiros globais é a manifestação mais tangível desse aperto silencioso.

O Sistema Está "Febril"

A TGA foi a "causa" da crise de liquidez, e a disparada da taxa de recompra overnight é o sintoma mais direto de que o sistema financeiro está "febril".

O mercado de recompra overnight é onde os bancos emprestam fundos de curto prazo entre si, servindo como os capilares de todo o sistema financeiro. Sua taxa é o indicador mais genuíno da tensão da "raiz do dinheiro" interbancária. Quando a liquidez é abundante, o empréstimo interbancário é fácil e as taxas são estáveis. No entanto, quando a liquidez é drenada, os bancos começam a ficar sem dinheiro e estão dispostos a pagar um preço mais alto para tomar dinheiro emprestado durante a noite.

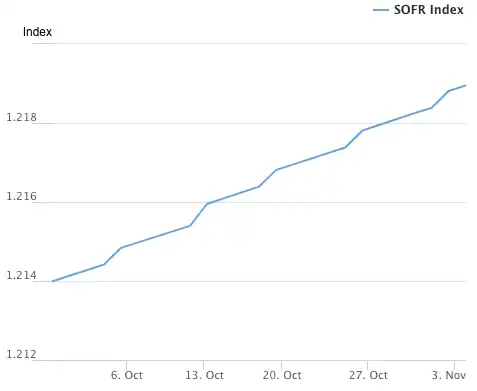

Dois indicadores-chave ilustram vividamente o quão grave está essa febre:

O primeiro indicador é a Secured Overnight Financing Rate (SOFR). Em 31 de outubro (UTC+8), a SOFR disparou para 4,22%, marcando o maior aumento diário em um ano.

Isso não apenas superou o limite superior da meta da taxa dos fundos federais do Federal Reserve, de 4,00%, mas também ficou 32 pontos-base acima da taxa efetiva dos fundos federais, atingindo o ponto mais alto desde a crise de mercado de março de 2020. O custo real de empréstimo no mercado interbancário saiu do controle, superando em muito a taxa de política do banco central.

Índice da Secured Overnight Financing Rate (SOFR) | Fonte: Federal Reserve Bank of New York

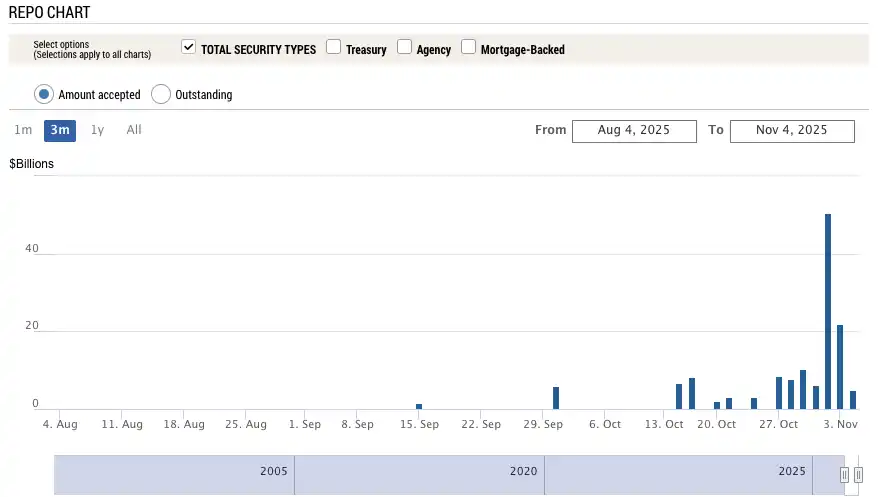

O segundo indicador, ainda mais impressionante, é o uso da Standing Repo Facility (SRF) do Federal Reserve. A SRF é uma ferramenta de liquidez emergencial fornecida pelo Federal Reserve aos bancos, permitindo que eles empenhem títulos de alta qualidade para obter dinheiro quando não conseguem tomar empréstimos no mercado.

Em 31 de outubro (UTC+8), o uso da SRF disparou para US$ 503,5 bilhões, atingindo o nível mais alto desde a crise da pandemia de março de 2020. O sistema bancário mergulhou em uma grave escassez de dólares, tendo que recorrer à janela de último recurso do Federal Reserve.

Uso da Spare Repurchase Facility (SRF) | Fonte: Federal Reserve Bank of New York

O superaquecimento do sistema financeiro agora está transmitindo estresse para os segmentos mais vulneráveis da economia real, desencadeando minas de dívidas que estavam adormecidas há muito tempo. As áreas atualmente mais perigosas são o setor imobiliário comercial e os empréstimos para automóveis.

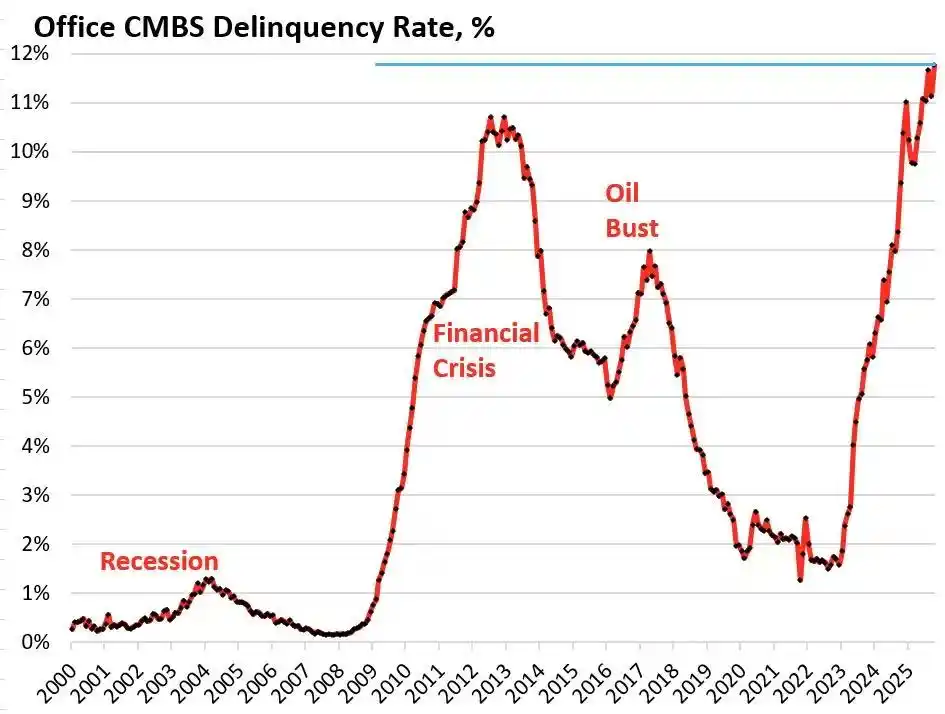

De acordo com a empresa de pesquisa Trepp, a taxa de inadimplência dos títulos lastreados em hipotecas comerciais de edifícios de escritórios dos EUA (CMBS) atingiu 11,8% em outubro de 2025 (UTC+8), não apenas alcançando um recorde histórico, mas também superando o pico de 10,3% durante a crise financeira de 2008. Em apenas três anos, esse número saltou quase 10 vezes, de 1,8%.

Taxa de inadimplência dos títulos lastreados em hipotecas comerciais de edifícios de escritórios dos EUA (CMBS) | Fonte: Wolf Street

O Bravern Office Commons em Bellevue, Washington, é um caso típico. Este edifício de escritórios, antes totalmente alugado pela Microsoft, foi avaliado em US$ 6,05 bilhões em 2020. Agora, com a saída da Microsoft, a avaliação despencou 56%, para US$ 2,68 bilhões, e entrou em processo de inadimplência.

Esta crise imobiliária comercial, a mais grave desde 2008, está espalhando risco sistêmico por todo o sistema financeiro por meio de bancos regionais, fundos de investimento imobiliário (REITs) e fundos de pensão.

No lado do consumidor, o alarme para os empréstimos de automóveis também soou. Os preços de carros novos dispararam para uma média de mais de US$ 50.000, e os tomadores subprime enfrentam taxas de juros de até 18-20%, prenunciando uma onda iminente de inadimplências. Em setembro de 2025 (UTC+8), a taxa de inadimplência dos empréstimos subprime para automóveis se aproximou de 10%, e a taxa geral de inadimplência dos empréstimos para automóveis cresceu mais de 50% nos últimos 15 anos.

Enquanto isso, o aumento dos preços da energia está se tornando mais um fator que pesa sobre muitas famílias. Em meio à alta inflação, o aumento das contas de eletricidade é especialmente letal. Desde o início de 2025 (UTC+8), a conta média de eletricidade das famílias americanas subiu mais de 11%.

Na Flórida, Al Salvi, de 63 anos e usuário de cadeira de rodas, viu sua conta mensal de eletricidade chegar a quase US$ 500. "Agora temos que escolher entre pagar a conta de luz e comprar remédios", lamentou ele em entrevista à NPR em outubro (UTC+8).

Esta crise energética, causada por múltiplos problemas estruturais como envelhecimento da rede elétrica e aumento da demanda por energia devido à IA, somada a questões de juros e dívidas, está levando as famílias americanas comuns à beira do colapso financeiro.

Do aperto silencioso da TGA, passando pela febre sistêmica da taxa overnight, até o aumento explosivo das dívidas no setor imobiliário comercial e nos empréstimos para automóveis, uma cadeia clara de transmissão de crise surgiu. A faísca acesa pelo impasse político inesperado em Washington agora está detonando as fraquezas estruturais de longa data da economia dos EUA.

Piora do Mercado de Trabalho

Uma crise ainda mais profunda também está se formando no mercado de trabalho, já que o shutdown do governo dos EUA não apenas drena a liquidez do mercado, mas também deixa o Federal Reserve sem sua orientação mais crucial para a política monetária: os dados econômicos.

Até que o impasse seja resolvido, dados econômicos oficiais importantes, incluindo o relatório mensal de empregos e o índice de inflação CPI, deixarão de ser divulgados. Isso significa que, em um momento crítico para a economia, as decisões do Fed carecerão da orientação mais autoritativa.

Na ausência de dados, o mercado é forçado a recorrer a dados alternativos do setor privado. Os dados de emprego da ADP de setembro, divulgados em 1º de outubro (UTC+8) (conhecidos como "pequeno payroll"), mostraram uma queda de 32.000 empregos no setor privado dos EUA, marcando os primeiros dois meses consecutivos de crescimento negativo desde a pandemia.

População empregada não agrícola ADP dos EUA de outubro de 23 anos a setembro de 25 anos | Fonte: MicroMacro

Nos últimos dados oficiais de emprego divulgados antes do shutdown do governo, em agosto (UTC+8), apenas 22.000 novos empregos foram criados, com dados históricos sendo revisados para baixo em 911.000 empregos.

Durante o período de recuperação econômica pós-pandemia, a criação mensal de empregos nos EUA normalmente variava entre 200.000 e 300.000. Agora, caindo para 20.000 empregos e até mesmo registrando crescimento negativo, isso sinaliza que o mercado de trabalho entrou em estagnação ou até mesmo contração. O que é ainda mais preocupante é a significativa revisão para baixo dos dados históricos, indicando que o mercado de trabalho no último ano foi muito mais fraco do que o relatado oficialmente.

Embora o Federal Reserve tenha cortado os juros em 25 pontos-base, conforme esperado, em sua reunião de 31 de outubro (UTC+8), a redação do comunicado mudou de "mercado de trabalho forte" para "os riscos negativos para o emprego estão aumentando". O presidente do Fed de Atlanta, Bostic, foi ainda mais longe em seu discurso pós-reunião, alertando diretamente que os riscos para o emprego vêm aumentando desde agosto (UTC+8).

Essas expressões indicam que as preocupações do Fed com o mercado de trabalho estão se intensificando, preocupação que está sendo confirmada pela realidade. A Amazon anunciou demissões de milhares, a UPS está reduzindo cargos de gestão, e o outrora estável mercado de trabalho conhecido como "sem contratação, sem demissão" agora enfrenta uma onda de cortes. Após as demissões em massa no setor de tecnologia de 2023 a 2024, as contratações em 2025 (UTC+8) praticamente pararam. Setores como varejo, logística, serviços financeiros e outros também relataram demissões.

A experiência histórica mostrou repetidamente que um rápido aumento na taxa de desemprego costuma ser precursor de recessão econômica. Quando o mercado de trabalho passa da prosperidade para a contração, uma onda de demissões corporativas começa a se espalhar, a confiança do consumidor desaba e uma recessão econômica geralmente se segue. Se a tendência atual de deterioração do emprego continuar, a economia dos EUA pode enfrentar riscos sistêmicos ainda mais graves do que uma crise de liquidez — uma recessão econômica.

Como os Traders Estão Vendo as Perspectivas?

Por quanto tempo essa crise de liquidez continuará? Os traders têm opiniões divergentes sobre essa questão. Eles geralmente reconhecem o estado atual de aperto de liquidez, mas têm visões diferentes sobre a tendência macro para os próximos seis meses.

Os pessimistas, representados pela Mott Capital Management, acreditam que o mercado está enfrentando um choque de liquidez comparável ao do final de 2018. As reservas bancárias caíram para níveis perigosos, muito semelhantes às condições durante a turbulência do mercado desencadeada pela redução do balanço do Fed em 2018. Enquanto o shutdown do governo continuar e a TGA continuar drenando liquidez, a dor do mercado não terminará. A única esperança reside no anúncio trimestral de refinanciamento do Tesouro (QRA) em 2 de novembro (UTC+8). Se o Tesouro decidir reduzir o saldo alvo da TGA, poderá liberar mais de US$ 150 bilhões em liquidez para o mercado. No entanto, se o Tesouro mantiver ou até aumentar o alvo, o inverno do mercado será ainda mais longo.

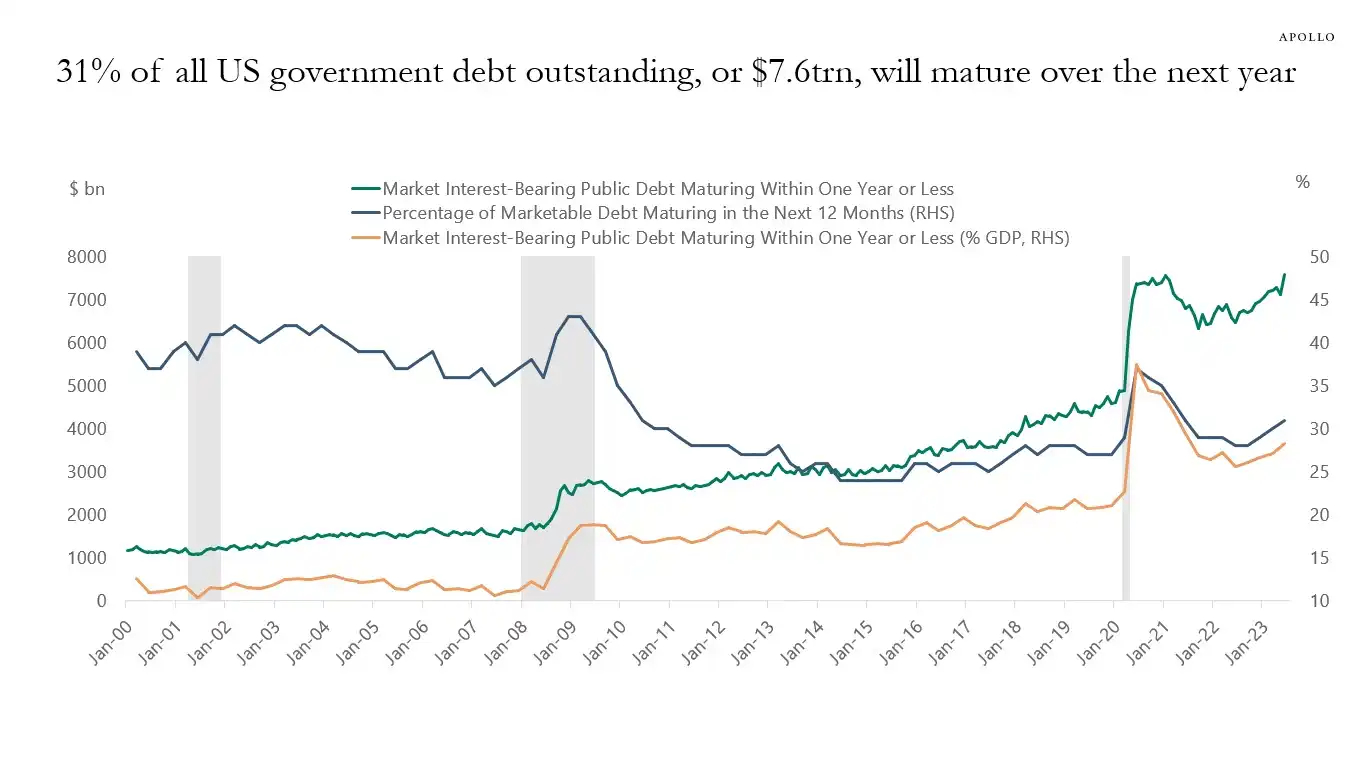

Os otimistas, representados pelo renomado analista macro Raoul Pal, apresentam uma teoria intrigante chamada "Janela da Dor". Ele reconhece que o mercado atual está em uma janela dolorosa de aperto de liquidez, mas acredita firmemente que uma enxurrada de liquidez virá em seguida. Nos próximos 12 meses (UTC+8), o governo dos EUA terá até US$ 10 trilhões em dívidas a serem roladas, forçando-o a garantir estabilidade e liquidez no mercado.

31% da dívida do governo dos EUA (cerca de US$ 7 trilhões) vencerá no próximo ano, juntamente com a emissão de novas dívidas, o total pode chegar a US$ 10 trilhões|Fonte da imagem: Apollo Academy

Assim que o shutdown do governo terminar, as centenas de bilhões de dólares de gastos fiscais reprimidos inundarão o mercado como uma enxurrada, e o aperto quantitativo (QT) do Federal Reserve também terminará tecnicamente, podendo até ser revertido.

Para se preparar para as eleições de meio de mandato de 2026 (UTC+8), o governo dos EUA estimulará a economia a qualquer custo, incluindo cortes de juros, flexibilização da regulamentação bancária, aprovação de projetos de lei sobre criptomoedas e mais. Com a expansão contínua da liquidez na China e no Japão, o mundo verá uma nova rodada de flexibilização monetária. A atual correção é apenas uma realização de lucros em um mercado de alta, e a estratégia real deve ser comprar na baixa.

Instituições mainstream como Goldman Sachs e Citigroup mantêm uma visão relativamente neutra. Elas geralmente esperam que o shutdown do governo termine nas próximas uma ou duas semanas (UTC+8). Assim que o impasse for quebrado, o enorme volume de dinheiro preso na Conta Geral do Tesouro (TGA) será rapidamente liberado, aliviando a pressão de liquidez do mercado. No entanto, a direção de longo prazo ainda depende do anúncio do QRA do Tesouro e das políticas subsequentes do Fed.

A história parece se repetir. Seja o taper tantrum de 2018 ou a crise do repo em setembro de 2019 (UTC+8), todos terminaram com a rendição do Fed e a reinjeção de liquidez. Desta vez, diante das pressões duplas do impasse político e dos riscos econômicos, os formuladores de políticas parecem ter chegado mais uma vez a uma encruzilhada já conhecida.

No curto prazo, o destino do mercado depende dos caprichos dos políticos de Washington. Mas, no longo prazo, a economia global parece estar profundamente presa em um ciclo de dívida-monetização-bolha do qual não consegue se libertar.

Esta crise, desencadeada inesperadamente pelo shutdown do governo, pode ser apenas o prelúdio para a próxima, ainda maior, onda de frenesi de liquidez.

Aviso Legal: o conteúdo deste artigo reflete exclusivamente a opinião do autor e não representa a plataforma. Este artigo não deve servir como referência para a tomada de decisões de investimento.

Talvez também goste

Ainda vale a pena brincar com DeFi? Esse sentimento é muito familiar...

Relatório da Galaxy Research: O que está impulsionando o rally apocalíptico da Zcash?

Independentemente de a força do preço do ZEC poder ser sustentada ou não, essa rotação de mercado conseguiu forçar uma reavaliação do valor da privacidade no mercado.

"Terra de Ninguém" das Criptomoedas: O Sinal Cíclico Já Surgiu, Mas a Maioria Não Percebe

Se o mercado cripto de 2019 nos ensinou algo, é que o tédio muitas vezes é o precursor de uma grande virada.

A empresa de aquicultura Nocera garantiu até US$ 300 milhões em financiamento privado para apoiar sua estratégia de ativos digitais e aquisições estratégicas.

A vantagem atual da Nocera está em possuir a "Opção de Manter Caixa" em vez de já ter "Comprado e Estar Esperando Empatar", permitindo que a empresa aloque melhor esses recursos captados.