Keyrock + Glassnode: Bitcoin и Ethereum как конкурирующие средства сбережения стоимости

В сотрудничестве с Keyrock мы исследуем, как Bitcoin и Ethereum демонстрируют свойства хранения стоимости, анализируя их структуру предложения и профили использования с помощью ончейн-данных Glassnode.

Bitcoin остается одним из основных активов с самой низкой скоростью обращения: более 61% предложения не перемещалось более года. В то время как Ethereum, напротив, обновляет предложение примерно в два раза быстрее, чем Bitcoin, что отражает более активную базу капитала. Одновременно балансы на биржах для обоих активов продолжают сокращаться, уступая место растущим ETF-холдингам и институциональному хранению.

В нашем последнем совместном анализе с Keyrock мы разбираем эти изменения, исследуя, как BTC и ETH используются сегодня — и что это означает для их ролей в цифровой экономике активов. Основываясь на данных из блокчейна, отчет оценивает, где каждый актив находится на континууме от Store-of-Value до Utility, показывая доминирующий профиль Bitcoin как сберегательного актива и гибридную позицию Ethereum как резервного капитала и рабочего залога в DeFi.

Ключевые моменты отчета:

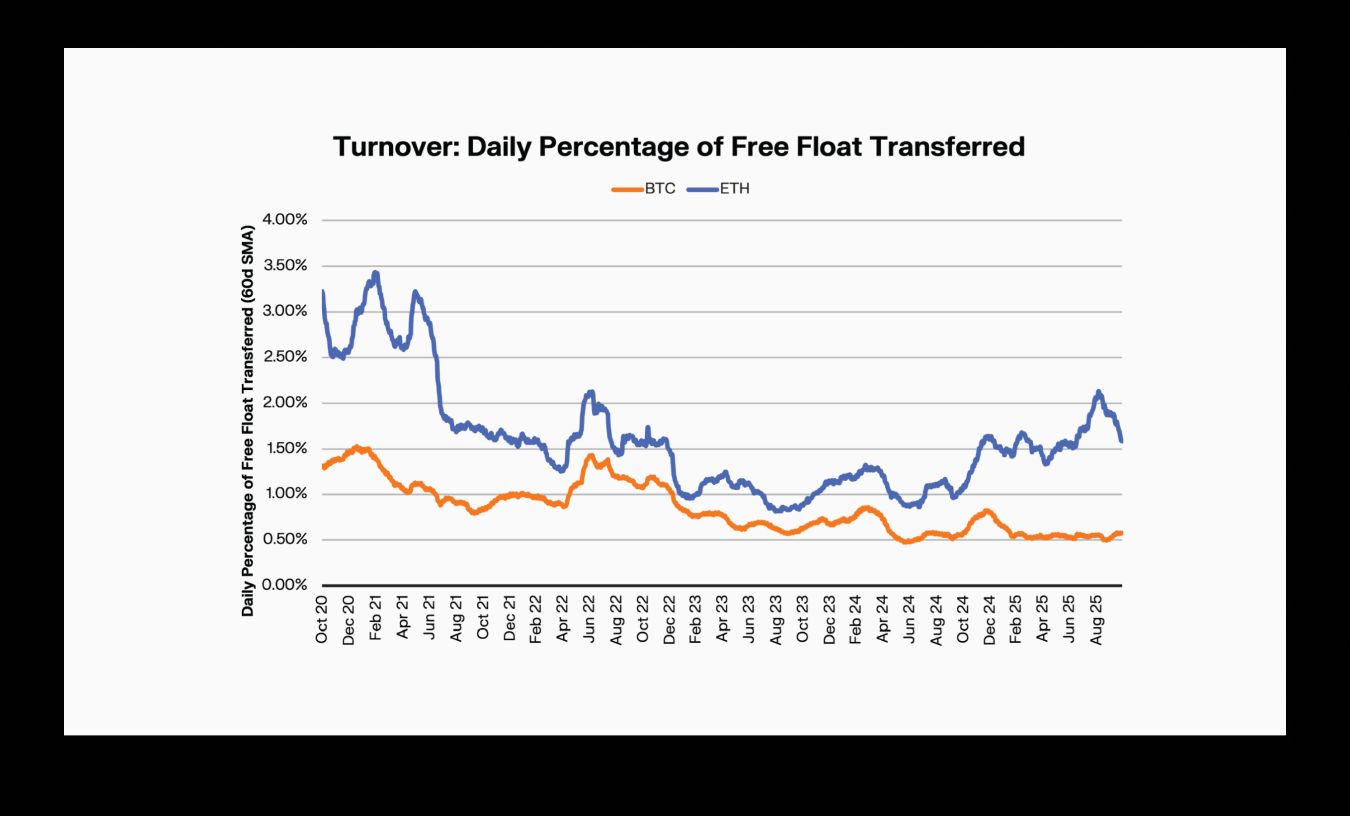

- Diamond hands у Bitcoin остаются сильными: Более 61% предложения не перемещалось более года, а ежедневный оборот составляет всего 0,61%, что подтверждает роль Bitcoin как доминирующего актива для хранения стоимости на рынке.

- Ethereum демонстрирует как утилитарное, так и сберегательное поведение: Каждый четвертый ETH заблокирован в нативном стейкинге и ETF. Тем не менее, его оборот примерно в два раза выше, чем у BTC, что отражает двойственную природу ETH как накапливаемого, но при этом продуктивного актива.

- Различия в сроках хранения между Bitcoin и Ethereum увеличиваются: Долгосрочные держатели ETH активируют свои старые монеты в 3 раза быстрее, чем долгосрочные держатели BTC, что указывает на поведение, ориентированное на использование.

- Ethereum обеспечивает работу DeFi-экосистемы: Около 16% предложения ETH сейчас задействовано в ликвидном стейкинге и обеспеченных структурах, подчеркивая двойную роль Ethereum как резервного актива и рабочего залога, лежащего в основе DeFi.

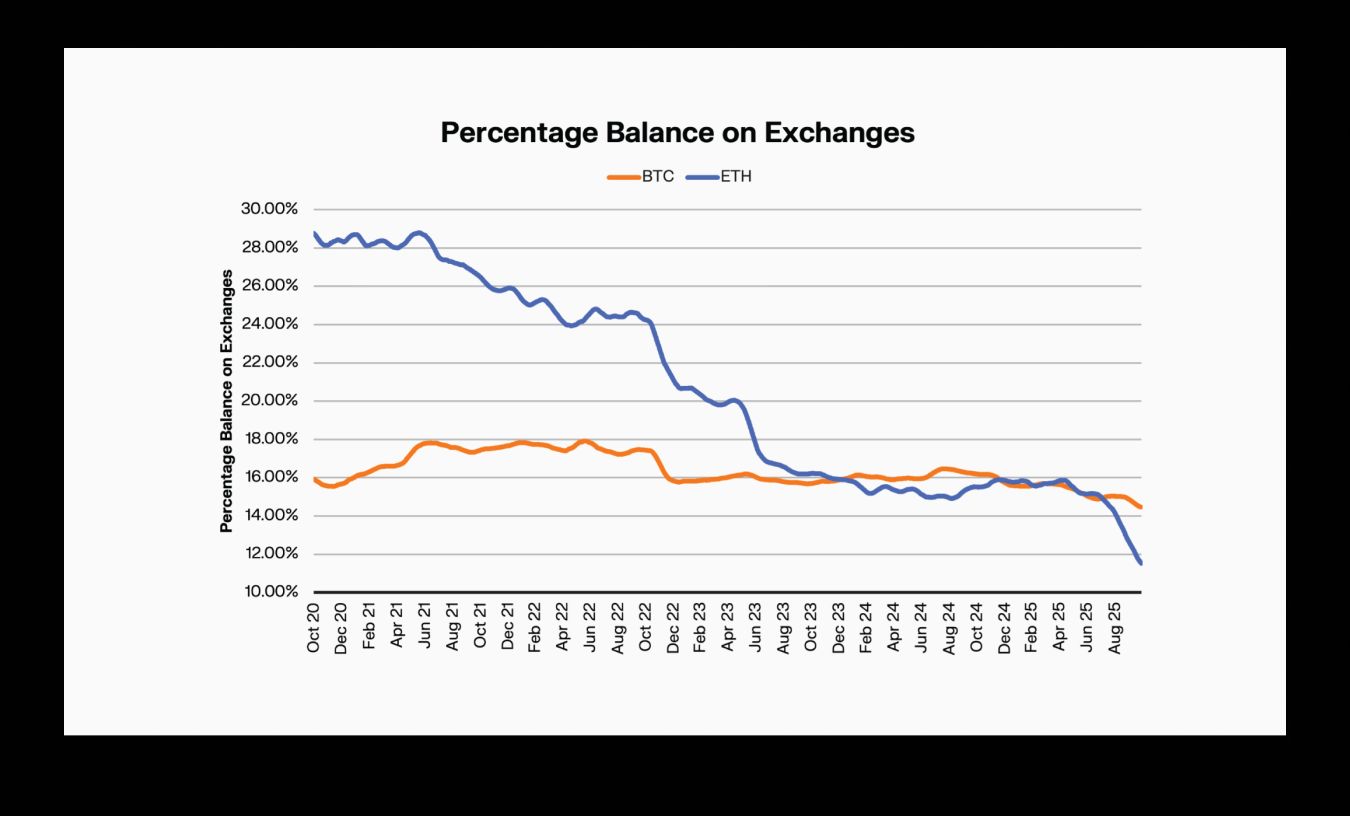

- Балансы на биржах снижаются по мере расширения институциональных инструментов: Количество BTC на биржах снизилось примерно на 1,5%, а ETH — почти на 18%, поскольку активы переходят в ETF и DAT.

Контекст: Поведенческая модель и определения

Традиционная экономика определяет Store-of-Value (SoV) как актив, сохраняющий покупательную способность со временем и способный быть сбережённым и извлечённым без значительной потери стоимости. Для оценки BTC и ETH с точки зрения «от хранения стоимости к утилитарности» мы применяем поведенческую модель, используя основные метрики Glassnode и данные из блокчейна:

- Длительность хранения – как долго монеты удерживаются, оценивается по средней длительности хранения монет и HODL-волнам.

- Оборот – как часто монеты перемещаются, или процент обращения/свободного обращения, который меняет адреса в день.

- Объем на биржах – доля предложения в обращении, находящаяся на адресах централизованных бирж, оценивается с помощью скорректированных метрик баланса бирж от Glassnode.

- Закрепленный флоат – предложение, удерживаемое в инструментах с медленной мобилизацией (стейкинг, институциональное хранение, ETF).

- Продуктивный флоат – предложение, используемое в качестве залога, в кредитных протоколах, пулах ликвидности или restaked-структурах.

Активы демонстрируют свойства хранения стоимости, когда у них: высокая длительность хранения, низкий оборот, низкая готовность к продаже на бирже, высокий закрепленный флоат и ограниченный продуктивный флоат.

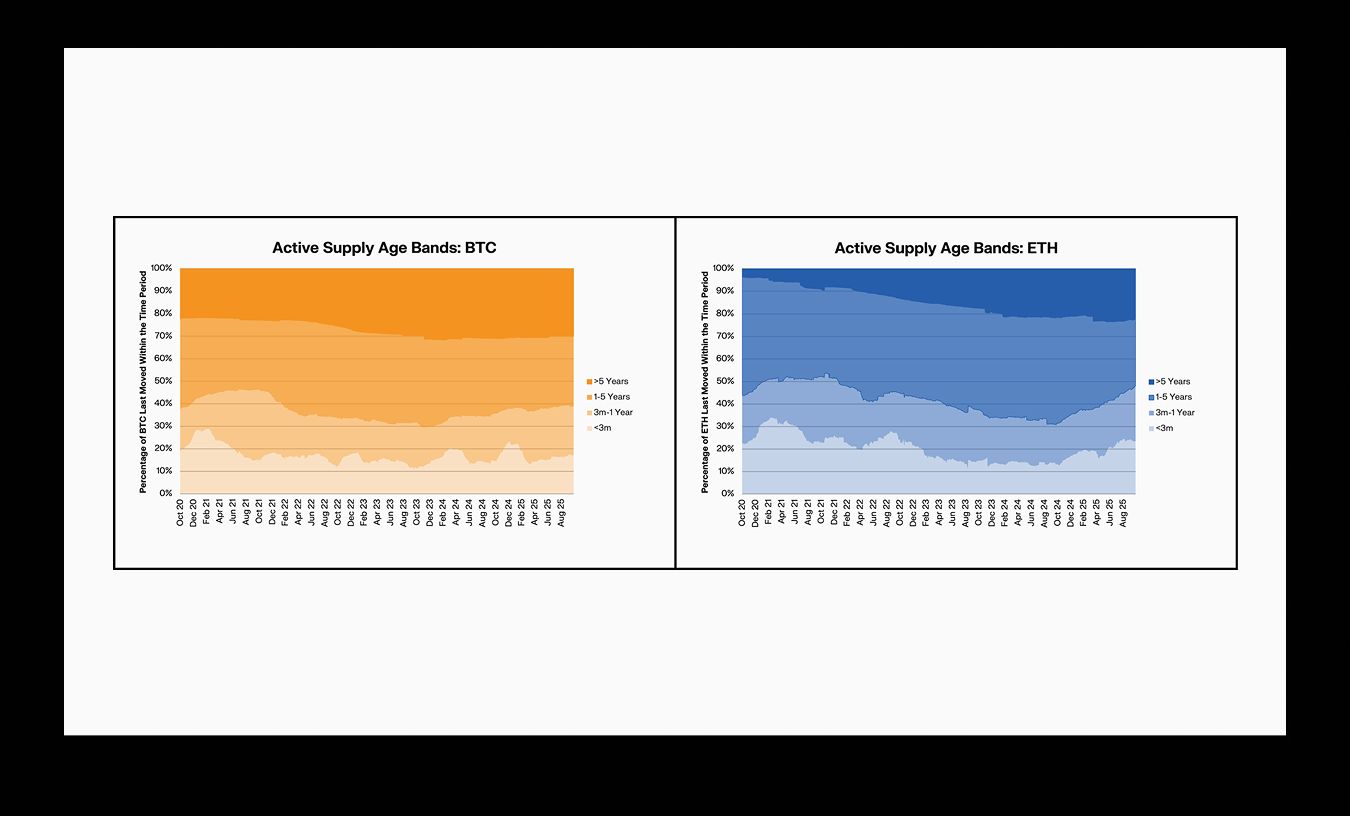

Длительность хранения: Модели Bitcoin и Ethereum расходятся

Предложение Bitcoin продолжает стареть, в то время как предложение Ethereum становится более мобильным. Доля предложения Bitcoin, не перемещавшегося ≥1 года, стабильно держится около 61%, что указывает на устойчивое долгосрочное хранение. Средняя длительность хранения монет BTC удвоилась за последние пять лет, несмотря на временные всплески, вызванные отдельными перемещениями старых кошельков.

Доля Ethereum, не перемещавшегося ≥1 года, снизилась более заметно — с ~56% до ~52%, а средняя длительность хранения резко выросла к концу 2025 года. Это показывает, что старые ETH активируются чаще, что соответствует ротациям стейкинга, изменениям залога и арбитражной активности.

Ethereum: Продуктивная форма залога

Динамика предложения Ethereum рассказывает другую историю. Долгосрочные держатели активируют старые монеты в три раза быстрее, чем держатели Bitcoin, что отражено в изменениях возрастных групп и росте длительности хранения.

ETH сочетает якорную функцию хранения стоимости (через нативный стейкинг и ETF-холдинги) с продуктивным использованием в DeFi. Значительная часть ETH участвует в обеспеченных кредитах, perpetual-контрактах, restaking, LST/LRT-структурах и пулах ликвидности — делая его одновременно резервным активом и операционным капиталом ончейн-экономики.

Балансы на биржах снижаются по мере расширения институциональных инструментов

И BTC, и ETH продолжают уходить с централизованных бирж в институциональные инструменты и долгосрочное хранение. Балансы BTC, связанные с биржами, снизились примерно на 1,5%, а доля ETH на биржах резко упала — с ~29% до ~11,3%.

Это сокращение сопровождается ростом спотовых ETF и DAT. Bitcoin ETF теперь держат около 6,7% предложения, а DAT-структуры — около 3,6%. Для ETH ETF держат около 5,2%, а DAT — около 4,9%. Этот сдвиг перераспределяет предложение из высоколиквидных площадок в структуры с медленной мобилизацией, сужая эффективный флоат. Для Bitcoin это поддерживает его профиль низкооборотного сберегательного актива. Для Ethereum это дополняет его роль продуктивного залога.

Последствия для институциональных инвесторов

Для институтов, ищущих низкооборотный актив для сохранения капитала, Bitcoin остается оптимальным с поведенческой точки зрения. Для организаций, желающих получить резервное воздействие плюс участие в экосистеме, Ethereum предлагает дифференцированный профиль. Институты, моделирующие риск ликвидности, также должны учитывать структурную миграцию предложения, которая сейчас происходит.

Явное расхождение в моделях использования предполагает, что портфельные стратегии должны рассматривать Bitcoin и Ethereum как отдельные категории экспозиции, а не как взаимозаменяемый «крипто»-риск. Один — резервного класса, другой — гибридного роста.

🔗 Скачайте свой экземпляр отчета

Дисклеймер: содержание этой статьи отражает исключительно мнение автора и не представляет платформу в каком-либо качестве. Данная статья не должна являться ориентиром при принятии инвестиционных решений.

Вам также может понравиться

Новая эра финансирования токенов: веха в области соответствующего финансирования в США

Выпуск активов в криптовалютной индустрии вступает в новую эру соответствия нормативным требованиям.

На фоне волны обратного выкупа в DeFi Uniswap и Lido оказались в центре споров о централизации

По мере того как такие платформы, как Uniswap и Lido, начинают проводить обратный выкуп токенов, на фоне растущих опасений по поводу централизации, различные протоколы сталкиваются с вопросами, касающимися контроля и устойчивости.

Circle запускает собственный токен Arc: смогут ли розничные инвесторы получить свою долю?

Arc ранее запустил публичный тестнет и открыл его для разработчиков и компаний. В настоящее время к участию присоединились более 100 организаций.