Чи зможе XRP подолати ведмежу історію жовтня завдяки ключовим каталізаторам попереду?

XRP входить у жовтень із історично слабкими тенденціями продуктивності, але рішення SEC щодо spot ETF і зростаюче впровадження XRPL можуть стати драйверами зростання. Завдяки розвитку DeFi та інтеграції стейблкоїнів, 2025 рік може стати переломним моментом для цього альткоїна.

Вересень виявився нестабільним місяцем для XRP (XRP) та ширшого крипторинку. Проте альткоїн виріс на 3,66%, що стало помітним розворотом після серпневого падіння на 8,15%.

З початком жовтня сезонність схиляється до ведмежого настрою. За останні 12 років XRP закривався в мінусі протягом семи жовтнів. Проте кілька потенційних каталізаторів можуть кинути виклик цій тенденції у 2025 році.

Сезонність проти каталізаторів: XRP готується до вирішального жовтня

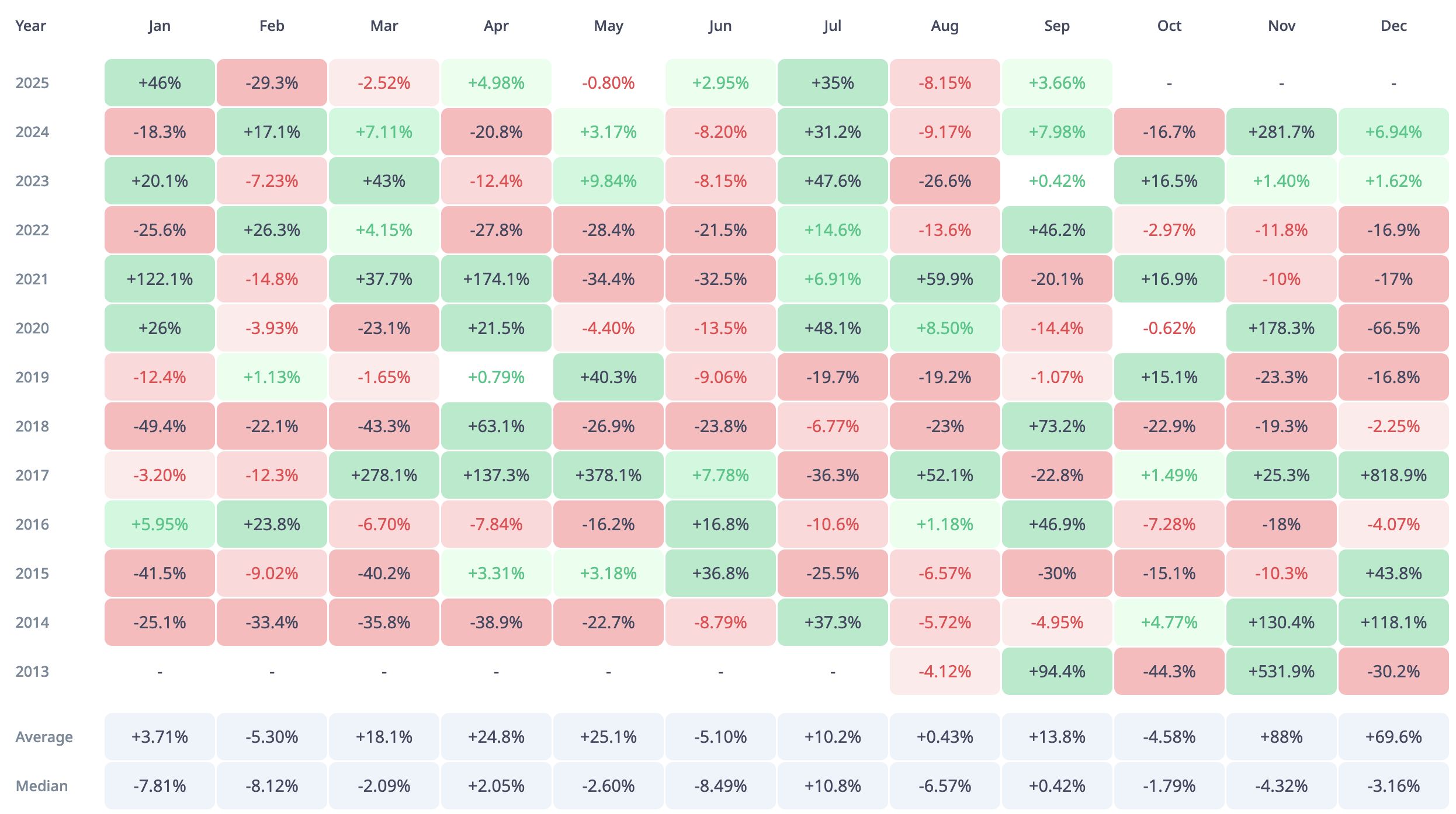

Згідно з даними CryptoRank, середній жовтневий дохід XRP становить -4,58%, що робить цей місяць одним із найслабших для альткоїна поряд із лютим та червнем.

Цього року тенденція збереглася у лютому, коли XRP впав на 29,3%. Однак у червні монета порушила сезонність, піднявшись на 2,95% і перервавши семирічну низку збитків.

XRP Місячна Доходність. Джерело:

XRP Місячна Доходність. Джерело: аналітики вважають, що XRP знову може порушити тенденцію та принести прибуток. Центральним фактором цієї потенційної зміни є майбутні рішення Комісії з цінних паперів і бірж США (SEC) щодо кількох заявок на спотові ETF XRP.

SEC планує винести рішення щодо заявок на ETF від кількох керуючих активами між 18 і 25 жовтня. Серед них Grayscale, 21Shares, Bitwise, Canary Capital, WisdomTree, CoinShares та Franklin Templeton.

🔥 XRP ETF можуть спричинити масовий інституційний приплив — $XRP націлюється на новий ATH! pic.twitter.com/vVKty77Z78

— XRP_Cro 🔥 AI / Gaming / DePIN (@stedas) 28 вересня 2025

Ці дедлайни слідують за хвилею заявок, багато емітентів змагаються за схвалення. Якщо їх схвалять, це може відкрити значний інституційний приплив, потенційно підштовхнувши ціну XRP вгору. Крім того, нещодавній успіх REX-Osprey XRP ETF підживлює оптимізм щодо потенціалу спотових ETF.

Окрім ETF, розвиток екосистеми XRP Ledger (XRPL) прискорює впровадження. Наприкінці вересня Securitize інтегрувався з XRPL для підвищення корисності та доступу.

Крім того, Ripple і Securitize запустили смарт-контракт, який дозволяє власникам BlackRock’s BUIDL та VanEck’s VBILL миттєво обмінювати свої акції на Ripple USD (RLUSD) 24/7 на блокчейні — створюючи off-ramp для стейблкоїнів та глибшу ліквідність.

«Надання RLUSD як опції обміну для токенізованих фондів — це природний наступний крок у нашому прагненні поєднати традиційні фінанси та крипто. RLUSD призначений для інституційного використання, пропонуючи регуляторну ясність, стабільність і реальну корисність. У міру зростання впровадження партнерства з такими надійними платформами, як Securitize, є ключем до відкриття нової ліквідності та корпоративних кейсів», — зазначив старший віцепрезидент Ripple зі стейблкоїнів Джек МакДональд.

У сфері децентралізованих фінансів (DeFi) на основній мережі запустили fXRP від Flare Network — сумісне з DeFi одне-до-одного представлення XRP. Примітно, що ліміт на карбування у перший тиждень у 5 мільйонів FXRP був повністю використаний до завершення терміну, що є чітким сигналом раннього попиту та корисності.

Аналогічно, токен ліквідного стейкінгу mXRP від Midas, випущений на EVM-сайдчейні XRPL через Axelar, зібрав $26 мільйонів у загальній заблокованій вартості (TVL) за шість днів, що підкреслює нереалізований потенціал DeFi.

Таким чином, незважаючи на історично слабкі тенденції XRP у жовтні, 2025 рік приносить реальні каталізатори зростання: скупчення дедлайнів SEC щодо спотових ETF, зростаюче впровадження XRPL та ранній прогрес у DeFi.

Якщо SEC схвалить спотові XRP ETF, жовтень може стати переломним моментом переходу від регуляторної невизначеності до масової інтеграції, потенційно змінюючи траєкторію XRP. Однак у разі відмов або затримок, або при посиленні макроекономічних умов, волатильність може повернутися.

Відмова від відповідальності: зміст цієї статті відображає виключно думку автора і не представляє платформу в будь-якій якості. Ця стаття не повинна бути орієнтиром під час прийняття інвестиційних рішень.

Вас також може зацікавити

Hassett: Федеральна резервна система має достатньо простору для значного зниження процентних ставок.

Від «циклу злочинності» до повернення цінності: чотири основні можливості на крипторинку у 2026 році

Ми переживаємо необхідне для ринку "очищення", яке зробить криптоекосистему кращою, ніж будь-коли, і навіть підвищить її в десять разів.

Щотижневий звіт про стейкінг Ethereum за 8 грудня 2025 року

🌟🌟Основні дані про стейкінг ETH🌟🌟 1️⃣ Річна дохідність стейкінгу Ethereum на Ebunker: 3,27% 2️⃣ stET...