Як XRP став найпопул�ярнішою криптовалютою для ETF-торгівлі, незважаючи на падіння ціни до $2

XRP спотові ETF демонструють одну з найстабільніших серій притоку цього кварталу, залучивши приблизно $756 мільйонів протягом одинадцяти послідовних торгових сесій з моменту запуску 13 листопада.

Однак сила попиту на ETF контрастує з динамікою ціни XRP.

За даними CryptoSlate, токен впав приблизно на 20% за той же період і наразі торгується близько $2.03.

Ця розбіжність спонукала CryptoSlate дослідити, як змінюється структура володіння XRP під поверхнею.

Сильний притік ETF разом із падінням цін вказує на ринок, який поглинає дві протилежні сили: стабільне інституційне розміщення з одного боку та ширше зниження ризиків з іншого.

По суті, ця модель відображає більш складний процес, у якому новий, регульований попит входить в екосистему, тоді як існуючі власники коригують свою експозицію.

XRP домінує у потоках крипто ETF

Профіль притоку продуктів XRP статистично вражаючий, особливо на тлі чистих викупів в інших місцях.

За звітний період Bitcoin ETF зазнали відтоку понад $2 мільярди, а продукти Ethereum зафіксували майже $1 мільярд вилучень.

Навіть такі успішні конкуренти, як Solana, змогли залучити лише близько $200 мільйонів сукупного притоку. Водночас інші ETF на альткоїни залучили менші суми: продукти Dogecoin, Litecoin і Hedera кожен утримує від $2 мільйонів до $10 мільйонів.

У цьому контексті XRP виділяється своєю послідовною акумуляцією, і чотири продукти наразі утримують близько 0,6% від загальної ринкової капіталізації токена.

З огляду на це, учасники ринку приписують попит ефективності роботи ETF. Чотири фонди XRP пропонують інституційним інвесторам відповідний вимогам, малозатратний шлях до активу, оминаючи проблеми зберігання та ризики бірж, пов’язані з прямою роботою з токеном.

Однак той факт, що ці притоки не призвели до зростання цін, свідчить про те, що інші сегменти ринку можуть скорочувати експозицію або керувати ризиком на тлі підвищеної макроекономічної та крипто-невизначеності.

Це явище не є безпрецедентним для криптовалют, але його масштаб тут особливий.

Тиск на продаж, ймовірно, походить від поєднання ранніх користувачів, які фіксують прибуток після років волатильності, та потенційних рухів скарбниці. Бум ETF фактично створив міст ліквідності, дозволяючи великим гравцям позбавлятися позицій без миттєвого обвалу книги ордерів.

Консолідація чи ризик централізації?

Тим часом дані про власність під поверхнею підкріплюють думку, що актив переживає радикальну централізацію.

Дані аналітичної компанії Santiment свідчать, що кількість гаманців “китів” і “акул”, які утримують щонайменше 100 мільйонів XRP, за останні вісім тижнів скоротилася на 20,6%.

Цю тенденцію — менше великих гаманців із більшими сукупними активами — можна трактувати по-різному.

Деякі учасники ринку називають це “консолідацією”, стверджуючи, що пропозиція переходить у “сильніші руки”.

Однак з урахуванням ризиків це свідчить про зростання ризику централізації.

Майже половина доступної пропозиції зосереджена у все меншій групі суб’єктів, і ліквідність ринку стає дедалі крихкішою.

Ця централізація пропозиції означає, що майбутня динаміка цін значною мірою залежить від рішень менше ніж кількох десятків суб’єктів. Якщо ця група вирішить розподіляти активи, наслідком може стати серйозний ліквідний шок.

Водночас баланси на спотових біржах зменшуються, оскільки токени переміщуються до регульованих кастодіальних рішень, необхідних для емітентів ETF.

Хоча теоретично це зменшує “флоат”, доступний для роздрібної торгівлі, це не спричинило шоку пропозиції. Натомість передача з біржі до кастодіана наразі виглядає як односторонній рух, що поглинає обіг, який продає зменшувана когорта китів.

Гонка за бенчмарком

Серія притоків відновила дискусію про те, який актив може стати еталонним альткоїном для інституційних портфелів.

Історично регульований доступ до криптовалют майже виключно зосереджувався на Bitcoin та Ethereum, а інші активи привертали мінімальну увагу. Останній профіль потоків XRP, який значно перевищив сукупний притік інших ETF на альткоїни, тимчасово змінив цю динаміку.

Частково інтерес пов’язаний із розвитком Ripple. Розширення ліцензування компанії в Сінгапурі та значне впровадження RLUSD, її стейблкоїна, забезпеченого доларом, дають інституціям ширшу екосистему для оцінки.

Водночас придбання Ripple у сферах кастоді, брокериджу та управління скарбницею створили вертикально інтегровану структуру, що нагадує компоненти традиційної фінансової інфраструктури, пропонуючи основу для регульованої участі.

Втім, аналітики застерігають, що коротка серія притоків не встановлює новий довгостроковий бенчмарк.

XRP доведеться підтримувати попит у кількох фазах ринку, щоб зберегти позицію відносно таких конкурентів, як Solana, яка привертає увагу зростанням токенізації, і активів, які можуть залучити більші потоки після запуску нових ETF.

Поки що динаміка XRP у складі ETF відображає ранній імпульс, а не структурне домінування.

Потоки підкреслюють справжній інституційний інтерес, але поведінка ціни активу відображає ширші виклики, з якими стикаються криптовалюти з великою капіталізацією на тлі макроекономічної невизначеності.

Публікація How XRP became the top crypto ETF trade despite price slides toward $2 вперше з’явилася на CryptoSlate.

Відмова від відповідальності: зміст цієї статті відображає виключно думку автора і не представляє платформу в будь-якій якості. Ця стаття не повинна бути орієнтиром під час прийняття інвестиційних рішень.

Вас також може зацікавити

DiDi у Латинській Америці вже є гігантом цифрового банкінгу

DiDi успішно трансформувався на латиноамериканському ринку у гіганта цифрового банкінгу, вирішивши проблему нестачі фінансової інфраструктури в регіоні, побудувавши незалежні платіжні та кредитні системи, та здійснивши перехід від транспортної платформи до фінансового гіганта.

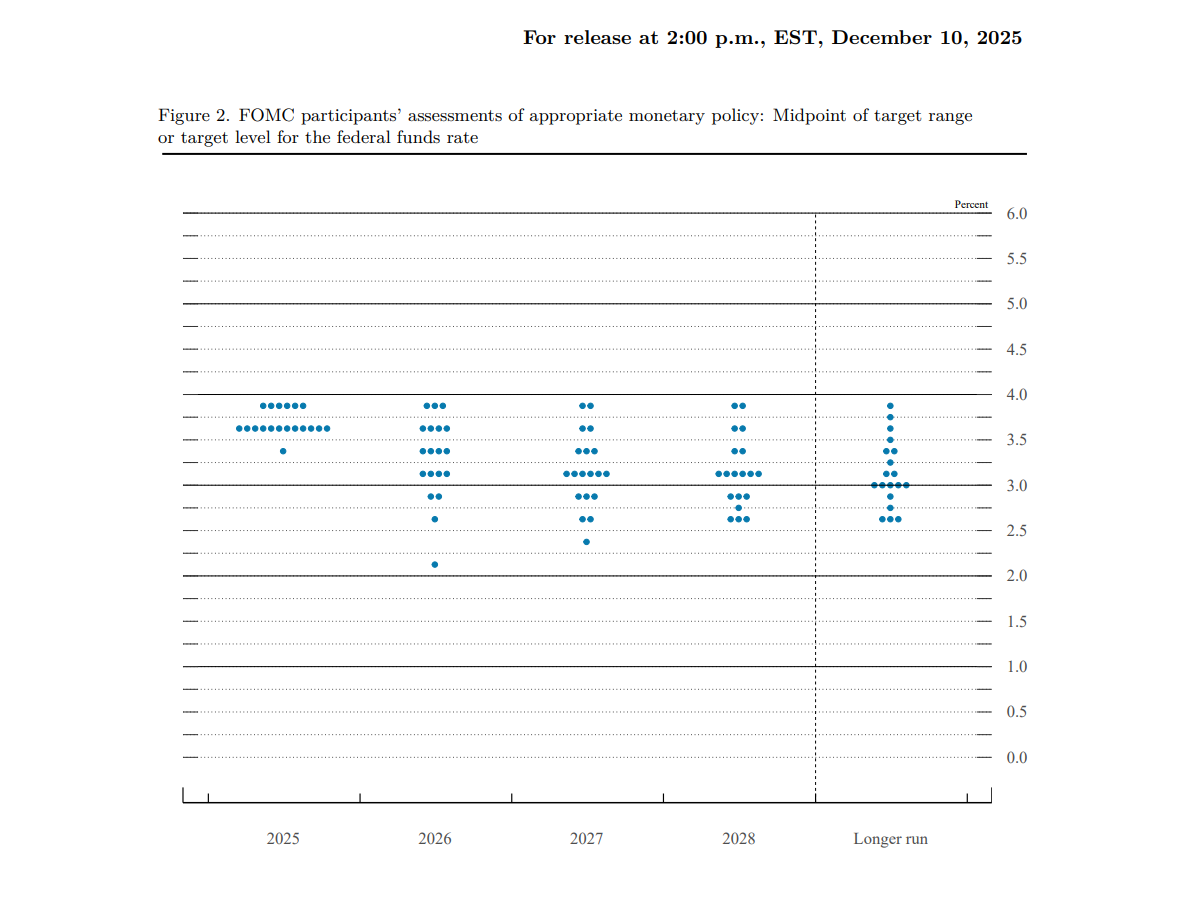

Суперечливе зниження ставок Федеральною резервною системою США, але «крихка зона» Bitcoin стримує BTC нижче 100 тисяч доларів

Федеральна резервна система знизила відсоткову ставку на 25 базисних пунктів, але ринок інтерпретував це як жорстку позицію. Bitcoin знаходиться під тиском структурної вразливості та не може подолати позначку в 100 тисяч доларів.

Повний текст рішення Федеральної резервної системи: зниження ставки на 25 базисних пунктів, купівля казначейських облігацій на 4 мільярди доларів протягом 30 днів.

Федеральна резервна система США знизила процентну ставку на 25 базисних пунктів із співвідношенням голосів 9-3: двоє членів підтримали збереження ставки без змін, один виступив за зниження на 50 базисних пунктів. Крім того, Федеральна резервна система відновила викуп облігацій і протягом 30 днів придба�є казначейські облігації на суму 4 мільярди доларів для підтримки достатнього рівня резервів.

HyENA офіційно запущено: підтримується Ethena, Perp DEX на основі маржі USDe виходить на Hyperliquid

Запуск HyENA ще більше розширює екосистему USDe та впроваджує інституційний рівень ефективності маржі на ринку ончейн-перпетуалів.