2025年9月代幣解鎖事件與策略性進場時機:機構投資者如何應對波動性

2025年9月的加密貨幣解鎖日曆帶來波動風險,TRUMP和SVL代幣將分別迎來6.83%和12.25%的供應解鎖(分別為1.79億美元和1.51億美元),正值美聯儲FOMC決議期間。歷史數據顯示,像Arbitrum這種3.2%的解鎖曾引發29.94%的價格下跌,突顯流動性碎片化以及投資者心理在市場錯位中的作用。機構策略強調利用衍生品對沖、鏈上流動性監控及把握吸收窗口時機,以平衡風險緩解。

2025年9月的加密貨幣代幣解鎖日曆,對機構投資者而言是一個關鍵時刻,這一時期宏觀經濟不確定性與結構性流動性風險交織。雖然像Bitcoin(BTC)和Solana(SOL)這類藍籌資產,分別僅解鎖其供應量的0.07%和0.36%,基本上能夠避免重大供應衝擊,但TRUMP和SVL等代幣在月中進行的懸崖式歸屬事件,可能引發劇烈波動。TRUMP將解鎖6.83%供應(1.7867億美元),SVL則解鎖12.25%供應(1.5134億美元),這些事件恰逢美聯儲FOMC於九月中旬作出決策,將進一步加劇宏觀經濟逆風[1]。

歷史先例凸顯了此類解鎖的擾動潛力。2024年6月,Arbitrum解鎖3.2%供應量,導致其價格在30天內下跌29.94%;Aptos和Starknet也分別出現25.74%和37.87%的類似跌幅[3]。這些結果突顯了突發供應注入與投資者心理之間的相互作用,預先拋售和流動性碎片化會加劇價格錯位。對機構投資者而言,教訓十分明確:代幣解鎖不僅僅是技術事件,更是行為和結構性市場變化的催化劑。

機構進場的策略性時機,必須考慮三大動態。首先,衍生品市場可用於對沖短期波動。期貨和期權能夠鎖定藍籌資產的敞口,同時減輕月中解鎖高峰帶來的下行風險。其次,鏈上流動性監控至關重要。採用線性歸屬計劃的項目,如強調代幣逐步流通的項目,通常比懸崖式歸屬模式展現更穩定的流動性特徵[3]。機構應優先考慮擁有透明解鎖時間表和健全治理框架的資產。第三,時機策略——利用九月初預期解鎖的吸收——可使投資者在波動過後把握反彈機會。

30天內累計解鎖價值達8.385億美元,九月中旬達到高峰,這要求採取主動策略[2]。雖然市場可能順利吸收初期解鎖,但月中激增將考驗投資者信心。機構必須在風險對沖與機會布局之間取得平衡,認識到波動雖具擾動性,但往往是實現長期價值的前奏。

總結來說,2025年9月的代幣解鎖日曆是一把雙刃劍。對於準備好應對其複雜性的投資者而言,這是一個將策略性進場時機與宏觀經濟及結構性市場趨勢對齊的獨特機會。關鍵在於運用衍生品、流動性分析和歷史洞察,將波動轉化為競爭優勢。

來源:[1] Navigating September's $1B Token Unlocks [2] September Token Unlocks May Drive TRUMP Volatility as [3] How Have Token Unlocks Impacted Crypto Prices? [4] Joint Impact of Market Volatility and Cryptocurrency ...

免責聲明:文章中的所有內容僅代表作者的觀點,與本平台無關。用戶不應以本文作為投資決策的參考。

您也可能喜歡

比特幣跌至85,000美元,Dogecoin創始人分享意外反應

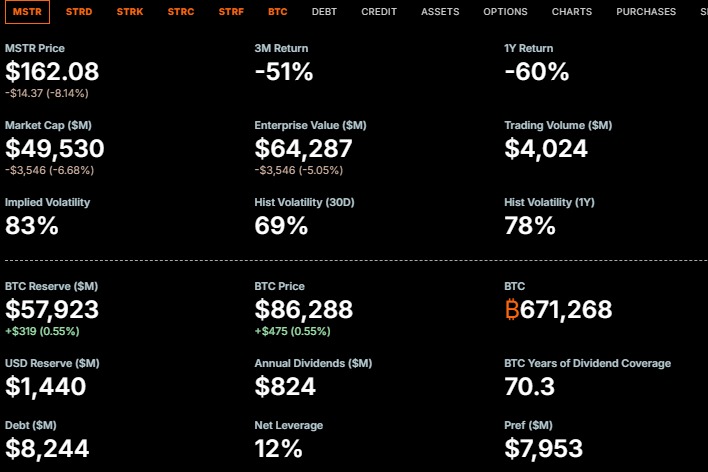

彼得·希夫抨擊MSTR比特幣策略,指責其押注500億美元比特幣

Grayscale對比特幣價格的預測:BTC會在2026年創下新的歷史新高嗎?

SLX將於12月22日冬至當天登陸Legion