別慌,市場真正的主線仍是流動性

這樣的回撤在牛市中並不罕見,它們存在的意義,就是考驗你的信念。

原文作者: @RaoulGMI

編譯:Peggy,BlockBeats

編者按:當市場陷入恐慌、流動性收緊、資產輪動乏力時,看多往往顯得格格不入。本文提出一個逆勢視角:如果全球流動性依然是主導一切的宏觀變量,那麼債務再融資週期的重新啟動,將可能引發下一輪「流動性洪水」。這是一場關於時間與耐心的博弈——在「痛苦」之後,也許正是重啟增長的起點。

以下為原文:

市場的主線劇情

我知道,現在幾乎沒人願意聽看漲的觀點。

市場一片恐慌,人人都在互相指責。但通往「英靈殿(Valhalla)」的路,其實已經不遠了。

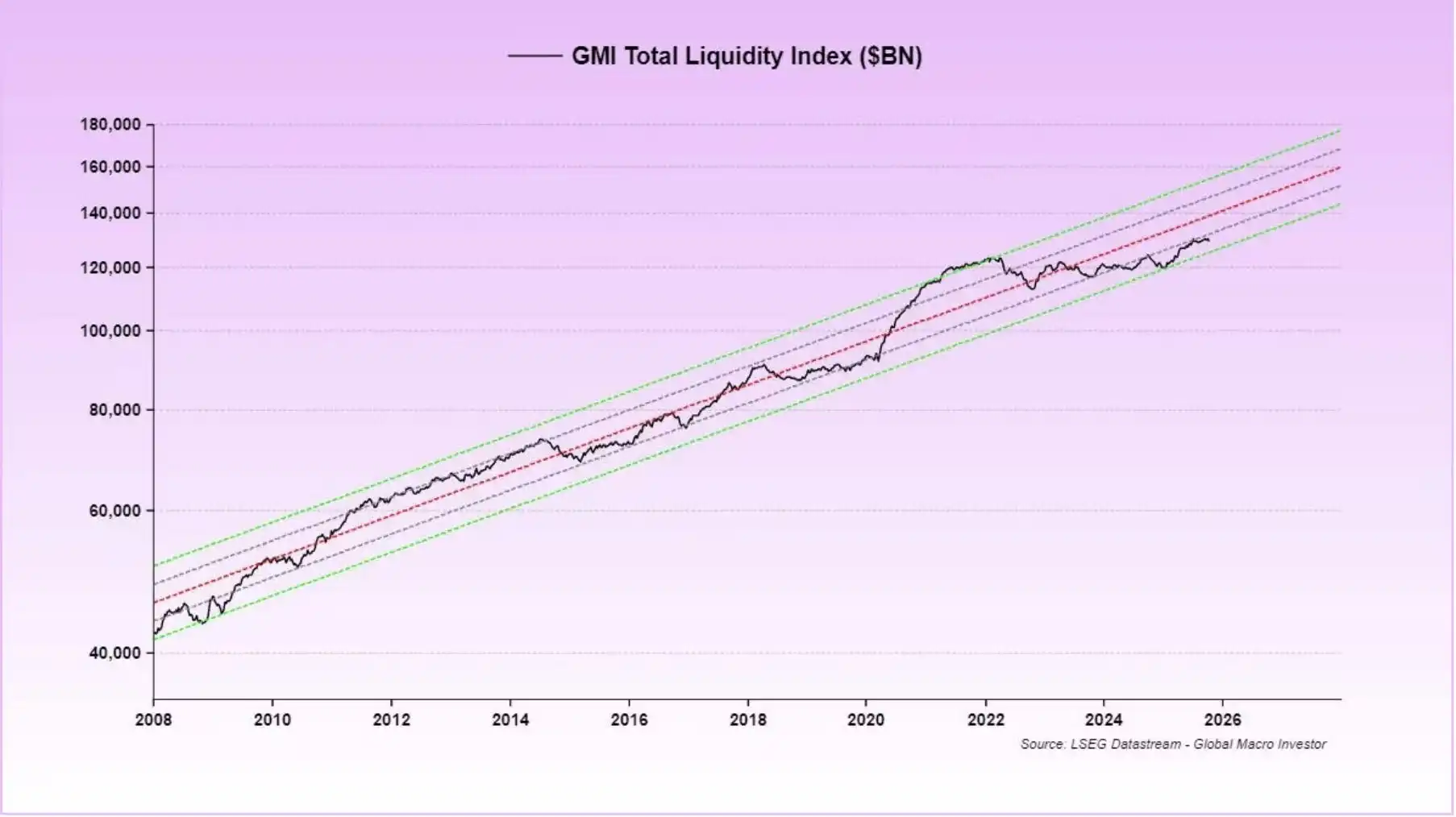

如果說全球流動性是當下最具決定性的宏觀因素,那麼我們唯一該關注的,就是它。

記住!市場現在真正的主線,是那 10 萬億美元債務的滾動再融資。其他的一切,都是支線劇情。未來 12 個月的博弈,全部圍繞這一點展開。

目前,由於政府停擺,財政部的 TGA 賬戶快速累積現金,卻無處可花,流動性因此被急劇收緊。這無法通過逆回購來抵消(因為那部分流動性早已被抽乾),而量化緊縮(QT)還在進一步抽血。

這直接打擊了市場,尤其是對流動性最敏感的加密資產。

傳統資管機構今年的業績普遍落後基準,是近年來最差的一次。如今他們不得不被動「追漲」,反而讓科技股的表現比加密資產更穩。401K 的資金流入也起到了一定支撐。

但如果這種流動性枯竭持續更久,股市同樣難逃下行。

不過,一旦政府停擺結束,美國財政部將在幾個月內重新支出 2500 億至 3500 億美元,量化緊縮也將停止,資產負債表名義上重新擴張。

隨著流動性回流,美元可能再次走弱。

關稅談判也將告一段落,政策不確定性逐漸消除。

與此同時,國債的持續發行,會通過銀行、貨幣市場基金乃至穩定幣體系,為市場注入更多流動性。

接下來,利率將繼續下調。停擺帶來的經濟放緩將成為降息的理由——但這並不意味著經濟衰退。

監管方面,SLR(補充槓桿率)調整將釋放更多銀行資產負債表空間,支持信貸擴張。

《CLARITY 法案》也有望通過,為銀行、資管機構和企業大規模採用加密資產提供急需的監管框架。

而那份「宏偉的刺激法案」(The Big Beautiful Bill)會進一步推動經濟,為 2026 年中期選舉營造出強勁增長的局面。

整個體系都在朝著一個目標重構:一個經濟強勁、市場繁榮的 2026。

與此同時,中國將繼續擴表,日本會努力支撐日圓並推出財政刺激。

隨著利率下降、關稅不確定性消散,美國製造業活動(ISM 指數)也將回升。

所以,現在的關鍵是:撐過這段「痛苦之窗」(Window of Pain)。

在它的另一端,是一場「流動性洪水」。

永遠記住那條老規矩:別搞砸了。

耐心等待,挺過波動。

這樣的回撤在牛市裡並不罕見,它們存在的意義,就是考驗你的信念。

如果有餘力,就趁低吸納。

TD;DR(一句話總結)

當這個數字(流動性指數)上升時,其他所有數字,都會隨之上漲。

免責聲明:文章中的所有內容僅代表作者的觀點,與本平台無關。用戶不應以本文作為投資決策的參考。

您也可能喜歡

DeFi還敢玩嗎?這個味道太熟悉了…

Galaxy Research報告:是什麼推動了Zcash的末日狂飆?

無論ZEC的價格強勢能否持續,這一輪市場輪動已成功促使市場重新評估隱私價值。