由 Stable Labs 發行的合成穩定幣 USDX 週四發生嚴重脫鉤事件,其歷史流通量最高達 6.83 億美元,如今價格跌破 0.5 美元。由於該代幣已被整合到多個去中心化金融(DeFi)協議(例如借貸或流動性池),引發市場對潛在連鎖反應的擔憂。

鏈上借貸協議 Lista DAO 與由幣安支持的去中心化交易所 PancakeSwap 已在初步聲明中表示,他們正密切監控事態發展,並採取風控措施。

Lista DAO 在社群平台 X 上 表示 :

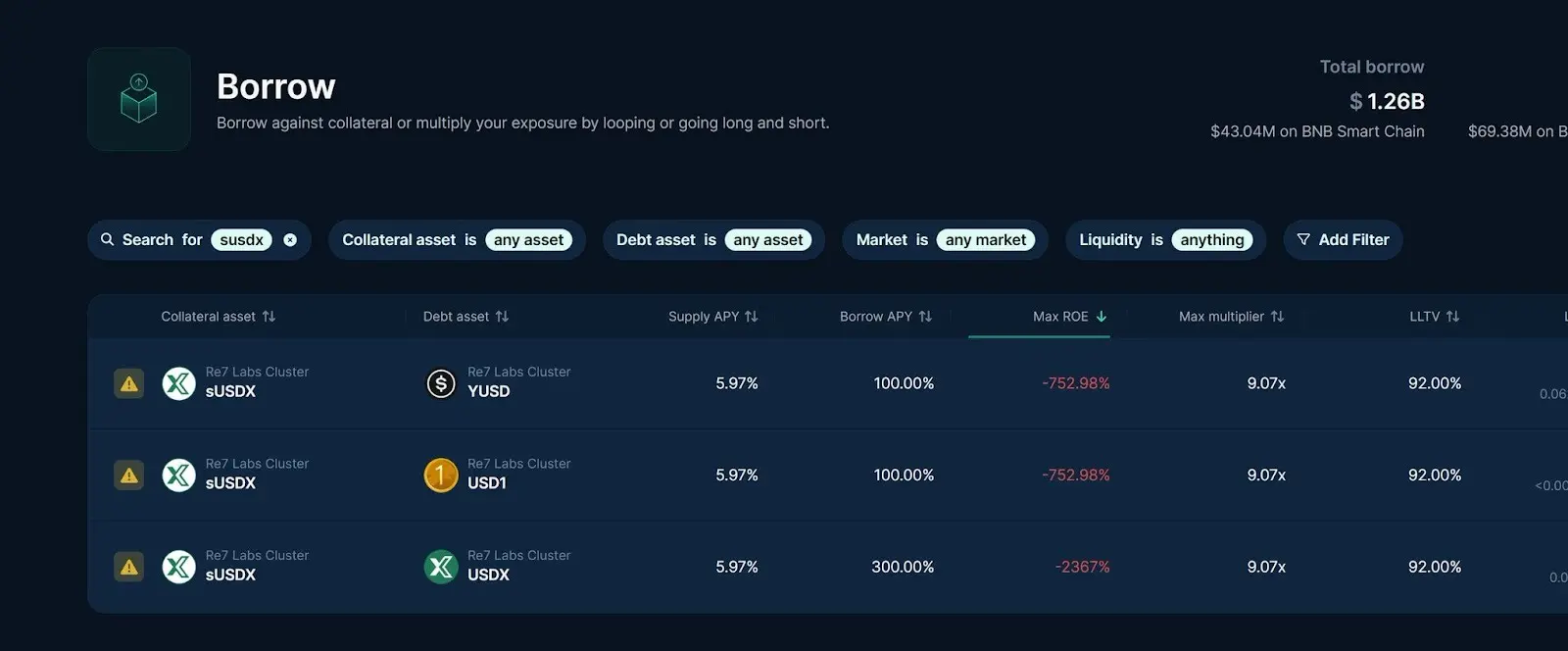

「我們已注意並正在密切監控 MEVCapital 的 USDT Vault 與 Re7Labs 的 USD1 Vault,這些金庫的抵押資產($sUSDX 與 $USDX)持續面臨異常高的借貸利率,但卻沒有任何還款活動。」

PancakeSwap 也發文表示:「我們團隊已注意到受影響金庫的相關情況,並正在密切監控。請用戶檢查並監控自己在 PancakeSwap 上與這些金庫相關的部位。」

根據 CoinMarketCap 的 數據 ,USDX 也在中心化交易所 BitMart 與去中心化交易所 Uniswap 上有掛牌交易,目前價格約為 0.43 美元。此外,質押型 USDX(staked USDX,SUSDX)也跌至 0.43 美元左右,在脫鉤前曾一度達到 1.11 美元以上。

截至目前,Stable Labs 尚未對此次脫鉤事件發表評論。該公司自稱為符合歐盟《加密資產市場法》(MiCA)的穩定幣與代幣化資產發行商。他們曾於 2024 年宣布以 2.75 億美元估值完成 4500 萬美元融資,投資方包括 NGC、BAI Capital、Generative Ventures 與 UOB Venture Management,現有投資者包括 Dragonfly Capital 與 Jeneration Capital。

可能的原因與影響

USDX 採用所謂的「Delta 中性避險」策略在交易所上維持錨定,目前尚不清楚脫鉤的直接原因,但可能與 11 月 3 日發生的 Balancer 遭駭事件 (損失約 1.28 億美元)有關。Stable Labs 在交易所中用於對沖的比特幣與以太幣空頭倉位若被強制平倉,可能引發贖回潮,導致 USDX 失去穩定性。

數位資產管理公司 Hyperithm 研究員 Min 在 X 上 指出 ,USDX 的「投資組合已經超過兩個月沒有任何變動」。Min 補充說:

「他們真的有在進行主動管理嗎?有一段時間,他們的投資組合裡甚至還出現過像 BANANA31 這樣奇怪的山寨幣。」

另一位名為 Arabe ₿luechip 的交易員在 X 上 指出 ,與 Stable Labs 及 Babel Finance 創辦人 Flex Yang 相關的錢包於本週開始以 USDX 抵押借出 USDC、USDT 以及川普家族支持的 USD1 等其他穩定幣,操作遍及 Euler、Lista 與 Silo 協議。

「看起來所有的 USDC / USD1 / USDT 流動性都被當作 USDX 和 sUSDX 抵押品在 Euler、Lista、Silo 中借走,這些借款人支付利率高達 100% 的利息,卻似乎沒有打算償還。」₿luechip 質疑:「為什麼要用 USDX 當抵押借款,還願意燒掉 100% 的利息?」

另一方面,Lista 已在 Re7 Labs(該金庫的設立者)的協助下,啟動 USDX/USD1 金庫的清算程序。Lista 在宣布緊急投票時表示:「此舉旨在降低潛在損失,並維持整體生態系統的市場穩定。」該協議透過閃電貸清算了超過 350 萬顆 USDX,並回收了超過 290 萬顆 USD1 代幣。

11 月 4 日,Re7 Labs 披露其部分金庫曾持有 Stream Finance 的 xUSD 穩定幣部位,該穩定幣本週早些時候因遭攻擊而失去 1 美元錨定。

資料來源

相關文章:

《 Balancer 被盜的蝴蝶效應,為什麼 $XUSD 會脫錨? 》

《 xUSD 餘震擴散,USDX 資金池好像也乾了 》