La bonne nouvelle de la baisse des taux est déjà prise en compte, la volatilité extrême est sur le point de frapper !

Source : Web3 Practitioner

Titre original : La baisse des taux est actée, la fête du marché est-elle justifiée ?

Dans la nuit du 18 septembre 2025, heure de l'Est asiatique, la Federal Reserve a annoncé comme prévu une baisse de 25 points de base de ses taux directeurs. La réaction initiale du marché a suivi les attentes classiques : rendement des obligations américaines en baisse, dollar affaibli, hausse généralisée des actifs à risque. Mais une heure plus tard, lors de la conférence de presse du président de la Fed, Jerome Powell, la tendance s’est totalement inversée : l’indice du dollar a rebondi en V, l’or a chuté fortement depuis ses sommets historiques, les actions américaines ont connu des évolutions divergentes, et l’ensemble du marché est tombé dans une grande confusion.

Le cœur de cette agitation n’est pas la baisse de 25 points de base en elle-même. Selon les données de l’outil CME FedWatch, la probabilité anticipée par le marché pour cette baisse était de 96 %, ce qui en faisait un fait quasiment acquis. Le véritable déclencheur réside dans une “unité” de façade soigneusement orchestrée mais manifestement fragile derrière la prise de décision monétaire. Parmi cela, le seul vote contre de Stephen Miran, “envoyé spécial” de la Maison Blanche, a agi comme une fissure, perçant l’illusion de “l’indépendance” de la Fed en tant qu’institution centrale du système financier traditionnel, et a, de manière inattendue, apporté une nouvelle légitimité à Bitcoin en tant qu’actif décentralisé.

I. Changement de cap vers la “dépendance aux données” : la logique de la nécessité de la baisse des taux

Avant d’analyser la spécificité de cette réunion, il convient de clarifier le principal moteur de la politique accommodante de la Fed à ce moment précis : le marché de l’emploi a envoyé des signaux de risque clairs.

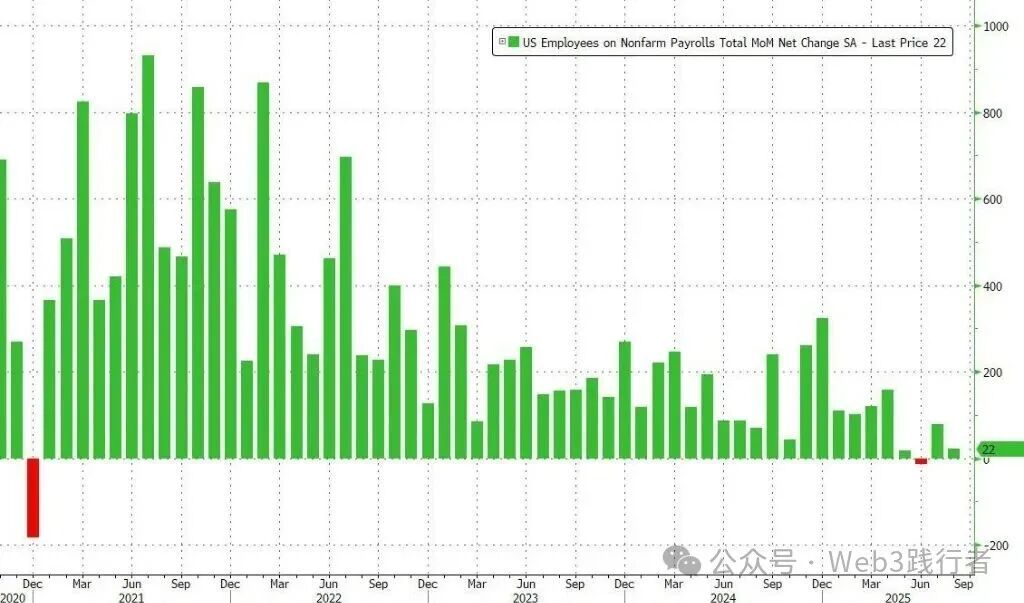

Selon les données du Département du Travail des États-Unis, au cours des trois mois précédant août 2025, le nombre moyen de créations d’emplois non agricoles par mois n’était que d’environ 29 000, soit le niveau le plus bas depuis 2010 (hors période de choc pandémique). D’autres indicateurs du marché du travail sont également sous pression : le nombre de premières demandes d’allocations chômage a atteint un sommet de près de quatre ans, et le nombre de chômeurs de longue durée (plus de 26 semaines) a atteint son plus haut niveau depuis novembre 2021. En réalité, Powell avait déjà donné le ton lors du symposium annuel des banques centrales mondiales à Jackson Hole fin août 2025, soulignant que “les risques de détérioration du marché de l’emploi augmentent”, marquant ainsi un basculement clair de la Fed de la “lutte contre l’inflation” vers l’objectif de “maintien du plein emploi”.

Bien que le marché considère généralement cette baisse des taux comme un geste clairement “dovish” de la Fed, la présence de trois grandes incertitudes fait que l’impact de cette réunion dépasse largement celui d’un simple ajustement monétaire, plongeant le marché dans une situation complexe.

II. Trois grandes incertitudes : incertitude sur la trajectoire politique et intervention politique

(1) Première incertitude : un Dot Plot divisé et une trajectoire de baisse des taux floue

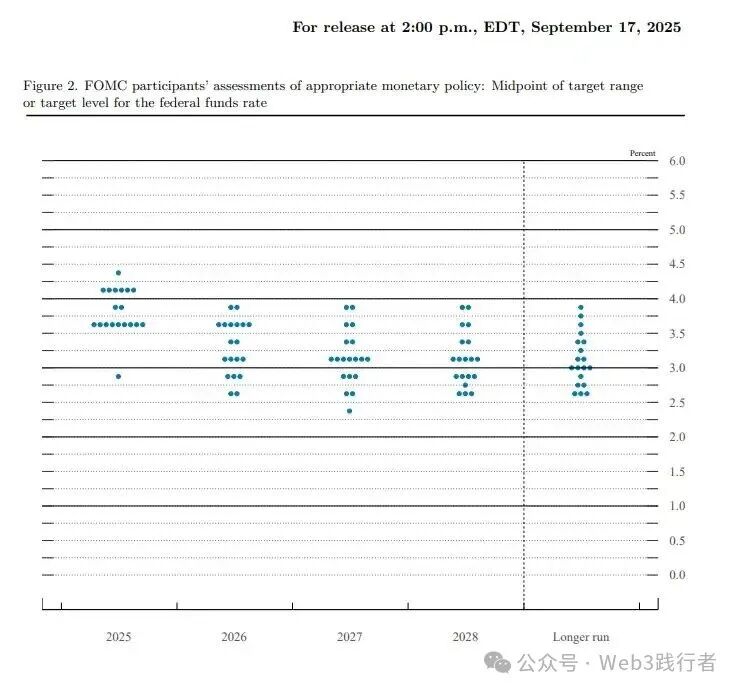

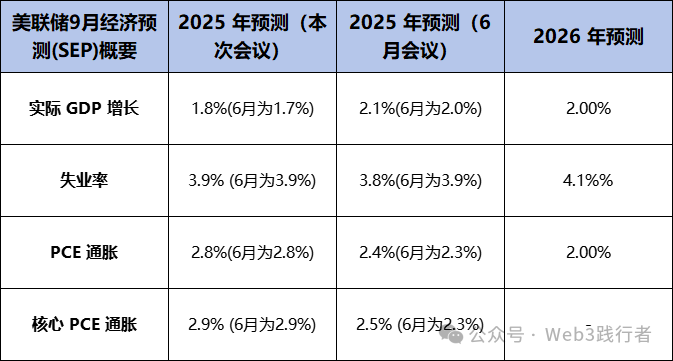

La principale préoccupation du marché porte sur “combien de fois la Fed baissera-t-elle encore ses taux d’ici la fin de l’année”. La baisse de 25 points de base ayant déjà été entièrement intégrée dans les prix, le “Dot Plot” reflétant la trajectoire future des taux est devenu l’indicateur clé. En apparence, la médiane du Dot Plot montre que les décideurs de la Fed prévoient deux autres baisses de taux en 2025, pour un total de 50 points de base, ce qui semble donner une direction claire.

Mais une analyse approfondie révèle de graves divisions au sein du comité : sur 19 membres votants, 9 soutiennent deux baisses supplémentaires cette année, 9 autres pensent qu’il n’y en aura qu’une au maximum, et certains prônent même une hausse des taux ; plus extrême encore, une prévision (généralement attribuée à Miran) propose une baisse de 125 points de base cette année. Les économistes de Goldman Sachs avaient déjà averti que, même si le Dot Plot indique deux baisses, l’attente d’un “consensus” au sein du comité est trop optimiste. Cette répartition très divisée affaiblit considérablement la valeur du Dot Plot comme guide de politique monétaire.

L’ambiguïté du signal officiel contraste fortement avec la tarification agressive du marché. Selon les contrats à terme sur taux d’intérêt du CME, après la réunion, les traders ont rapidement relevé à plus de 70 % la probabilité de nouvelles baisses en octobre et décembre 2025. Cela signifie que le marché pourrait suivre deux trajectoires : soit la Fed maintient une position prudente, en contradiction avec les attentes agressives du marché, provoquant une nouvelle volatilité ; soit la Fed cède sous la pression politique et celle du marché, ouvrant un cycle d’assouplissement plus important que prévu. Dans tous les cas, “l’incertitude” restera le thème dominant des prochains mois.

(2) Deuxième incertitude : l’équilibrisme de Powell et le dilemme de l’orientation politique

Face aux divisions internes et aux pressions externes, Powell a qualifié cette baisse de taux d’“opération de gestion des risques”. La logique centrale de cette formulation est de “ménager la chèvre et le chou” : en interne, il reconnaît la faiblesse du marché de l’emploi pour justifier la baisse des taux ; en externe, il insiste sur la persistance des risques d’inflation, suggérant que l’assouplissement futur restera prudent, répondant ainsi à la pression agressive de la Maison Blanche.

Mais cette stratégie d’équilibre “tous azimuts” plonge le marché dans une “interprétation divisée de la politique”. Comme l’a dit Powell à la fin de la conférence, “il n’existe plus de trajectoire politique sans risque” — une baisse trop importante pourrait relancer l’inflation, une baisse insuffisante risquerait de déplaire à la Maison Blanche, et ce dilemme fondamental n’a pas été résolu.

(3) Troisième incertitude : intervention politique sans précédent et crise de l’indépendance de la Fed

Le risque potentiel le plus important de cette réunion est l’érosion directe de l’indépendance de la banque centrale par le pouvoir exécutif — “l’éléphant dans la pièce” (problème évident mais délibérément ignoré) qui a finalement été mis en lumière.

Stephen Miran, ancien conseiller économique en chef de Trump, n’a pris ses fonctions qu’à la veille de cette réunion du FOMC, obtenant immédiatement un droit de vote. Le marché considère généralement cela comme une manœuvre ciblée de la Maison Blanche pour pousser à une “baisse importante des taux”. Parallèlement, la tentative de Trump de limoger la gouverneure de la Fed Lisa Cook a été temporairement bloquée par la justice, mais la procédure judiciaire se poursuit. Ces événements ne sont pas fortuits, mais constituent des signaux clairs d’une intervention directe du pouvoir exécutif dans les décisions de la banque centrale, et le vote dissident de Miran lors de cette réunion en est l’illustration ultime.

Alors que Wall Street se débat encore avec les divergences du Dot Plot et les prévisions économiques contradictoires (baisse des taux d’un côté, relèvement des anticipations d’inflation de l’autre), le marché des crypto-monnaies y voit une narration macroéconomique plus profonde : le 3 janvier 2009, Satoshi Nakamoto a inscrit dans le bloc de genèse de Bitcoin la mention “The Times 03/Jan/2009 Chancellor on brink of second bailout for banks”, critiquant fondamentalement la fragilité et la flexibilité des règles du système financier centralisé en temps de crise.

Seize ans plus tard, l’intervention de Miran porte ce questionnement du plan économique au plan politique — lorsque la politique monétaire de la banque centrale la plus importante du monde n’est plus entièrement fondée sur les données économiques, mais directement influencée par l’agenda politique à court terme, la base de confiance à long terme de la monnaie fiduciaire est affaiblie. En comparaison, les caractéristiques de Bitcoin — “le code fait loi”, “la règle prime sur le pouvoir”, son plafond fixe de 21 millions d’unités, son rythme d’émission prévisible, et sa nature décentralisée non contrôlée par une entité unique — forment une “oasis de certitude” unique dans le chaos macroéconomique actuel.

III. Risques à court terme : la bataille du marché après la “chute de la chaussure”

Bien que la logique macroéconomique soutienne la valeur à long terme de Bitcoin, pour juger s’il est temps de “lancer la fête du marché”, il faut clairement distinguer la narration à long terme de la logique de trading à court terme. Le retournement en V du marché après l’annonce de la baisse des taux met justement en évidence la réalité des risques à court terme.

Premièrement, cette baisse des taux relève d’une “anticipation excessive réalisée” — lorsque la probabilité d’un événement est intégrée à 96 % dans les prix, l’événement lui-même ne constitue plus un catalyseur positif, mais devient une fenêtre pour les capitaux spéculatifs de “prendre leurs profits”, conformément à la règle classique “acheter la rumeur, vendre la nouvelle” (Buy the rumor, sell the news). Deuxièmement, l’ambiguïté de la formulation “gestion des risques” de Powell et les profondes divisions du Dot Plot n’ont pas envoyé au marché un signal clair d’“ouverture d’un nouveau cycle d’assouplissement”, ce qui a déçu les positions spéculatives qui avaient anticipé le mouvement.

L’évolution du prix de Bitcoin illustre de façon plus directe l’hésitation du marché : à 2h du matin (UTC+8) le 18 septembre 2025, lors de l’annonce de la décision, la réaction initiale du marché a été décevante, le prix de Bitcoin chutant rapidement vers 114 700 dollars, illustrant un scénario typique de “vente à la sortie de la nouvelle” ; mais contrairement à l’or et aux principales actions américaines qui ont continué de reculer, à mesure que le discours de Powell avançait, le marché y a vu des signaux plus dovish, et Bitcoin a alors rebondi en V, franchissant les 117 000 dollars, affichant une trajectoire différenciée par rapport aux actifs à risque traditionnels.

Ce phénomène montre qu’à court terme, Bitcoin est toujours classé par le marché comme un “actif à bêta élevé”, dont la volatilité des prix est fortement corrélée aux anticipations de liquidité macroéconomique. Ainsi, la volatilité du marché pourrait s’accentuer à court terme, et toute donnée sur l’emploi ou l’inflation allant à l’encontre du consensus pourrait déclencher une forte correction des actifs à risque, y compris les crypto-monnaies.

IV. Conclusion : au-delà du Dot Plot, les points clés à surveiller

En résumé, pour répondre à la question “la baisse des taux signifie-t-elle le début de la fête du marché ?”, il faut distinguer deux dimensions : trading à court terme et valeur à long terme.

Du point de vue du trading à court terme, la réponse est négative. La trajectoire de la politique de la Fed est actuellement pleine d’incertitudes, et les bénéfices de la première baisse de taux ont déjà été entièrement intégrés, rester prudent et vigilant face à la volatilité est le choix le plus rationnel.

Du point de vue de l’investissement à long terme et de la narration macroéconomique, cet événement n’est qu’un prologue. Chaque intervention du pouvoir exécutif dans l’indépendance de la banque centrale, chaque contradiction et hésitation dans la prise de décision monétaire, constitue une validation concrète du système financier décentralisé, et renforce la légitimité de la valeur à long terme des actifs cryptographiques. Plutôt que de se focaliser sur le Dot Plot et ses prévisions divergentes, il est plus pertinent de suivre la “bataille de pouvoir” qui se joue au sein de la Fed — son issue déterminera non seulement la trajectoire de la confiance dans le dollar, mais définira aussi en grande partie le rôle central des actifs cryptographiques dans le prochain cycle macroéconomique.

Avertissement : le contenu de cet article reflète uniquement le point de vue de l'auteur et ne représente en aucun cas la plateforme. Cet article n'est pas destiné à servir de référence pour prendre des décisions d'investissement.

Vous pourriez également aimer

La narration cachée derrière la flambée de ZEC : la migration des havres de paix pour les "Chen Zhi et Qian Zhimin"

Le bitcoin est une assurance contre les monnaies fiduciaires ; Zcash (ZEC) est une assurance contre le bitcoin.