Auteur : Prathik Desai

Traduction : Saoirse, Foresight News

Il y a sept ans, Apple a réalisé un exploit financier dont l’influence a même dépassé celle de ses produits les plus remarquables. En avril 2017, Apple a inauguré son campus « Apple Park » à Cupertino, en Californie, pour un coût de 5 milliards de dollars ; un an plus tard, en mai 2018, la société annonçait un programme de rachat d’actions de 100 milliards de dollars — soit vingt fois l’investissement dans ce siège surnommé le « vaisseau spatial » de 360 acres. Ce message était clair : au-delà de l’iPhone, Apple possède un autre « produit » tout aussi important, voire plus.

Il s’agissait alors du plus grand programme de rachat d’actions au monde, et d’une partie de la frénésie de rachats d’Apple qui a duré dix ans — durant cette période, Apple a dépensé plus de 725 milliards de dollars pour racheter ses propres actions. Six ans plus tard, en mai 2024, le fabricant de l’iPhone a de nouveau battu un record en annonçant un programme de rachat de 110 milliards de dollars. Cette opération prouve qu’Apple sait non seulement créer la rareté dans le matériel, mais maîtrise aussi parfaitement cette logique au niveau de ses actions.

Aujourd’hui, l’industrie des cryptomonnaies adopte une stratégie similaire, mais à un rythme plus rapide et à une échelle plus grande.

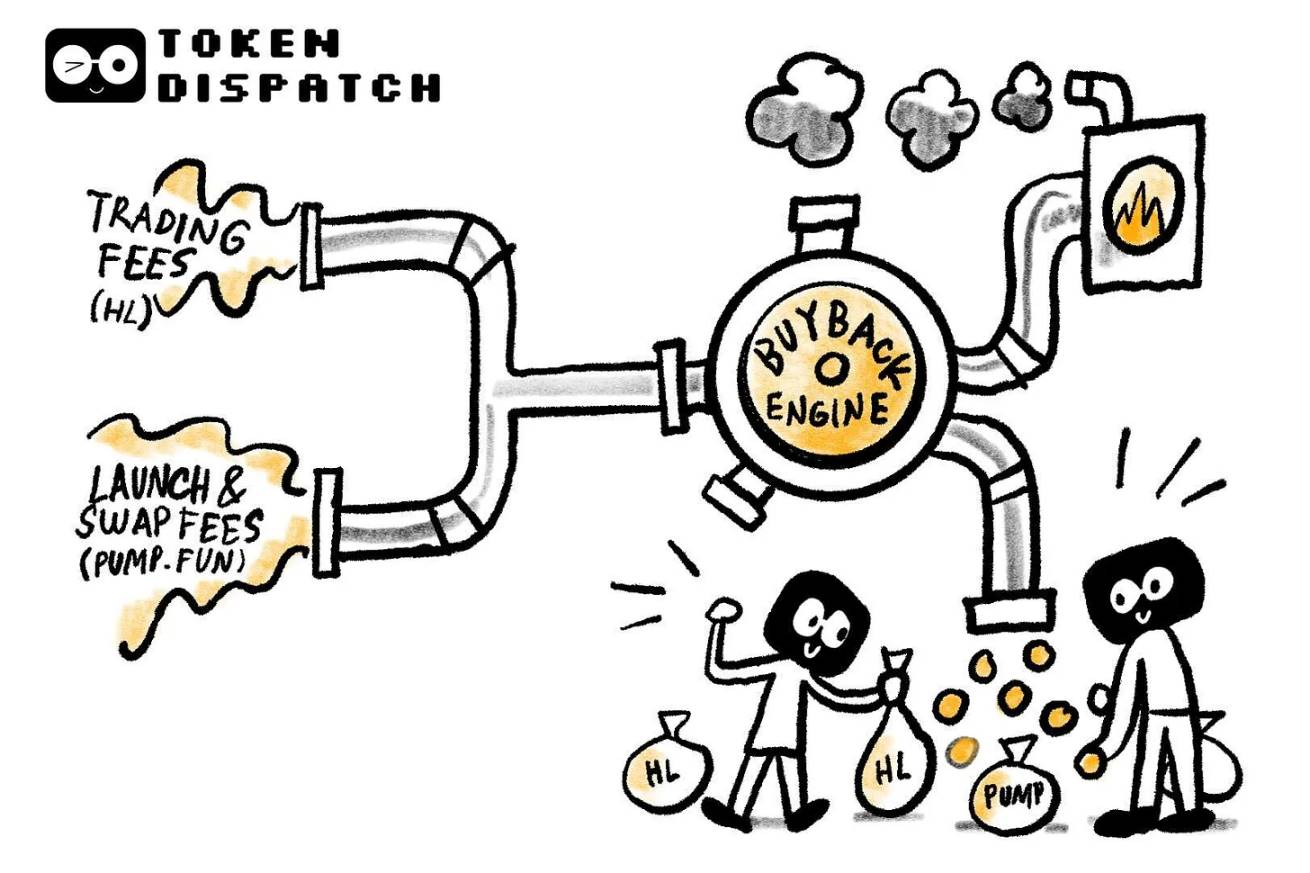

Les deux principaux « moteurs de revenus » du secteur — la bourse de contrats perpétuels Hyperliquid et la plateforme d’émission de Meme coins Pump.fun — consacrent presque chaque centime de leurs frais à racheter leurs propres tokens.

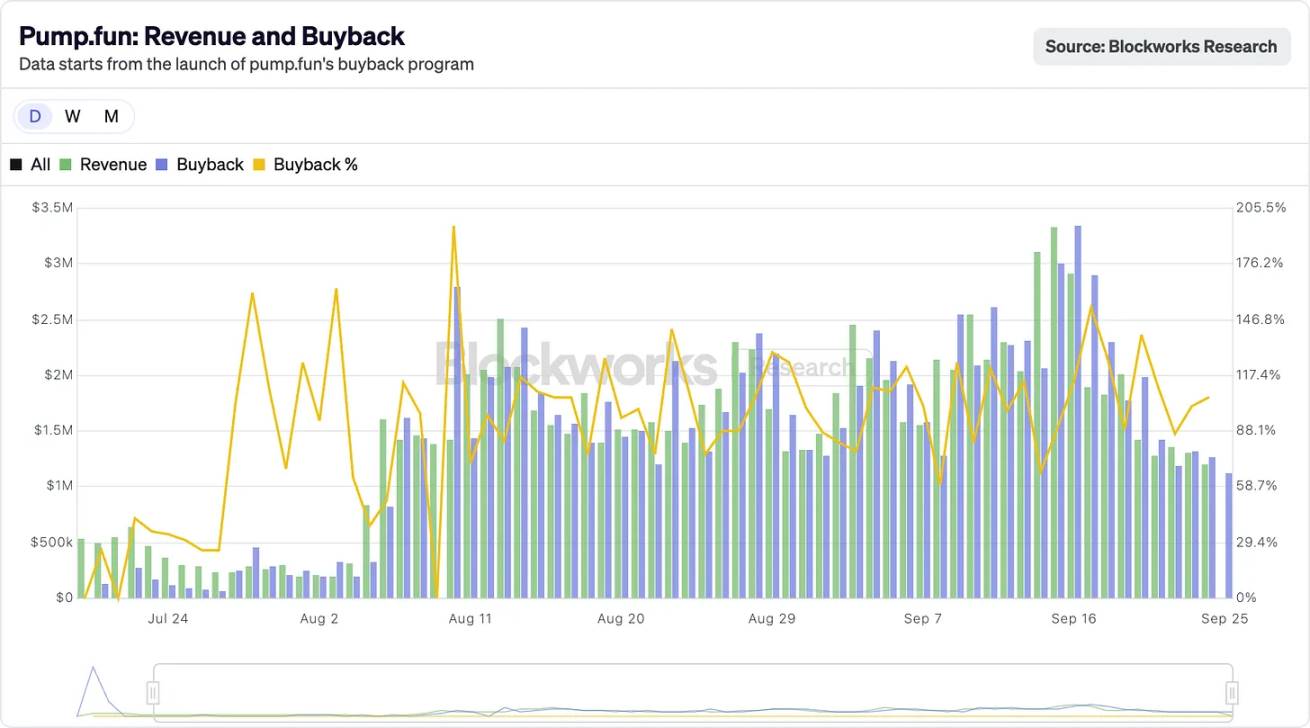

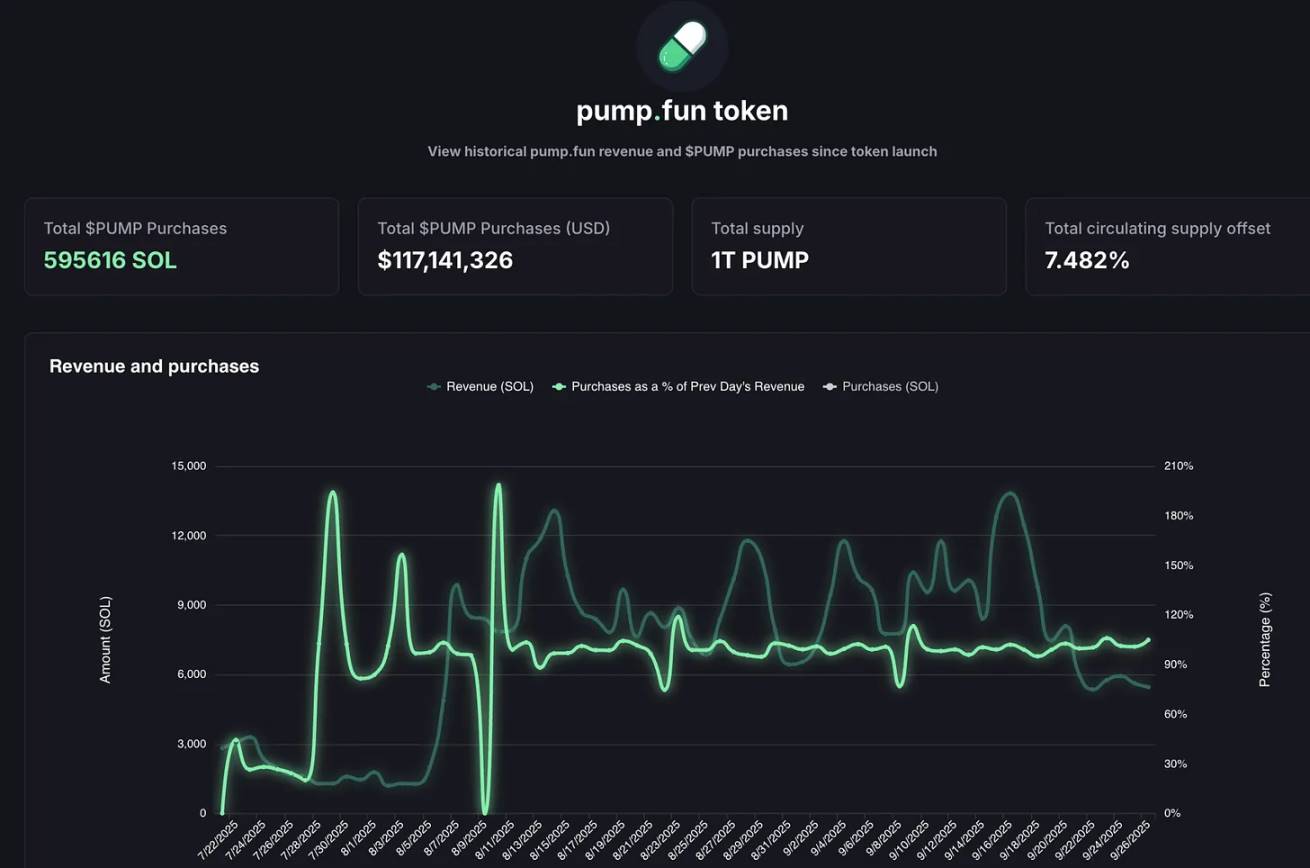

En août 2025, Hyperliquid a établi un record de 106 millions de dollars de revenus de frais, dont plus de 90 % ont été utilisés pour racheter des tokens HYPE sur le marché public. Parallèlement, les revenus quotidiens de Pump.fun ont brièvement dépassé ceux d’Hyperliquid — un jour de septembre 2025, la plateforme a enregistré 3,38 millions de dollars de revenus en une seule journée. Où vont ces revenus ? La réponse : 100 % sont utilisés pour racheter des tokens PUMP. En fait, ce modèle de rachat se poursuit depuis plus de deux mois.

@BlockworksResearch

Cette opération confère progressivement aux tokens crypto des attributs de « proxy de droits d’actionnaires » — ce qui est rare dans le secteur, où les tokens sont souvent vendus aux investisseurs dès que l’occasion se présente.

La logique sous-jacente est que les projets crypto tentent de reproduire la trajectoire de succès des « Dividend Aristocrats » de Wall Street (Apple, Procter & Gamble, Coca-Cola) : ces entreprises récompensent massivement leurs actionnaires par des dividendes stables ou des rachats d’actions. À titre d’exemple, Apple a racheté pour 104 milliards de dollars d’actions en 2024, soit environ 3 % à 4 % de sa capitalisation boursière à l’époque ; alors qu’Hyperliquid atteint un « taux d’annulation de la circulation » de 9 % grâce à ses rachats.

Même selon les standards des marchés boursiers traditionnels, ces chiffres sont impressionnants ; dans le secteur crypto, ils sont sans précédent.

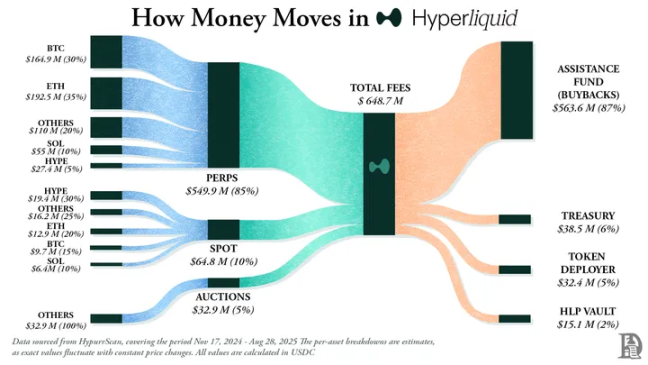

La position d’Hyperliquid est très claire : il s’agit d’une bourse décentralisée de contrats perpétuels, offrant une expérience fluide comparable à celle d’une bourse centralisée (comme Binance), mais entièrement sur la blockchain. La plateforme propose des transactions sans frais de gas, un effet de levier élevé, et constitue une Layer1 centrée sur les contrats perpétuels. À la mi-2025, son volume mensuel de transactions dépassait 400 milliards de dollars, représentant environ 70 % du marché des contrats perpétuels DeFi.

Ce qui distingue vraiment Hyperliquid, c’est sa gestion des fonds.

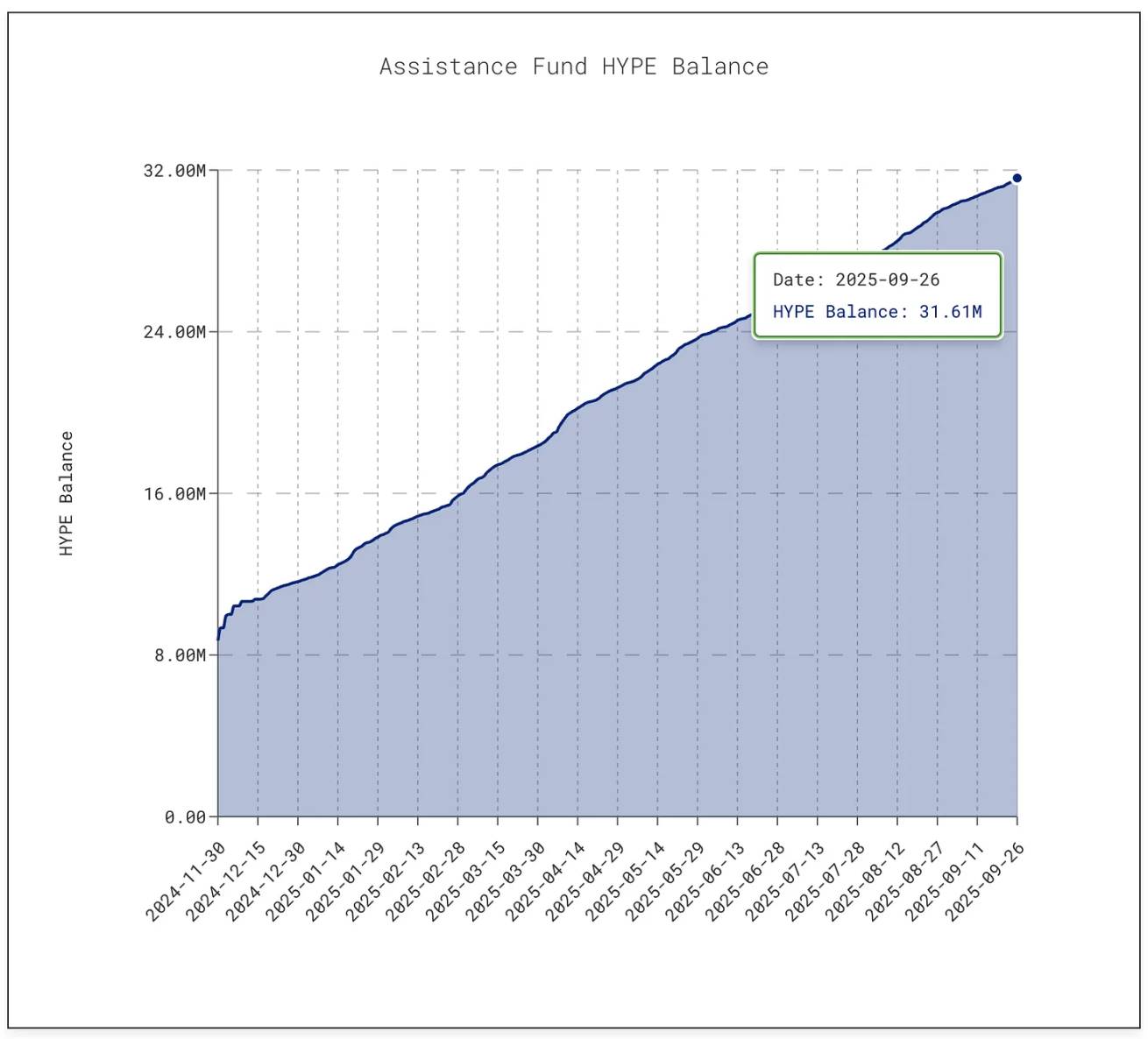

La plateforme consacre chaque jour plus de 90 % de ses revenus de frais à un « fonds d’aide », qui sert directement à acheter des tokens HYPE sur le marché public.

@decentralised.co

Au moment de la rédaction, ce fonds détenait plus de 31,61 millions de tokens HYPE, d’une valeur d’environ 1,4 milliard de dollars — soit une multiplication par dix par rapport aux 3 millions de tokens détenus en janvier 2025.

@asxn.xyz

Cette frénésie de rachats a réduit d’environ 9 % l’offre en circulation de HYPE, propulsant le prix du token à un sommet de 60 dollars à la mi-septembre 2025.

Parallèlement, Pump.fun a réduit d’environ 7,5 % l’offre en circulation de tokens PUMP grâce à ses rachats.

@pump.fun

Cette plateforme, avec des frais extrêmement bas, a transformé la « folie des Meme coins » en un modèle commercial durable : n’importe qui peut émettre un token sur la plateforme, créer une « courbe de liaison » et laisser la dynamique du marché s’exprimer librement. Ce qui n’était au départ qu’un « outil de plaisanterie » est devenu aujourd’hui une « usine à actifs spéculatifs ».

Mais des risques subsistent.

Les revenus de Pump.fun sont clairement cycliques — car ils dépendent directement de la popularité des émissions de Meme coins. En juillet 2025, les revenus de la plateforme sont tombés à 17,11 millions de dollars, leur plus bas niveau depuis avril 2024, entraînant une réduction des rachats ; en août, les revenus mensuels sont remontés à plus de 41,05 millions de dollars.

Cependant, la « durabilité » reste une question en suspens. Lorsque la « saison des Meme » s’essouffle (ce qui s’est déjà produit et se reproduira), les rachats de tokens se contractent également. Plus grave encore, la plateforme fait face à un procès de 5,5 milliards de dollars, les plaignants l’accusant d’opérer une activité « assimilable à des jeux d’argent illégaux ».

Le cœur du modèle d’Hyperliquid et de Pump.fun réside actuellement dans leur volonté de « redistribuer les revenus à la communauté ».

Apple a parfois reversé près de 90 % de ses bénéfices à ses actionnaires via rachats et dividendes, mais ces décisions sont souvent annoncées par lots et de manière ponctuelle ; alors qu’Hyperliquid et Pump.fun reversent presque 100 % de leurs revenus chaque jour aux détenteurs de tokens — un modèle continu.

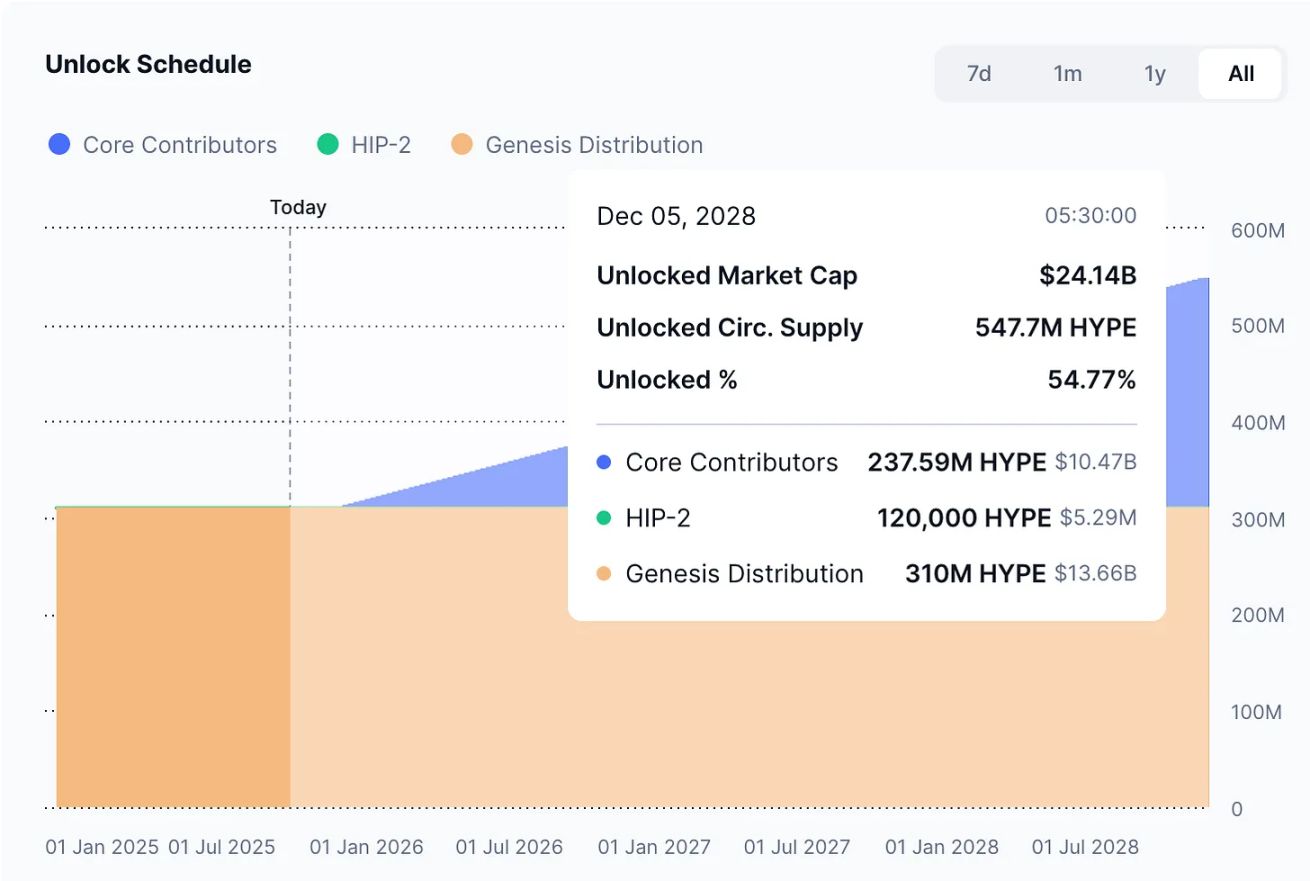

Bien sûr, il existe une différence fondamentale : les dividendes en espèces sont des « revenus tangibles », stables mais imposés ; alors que les rachats ne sont au mieux qu’un « outil de soutien du prix » — si les revenus chutent, ou si la quantité de tokens débloqués dépasse largement celle rachetée, l’effet des rachats disparaît. Hyperliquid fait face à un « choc de déblocage » imminent, tandis que Pump.fun doit affronter le risque d’un « transfert de la popularité des Meme coins ». Comparé au record de Johnson & Johnson de « 63 années consécutives d’augmentation des dividendes » ou à la stratégie de rachat stable d’Apple, les opérations de ces deux plateformes crypto ressemblent davantage à une « traversée sur un fil ».

Mais peut-être est-ce déjà remarquable dans l’industrie crypto.

La cryptomonnaie est encore en phase de maturation et n’a pas encore trouvé de modèle commercial stable, mais elle affiche déjà une « vitesse de développement » impressionnante. La stratégie de rachat possède justement les éléments pour accélérer le secteur : flexibilité, efficacité fiscale, caractère déflationniste — des caractéristiques qui s’accordent parfaitement avec le marché crypto « axé sur la spéculation ». Jusqu’à présent, cette stratégie a permis à deux projets aux positionnements totalement différents de devenir des « machines à revenus » de premier plan dans l’industrie.

La viabilité à long terme de ce modèle reste à démontrer. Mais il est clair qu’il a permis pour la première fois aux tokens crypto de s’affranchir de l’étiquette de « jetons de casino », pour se rapprocher de celle d’« actions d’entreprises générant des rendements pour leurs détenteurs » — avec une rapidité de retour qui pourrait même mettre la pression sur Apple.

Je pense que cela révèle une leçon plus profonde : bien avant l’apparition des cryptomonnaies, Apple avait compris qu’elle ne vendait pas seulement des iPhones, mais aussi ses propres actions. Depuis 2012, Apple a dépensé près de 1 trillion de dollars en rachats (plus que le PIB de la plupart des pays), réduisant de plus de 40 % la quantité d’actions en circulation.

Aujourd’hui, la capitalisation boursière d’Apple reste supérieure à 3,8 trillions de dollars, en partie parce qu’elle considère ses actions comme un « produit à commercialiser, à perfectionner et à maintenir rare ». Apple n’a pas besoin d’émettre de nouvelles actions pour lever des fonds — son bilan est suffisamment solide, si bien que l’action elle-même devient un « produit » et les actionnaires, des « clients ».

Cette logique s’infiltre progressivement dans le secteur des cryptomonnaies.

Le succès d’Hyperliquid et de Pump.fun réside dans le fait qu’ils n’utilisent pas les liquidités générées par leur activité pour réinvestir ou thésauriser, mais pour les transformer en « pouvoir d’achat qui stimule la demande pour leurs propres tokens ».

Cela modifie également la perception des investisseurs envers les actifs crypto.

Les ventes d’iPhone sont certes importantes, mais les investisseurs optimistes sur Apple savent qu’il existe un autre « moteur » pour l’action : la rareté. Désormais, pour les tokens HYPE et PUMP, les traders développent une perception similaire — ils voient ces actifs comme porteurs d’un engagement clair : chaque transaction ou dépense basée sur ces tokens a plus de 95 % de chances d’être convertie en « rachat et destruction sur le marché ».

Mais le cas d’Apple révèle aussi l’autre facette : la force des rachats dépend toujours de la solidité des flux de trésorerie sous-jacents. Que se passe-t-il si les revenus chutent ? Lorsque les ventes d’iPhone et de MacBook ralentissent, le solide bilan d’Apple lui permet de tenir ses engagements de rachat via l’émission de dettes ; alors qu’Hyperliquid et Pump.fun n’ont pas ce « coussin » — si le volume de transactions diminue, les rachats s’arrêtent. Plus important encore, Apple peut se tourner vers les dividendes, les services ou de nouveaux produits pour faire face à la crise, alors que ces protocoles crypto n’ont pas encore de « plan B ».

Pour les cryptomonnaies, il existe aussi un risque de « dilution des tokens ».

Apple n’a pas à craindre que « 200 millions de nouvelles actions arrivent sur le marché du jour au lendemain », mais Hyperliquid fait face à ce problème : à partir de novembre 2025, près de 12 milliards de dollars de tokens HYPE seront débloqués pour les membres internes, un montant bien supérieur au volume quotidien des rachats.

@coinmarketcap

Apple peut contrôler elle-même l’offre en circulation de ses actions, alors que les protocoles crypto sont soumis à des calendriers de déblocage de tokens gravés dans le marbre depuis des années.

Malgré cela, les investisseurs y voient de la valeur et souhaitent participer. La stratégie d’Apple est évidente, surtout pour ceux qui connaissent son histoire sur plusieurs décennies — Apple a fidélisé ses actionnaires en transformant ses actions en « produit financier ». Aujourd’hui, Hyperliquid et Pump.fun tentent de reproduire cette trajectoire dans la crypto, mais à un rythme plus rapide, avec plus de bruit, et plus de risques.