O DeFi tem um potencial de risco de 8 bilhões de dólares, mas até agora só explodiu 100 milhões.

Chainfeeds Guia de Leitura:

Você realmente entende de onde vêm os rendimentos do DeFi? Se você não entende, então você é esse rendimento.

Fonte do artigo:

Autor do artigo:

BlockBeats

Opinião:

BlockBeats: O gestor de fundos, uma figura outrora confiável e depois desmistificada no mercado de ações, carregava os sonhos de riqueza de inúmeros investidores de varejo durante os tempos áureos do mercado de ações A. No início, todos idolatravam gestores de fundos formados em universidades renomadas e com currículos impressionantes, acreditando que fundos eram uma opção menos arriscada e mais profissional do que investir diretamente em ações. No entanto, quando o mercado caiu, os investidores perceberam que o suposto "profissionalismo" não podia combater riscos sistêmicos. Pior ainda, eles recebiam taxas de administração e participação nos lucros: quando ganhavam, era mérito deles; quando perdiam, o prejuízo era dos investidores. Agora, quando o papel de "gestor de fundos" ressurge na blockchain sob o novo nome de "Curator" (gestor externo), a situação torna-se ainda mais perigosa. Eles não precisam passar por nenhum exame de qualificação, não são submetidos à fiscalização de órgãos reguladores e nem precisam revelar sua verdadeira identidade. Basta criar um "cofre" em um protocolo DeFi, usar taxas de rendimento anualizadas absurdamente altas como isca, e bilhões de dólares fluem para dentro. Para onde vai esse dinheiro, como é utilizado, os investidores não têm a menor ideia. Em 3 de novembro de 2025, quando a Stream Finance anunciou repentinamente a suspensão de todos os depósitos e saques, uma tempestade varreu o mundo DeFi. No dia seguinte, o comunicado oficial revelou: um gestor de fundos externo sofreu uma liquidação durante a forte volatilidade do mercado em 11 de outubro, causando uma perda de cerca de 93 milhões de dólares em ativos do fundo. O preço da stablecoin interna da Stream, xUSD, despencou, caindo de 1 dólar para o mínimo de 0,43 dólar em poucas horas. Esta tempestade não veio sem sinais. Já 172 dias antes, o desenvolvedor principal da Yearn, Schlag, havia alertado a equipe da Stream. No centro da tempestade, ele foi direto ao ponto: "Basta uma conversa com eles e cinco minutos navegando pelo Debank deles para perceber que isso vai acabar mal." A Stream Finance é essencialmente um protocolo DeFi agregador de rendimentos, permitindo que usuários depositem fundos em cofres geridos por Curators em busca de retornos. O protocolo afirma diversificar os fundos em várias estratégias on-chain e off-chain para gerar lucros. O colapso desta vez foi causado por dois fatores principais: primeiro, o Curator externo utilizou fundos dos usuários para operações off-chain não transparentes, tendo sua posição liquidada em 11 de outubro. Segundo, analistas on-chain descobriram que a Stream Finance também utilizava empréstimos recursivos com o deUSD do protocolo Elixir, alavancando múltiplas vezes com pouco capital real. Esse modelo de "um pé apoiando o outro para subir" não foi a causa direta das perdas, mas aumentou enormemente o risco sistêmico do protocolo e preparou o terreno para o colapso em cadeia que se seguiu. Esses dois problemas juntos desencadearam uma reação em cadeia catastrófica: 160 milhões de dólares dos usuários foram congelados, todo o ecossistema enfrentou um risco sistêmico de 285 milhões de dólares, o protocolo Euler gerou 137 milhões de dólares em dívidas incobráveis, e 65% do deUSD da Elixir era respaldado por ativos da Stream, deixando 68 milhões de dólares à beira do colapso. Para entender a raiz desta crise, precisamos voltar ao ponto de partida do DeFi. Protocolos DeFi tradicionais como Aave e Compound têm como principal atrativo o princípio "Code is law" (o código é a lei). Cada depósito e empréstimo deve seguir regras imutáveis escritas em contratos inteligentes, de forma pública e transparente. Os usuários depositam fundos em um grande pool público, e os tomadores de empréstimos precisam fornecer garantias em excesso para tomar dinheiro emprestado. No entanto, neste ciclo, uma nova geração de protocolos DeFi, representada por Morpho e Euler, buscou maximizar rendimentos adotando um novo modelo de gestão de fundos. Eles consideram o modelo de pool público da Aave ineficiente, pois muitos fundos ficam ociosos e não maximizam os lucros. Assim, introduziram o modelo Curator. Os usuários não depositam mais dinheiro em um único pool, mas escolhem cofres geridos por Curators. O usuário deposita no cofre, e o Curator tem total autonomia para investir e buscar rendimentos com esses fundos. A expansão desse modelo é impressionante. Até o momento, apenas os protocolos Morpho e Euler já acumulam um valor total bloqueado superior a 8 bilhões de dólares, o que significa que mais de 8 bilhões de dólares em dinheiro real estão sob gestão de inúmeros Curators de diferentes origens. Este modelo, na essência, replica o risco central do P2P: os usuários não conseguem rastrear o destino dos fundos, nem avaliar a real capacidade, estratégia de risco ou capacidade de pagamento dos Curators. A suposta descentralização só ocorre no momento do depósito e saque, enquanto a gestão real dos fundos e dos riscos é totalmente centralizada nas mãos dos Curators. O protocolo fornece apenas a infraestrutura; o verdadeiro negócio bancário é decidido pelos Curators. Pior ainda, o lucro dos Curators depende de taxas de administração e participação nos lucros. Para buscar APYs mais altos, eles tendem a usar estratégias alavancadas de alto risco: se ganham, recebem uma fatia; se perdem, o prejuízo é do usuário.

Aviso Legal: o conteúdo deste artigo reflete exclusivamente a opinião do autor e não representa a plataforma. Este artigo não deve servir como referência para a tomada de decisões de investimento.

Talvez também goste

Perspetiva do Preço do Ethereum: Dificuldade em Recuperar a Linha de Tendência Quebrada Enquanto Posições Longas Aumentam

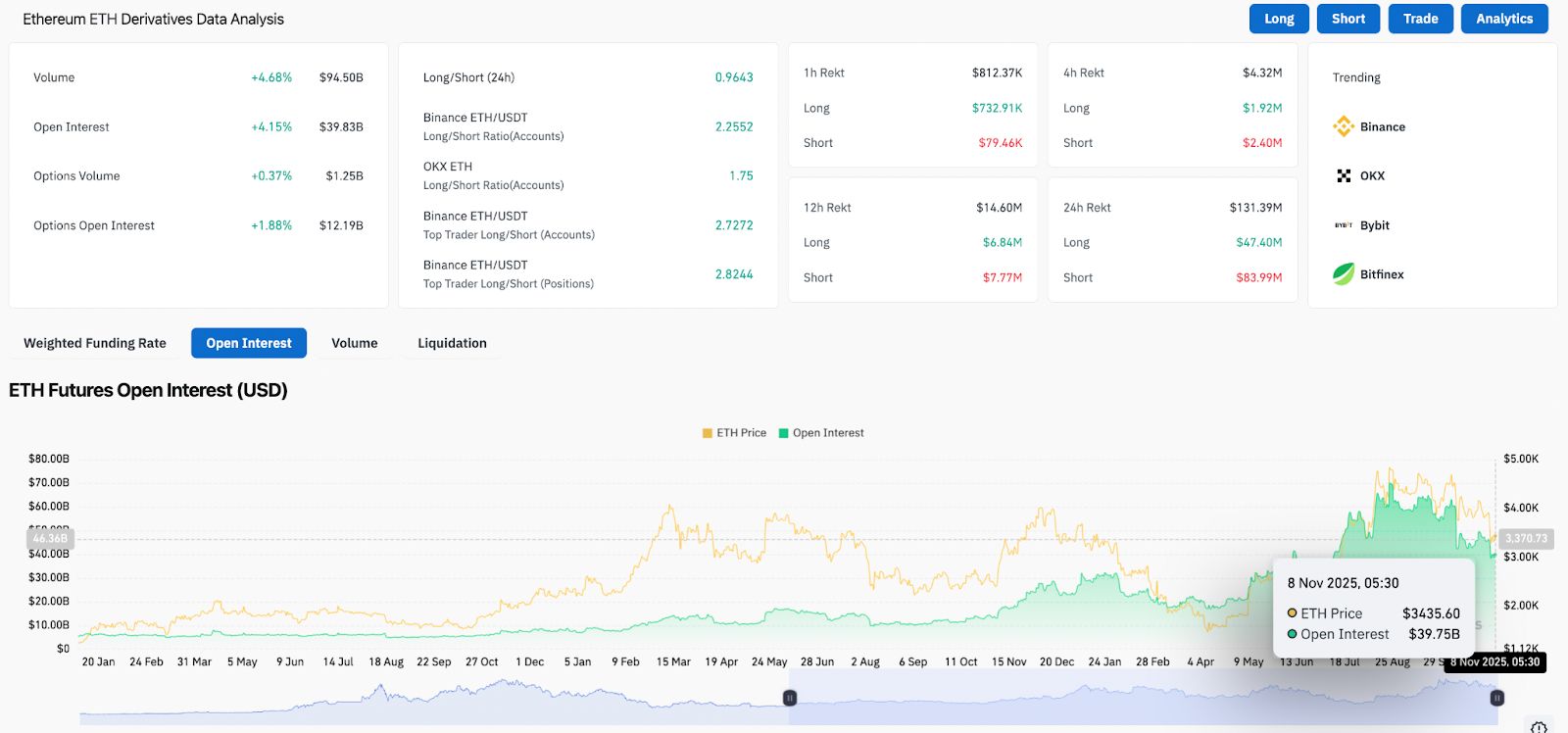

Ethereum é negociado próximo de $3.446, lutando para recuperar a antiga linha de tendência ascendente que havia sustentado cada mínima mais alta desde abril. Dados de derivativos mostram uma nova exposição comprada, com o open interest subindo 4,15% à medida que os traders reentram cautelosamente após o rompimento. Um fechamento diário acima de $3.935 tornaria o Supertrend altista e confirmaria um rompimento em direção a $4.400–$4.800.

O corte de juros hawkish do Federal Reserve revela a ilusão de liquidez: o risco real dos ativos globais em 2025–2026

O artigo analisa a atual incerteza das políticas econômicas globais, as decisões de corte de juros do Federal Reserve e as reações do mercado, bem como os riscos estruturais no sistema financeiro impulsionados pela liquidez. Também aborda questões centrais como a onda de investimentos em IA, mudanças nos gastos de capital e a perda de confiança nas instituições. Resumo gerado por Mars AI. Este resumo foi criado pelo modelo Mars AI, cuja precisão e completude ainda estão em fase de iteração e atualização.

Relatório Semanal de Stablecoins da Cobo Nº 30: A reviravolta da Ripple avaliada em 40 bilhões de dólares e a virada das gigantes de remessas internacionais para stablecoins

A transformação sob a onda das stablecoins.

Opiniões e Perspectivas da Bitrace na Hong Kong FinTech Week

Durante a nona edição da Hong Kong FinTech Week, a CEO da Bitrace, Isabel Shi, participou do Fórum de Blockchain e Ativos Digitais...