Ziddiyat ichida ov qilish: Hikoyadan voz kechib, tebranishlarni quchoqlash

Manba: Crypto Big Coconut

Asl sarlavha: Narrativ o‘yinlar hukmron bo‘lgan bozor: Volatillik asosiy aktiv sifatida

Joriy bozorning ko‘p qatlamli o‘yin ramkasi

Har bir iqtisodiy va moliyaviy sikl o‘zining asosiy narrativ mantiqiga ega, hozirgi bozor esa bir nechta ziddiyatli narrativlarning to‘qnashuvi va o‘zaro o‘yinida: Bitcoinning mavsumiy volatillik qonuniyati va halvingdan keyingi sikl xususiyatlari bir-biriga qarshi turadi, Federal Reserve siyosatining noaniqligi va inflyatsiyaning qat’iyligi esa taranglikni kuchaytiradi, obligatsiya bozori daromadlar egri chizig‘ining tiklashuvi esa iqtisodiy yumshash va retsessiya xavfi haqida ikki tomonlama signal beradi. Bu narrativ darajadagi “yirtilish” qisqa muddatli bozor shovqini emas, balki hozirgi makro muhitning murakkabligi va strukturaviy ziddiyatlarining jamlangan ifodasidir, va bu bozor yangi muvozanat nuqtasini aynan kuchli tebranishlar ichida izlashini belgilaydi.

Vaqt o‘lchovidan tahlil qilganda, hozirgi bozor volatillik mantiqi aniq qatlamli xususiyatlarni namoyon qilmoqda:

-

Qisqa muddat (1-3 oy): Bitcoinning “sentyabr effekti” va halvingdan keyingi siklning o‘ziga xosligi asosiy ziddiyatni tashkil qiladi. Tarixiy ma’lumotlarga ko‘ra, sentyabr Bitcoin uchun an’anaviy zaif oy bo‘lib, ko‘p marta long pozitsiyalar likvidatsiyasi natijasida pasayishlar yuz bergan, biroq 2025 yil Bitcoin halvingidan keyingi yil bo‘lib, tarixan halvingdan keyingi yillarning uchinchi choragida ko‘tarilish tendensiyasi kuzatilgan. Bu mavsumiy qonuniyat va sikl xususiyatlarining to‘qnashuvi yil ichida ilk bor sezilarli volatillikni yuzaga keltirishi ehtimoli yuqori.

-

O‘rta muddat (3-12 oy): Federal Reserve siyosatining ishonchliligi inqirozi asosiy o‘zgaruvchiga aylanadi. Inflyatsiya bosimi ostida majburiy foiz stavkalarining pasayishi an’anaviy pul-kredit siyosati uzatish yo‘llarini buzadi, aksiyalar, obligatsiyalar, xomashyo kabi aktivlarning baholash mantiqini qayta shakllantiradi, siyosiy signallarning noaniqligi va bozor kutishlarining sezgirligi esa aktiv narxlaridagi tebranishlarni yanada kuchaytiradi.

-

Uzoq muddat (1 yildan ortiq): Kripto bozorining strukturaviy talab ustunlari sinovga duch kelmoqda. Oldingi sikllardan farqli o‘laroq, hozirgi kripto talabi asosan korporativ kripto treasury (masalan, MSTR, Metaplanet va boshqa tashkilotlarning BTC, ETH pozitsiyalari) tomonidan qo‘llab-quvvatlanmoqda. Agar bu strukturaviy ustun balans hisobotidagi bosim tufayli teskari tomonga o‘tsa, talab tomoni ta’minot tomoniga o‘tadi va kripto sikl mantiqini qayta shakllantiradi.

Investorlar uchun hozirgi bozorning asosiy tushuncha ramkasi “yagona narrativni tasdiqlash”dan “ko‘p narrativlarning to‘qnashuvi”ga o‘tishi kerak — samarali signallar endi alohida ma’lumot nuqtalarida (masalan, bir oylik inflyatsiya ma’lumotlari, Bitcoinning bir kunlik o‘sishi) yashirin emas, balki turli narrativ o‘lchovlaridagi ziddiyat va rezonansda mavjud. Bu esa “volatillik” endi xavfning qo‘shimchasi emas, balki hozirgi muhitda aniqlanadigan asosiy qiymat tashuvchisi ekanligini anglatadi.

Bitcoin: Mavsumiy o‘yin va halving siklining ikki tomonlama narxlash omili

(1) Tarixiy qonuniyat va hozirgi o‘ziga xoslik to‘qnashuvi

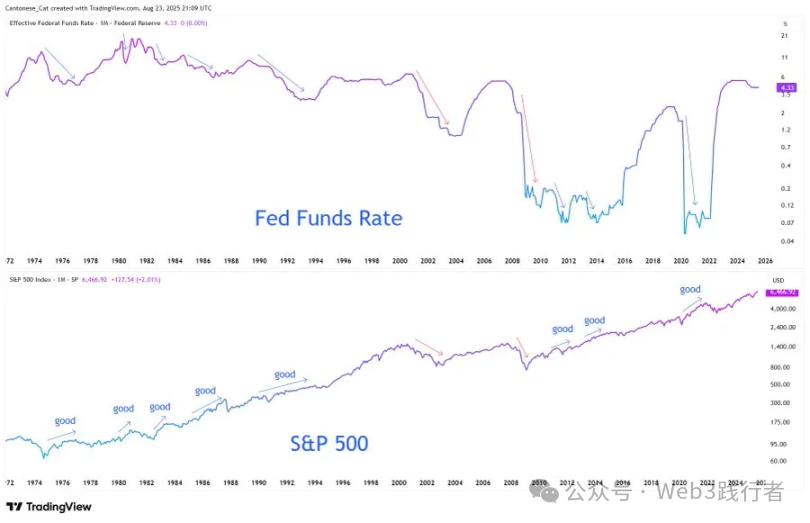

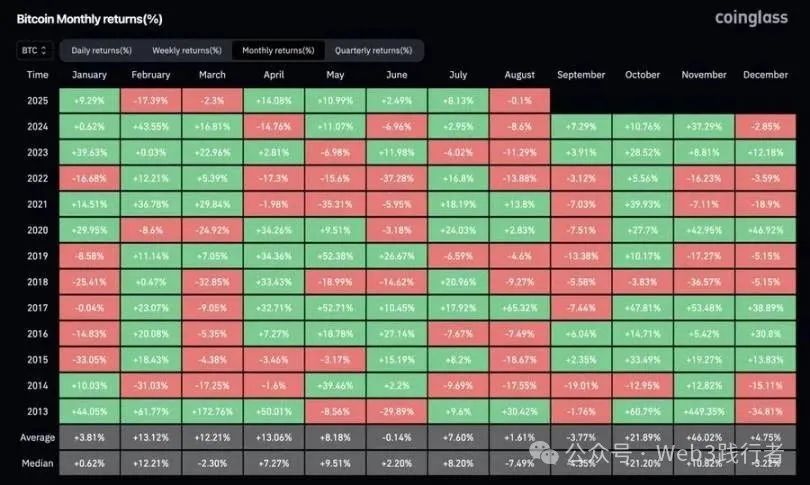

2013-2024 yillarda Bitcoinning oylik daromadlari ma’lumotlarini ko‘rib chiqilsa, sentyabr oyida natijalar doimiy ravishda zaif bo‘lgan: 2018 yil sentyabrda 9.27% pasayish, 2022 yil sentyabrda 13.88% pasayish, 2023 yil sentyabrda 12.18% pasayish, “long pozitsiyalar likvidatsiyasi → narxning pasayishi” yo‘li takror-takror yuzaga kelgan. Biroq 2025 yilning o‘ziga xosligi shundaki, u Bitcoin halvingidan keyingi muhim yil — tarixiy ma’lumotlarga ko‘ra, halvingdan keyingi yillarning uchinchi choragida (iyul-sentyabr) kuchli natijalar kuzatilgan: 2020 yil 3-chorakda 27.7% o‘sish, 2024 yil 3-chorakda 16.81% o‘sish. Bu “mavsumiy zaiflik” va “sikl kuchi”ning to‘qnashuvi hozirgi Bitcoin narxlashining asosiy ziddiyatini tashkil qiladi.

(2) Volatillik qisqarishidan keyingi qaytish mantiqi

2025 yil avgustgacha Bitcoin hali bir oyda 15% dan ortiq o‘sishni ko‘rsatmadi, bu esa tarixiy bull sikllaridagi “bir oyda 30%+ o‘sish” odatidan ancha past. Bu hozirgi bozor volatilligi bosqichli qisqarish holatida ekanini ko‘rsatadi. Sikl qonuniyatiga ko‘ra, bull bozoridagi keskin o‘sishlar “konsentratsiyalashgan chiqarilish” xususiyatiga ega, bir tekis taqsimlanmaydi — 2020 yil noyabrda 42.95% o‘sish, 2021 yil noyabrda 39.93% o‘sish, 2024 yil mayda 37.29% o‘sish, bular barchasi bu qonuniyatni tasdiqlaydi.

Shundan hozirgi investitsiya mantiqi kelib chiqadi: 2025 yilning qolgan 4 oyida volatillikning qaytishi aniq voqea, faqat vaqt nuqtasi bo‘yicha kelishmovchilik bor. Agar sentyabr mavsumiy omillar tufayli pasayish keltirib chiqarsa, “halvingdan keyingi sikl qo‘llab-quvvatlashi + volatillikni tiklash kutilishi”ning ikki tomonlama qo‘llab-quvvatlashi yuzaga keladi va bu, ehtimol, to‘rtinchi chorakdagi o‘sish boshlanishidan oldingi so‘nggi kirish oynasi bo‘ladi. Bu “pasayish — imkoniyat” mantiqi aslida “mavsumiy qisqa muddatli bezovtalik” va “siklning uzoq muddatli tendensiyasi”ning og‘irliklarini qayta muvozanatlashtirishdir, faqat tarixiy qonuniyatga soddadil ishonish emas.

Federal Reserve: Siyosiy narrativning bo‘linishi va ishonchlilik xavfining narxlashni qayta shakllantirishi

(1) Jackson Hole nutqining noto‘g‘ri talqini va haqiqiy niyat

Federal Reserve raisi Powellning 2025 yil Jackson Hole global markaziy banklar anjumanidagi bayonoti dastlab bozor tomonidan “agressiv yumshatish signali” sifatida talqin qilindi, biroq chuqur tahlil qilinsa, siyosiy mantiqning nozikligi ko‘rinadi:

-

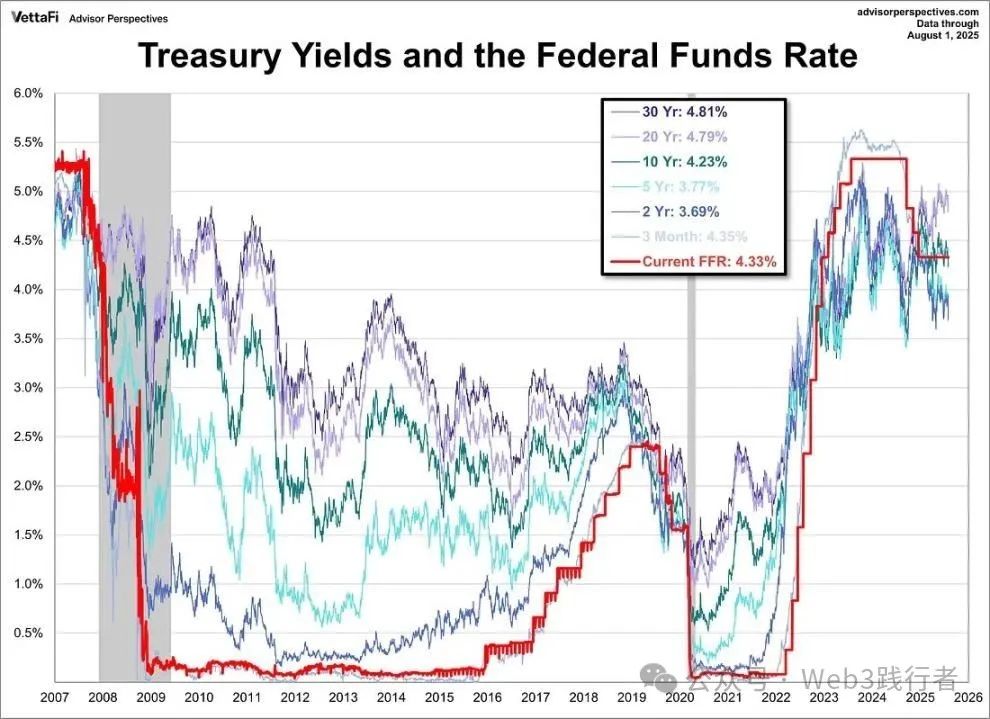

Foiz stavkalarini pasaytirish yo‘lining chegaraliligi: Powell aniq qilib “sentyabrda foiz stavkalarini pasaytirish uchun imkoniyat qoldiriladi” dedi, biroq “bu harakat yumshatish siklining boshlanishi emas”, ya’ni bir martalik foiz stavkalarining pasayishi “inflyatsiya bosimi ostida bosqichli moslashuv”ga yaqinroq, “yangi yumshatish bosqichining boshlanishi” emas, bozorni “ketma-ket foiz stavkalarini pasaytirish” kutishidan saqlash uchun.

-

Mehnat bozori muvozanatining zaifligi: U tilga olgan “mehnat taklifi va talabining bir vaqtda sekinlashuvi” chuqur xavfni yashiradi — hozirgi bandlik bozori barqarorligi iqtisodiy barqarorlikdan emas, balki taklif va talabning bir vaqtda zaiflashuvidan kelib chiqmoqda, bu muvozanat “assimetrik xavf”ga ega: agar buzilsa, ishdan bo‘shatish to‘lqinini tezda keltirib chiqarishi mumkin, bu esa Federal Reserve’ning “foiz stavkalarini pasaytirish” va “retsessiyani oldini olish” o‘rtasida ikkilanib qolishini tushuntiradi.

-

Inflyatsiya ramkasining muhim o‘zgarishi: Federal Reserve 2020 yilda joriy etilgan “o‘rtacha inflyatsiya maqsadi”dan rasman voz kechdi va 2012 yilgi “muvozanat yo‘li” modeliga qaytdi — asosiy o‘zgarish shundaki, “inflyatsiyaning 2% dan yuqori bo‘lishiga vaqtincha toqat qilinmaydi”, “faqat ishsizlik darajasiga e’tibor qaratilmaydi”, bozor foiz stavkalarini pasaytirishni kutayotgan bo‘lsa ham, Federal Reserve “2% inflyatsiya maqsadi” signalini kuchaytirishda davom etmoqda, siyosiy ikkilanma natijasida yo‘qotilgan ishonchlilikni tiklashga harakat qilmoqda.

(2) Stagflyatsiya muhitida siyosiy qiyinchiliklar va aktiv narxlashiga ta’siri

Hozirgi Federal Reserve duch kelayotgan asosiy ziddiyat — “stagflyatsiya bosimi ostida majburiy foiz stavkalarini pasaytirish”: asosiy inflyatsiya tarif zarbalari tufayli qat’iy (Powell aniq qilib “tariflar narxlarni oshirish ta’siri davom etadi” dedi), mehnat bozori zaiflashuvi ko‘rinmoqda, AQShning yuqori qarz yuki (hukumat qarzi / YaIM nisbati doimiy o‘sishda) esa “yuqori foiz stavkalarini uzoq saqlash”ni moliyaviy va siyosiy jihatdan imkonsiz qiladi, natijada “xarajat → qarz olish → pul bosib chiqarish”ning yomon aylanishi yuzaga keladi.

Bu siyosiy qiyinchilik aktiv narxlash mantiqining to‘liq qayta shakllanishiga olib keladi:

-

Ishonchlilik xavfi asosiy narxlash omiliga aylanadi: Agar 2% inflyatsiya maqsadi “siyosiy langar”dan “orzu sifatidagi bayonot”ga aylanib qolsa, obligatsiya bozori “inflyatsiya premiumi”ni qayta narxlashga olib keladi — uzoq muddatli AQSh obligatsiyalari daromadi inflyatsiya kutishlari oshishi tufayli ko‘tarilishi mumkin, aksiyalar bozorida esa “foyda baholash farqi” yanada kengayadi.

-

Kamdan-kam uchraydigan aktivlarning hedj qiymati kuchayadi: Fiat valyuta ishonchliligi zaiflashuvi fonida Bitcoin, Ethereum, oltin kabi “kamdan-kam uchraydigan xususiyat”ga ega aktivlarning “inflyatsiyadan himoya” funksiyasi kuchayadi va Federal Reserve siyosiy ishonchliligi pasayishiga qarshi asosiy portfelga aylanadi.

Obligatsiya bozori: Tik egri chiziq ortidagi retsessiya xavfi signali

(1) Egri chiziq tiklashuvining tashqi va ichki mohiyati

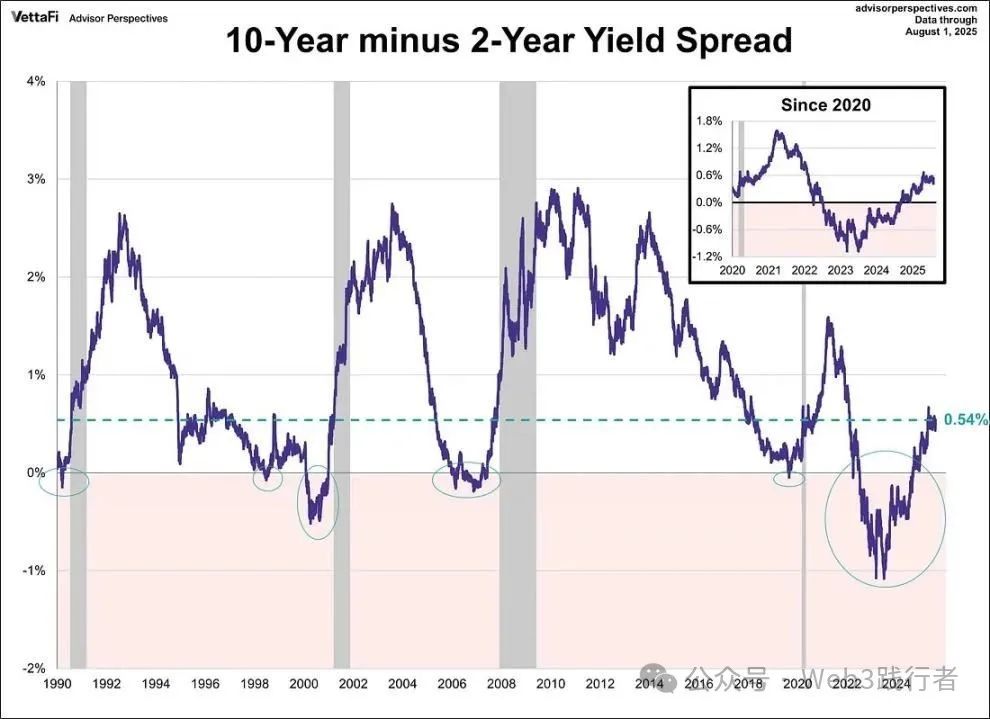

2025 yil avgustda 10 yillik va 2 yillik AQSh obligatsiyalari farqi tarixiy chuqur inversiyadan +54 bazis punktigacha tiklandi, tashqi ko‘rinishda “egri chiziq normallashuvi” xususiyati namoyon bo‘ldi va ba’zi bozor nuqtai nazarlari buni “iqtisodiy xavf kamayishi” signali sifatida talqin qildi. Biroq tarixiy tajriba (ayniqsa, 2007 yil) ogohlantiradi: egri chiziq inversiyasidan keyingi tiklashuvda “yaxshi” va “yomon” ikki yo‘l mavjud:

-

Yaxshi tiklashuv: iqtisodiy o‘sish kutishlari yaxshilanishidan kelib chiqadi, korporativ foyda istiqbollari yaxshilanishi uzoq muddatli foiz stavkalarining qisqa muddatlilardan tezroq o‘sishiga olib keladi, odatda aksiyalar bozorining o‘sishi va kredit spreadlarining qisqarishi bilan birga kechadi.

-

Yomon tiklashuv: qisqa muddatli foiz stavkalari siyosiy yumshatish kutishlari tufayli tez pasayadi, uzoq muddatli foiz stavkalari esa inflyatsiya kutishlarining qat’iyligi tufayli yuqori bo‘lib qoladi, aslida bu “siyosiy yumshatish iqtisodiy retsessiya xavfini bartaraf eta olmaydi” signalidir. 2007 yil egri chiziq tiklashuvidan so‘ng subprime inqirozi yuzaga kelgan — bu aynan shu yo‘lning klassik misolidir.

(2) Hozirgi tiklashuvning xavf xususiyatini aniqlash

Hozirgi AQSh obligatsiyalari daromadlar strukturasini hisobga olganda, 3 oylik AQSh obligatsiyalari daromadi (4.35%) 2 yillik daromaddan (3.69%) yuqori, 10 yillik daromad (4.23%) esa 2 yillikdan yuqori, biroq asosan uzoq muddatli inflyatsiya kutishlari bilan qo‘llab-quvvatlanmoqda — bozor Federal Reserve’ning sentyabrda foiz stavkalarini pasaytirish kutishini “stagflyatsiyaga passiv javob” deb talqin qilmoqda, “iqtisodiy barqarorlik fonida faol moslashuv” emas. Bu “qisqa muddatli foiz stavkalari pasayishi + uzoq muddatli inflyatsiya qat’iyligi” kombinatsiyasi “yomon tiklashuv”ning asosiy xususiyatiga mos keladi.

Bu bahoning asosiy dalili shundaki: egri chiziq tiklashuvi o‘sish ishonchini tiklashdan emas, balki bozor tomonidan “siyosatning samarasizligi” narxlashidan kelib chiqmoqda — Federal Reserve foiz stavkalarini pasaytirishni boshlasa ham, asosiy inflyatsiya qat’iyligi va iqtisodiy zaiflikning ikki tomonlama bosimini bartaraf eta olmaydi, aksincha “yumshatish kutishlari → inflyatsiya kutishlari o‘sishi” uzatish yo‘li orqali stagflyatsiya xavfini yanada kuchaytirishi mumkin. Bu esa hozirgi obligatsiya bozorining “tashqi sog‘lomligi” ostida sezilarli retsessiya xavfi signali yashiringanini anglatadi.

Kripto: Strukturaviy talab ustunlarining zaifligi sinovi

(1) Joriy siklning talab mantiqi farqlari

Kripto bozorining uchta bull sikli asosiy harakatlantiruvchi omillarini solishtirsak: 2017 yil moliyalashtirish bo‘roniga (asosan retail investorlar), 2021 yil DeFi leverage va NFT spekulyatsiyasiga (institutsional va retail leverage kapitali rezonansi), 2025 yilda esa “strukturaviy talab ustunligi” xususiyati namoyon bo‘ldi — korporativ kripto treasury asosiy xaridor kuchiga aylandi.

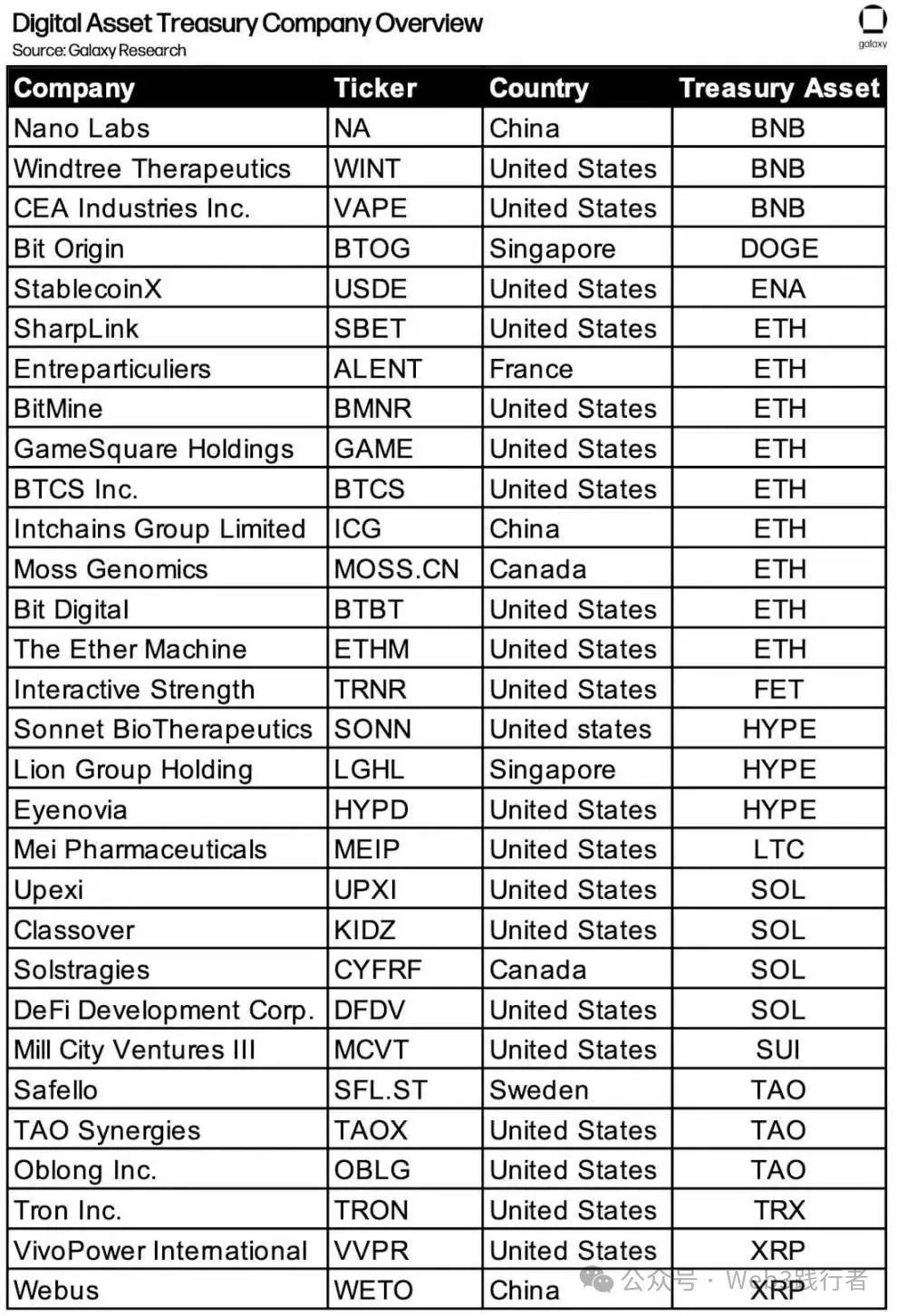

Galaxy Research ma’lumotlariga ko‘ra, 2025 yil avgust holatiga dunyoda 30 dan ortiq ommaviy kompaniyalar BTC, ETH, SOL va boshqa kripto aktivlarni treasury portfeliga kiritgan, ulardan MSTR’ning BTC pozitsiyasi 100 mingdan oshgan, Bit Digital, BTCS kabi tashkilotlarning ETH pozitsiyalari esa aylanmadagi hajmga nisbatan doimiy o‘sib bormoqda. Bu “korporativ darajadagi portfel talabi” oldingi “spekulyativ talab”dan farq qiladi va hozirgi kripto bozorining “barqarorlashtiruvchisi” sifatida qaralmoqda.

(2) Talabning teskari tomonga o‘tish xavfi

Hozirgi korporativ kripto treasury’ning barqarorligi “sof qiymat premiumi”ga bog‘liq — agar tegishli kompaniyalar aksiyalari bozor tebranishlari yoki moliyaviy bosim tufayli pasaysa, “kripto aktivlarining portfel qiymati / kompaniyaning umumiy qiymati” nisbati muvozanatdan chiqadi va bu “balans hisobotini barqarorlashtirish uchun majburiy kripto aktivlarni sotish” zanjirli reaksiyasini keltirib chiqarishi mumkin. Tarixiy tajriba shuni ko‘rsatadiki, kripto siklining tugashi ko‘pincha “asosiy talab mexanizmining teskari tomonga o‘tishi”dan kelib chiqadi: 2017 yilda regulyatsiya kuchayishi bull bozorni tugatdi, 2021 yilda DeFi leverage likvidatsiyasi qulashga olib keldi, 2025 yilda agar korporativ kripto treasury “sof xaridor”dan “sof sotuvchi”ga aylansa, bu siklning burilish nuqtasiga aylanadi.

Bu xavfning o‘ziga xosligi shundaki, u “strukturaviy uzatish”ga ega — korporativ sotuvlar retail yoki institutsional qisqa muddatli savdo harakatlaridan farqli o‘laroq, “katta hajm, uzoq sikl” xususiyatiga ega, bu hozirgi kripto bozorining “zaif ta’minot-talab muvozanatini” buzishi, narxlarning ortiqcha tebranishi va likvidlik qisqarishining ikki tomonlama bosimini keltirib chiqarishi mumkin.

Xulosa: Volatillik asosiy aktiv sifatida investitsiya mantiqini qayta shakllantirish

Hozirgi bozorning mohiyati “narrativ to‘qnashuvi ostida volatillik narxlash davri” bo‘lib, to‘rtta asosiy ziddiyat investitsiya qarorining asosiy ramkasini tashkil qiladi: Bitcoinning “mavsumiy pasayishi” va “halvingdan keyingi o‘sishi” to‘qnashuvi, Federal Reserve’ning “ehtiyotkorona bayonotlari” va “stagflyatsiya fonida foiz stavkalarini pasaytirish” to‘qnashuvi, obligatsiya bozorining “egri chiziq normallashuvi” va “retsessiya xavfi” to‘qnashuvi, kriptoning “korporativ treasury qo‘llab-quvvatlashi” va “talabning teskari tomonga o‘tish xavfi” to‘qnashuvi.

Bu muhitda investorlarning asosiy qobiliyati “yagona narrativ yo‘nalishini bashorat qilish”dan “ko‘p narrativ to‘qnashuvidagi volatillik imkoniyatlarini aniqlash”ga o‘tishi kerak:

-

Volatillikni faol qabul qilish: Volatillikni endi xavf deb emas, balki ortiqcha daromad olishning asosiy vositasi deb qarash — masalan, Bitcoinning sentyabrdagi mavsumiy pasayishidan foydalanib pozitsiya olish, AQSh obligatsiyalari egri chizig‘ining tiklashuvi bosqichida foiz stavkalari tebranishidan arbitraj qilish.

-

Hedj fikrlashini kuchaytirish: Siyosiy ishonchlilik pasayishi va stagflyatsiya xavfi oshgan sharoitda Bitcoin, Ethereum, oltin kabi kamdan-kam uchraydigan aktivlarni portfelga qo‘shish, fiat valyuta ishonchliligi zaiflashuvi va aktiv baholashning qayta o‘rnatilishi xavfini hedj qilish.

-

Strukturaviy signallarni kuzatib borish: Korporativ kripto treasury pozitsiyalarining o‘zgarishi, Federal Reserve inflyatsiya maqsadining bajarilishi, AQSh obligatsiyalari egri chizig‘ining qiyaligi kabi “strukturaviy ko‘rsatkichlar”ni diqqat bilan kuzatish, bu ko‘rsatkichlar narrativ to‘qnashuvi yo‘nalishini aniqlash uchun asosiy langar hisoblanadi.

Yakunda, hozirgi bozorning investitsiya imkoniyati “qaysi narrativ g‘alaba qozonishini tanlash”da emas, balki “volatillikning o‘zi aktiv ekanini anglash”da — narrativ to‘qnashuvi davrida volatillikni boshqarish, xavfni hedj qilish va ziddiyat ichidagi qiymat nuqtalarini aniqlash uzoq muddatli investitsiya ustunligini qurishning asosiy mantiqidir.

Mas'uliyatni rad etish: Ushbu maqolaning mazmuni faqat muallifning fikrini aks ettiradi va platformani hech qanday sifatda ifodalamaydi. Ushbu maqola investitsiya qarorlarini qabul qilish uchun ma'lumotnoma sifatida xizmat qilish uchun mo'ljallanmagan.

Sizga ham yoqishi mumkin

Solana validatorlar soni keskin kamaydi: 2023-yildan beri hayratlanarli 68% pasayish

Ochiqlandi: Bitcoin optsion savdogarlari uzoq muddatli portlovchi o‘zgaruvchanlikka qanday pul tikmoqda

Spot Bitcoin ETF-lari qoqilib ketdi: 60.5 million dollar keskin orqaga chiqib ketdi